Учет расходов нко и ее имущества с использованием счета 96 «резервы предстоящих расходов»

Содержание:

- Какие проводки содержат дебет 96 — кредит 96?

- Резервы на ремонт основных средств (ОС)

- Формирование, списание, типовые бухгалтерские проводки

- Какие субсчета открывают к 60 счету

- Цели формирования

- Счет 43 в бухгалтерском учете. готовая продукция: проводки пример

- Что такое условные долги в бухгалтерском учете?

- Налоговый учет

- Бухучет и используемые проводки

- Резерв на оплату отпусков: создание и использование

- Ответственность за отсутствие резерва

- СГС «Резервы»

- Целевое финансирование

Какие проводки содержат дебет 96 — кредит 96?

Кредит сч. 96 отражает формирование резерва, а дебет — его списание.

Рассмотрим применение счетов Дт 96 — Кт 96 на примере формирования резерва предстоящих отпусков.

ВАЖНО! Резерв по отпускам включает в себя суммы отпускных, компенсации неиспользованного отпуска и страховые взносы. Пример 1

Пример 1

Организация на 31 декабря 2015 года создала резерв на оплату отпусков в 2016 году. При этом на резерв были отнесены следующие суммы:

- на управленческий персонал — 450 000 руб.;

- на сотрудников, задействованных в производстве, — 280 000 руб.;

- на сотрудников, осуществляющих продажи, — 320 000 руб.

В своем учете организация отразит следующие проводки по начислению резерва:

- Дт 26 Кт 96 — резерв по отпускам управленческого состава 450 000 руб.;

- Дт 20 Кт 96 — резерв по отпускам сотрудников производства 280 000 руб.;

- Дт 44 Кт 96 — резерв по отпускам сотрудников отдела продаж 320 000 руб.

По мере того, как сотрудники уходят в отпуска, производится списание резерва.

Пример 2

Учитывая условия примера 1, в 1-м квартале 2016 года были выплачены отпускные:

- на управленческий персонал — 65 000 руб.;

- на сотрудников, задействованных в производстве, — 20 000 руб.;

- на сотрудников, осуществляющих продажи, — 50 000 руб.

В связи с этим в учете были отражены записи:

- Дт 96 Кт 70 — начисление отпускных за счет сформированного резерва управленческого персонала 65 000 руб.;

- Дт 96 Кт 70 — отпускные производственных сотрудников 20 000 руб.;

- Дт 96 Кт 70 — отпускные отдела продаж 50 000 руб.

Кроме того, необходимо будет сделать проводку по начислению страховых взносов за счет резерва Дт 96 Кт 69.

О расчете отпускных см. публикацию «Расчет отпуска в 2016 году — примеры и особенности».

Если фактическая сумма отпускных превысила размер зарезервированных сумм, то возможно 2 варианта отражения списания резерва.

Пример 3

Учтем в данном примере хозоперации примеров 1 и 2. Во 2-м квартале 2016 года отпускные составили:

- на управленческий персонал — 80 000 руб.;

- на сотрудников, задействованных в производстве, — 40 000 руб.;

- на сотрудников, осуществляющих продажи, — 280 000 руб.

При этом проводки будут следующие:

- Дт 96 Кт 70 — отпускные управленческого персонала 80 000 руб.;

- Дт 96 Кт 70 — отпускные производственных сотрудников 40 000 руб.;

- Дт 96 Кт 70 — отпускные отдела продаж 270 000 (320 000 — 50 000) руб.;

- Дт 96 Кт 69 — страховые взносы.

Вариант 1: расходы, непокрытые за счет резерва, будут списаны в дебет сч. 44:

- Дт 44 Кт 70 — превышение резерва 10 000 руб.;

- Дт 44 Кт 69 — начисление страховых взносов с суммы превышения резерва.

Вариант 2: превышение резерва отражается в Дт 97.

- Дт 97 Кт 70 — превышение резерва 10 000 руб.;

- Дт 97 Кт 69 — начисление страховых взносов с суммы превышения резерва.

Сальдо сч. 97 будет списано в дебет сч. 96 после увеличения резерва.

О расчете выплат за неиспользованный отпуск см. материал «Как рассчитать отпускные при увольнении в 2016 году?».

Резервы на ремонт основных средств (ОС)

Каждое оборудование на балансе предприятия может внезапно выйти из строя или потребовать дополнительных вложений в виде текущего ремонта. Для подобных непредвиденных нужд создают резервы на ремонт ОС. За основу берутся сроки действия оборудования и предполагаемая сумма.

Факторы, влияющие на предполагаемую сумму:

- стоимость запчастей;

- оплата труда и затраты на страховые взносы занятым в ремонте работникам;

- затраты на оплату услуг сторонним лицам.

Предельная сумма отчислений в резерв не может быть выше потраченных средств на ремонт ОС исходя из данных за последние 3 года. Отчисления на расходы списываются равномерно в течение всего отчетного периода.

Если фактическая сумма расходов оказалась меньше запланированной, то ранее произведенные отчисления в резерв следует учесть в составе доходов по итогам года. При превышении реальных затрат дополнительные суммы включаются в состав прочих расходов.

Создание резерва на ремонт ОС в налоговом учете ― право, а не обязанность налогоплательщика. Выгодно для крупных организаций с наличием большого количества оборудования.

Формирование, списание, типовые бухгалтерские проводки

Исходя из характера оценочных обязательств, сумма относится на расходные направления по разновидностям деятельности, а также на прочие затраты. Что касается ведения аналитического учета по счету, оно осуществляется по направлениям обязательств. Кредитовое сальдо находит свое отражение в пассиве баланса на строке 1430.

По дебету

- Дт 96 Кт 23 – списание расходов по завершенному текущему ремонту, списание затрат, которые нацелены на вспомогательные производства.

- Дт 96 Кт 28 – отображение списания затрат на устранение брака.

- Дт 96 Кт 29 – затраты обслуживающих производств списаны за счет предварительного формирования.

- Дт 96 Кт 51 — повышение на расчетном счете РПР на базе банковской выписки.

- Дт 96 Кт 52 — увеличение резервов расходов за счет денежных средств.

- Дт 96 Кт 70 – начисление оплаты за отпускные в адрес рабочих.

- Дт 96 Кт 97 – списание расходов по ремонтным работам.

- Дт 96 Кт 99 – начисление излишней суммы на ремонт объектов ОС.

- Дт 96 Кт 10-1 – списание стоимости использованных материалов.

- Дт 96 Кт 69-3 – начисление и уплата налоговых взносов.

- Дт 96 Кт 91-1 – отнесение на финансовые итоги сумм, которые начислены в текущем году.

По кредиту

По кредитовому направлению счет включает большое количество проводок.

- Дт 20 (23) Кт 96 — отражение отчислений в резерв, предназначенный для ремонта объектов ОС.

- Дт 20 Кт 96 – начисление денежных сумм, формирование резервов на оплату отпускных и отражении сумм отчислений для последующего ремонта объектов ОС.

- Дт 23 Кт 96 – произошло начисление.

- Дт 29 (44) Кт 96 — отражение сумму ежемесячных отчислений на ремонтные операции по объектам ОС.

- Дт 44 Кт 96 – отражаются платежи на ремонтные работы по основным средствам арендатора.

- Дт 84 Кт 96 – формирование фонда матпомощи в пределах предприятия.

- Дт 86 Кт 96 – взносы фонда капитального ремонта.

- Дт 97 Кт 96 – отражение факта превышения фактических затрат на ремонтные работы над резервом, который был создан на ремонт ОС.

На практике используется большое количество проводок, которые следует принимать во внимание и учитывать в бухгалтерской деятельности

Какие субсчета открывают к 60 счету

В рамках 60 счета выделяют несколько субсчетов. Основные из них это 60.01 и 60.02.

Субсчет 60.01 нужен для учета взаиморасчетов с поставщиками. На нем формируется кредиторская задолженность компании, то есть суммы, которые организация должна оплатить своему контрагенту.

Субсчет 60.02 используют для учета авансовых платежей поставщикам. Это дебиторская задолженность. То есть компания заплатила контрагенту, но ТМЦ еще не получила. Разберем на примере проводок.

| Дебет | Кредит | Сумма | Суть операции |

| 60.02 | 51 | 10 000 | Поставщику перечислили аванс за поставку сырья |

| 10 | 60.01 | 10 000 | Поставщик отгрузил сырье |

| 60.01 | 60.02 | 10 000 | Внесенный ранее аванс учтен в качестве оплаты произведенной поставки |

Кроме того, к 60 счету открывают и такие субсчета:

- 60.03 — для учета векселей;

- 60.21 — задолженность перед поставщиками в валюте (аналог 60.01);

- 60.22 — авансы поставщикам в валюте (аналог 60.02).

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Цели формирования

Единственной причиной, которая вынуждает образование РПР в производственной компании, служит необходимость непрерывно и эффективно работать. Гарантией продолжительной деятельности является наличие денежного эквивалента, покрывающего расходы и потери. Определение резервирования со стороны бухучета – это преждевременное признание расходной статьи, которая станет таковой в будущем.

Сбережения в этом направлении можно разделить как:

- предстоящие расходы;

- изменения в оценках;

- условные факты хозяйствования.

Цель и суть первого пункта направлены на формирование счета с равномерным накоплением затрат, что влечет к увеличению активных и пассивных балансовых разделов, но только для отчетов промежуточных. В определенных случаях годовой баланс покажет обнуление сумм, их выровняет начисленный резерв и фактические, понесенные данной статьёй затраты.

РПР образуются обоснованным экономическим расчетом и решением предприятия, поэтому на этот факт указывает его учетная политика. Подобный запас средств копится и расходуется в одном финансовом году, у него отсутствуют переходящие остатки, в отличие от ремонтных фондов, формирование которых предусмотрено на 5 лет.

Счет 43 в бухгалтерском учете. готовая продукция: проводки пример

По кредиту счета 90 отражается сумма, на которую покупателю предъявлены расчетные документы. По дебету счета 90 отражается:

— производственная себестоимость проданной продукции;

— расходы на продажу продукции;

— суммы НДС, акцизов, включаемых в цену продукции;

— суммы общехозяйственных расходов (если учет продукции на складе ведется по сокращенной себестоимости).

Отгрузка продукции в порядке ее продажи оформляется в учете проводками:

Дебет 62,

Кредит 90-1 — на сумму, указанную в расчетных документах, переданных покупателю (выручка от продажи);

Дебет 90-2,

Кредит 43 — на сумму полной себестоимости отгруженной продукции.

Финансовый результат от продажи продукции (работ, услуг) определяется на субсчете90-9 «Прибыль / убыток от продаж»:

— если получена прибыль от продажи продукции, то

Дебет 90-9,

Кредит 99.

— если полученубыток от продажи продукции, то

Дебет99,

Кредит 90-9.

Отгруженная продукция, на которую покупателям не предъявлены расчетные документы, не может считаться реализованной и, следовательно, не может быть отражена по счету 90 «Продажи». В этом случае для отражения в учете отгрузки продукции используется счет 45 «Товары отгруженные».

Согласно Плану счетов бухгалтерского учета товары отгруженные учитываются на счете 45 по фактической производственной или нормативной (плановой) себестоимости. Счет 45 дебетуется со счетами 43, 41 в соответствии с оформленными первичными учетными документами (накладными, приемо-сдаточными актами и др.) по отгрузке готовых изделий (товаров) или передаче их для продажи на комиссионных и иных подобных началах.

Принятые на учет по счету 45 суммы списываются в дебет счета 90 при предъявлении покупателям (заказчикам) расчетных документов за отгруженную продукцию либо при поступлении извещения комиссионера о продаже переданных ему изделий.

Фактическая себестоимость выпущенной продукции выявляется только в конце отчетного периода. После выявления фактической себестоимости выпущенной продукции появляется возможность определить сумму и процент ее отклонения от стоимости выпущенной продукции по учетным ценам. Процент отклонения необходим для того, чтобы определить фактическую себестоимость реализованной в течение месяца продукции. Методика расчета процента исуммы отклонений фактической себестоимости от учетных цен аналогична методике определения соответствующего отклонения по материалам.

| Финансовый результат от продажи продукции (работ, услуг) — прибыль |

| Финансовый результат от продажи продукции (работ, услуг) — убыток |

Учет расходов на продажу

Расходы на продажу это коммерческие расходы, связанные с реализацией продукции.

К расходам на продажу относятся:

• расходы на тару и упаковку изделий на складах готовой продукции;

• расходы по доставке продукции на станцию отправления, погрузке в вагоны, суда, автомобили и другие транспортные средства;

• комиссионные сборы, уплачиваемые сбытовым и другими посредническими организациям;

• расходы по содержанию помещений для хранения продукции в местах ее продажи и оплате труда продавцов в организациях, занятых сельскохозяйственным производством;

• рекламные расходы;

• представительские расходы;

• другие аналогичные по назначению расходы.

Учет расходов ведется на активном счете 44 «Расходы на продажу», которые в зависимости от их вида и порядка осуществления формируются по:

Дебет 44 «Расходы на продажу»,

Кредит 10 «Материалы», 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами», 70 «Расчеты с персоналом по оплате труды», 69 «Расчеты по социальному страхованию и обеспечению», и др.

Списание расходов на продажу на себестоимость отражается:

Дебет 90-2 «Себестоимость продажи»,

Кредит 44 «Расходы на продажу»

Аналитический учет по счету 44 ведется по каждой статье расходов.

⇐ Предыдущая1234567

Что такое условные долги в бухгалтерском учете?

Чтобы понять, какие расходы могут учитываться на этом счете, нужно изучить ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы».

Примечание от автора! Как следует из названия документа, оцениваться будут задолженности, существующие условно. То есть, на них никто не предоставит акта выполненных работ или товарной накладной. Бухгалтер должен сам или с помощью экспертов оценить обязательства и активы, с точки зрения будущих последствий.

В бухгалтерском учете 96 счет относится к активно-пассивным. Это означает, что на нем может отражаться как имущество (активы), так и источники поступлений (пассивы) одновременно.

К резервам предстоящих расходов относятся:

- затраты на выплату отпускных работникам;

- оценочные обязательства по выданным займам;

- условные задолженности по судебным делам;

- гарантийное обслуживание и ремонт.

Налоговый учет

В отличие от бухгалтерского, в налоговом учете создание резервов на отпуска — дело добровольное ( ст. 324.1 НК РФ). Если организация с целью равномерного распределения затрат на отпуска создала налоговый резерв, это решение нужно прописать в учетной политике, отразив в ней способ резервирования, предельную сумму отчислений и ежемесячный процент отчислений в резерв. Размер ежемесячных отчислений нужно показать в специальном расчете, который является обязательным для всех организаций, создавших налоговый резерв.

Процент отчислений в резерв определяется как отношение предполагаемой годовой суммы расходов на оплату отпусков к предполагаемому годовому размеру расходов на оплату труда. Суммы вознаграждений по договорам гражданско-правового характера, выплачиваемые нештатным работникам, не учитываются при расчете, так как этим работникам отпуск не предоставляется. А вот дополнительные отпуска можно учесть при расчете предполагаемой годовой суммы на оплату отпусков (письмо Минфина РФ от 13.07.2010 № 03-03-06/2/125).

Размер ежемесячных отчислений равен произведению фактических расходов на оплату труда с учетом страховых взносов в текущем месяце на рассчитанный процент.

Налогоплательщики, которые применяют кассовый метод учета доходов и расходов ( ст. 273 НК РФ), не могут создавать резерв по отпускам. Это связано с тем, что при кассовом методе расходы списываются только после их оплаты, а резерв создается до момента начисления и выплаты отпускных. Исходя из этого, плательщики УСН не могут создавать резервы в целях налогового учета.

Резерв, созданный для целей налогового учета, позволяет ежемесячно уменьшать налогооблагаемую прибыль. Ежемесячную сумму отчислений в резерв нужно учитывать в составе расходов на оплату труда. Отчисления в отпускной резерв могут быть отнесены как к прямым, так и к косвенным расходам. Это зависит от того, к каким расходам организация относит фактические выплаты отпускных. Порядок распределения расходов должен быть закреплен в учетной политике.

Прямые расходы уменьшают налоговую базу по мере реализации продукции (работ, услуг), в стоимости которой они учтены. Отчисления в резерв, которые являются косвенными расходами, можно учесть полностью в момент их начисления. Компании, которые занимаются оказанием услуг, могут признать прямые расходы в полном объеме в момент их начисления.

Списывать отпускные за счет резерва нужно внимательно. Например, компенсацию за неиспользованный отпуск нельзя списать за счет средств резерва (письмо Минфина РФ от 03.05.2012 № 03-03-06/4/29).

Порядок отчислений в резерв в бухгалтерском и налоговом учете различен. Кроме того, налоговый резерв организация может и не создавать. Поэтому при формировании отпускных резервов могут возникнуть временные разницы ( ). Если налоговый резерв не создается, то в момент отражения суммы резерва в бухгалтерском учете делается проводка:

Дебет 09 Кредит 68 — отражен отложенный налоговый актив.

Налогоплательщики обязаны проводить инвентаризацию резервов на оплату отпусков. Согласно ст. 324.1 НК РФ такую проверку необходимо делать по состоянию на 31 декабря.

Если в результате инвентаризации окажется, что начисленный отпускной резерв ниже реальных выплат, полученную разницу нужно включить в расходы на оплату труда.

Неиспользованный остаток резерва подлежит обязательному включению в состав налоговой базы текущего налогового периода. Если налогоплательщик решит не создавать резерв на будущий год, то сумму остатка указанного резерва для целей налогообложения нужно включить в состав внереализационных доходов текущего налогового периода ( ст. 324.1, письмо Минфина России от 29.10.2012 № 03-03-10/121).

Резерв предстоящих расходов на оплату отпусков работникам должен быть уточнен исходя из количества дней неиспользованного отпуска, среднедневной суммы расходов на оплату труда работников и страховых взносов. Если по итогам инвентаризации сумма рассчитанного резерва в части неиспользованного отпуска превышает фактический остаток неиспользованного резерва на конец года, то сумма превышения подлежит включению в состав расходов на оплату труда. Если сумма рассчитанного резерва в части неиспользованного отпуска меньше фактического остатка неиспользованного резерва на конец года, отрицательная разница включается в состав внереализационных доходов.

Бухучет и используемые проводки

Использование счетов при формировании резерва зависит от того, куда именно пойдут средства:

- Выплата отпускных – счета 70 и 69.

- Перечисление средств за выслугу лет – счета 70 и 69.

- Ремонт основных средств – счета 20 и 23.

- Рекультивация земель – счета 20 и 23.

- Ремонт по гарантийному талону – счет 51.

Резервы фиксируются на счете 96. Рассмотрим типичные проводки, отражаемые на нем:

- ДТ96 КТ28. Траты на устранение брака по гарантийному талону.

- ДТ96 КТ51. Оплата трат с расчетного счета за счет резервных средств.

- ДТ96 КТ52. Оплата трат с валютного счета за счет резервных средств.

- ДТ96 КТ69-1. Отчисление страховых выплат в Фонд социального страхования с резервов.

- ДТ96 КТ69-2. Отчисление средств в Пенсионный фонд.

- ДТ96 КТ69-3. Перечисление денег в Фонд обязательного медицинского страхования.

- ДТ96 КТ76. Услуги сторонней компании оплачены за счет резервных средств.

- ДТ96 КТ91-1. Средства, не использованные в течение отчетного периода.

- ДТ08 КТ96. Создание резервов под создание внеоборотных активов под проведение строительных работ.

- ДТ08 КТ96. Зафиксированы обязательства по охране окружающей среды, рекультивации земель.

- ДТ20 КТ96. Начисление средств на расходы на основное производство.

- ДТ23 КТ96. Начисление средств на траты вспомогательного производства.

- ДТ25 КТ96. Направление денег на общепроизводственные траты.

- ДТ26 КТ96. Направление средств на общехозяйственные нужды.

- ДТ29 КТ96. Затраты на обслуживание.

- ДТ44 КТ96. Траты на продажу.

При расчете годовой суммы резерва нужно учитывать все платежи. В частности, нужно предусмотреть взносы в Пенсионный фонд, ФСС.

Пример

Ежегодный ФОТ, включающий страховые платежи, составляет 900 тысяч рублей. Размер отпускных и различных взносов составляет 80 тысяч рублей. Необходимо рассчитать % начислений в резервный фонд. Для этого проводятся следующие расчеты:

80 тысяч/900 тысяч/12*100% = 0,74%

Дальше нужно определить объем отчислений в месяц:

900 тысяч*0,74% = 6 660 рублей

Именно 6 660 рублей нужно каждый месяц перечислять в резервный фонд.

Бухгалтерские проводки будут следующими:

- ДТ20 КТ96. Ежемесячное формирование резерва в размере 6 660 рублей.

- КТ96 КТ70. Перевод сумм на отпускные.

- КТ96 ДТ69. Перевод страховых взносов на отпускные.

Последние две проводки используются при наступлении отпуска.

Резерв на оплату отпусков: создание и использование

До завершения года остается всего два месяца, и бухгалтерам предстоит немало работы. Нужно проверить наличие всех документов за 2015 год, свериться с контрагентами, провести инвентаризацию и сформировать резервы на будущий год. Одним из необходимых резервов является резерв на оплату отпусков. О нем и пойдет речь в данной статье.

Отпускные резервы создаются для того, чтобы оценить объем планируемых выплат работникам и внебюджетным фондам. В налоговом учете резервы помогают распределять расходы равномерно в течение года. Отражение резервов в бухгалтерском и налоговом учете имеет отличительные особенности. Рассмотрим основные нюансы.

Ответственность за отсутствие резерва

Если в налоговом учете организация не создает резерв, наказать ее не смогут, так как формирование резерва — это право, а не обязанность. Иначе обстоит дело с резервами в бухгалтерском учете. Если у организации есть обязанность по формированию отпускного резерва, ее нужно исполнять. В противном случае компанию ждут штрафы.

Во-первых, организацию могут оштрафовать за грубое нарушение правил учета доходов и расходов. Если резерв не был создан лишь в одном налоговом периоде, штраф составит 10 000 рублей. Если нарушение повторяется из года в год, штраф составит 30 000 руб. ( НК РФ).

Во-вторых, штраф предусмотрен КоАП РФ за грубое нарушение правил бухгалтерского учета. Если из-за отсутствия обязательного резерва по оплате отпусков какая-либо строка баланса искажается более чем на 10 %, на должностных лиц компании может быть наложен штраф от 2 000 до 3 000 рублей.

Эксперт сервиса Норматив

Рогачева Е.А.

Остались вопросы? Эксперты Норматива всегда готовы ответить.

СГС «Резервы»

Напомним, порядок признания (принятия к бухгалтерскому учету) и оценки резервов, а также порядок раскрытия информации о них установлены в СГС «Резервы».

Данный стандарт следует применять при формировании резервов:

1) по претензиям, искам;

2) по реструктуризации;

3) по гарантийному ремонту. По мнению Минфина, резерв по гарантийному ремонту целесообразно создавать, чтобы «гарантийные» расходы не оказывали существенного влияния на себестоимость продукции и распределялись равномерно в течение года (разд. 4.3 Методических рекомендаций);

4) по убыточным договорным обязательствам;

5) на демонтаж и вывод из эксплуатации основных средств. В разделе 4.5 Методических рекомендаций чиновники финансового ведомства разъяснили, что резерв на демонтаж и вывод из эксплуатации основных средств создается только при наличии в договоре купли-продажи (соглашении) обязательного условия, согласно которому при выводе основных средств из эксплуатации субъект учета обязан осуществить демонтаж имущества и восстановить участок, на котором был расположен демонтируемый объект основных средств, либо в случае, если такие затраты являются условием использования объекта.

Минфин в разд. 1 Методических рекомендаций разъяснил, когда не применяется СГС «Резервы».

Во-первых, когда выполняются:

-

публичные нормативные обязательства, за исключением обязательств по выплатам, осуществляемым в результате реструктуризации деятельности. Например, публичным нормативным обязательством является осуществление ежемесячной денежной выплаты ветеранам согласно Федеральному закону от 12.01.1995 № 5-ФЗ «О ветеранах». Но при выполнении публичных обязательств резерв формируется;

-

обязательства по осуществлению выплат физическим лицам в связи с исполнением трудовых функций работниками, государственными и муниципальными служащими, лицами, замещающими государственные должности РФ, государственные должности субъектов РФ и муниципальные должности, в соответствии с трудовыми договорами (служебными контрактами, контрактами) и законодательством РФ, законодательством субъектов РФ и муниципальными правовыми актами, а также выплат персоналу (сотрудникам) в сфере национальной безопасности, правоохранительной деятельности и обороны, за исключением обязательств по выплатам, осуществляемым в результате реструктуризации деятельности. Например, не формируется резерв по заработной плате, а также по обязательствам по переподготовке и (или) перемещению персонала, не подлежащего сокращению при проведении реструктуризации;

-

обязательства перед юридическими лицами, ИП, физическими лицами – производителями товаров, работ, услуг на основании договоров, если иное не предусмотрено СГС «Резервы»;

-

обязательства, возникающие по незавершенным договорам, за исключением обременительных договоров.

Обременительным считается договор, неизбежные затраты на выполнение обязательств по которому превышают экономические выгоды, которые ожидается по нему получить. При этом, несмотря на убыточность договора, субъект учета обязан будет выполнить принятые по нему обязательства.

Во-вторых, когда формируются затраты, которые планируются к осуществлению исходя из допущения непрерывности деятельности субъекта учета (затраты для продолжения деятельности субъекта учета в обозримом будущем).

В-третьих, когда речь идет о резерве под снижение стоимости материальных запасов, резерве по сомнительным долгам и иных резервах, формирование и ведение которых регулируются нормативными правовыми актами, регламентирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности. Например, особенности создания резерва под снижение стоимости материальных запасов определены в п. 32 СГС «Запасы».

По общему правилу резервы признаются при соблюдении следующих общих критериев (п. 9 СГС «Резервы»):

-

у субъекта учета имеется обязательство, возникшее в результате произошедших фактов хозяйственной жизни;

-

для выполнения обязательства потребуется выбытие активов;

-

размер обязательства может быть обоснованно оценен и подтвержден расчетно или документально;

-

момент предъявления требования о выполнении обязательства и его размер не зависят от действий субъекта учета.

В разделе 3 Методических рекомендаций указано:

-

названные критерии должны соблюдаться вне зависимости от вида формируемого резерва;

-

в случае, если хотя бы один из критериев не выполняется, резерв не создается;

-

суммы, которые невозможно обоснованно оценить и подтвердить, следует учитывать в качестве условных обязательств, а не резервов.

Целевое финансирование

Он может быть в явной форме (напр., рентные платежи при сдаче дома в наем или дивиденды от акций, доходы от других ценных бумаг) и в неявной — повышения или понижения стоимости актива (повышение стоимости актива представляет собой прирост капитала, а понижение — потерю части его объема). В последнем случае доход остается латентным, нереализованным до тех пор, пока актив не будет продан. Различаются активы рисковые (таковы акции фирм, которые могут в любое время разориться, обанкротиться) и (относительно) безрисковые (напр., государственные ценные бумаги, депозитные счета в надежных банках). Прибыль от актива в реальном выражении исчисляется с поправкой на инфляцию. Ожидаемая прибыль — та, которую актив принесет в среднем: в каждый отдельный год она может в ту или иную сторону отличаться от расчетной.

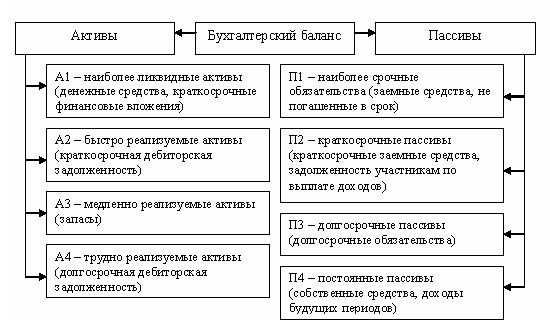

Актив (бухгалтерия)

Актив — 1) часть бухгалтерского баланса (левая сторона), отражающая состав и стоимость имущества организации на определённую дату. 2) Совокупность имущества, принадлежащего юридическому лицу или предпринимателю.

Действующая в Российской Федерации форма бухгалтерского баланса включает два раздела активов: оборотные и внеоборотные активы.

К оборотным активам относятся активы, которые используются (расходуются) в процессе повседневной хозяйственной деятельности. Например: материальные запасы, дебиторская задолженность, денежные средства и т. д.

К внеоборотным активам относятся активы, изъятые из хозяйственного оборота, но отражаемые в бухгалтерском учёте. Например: основные средства, нематериальные активы, долгосрочные вложения и т. д.

Термин используется также для обозначения любой собственности, имущества организации.