Особенности уточненной налоговой декларации 3-ндфл

Содержание:

- Штрафы за корректировку 3 НДФЛ

- Основные ошибки, допускаемые населением при составлении декларации по форме 3-НДФЛ

- Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

- Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

- Уточненная налоговая декларация

- Код корректировки

- Как заполнить и подать уточненную декларацию 3-НДФЛ?

- Особенности заполнения документа

- Как выполняются корректировки в 3-НДФЛ

- Причины ошибки неправильно заполненных реквизитов

- Порядок получения имущественного вычета на покупку жилья

- Когда требуется предоставление уточняющих деклараций?

- Как узнать номер

- Куда вписывать номер корректировки и что в нем необходимо указывать

Штрафы за корректировку 3 НДФЛ

Сам по себе процесс корректировки вне зависимости от количества вариантов является рабочей ситуацией, и к нему штрафные санкции не применяются. Однако это действует при условии того, что срок проверки не выходит за пределы установленного законом.

Если по результатам многочисленных корректировок срок до 30 апреля был нарушен, то возможны следующие последствия:

В случае, если произошло нарушение срока подачи, однако проверка прошла до фактического временного предела уплаты налогов – 15 июля, то штрафные санкции на физическое лицо или налогового агента наложены не будут за редкими исключениями. Если в ходе проверки выясняется, что заявитель пытался нарочно снизить НДФЛ и налогооблагаемую базу, чтобы избежать полной уплаты взыскания, и инспекторы усмотрят состав правонарушения, то штраф будет выставлен в 99% случаев, а, кроме того, может быть назначена выездная проверка предприятия на предмет выявления ещё каких-либо мошеннических схем.

Данные действия вполне могут дойти до прокуратуры и последующего возбуждения уголовного дела в отношении ответственных лиц, если последнее ведомство углядит в действиях налогоплательщика состав преступления, способного подойти под соответствующую статью УК РФ.

Если же исправления, вызвавшие задержку срока, производились по невнимательности или слабой квалификации заявителя, то в этом случае всё пройдёт без санкций.

Самостоятельная корректировка 3-НДФЛ на бумаге

Первый момент – когда до заявителя никто не донёс о наличии уточнений, но тем не менее он уже уплатил заявленную им же при декларировании по форме 3-НДФЛ сумму налога до истечения установленного законом срока. В таких случаях декларация должна быть исправлена, однако в связи с тем, что бюджет страны не претерпел неудобств из-за задержки поступлений, штраф не вменяется, а человек допускает понесённые им затраты без окончания проверки.

Второй момент – если гражданин подал декларацию в срок, инспекторы также вовремя её проанализировали в ходе камеральной проверки, дали по ней решение, на основании которого налогоплательщик внёс в бюджет требуемую сумму до 15 июля, однако в дальнейшем выявились дополнительные ошибки, которые привели к необходимости исправления комплекта документов.

Обратите внимание! В той ситуации, когда проверка из-за большого количества корректировок затягивается и после 15 июля, штрафа налогоплательщику избежать будет крайне трудно. Возможны лишь два нюанса, из-за которых заявителю обычно не выставляют взыскание

Все вышеприведённые случаи не так часты на практике, и обычно налоговая инспекция пытается закрыть весь отчётный период строго в срок, так как в случае недоимки в бюджете от конкретного отдела налоговой, интенсивный контроль и проверки вышестоящими инстанциями будут прежде всего проходить в отношении указанной инспекции ФНС.

- В случае, если сама выплата по факту вне зависимости от причин её задержки по вине заявителя, не была произведена в срок, то на налогоплательщика обязательно накладывается пеня. Данная санкция представляет собой процент от суммы долга, который подлежит уплате, равняющийся 1/300 от указанной суммы за каждый день просрочки. Таким образом, при задержке налоговой выплаты сумма к уплате растёт ежедневно.

- В случае, если человек не согласен с действиями налоговых органов и считает, что задержка произошла не по причине корректировки документа, он всегда может подать жалобу в вышестоящую инстанцию, вплоть до центрального отдела ФНС, которая вполне способна отменить несправедливые начисления. Если же гражданин усматривает в действиях налоговиков противоправные деяния и сможет это доказать, ему следует смело составлять исковое заявление и обращаться в суд за справедливым решением и компенсацией морального вреда, сумма которого предусмотрена в налоговом законодательстве.

Корректировка 3-НДФЛ за определённым номером в процессе проверки декларации – стандартное явление. Однако, если человек не профессионал, а бумаги подать всё равно надо, то ему следует лучше обратиться к компаниям-посредникам в Интернете, которые помогут задекларировать доходы по форме 3-НДФЛ с минимальным количество недочётов или вовсе без них, а ответственность за возможные последующие исправления, скорее всего, они возьмут на себя в полном объёме, только если они не связаны с умышленными недобросовестными действиями налогоплательщика. В случае, когда лицо делать этого не желает – лучше пользоваться образцом декларации для наглядности.

Помощь юриста в оформлении 3-НДФЛ

Основные ошибки, допускаемые населением при составлении декларации по форме 3-НДФЛ

Номер инспекции в декларации 3-НДФЛ как узнать по адресу

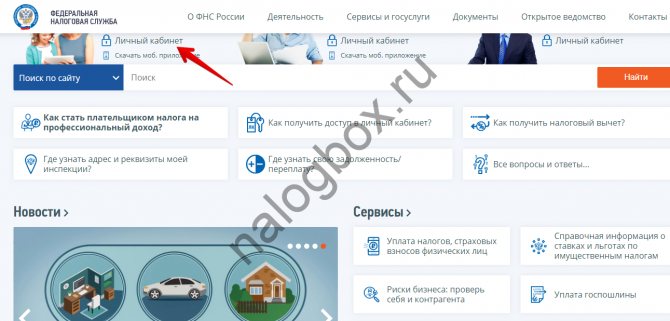

Бланк декларации можно скачать на таких сайтах, как https://www.nalogia.ru/useful/, https://verni-nalog.ru/deklaracija-3-ndfl/formy/, https://3-ndfl.info/?id=1 и многих других, которые легко найти при задаче соответствующего поискового запроса в «Яндексе». Также декларацию можно заполнить онлайн через «Госуслуги» на сайте www.gosuslugi.ru и на официальном сайте ИФНС www.nalog.ru при условии предварительного проведения процедуры регистрации и получения электронного ключа в аккредитованных центрах поддержки клиентов, которые располагаются в отделениях Минкомсвязи и «Почты России».

Декларация заполняется чаще всего в формате Excel с последующей распечаткой и скреплением живой подписью, но в исключительных случаях допускается составление документа от руки шариковой ручкой синего цвета печатными буквами и без малейших исправлений, ошибок или помарок, что моментально послужит поводом к отказу в рассмотрении.

Составление 3-НДФЛ в электронном виде

Декларация состоит из 19 листов разного назначения и кода, каждый из которых либо подлежит заполнению, либо пропускается в зависимости от того, была ли произведена описываемая в нём операция за отчётный год или нет. Заполнить декларацию без ошибок, тем более без определённых профессиональных навыков или опыта аналогичной работы практически невозможно, поэтому во время оформления бумаг часто случаются ошибки, на которые указывают инспекторы. Основные ошибки, ставшие причиной отказа в рассмотрении отчётности, следующие:

- Неправильно указан код принимающей отчёт инспекции ФНС.

- Допущены ошибки в личных данных налогоплательщика или налогового агента.

- Имеются неточности или нехватка данных в составлении отчёта по НДФЛ на получение доходов по результатам трудовой деятельности (код дохода 2***).

- Недостаточно данных в графах, информирующих о покупках объектов недвижимости.

- Нехватка информации о проведённых сделках по реализации объекта недвижимости или движимого имущества с последующим образованием налогооблагаемой базы.

- Неверные расчёты доходов, взысканий, вычетов, компенсаций.

- Недостаточность прилагаемых документов для возможности их камеральной обработки.

- Наличие исправлений и помарок, не позволяющих прочитать весь текст.

- При написании от руки – неразборчивый текст, не поддающийся полной обработке.

Все перечисленные случаи являются причинами отказа в рассмотрении документов и принятия решений по ним. Так, в течение 10 дней после сдачи налоговики могут вернуть все документы с обоснованием ошибок в них, что обязывает налогоплательщика немедленно провести корректировки и сдать исправленную декларацию повторно.

Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

Если неправильно заполнил декларацию 3-НДФЛ онлайн, то можно подать корректировочную тем же способом — в «Личном кабинете» либо на бумажном бланке. Форма и способ подачи не влияют на результат — они тождественны.

Если и уточненный отчет окажется с ошибками, при подаче нового вы не только исправляете противоречия и ошибки, но и таким образом аннулируете корректирующие декларации 3-НДФЛ — все, которые были поданы прежде за этот же период. но

Пример 2

Николаев Игорь подал декларацию за 2021 год в связи с продажей недвижимости, которой владел менее 3 лет. Выручка от сделки — 3 000 000 рублей. Он воспользовался имущественным вычетом в размере 1 000 000 рублей. Но затем решил предъявить расходы — 2 000 000 рублей.

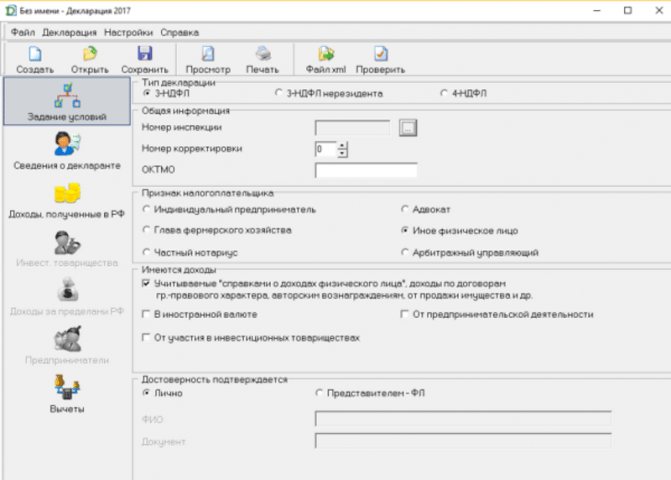

Чтобы исправить ошибку в декларации 3-НДФЛ онлайн, следуйте инструкции:

- Войдите в своей «Личный кабинет».

- Откройте вкладку «Жизненные ситуации».

- Переходите к странице для представления отчета.

- Здесь вы можете заполнить его онлайн либо загрузить форму, заполненную в программе.

- Если заполнять онлайн, то вам нужно пройти 7 шагов.

- На первом же этапе вам нужно вносить изменения — на вопрос об очередности подачи нужно ответить «Нет».

- Появится строка для указания номера корректировки. Ставьте «1», если это ваша первая уточненная форма за этот период.

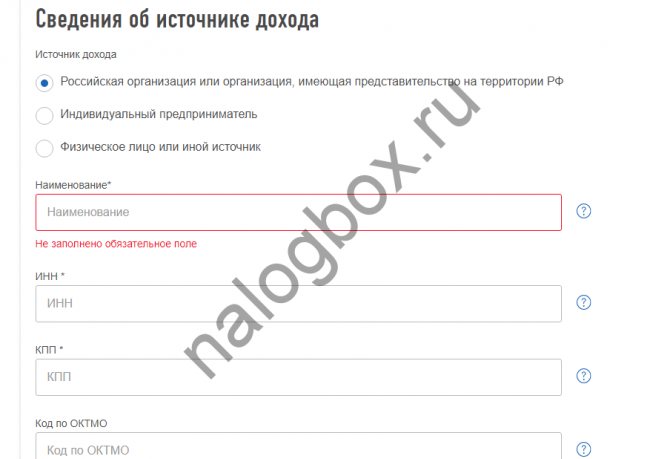

- Выберите доходы.

- Вычеты — если они у вас есть.

- Добавьте доходы — сначала источник.

- Выберите признак источника. Если ваш покупатель — обычный гражданин, то он — физическое лицо.

- Укажите имя покупателя.

- Потом сами доходы — в точности, как в первом отчете.

- Выручка имеет код 1510.

- Здесь осуществляется основная корректировка — изменение вычета. Вместо вычета по ст.220 выбирается вычет в виде расходов.

- Укажите расходы.

- Поверьте итоги и нажмите на кнопку «Далее».

-

Если у вас нет вычетов, пропускате 5-ый шаг.

- Посмотрите итоги.

- Получившийся отчет можно увидеть в виде бланка. Он будет отличаться другим номером корректировки — «1».

- С помощью электронной подписи вы можете сразу отправить отчет в ИФНС.

Обязательно прикрепите документы перед отправкой, иначе инспекция не подтвердит ваше право на вычет.

Как ИФНС доказывает, что декларация недействительна, чтобы её аннулировать

С 2018 года налоговикам дана чёткая установка – заранее отслеживать и собирать доказательства сдачи недостоверной и неполной налоговой отчётности, чтобы потом её отозвать (аннулировать). Ведь если подписал декларацию – значит заверил, что все представленные в ИФНС сведения соответствуют действительности. Предлагаем в этой статье официальную схему, по которой будут работать инспекции.

Что подтверждает подпись на декларации?

Одна из основополагающих норм Налогового кодекса РФ гласит, что плательщик или его представитель подписывает декларацию (расчет), тем самым подтверждая достоверность и полноту указанных сведений (п. 5 ст. 80).

Чтобы доказать нарушение этого правила и затем отозвать сданную отчётность, инспекторы должны собрать соответствующие доказательства. Занимаются этим, в основном, камеральщики. В письме от 10.07.2018 № ЕД-4-15/13247 ФНС России привела для них инструкцию к действию. С удовольствием делимся ею далее.

Отметим, что речь в письме Налоговой службы идёт только о декларациях по налогу на прибыль компаний и НДС.

Также см. «Признаки, по которым налоговики выявляют сомнительные компании: перечень 2018 года».

Порядок сбора налоговиками доказательств

| № | Мероприятие | Пояснение |

| 1.1 | Допрос руководителя юрлица, ИП | В ходе допроса проверяют полномочия лиц (в т. ч. выдавших доверенности) и устанавливают причастность (непричастность) лиц:

При этом, в ходе допроса устанавливают указанные выше обстоятельства по ВСЕМ организациям, в которых лицо выступает руководителем (учредителем). </ul> |

| 1.2 | Допрос учредителей юрлица, иных лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для налогового контроля | Сюда относят:

Цели: установление владельца (распорядителя) сертификата ключа проверки электронной подписи и квалифицированного сертификата, проверка их полномочий. </ul> |

| 2 | Если необходимо, налоговикам рекомендовано не останавливаться на допросах и продолжить мероприятия налогового контроля. Это может быть: | |

| 2.1 | Осмотр помещений по адресу юрлица в пределах места его нахождения | Для проверки достоверности сведений об адресе, внесенном в ЕГРЮЛ |

| 2.2 | Истребование у банков документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ |

- обратившихся для открытия счета;

- указанных в карточке на распоряжение средствами, находящимися на счете, при заключении договора банковского счета.

</tr>2.3</td>Истребование у удостоверяющего центра документов (информации) в соответствии с п. 2 ст. 93.1 НК РФ</td>Это делают:

- для установления и проверки полномочий лиц, обратившихся за получением сертификатов ключей проверки электронных подписей;

- получения информации о результатах проверки удостоверяющим центром исполнения лицом положений, установленных Законом от 06.04.2011 № 63-ФЗ «Об электронной подписи».

В том числе, налоговики могут получить данные о компрометации ключа электронной подписи.

</ul></td></tr>2.4</td>Проведение экспертизы (почерковедческая, автороведческая, технико-криминалистическая):

- документов;

- информации на машинных носителях.

Основание: п. 1 ст. 95 НК РФ.

</ul></td>Это делают:

- для исключения фактов представления фиктивных документов;

- проверки достоверности подписей лиц (руководителя юрлица, ИП, иных лиц).

</tr></table>

Результаты всех проведенных допросов и осмотров помещений ИФНС фиксирует в протоколах и обязательно отражает в своём внутреннем информационном ресурсе «Допросы и осмотры».

Все перечисленные мероприятия налоговики проводят заблаговременно – в сроки:

- Достаточные для их завершения.

- До наступления сроков подачи в ИФНС деклараций за соответствующий налоговый период.

Если декларация всё же признана недействительной, плательщик узнает об этом в течение 5 рабочих дней с момента её аннулирования.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Уточненная налоговая декларация

Возникают случаи, когда декларация подается с ошибочными данными, либо с пропуском каких-либо данных. В этом случае необходимо подавать уточненную декларацию.

Рассмотрим случай, когда налогоплательщик забыл включить в декларацию доход, например, от продажи автомобиля. В этом случае нужно снова заполнить декларацию и включить в нее информацию о доходе от продажи. Так изменятся некоторые расчетные показатели.

В случае если была допущена счетная ошибка, никакие дополнительные документы подавать не нужно. Если же, к примеру, добавляется доход — к уточненной декларации нужно также приложить копии подтверждающих документов.

Важно заметить, что если результат невключения некоторых сведений в декларацию — занижение суммы налога, подлежащей уплате в бюджет, то подача уточненной декларации — обязательно. Если же были указаны недостоверные сведения, но занижение налога не было — уточненную декларацию предоставлять не обязательно

Если уточненная декларация подается позже истечения срока для подачи декларации, но до окончания срока уплаты налога и того момента, когда об этом узнал налоговый орган — в отношении налогоплательщика ответственность не предусмотрена.

Уточненная декларация должна предоставляться в налоговый орган в той же форме, которая действует в налоговом периоде подачи декларации.

Если осуществляется камеральная налоговая проверка по первой декларации, то в случае подачи уточненной — проверка прекращается и новая камеральная проверка начинается на основании поданной уточненной декларации.

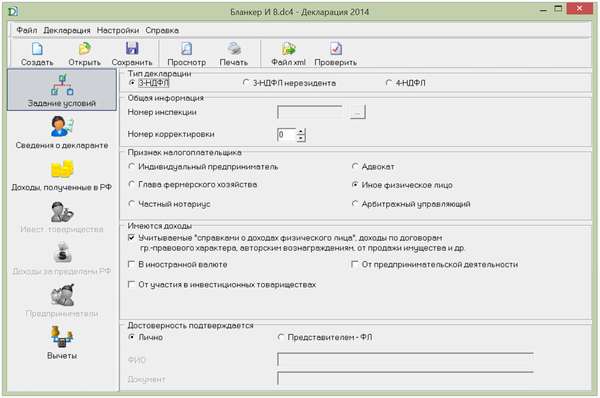

Код корректировки

На сегодняшний день существует пять различных видов налоговых скидок, и иногда случается так, что налогоплательщик за один и тот же период претендует на начисление одновременно нескольких из них, а в редких ситуациях даже сразу пяти.

Номер корректировки как раз и служит для того, чтобы налоговые агенты сразу могли понять, какой по счету бланк декларации сдает физическое лицо на проверку в течение одного и того же налогового периода.

Правильно внести информацию в поле, подписанное как номер корректировки, очень просто. Если документ подается на рассмотрение в налоговую службу впервые, то ставится цифра ноль, если во второй раз – единица, в третий – двойка и так далее по нарастающей.

Новый бланк декларации содержит целых три клетки для внесения номера. Большинство физических лиц заполняют их следующим образом: “100” или же “001”, или “000”. Подобного рода записи являются в корне неправильными.

Указывать код корректировки необходимо только так: “0—” (если бланк оформлен за налоговый период всего лишь первый раз), “1—”(если физическое лицо уже один раз подавало в текущем налоговом году документ на вычет и хочет возместить НДФЛ снова), “2—”, “3—” и так далее (если отправка декларации осуществляется в третий и четвертые разы соответственно).

Некоторые физические лица задумываются над тем, зачем ставить номер корректировки в бланке 3-НДФЛ, тем самым давая понять налоговым агентам, сдавалась ли еще какая-либо декларация конкретным налогоплательщиком в этом налоговом периоде, если у инспекции и так имеется своя база данных, которая уже содержит информацию подобного рода.

Однако данный код все-таки придуман и введен не просто так. Как известно, декларацию не всегда лично приносят на проверку в налоговую службу, а также отправляют в электронном виде через интернет либо по почте.

Иногда происходит так, что физическому лицу необходимо отправить сразу несколько бланков на начисление компенсации на протяжении короткого срока времени, но в результате технических сбоев какой-то из документов приходит позже.

В подобных ситуациях налоговый инспектор, получив декларацию с номером один, сразу же понимает, что вскоре должен прийти еще документ с нулевым номером.

https://youtube.com/watch?v=aItjLw7-1k4

Зачастую налогоплательщики допускают разные неумышленные ошибки в документе и, не замечая этого, отдают его на рассмотрение. Как правило, налоговые агенты, заметив описки либо опечатки, связываются с физическим лицом, которое подало декларацию, и требуют ее переоформить.

После того как претендент на начисление налоговой скидки, распечатав новый бланк, исправил указанные недочеты, он снова должен отправить документ на проверку. Однако при этом обязательно нужно учитывать, что код корректировки нужно проставлять на единицу больше, чем предыдущий.

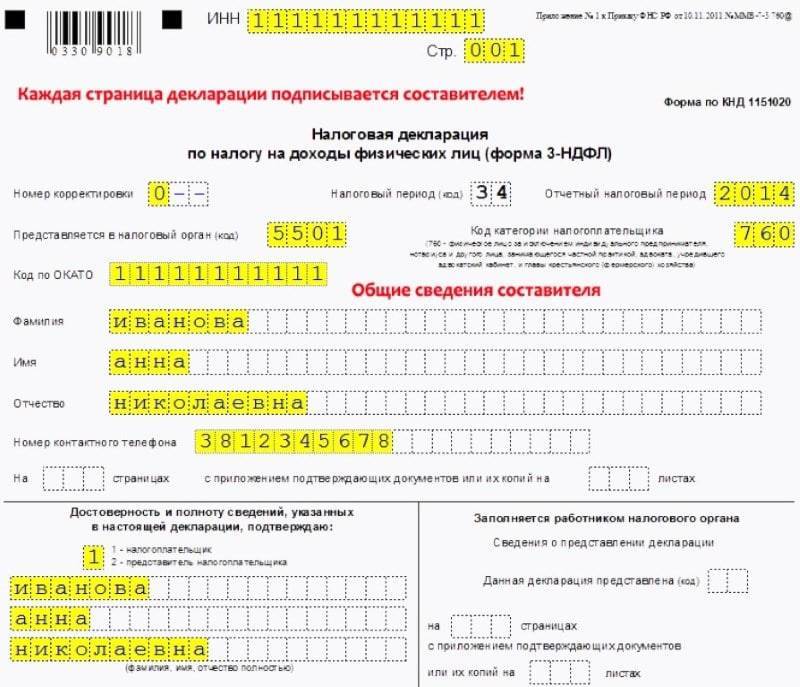

Бланком какого бы года не пользовался налогоплательщик, с номером корректировки он столкнется сразу же, поскольку данная ячейка находится на первом листе декларации.

Сразу после реквизитов в верхней части документа прописано его название, а затем отведена строка, требующая указания номера корректировки в левой ее части, рядом с ним – налогового периода, и еще чуть правее – кода налоговой инспекции, в которую на рассмотрение отправляется декларация.

Все российские предприниматели сталкиваются в своей работе с моментом, когда требуется заполнение налоговой декларации. Оформление данного документа – дело ответственное и порой у людей возникает немало вопросов по правильности оформления документа. Особенно много нюансов появляется при заполнении документа по форме 3-НДФЛ.

Данный документ имеет множество различных пунктов, разобраться в которых достаточно сложно. Например, номер корректировки в 3-НДФЛ – что это, что писать в данном пункте и где узнать правильную нумерацию? Конечно, можно воспользоваться услугами многочисленных сервисов и поручить заполнение документации им. Но каждому предпринимателю следует знать правила оформления налоговых деклараций, в том числе и по форме 3-НДФЛ.

Как заполнить и подать уточненную декларацию 3-НДФЛ?

Уточнённая декларация заполняется по правилам, предусмотренным для основной 3-НДФЛ. При этом нужно помнить следующее:

Использовать надо только бланки, действовавшие в отчётном периоде. Найти их можно на официальных сайтах ФНС РФ.

Подавать можно как в бумажном виде (на личном приёме в ИФНС и по почте), так и в электронном (например, через «Личный кабинет налогоплательщика»).

Заполнять форму можно как от руки на распечатанном бланке, так и с помощью компьютера – в любом текстовом редакторе или с использованием специальных программ, размещённых на сайте ФНС

Последний вариант предпочтительнее, поскольку программы не только разместят сведения на бланке, но и рассчитают необходимые показатели по правилам, установленным НК РФ и другими нормативными актами.

При заполнении бланка налогоплательщику нужно обратить внимание на то, чтобы в графе «Номер корректировки» стояла правильная цифра. При первичной подаче там проставляется «0 — -», при первой корректировке «1- -»

При необходимости может использоваться вторая корректировка (код «2- -») и т. д.

Частыми ошибками при подаче являются:

- Использование бланка декларации не того года.

- Подача неполной декларации. Уточнёнка должна быть составлена целиком так, как будто ранее ничего не подавалось. Нельзя распечатать только отдельные листы и направить их в ИФНС.

- Подача декларации не в ту ИФНС. Подавать уточнёнку надо там же, где сдаётся основная 3-НДФЛ – то есть по месту жительства, где гражданин зарегистрирован. Даже если у него есть временная регистрация, либо уточнение касается вычета по имуществу, находящемся в другом регионе – сдаётся документ только по месту постоянной регистрации.

Особенности заполнения документа

При оформлении налоговых деклараций, следует знать и использовать принятые законодательством правила и нормы. В частности, они касаются особенностей заполнения документа. К основным относятся такие нюансы:

- Внесение базовых данных. Налоговая декларация 3-НДФЛ состоит из множества пустых клеточек-окошек. Все они требуют заполнения. Человек, в первый раз заполняющий данную форму, может растеряться, но на практике оформление документа – дело несложное. Вся необходимая информация просто переписывается из уже имеющихся документов, которые необходимо приложить к справке 3-НДФЛ.

- Требования к оформлению. Здесь также все достаточно просто: следует аккуратно и без ошибок вносить данные (тексты, цифры). Использовать разрешается ручку с синими либо черными чернилами. Лучше не допускать опечаток или помарок-исправлений. Все суммы, требуемые к заполнению, следует указывать в российских рублях, причем отмечать и копейки (если они имеются).

- Оформление реквизитов. Стоит отдельно проследить, чтобы каждая страницы заполняемой декларации имела отдельно проставленный номер по порядку. Необходимо обозначить ИНН плательщика, инициалы, дату окончания заполнения документа и личную подпись. Также декларация обязана обладать до 3-х штрих-кодов на каждой своей странице.

У каждого налогоплательщика имеются льготы и скидки. Всего их насчитывается (по налоговым декларациям) около пяти. Причем порой возникает такая ситуация, когда плательщик претендует на использование сразу нескольких льгот за один налоговый период. Номер корректировки 3-НДФЛ и служит в таких случаях, то есть он дает понять налоговикам, какой именно бланк налоговой декларации сдается плательщиком за определенное отчетное время.

Некоторые налогоплательщики задумываются, а действительно есть такая необходимость с проставлением порядковой нумерации (кода корректировки). Ведь все документы и так имеются в наличии у налоговых инспекторов, там же существует и полная база данных, которая имеет все необходимые сведения. Но корректирующий код был создан и внедрен по некоторым причинам.

Известно, что декларации можно оформлять и сдавать не только путем личного посещения НИ, но и отправлять документы в электронном виде через интернет или пересылают почтой. И иногда налогоплательщику требуется переправить в налоговые органы сразу несколько видов отчетности. Но могут случиться технические сбои-неполадки, и какой-то из документов поступит немного позже.

Здесь и становится полезным код корректировки. Например, налоговый инспектор, получая декларацию с кодом 1 или 2, понимает, что должен поступить еще один документ – за кодировкой 0. Не нарушается общая отчетность, и налогоплательщик избегает появления возможных ошибок при сдаче документов.

Бланк декларация формы 3-НДФЛ имеет соответствующее окошечко для вписывания кода на первом листе документа. Причем, независимо от года выпуска бланка, ячейка не меняет своего местоположения. Это поле расположено под названием бланка, на лицевой стороне. Рядом с ним находится строчка, отведенная для указания периода сдачи отчетности, а немного правее – код НИ (налоговая инспекция), куда необходимо направить оформленный документ для рассмотрения и проверки.

Как выполняются корректировки в 3-НДФЛ

Самостоятельная калькуляция налогов

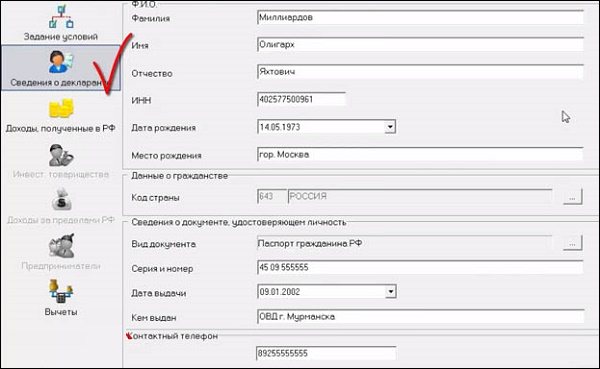

Номер корректировки в декларации 3-НДФЛ – как узнать? В соответствии с перечнем ошибок, которые гражданин получил от инспекторов, он должен распечатать или скачать новый бланк декларации и заново его заполнить, исправляя параллельно все указанные неточности, ошибки и дополняя её данными, которых ранее не хватало. По завершении всех исправлений в том же левом верхнем углу титульного листа ставится номер уже 001.

Важно! Декларация 3-НДФЛ в своей шапке в левом углу имеет графу «Код корректировки», который на первично подготовленном документе обозначается как 000. В случае, если пришло почтовое уведомление, либо налогоплательщик узнал об отказе ФНС в дальнейшем рассмотрении её путём визита в инспекцию по адресу прописки или звонка по горячей линии по телефону 8-800-222-22-22, он обязан принять документы назад и сделать их корректировку

После внесения изменений документы подаются на проверку снова, однако к первоначальной декларации необходимо подать второй экземпляр, уточнённую форму 3-НДФЛ. В случае, если опять придёт отказ из-за того, что не все ошибки были исправлены либо появились новые, декларация составляется третий, четвёртый раз и т. д. Во время каждой корректировки необходимо уточнить и её номер – 002, 003, 004 и т. д.

К итоговой сдаче, после которой уже наверняка поступит положительное решение ИФНС, необходимо отправить все корректировочные варианты декларации, несмотря на то, что резюме будет только по последним исправлениям.

При сдаче отчётности через «Госуслуги» или сайт «ФНС» с личной страницы все корректировки можно делать онлайн с дистанционной пересылкой данных по форме обратной связи, а отслеживание хода рассмотрения можно производить через специальный сервис личного кабинета пользователя.

Уплата налогов

Причины ошибки неправильно заполненных реквизитов

Вскоре после подачи в ФНС указанной декларации вам может прийти ответ о неверно заполненных реквизитах отчёта, с приведением соответствующих значений. Также в указанном уведомлении может содержаться предложение внести необходимые исправления в течение пяти дней, или предоставить необходимые пояснения по возникшим несовпадениям.

Причиной ошибки обычно является следующее.

| Причина ошибки | Подробности |

| Вы неверно указали реквизиты декларанта | Поданные вами реквизиты не совпадают с информацией, имеющейся в базах ФНС. Эта наиболее частый фактор появления указанной ошибки

|

| Имеются проблемы на серверах самой налоговой службы | Довольно частой причиной проблемы является нестабильная работа серверов ФНС, на которой хранится соответствующая отчётность

|

| Сбой программного обеспечения, ответственного за отправку и приём налоговой отчётности | Иногда, что называется, «глючит» и сам программный комплекс, ответственный за приём и проверку отчётности |

Что же делать в возникшей ситуации, и как исправить ошибку «Неправильно заполнены реквизиты 3 НДФЛ»? Давайте разбираться.

Порядок получения имущественного вычета на покупку жилья

Неверно отражен остаток вычета, перешедшего с предыдущих налоговых периодов

Как надо:

остаток вычета определяется как разница между общей суммой исчисленного вычета и суммой вычета, полученного ранее на основании представленных налоговых деклараций и (или) работодателем.

Заявление вычета в случае приобретения жилья у взаимозависимых лиц

Как надо:

в части расходов на приобретение жилья у взаимозависимых лиц (супруга, родителей, детей, полнородных и неполнородных братьев и сестер, опекунов, попечителей, подопечных вычет не предоставляется.

Как надо: такие расходы запрещено включать в общую сумму вычета.

Представление уточненной декларации с целью отказаться от полученного ранее имущественного налогового вычета

Как надо:

представление уточненной декларации с «обнулением» ранее полученного вычета (т.е. по сути отказ от полученного налогового вычета) не допускается.

Важно: налоговый вычет считается полученным в момент поступления денежных средств на счет налогоплательщика. До момента возврата налога налогоплательщик вправе внести изменения, подав «уточненку»

Заявление супругами вычета в пропорции, отличной от полученного ранее вычета

Как надо:

после предоставления супругам вычета изменять пропорций такого вычета (его остаток) нельзя.

Отдельный блок таблицы посвящен нарушениям при заявлении вычета по «ипотечным» процентам. Специалисты ФНС напоминают, что такой вычет предоставляется в размере фактически произведенных расходов на уплату процентов, но не более 3 млн. рублей. При этом в отличие от «основного» имущественного вычета (на покупку жилья) «ипотечный» вычет может быть предоставлен только в отношении одного объекта недвижимости.

Материал предоставлен порталом «Бухгалтерия Онлайн»

Когда требуется предоставление уточняющих деклараций?

Зачастую допущенные ошибки обнаруживаются уже после представления формы 3-НДФЛ. Но возможны и другие случаи – к примеру, когда физлицо оформляет социальный вычет на лечение и забывает включить определенную сумму по медуслугам. В этом случае государство перечислит гражданину потраченные средства, но не в полном объеме. Исправить ситуацию очень легко: достаточно отчитаться повторно за тот же налоговый период.

При подаче корректирующих расчетов нужно помнить о том, что, если наличие допущенных неточностей/ошибок не ведет к занижению базы по НДФЛ, налогоплательщик вправе не представлять сведения повторно. Если же налогооблагаемая база была занижена, что повлекло неуплату налога в бюджет, налогоплательщик обязан подать уточненку (стат. 81 НК). При этом самостоятельная сдача отчетности и перечисление недоимки государству освобождают от ответственности.

Как узнать номер

Как узнать номер корректировки в декларации 3 НДФЛ:

- если вы сдаете отчет впервые за период, то у вас корректировка нулевая, т. е. ее вообще нет, вы не производили корректировку и ваш отчет подан первый раз;

- если вы сдавали отчетность, потом возникла необходимость дополнить ее либо исправить ошибки, то подается уточненная форма и указывается очередность корректировки: «1» – корректировка впервые, «2» – информация уточняется уже второй раз и т.д.

Часто гражданин не помнит все операции, совершенные за прошлые периоды, и упускает их при заполнении бланка. Учитывая, что срок давности по НДФЛ – 3 года, это естественно. Например, в 2021 году вы сдали форму за 2021 год, чтобы получить имущественный вычет из зарплаты. А в 2021 году вспомнили, что у вас среди доходов, из которых платился налог, была не только зарплата, но и выручка от продажи машины. Чтобы внести дополнительную информацию, придется заново заполнить бланк и указать, что он уточненный, т. е. корректировка «1».

Куда вписывать номер корректировки и что в нем необходимо указывать

Заполнение поля Номер корректировки

Как указывалось выше, номер корректировки расположен на титульном листе. В верхней части документа указываются реквизиты налогового агента, прописана нумерация страницы, указано название заполняемой формы и далее первая строка формы начинается с номера корректировки.

В бланке декларации под это поле отведено три ячейки, которые зачастую плательщиками оформляются неверно. Часто встречающиеся записи: «001», «100» или «000» и другие варианты. Однако, указывать в поле номер корректировки необходимо в следующем виде:

- 0 — если декларация подается в первый раз в данном налоговом периоде;

- 1 — если физическое лицо уже один раз подавало декларацию в налоговую инспекцию, но по причинам, перечисленным выше, необходимо подать уточненную или дополнительную декларацию;

- 2, 3 — и т. д. — если декларация подается, соответственно, во второй, третий и последующий разы.

Подавать документ можно как в письменном, так и в электронном варианте, но необходимо учитывать, что итоговый документ не должен содержать в себе исправлений и помарок. В частности, современные технологии позволяют максимально упростить процедуру заполнения декларации 3 НДФЛ путем предоставления специально разработанного сервиса в личном кабинете налогоплательщика и пошаговом заполнении всего документа в интерактивном режиме. Автоматизация процесса исключает возможные помарки и описки в документе, помогает правильно ввести необходимые данные из других документов и рассчитать сумму налога к уплате, а также корректно сформирует документ для отправки в налоговую инспекцию.

Как заполнить самостоятельно декларацию 3-НДФЛ бесплатно смотрите в следующем видео:

https://youtube.com/watch?v=3SSUAZGZ04s

Май 26, 2018