Книга доходов на патентной системе налогообложения

Содержание:

- Порядок ведения КУД для ИП на патентной системе

- Общие замечания

- Как вести Книгу учета доходов

- Ведение книги доходов и расходов при УСН: правила и ответственность

- Общие вопросы про КУДиР

- Книга доходов ИП на патенте — порядок ведения

- Что грозит ИП за нарушение сроков сдачи отчётности

- Всё о патенте для ИП на 2021 год

Порядок ведения КУД для ИП на патентной системе

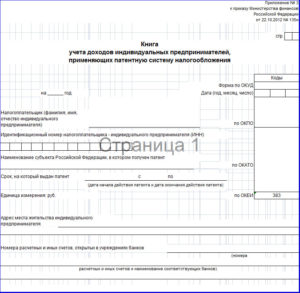

Согласно общим инструкциям ведения КУД, она должна иметь следующие обязательные реквизиты:

- титульный лист, в котором указываются полное наименование хозяйствующего субъекта, а также период ведения учета;

- раздел доходов, который содержит обязательные для заполнения графы по учету финансовых операций (дата, наименование, суммы дохода, документ – основание и др.);

- на последнем листе КУД указывается общее число страниц.

По окончании отчетного периода учетная книга должна быть пронумерована и сшита, на обороте последнего листа запечатана «листком — наклейкой» с подписью ИП. Отчетный период – календарный год.

Учетная книга может вестись несколькими способами:

- от руки на распечатанных бланках;

- в файле excel на компьютере и затем распечатывается;

- с помощью специальных программ и онлайн сервисов в электронном виде.

В любом случае, по окончании налогового периода или истечения срока патента, КУД должна быть распечатана, сшита и сдана в ФНС по месту регистрации предпринимателя для проверки ведения учетной книги и уплаты необходимых налогов.

Общие правила ведения КУД:

- КУД должна заполняться строго в хронологическом порядке;

- Записи делаются позиционно и построчно, одна хозоперация – одна запись;

- Для каждой операции указывается свой документ – основание;

- Записи книги ведутся на русском языке, если документ – основание на ином языке, то рядом должен даваться русский перевод, заверенный росписью предпринимателя с указанием даты;

- Исправления в целом не допускаются, если вносится изменение, оно должно быть заверено подписью ИП с указанием причины и подтверждения изменения данных;

- КУД может вестись на бумажных или электронных носителях, но по окончании периода она должна быть распечатана;

- По окончании отчетного периода КУД сшивается, нумеруется и скрепляется подписью ИП и сдается в ФНС на проверку.

Общие замечания

Для того, чтобы оформление этого документа прошло без каких-либо сложностей, предпринимателям стоит знать ключевые характерные особенности книги доходов, а также юридические нормативы, которые должны учитываться в процессе ее заполнения.

Юридические нормативы

В соответствии с действующим законодательством частные предприниматели, ведущие деятельность на патентной системе налогообложения, должны вести Книгу учета доходов.

Ведение книги учета доходов может осуществляться в электронном или бумажном варианте. В том случае, если данная книга ведется в электронном виде, после окончания каждого налогового периода она должна распечатываться, нумероваться, прошиваться и скрепляться печатью или же подписью самого предпринимателя.

Главной обязанностью предпринимателей в данном случае является обеспечение полноценной, достоверной и непрерывной информации по всем видам прибыли.

При необходимости исправления ошибок в данной книге должно указываться основание, а сама корректировка в обязательном порядке подтверждается подписью уполномоченного налогоплательщика с указанием даты внесения корректировки и фирменной печати.

Бланк книги учета доходов ИП, применяющих патентную систему налогообложения:

Виды и основы расчета

Специальный налоговый режим может использоваться только по отношению к определенным видам деятельности, список которых может корректироваться в зависимости от региона и особенностей его законодательства, в связи с чем лучше заранее ознакомиться с имеющимся классификатором. Законы в отдельных регионах отличаются наличием своих правок, но в общем и целом, за последние несколько лет система достаточно активно развивается.

При этом стоит отметить тот факт, что деятельность предпринимателя не только должна входить в перечень видов, для которых предусматривается использование ПСН, но еще и соответствовать нескольким важным требованиям:

- общий доход от этой деятельности не должен быть более 60 миллионов рублей;

- общая численность сотрудников предпринимателя должна находиться в пределах 15 человек;

- обязательно должна вестись специальная книга доходов, составленная в полном соответствии с действующим законодательством;

- срок действия документа устанавливается на срок от одного месяца до одного года.

Закон о патентной системе был принят еще в 2013 году, вследствие чего неоднократно подвергался доработкам и корректировкам. Форма же книги доходов была принята в 2020 году и представляет собой отдельный документ, который обязателен для ведения законной предпринимательской деятельности.

Главные требования, которым должны подчиняться расчеты в книге доходов, следующие:

- все данные, которые в ней указаны, должны быть точными, непрерывными и достоверными;

- книга должна вестись на русском языке в полном соответствии с установленными правилами;

- книга оформляется в хронологическом порядке стандартным позиционным способом;

- книга должна включать в себя данные обо всех операциях, которые приносили предпринимателю доход на протяжении налогового периода.

Одним из наиболее важных требований является обеспечение безопасности и сохранности всей документации, в связи с чем у каждой книги должен присутствовать собственный регистрационный индекс и название. Нумерация всех страниц осуществляется по порядку для обеспечения хронологической последовательности, а в конечном итоге заполненная книга должна прошнуровываться.

Нюансы содержания и заполнения

В соответствии с правовыми нормами книга доходов для предпринимателей на патенте должна заполняться в соответствии со следующими требованиями:

- на титульном листе должно присутствовать коммерческое обозначение, а также полное ФИО предпринимателя;

- на каждом листе книги должна присутствовать нумерация и прошивка;

- в графах указываются суммы поступивших средств, а также даты и названия проведенных операций;

- на последней странице указывается общее количество листов и другая необходимая информация.

При этом допускается два варианта ведения книги доходов – в бумажном или электронном виде. При выборе первого варианта после того, как перестает действовать купленный патент или же по окончанию налогового периода предприниматель просто отправляет данный регистр в отделение Налоговой службы для проведения его проверки. При работе же с электронными файлами приходится распечатывать их для последующей отправки в налоговую.

Самое важное требование – это полное соблюдение хронологии, а также четкое указание данных без каких-либо исправлений

Как вести Книгу учета доходов

В Книге учитываются доходы предпринимателя от той деятельности, на которую выдан патент. При этом отражать необходимо только доходы от реализации, внереализационные доходы не отражаются.

Доходы отражаются по кассовому методу (статья 346.53 НК РФ). Это означает, что датой получения дохода является одна из следующих дат:

— день получения дохода в денежной форме (например, поступление средств на расчетный счет или кассу либо на счета третьих лиц по поручению предпринимателя);

— день получения дохода в натуральной форме;

— день получения иного имущества либо день погашения задолженности иным способом;

— дата оплаты векселя при использовании его в расчетах.

Полученный предпринимателем, применяющим патентную систему, доход в иностранной валюте пересчитывает в рубли по курсу ЦБ РФ на дату получения такого дохода.

Что делать, если предприниматель вернул ранее полученный аванс, который отразил в Книге в качестве дохода? Это единственный случай, когда доход можно уменьшить. Предприниматель отражает возвращение аванса и уменьшает доходы, причем в том налоговом периоде, когда аванс был возвращен (пункт 4 статьи 346.53 НК РФ).

Часто возникает вопрос: сколько лет необходимо хранить Книгу учета доходов? В подпункте 8 пункта 1 статьи 23 Налогового кодекса установлена обязанность налогоплательщиков в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета.

Вместе с этим Минкультуры России утвердило Перечень типовых управленческих архивных документов с указанием сроков хранения (приказ от 25.08.2010 № 558), согласно которому Книга учета доходов и расходов для налогоплательщиков на «упрощенке» должна храниться постоянно (пункт 401). По нашему мнению, данное требование противоречит налоговому законодательству и предприниматели на патенте вправе хранить Книгу учета доходов в течение только четырех лет.

В заключении добавим, какая установлена ответственность за неведение Книги. В этом случае считается, что предприниматель грубо нарушил правила учета доходов. Ответственность за это предусмотрена в статье 120 Налогового кодекса: штраф в размере 10 тыс. руб., если Книга не велась в течение одного налогового периода (срока, на который выдан патент), и 30 тыс. руб., если Книга не велась в течение большего срока, чем срок одного патента.

Алексей Миляев, к.э.н., налоговый консультант

24.04.2015

Ведение книги доходов и расходов при УСН: правила и ответственность

Форма этого регистра и правила (порядок) его заполнения утверждены приказом Минфина России от 22.10.2012 № 135н (далее — Порядок, приказ № 135н).

Вестись книга может каким угодно способом (заполняться вручную или на компьютере), но в любом случае ее итоговый экземпляр должен существовать в бумажном виде, иметь пронумерованные листы и быть заверенным подписью руководителя юрлица или ИП и печатью (если она есть).

Книгу не требуется сдавать в ИФНС вместе с налоговой декларацией, но при проведении проверки она должна быть представлена проверяющим в 10-дневный срок (п. 3 ст. 93 НК РФ).

Если книга не ведется либо при ее заполнении допущены существенные нарушения, которые привели к занижению объекта налогообложения, налогоплательщику-нарушителю грозит штраф. Максимальный размер штрафа — 20% от суммы не поступившего в казну единого УСН-налога, минимальный — 40 000 руб. (п. 3 ст. 120 НК РФ).

Подробнее об ответственности за совершенные налоговые правонарушения читайте в статье «Ответственность за налоговые правонарушения: основания и размер санкций».

Общие вопросы про КУДиР

Что такое КУДиР?

КУДиР — книга учёта доходов и расходов. Её должны вести ООО на УСН (статья 346.24 НК РФ) и ИП на любом режиме налогообложения:

- УСН — статья 346.24 НК РФ;

- патенте — пункт 1 статьи 346.53 НК РФ;

- ОСНО — пункт 4 раздела 2 приказа Минфина.

Зачем нужна КУДиР?

Вести КУДиР требует текущее законодательство. Также КУДиР помогает рассчитать необходимый налог к уплате. Самостоятельно подавать книгу в ФНС не нужно. КУДиР предоставляют только по требованию.

Можно ли вести электронную КУДиР?

Можно, и это удобно. При этом электронную КУДиР надо распечатывать по окончании налогового периода. Распечатанная или рукописная книга должна быть пронумерована, прошнурована, скреплена подписью руководителя или предпринимателя и печатью, если есть.

Как вести КУДиР?

- Для каждого налогового периода (календарного года) — новая КУДиР;

- записи в книге ведут нарастающим итогом в хронологическом порядке;

- КУДиР заполняют кассовым методом: учитывают только реальное движение денег в кассе или на расчётном счёте. Например, если товар отгружен покупателю, но оплата не получена, то это не признаётся доходом для кассового метода учёта. Такие же правила действуют и для расходов;

- КУДиР ведут на компьютере в бухгалтерской программе или от руки;

- суммы вносят в книгу в рублях и копейках;

- в рукописной КУДиР ошибки исправляют так: зачеркивают неверную запись, рядом пишут правильную формулировку, заверяют её должностью, ФИО и подписью ответственного лица, фиксируют дату внесения исправления.

Что если не вести КУДиР?

При любых вопросах к годовой декларации ФНС может запросить книгу учёта для тщательной проверки. Налоговая может оштрафовать предпринимателя в нескольких случаях:

- КУДиР отсутствует или в ней есть ошибки — штраф от 10 000 рублей (ст. 120 НК РФ и ст. 15.11 КоАП);

- Если КУДиР не ведут несколько лет — штраф 30 000 рублей;

- Если предприниматель не вёл КУДиР и заплатил меньше налогов, чем положено — штраф в размере 20% от неоплаченной суммы налога, но не меньше 40 000 рублей.

Можно ли использовать Z-отчёт как первичный документ?

Использовать в КУДиР только первичные документы требуют от тех, кто ведёт бухгалтерский учёт. По закону ИП не обязаны вести бухгалтерский учёт. Это можно делать по желанию. Поэтому ответ на вопрос разный для каждого предпринимателя:

- если вы ИП и ведёте бухгалтерский учёт — вы не сможете использовать Z-отчёт, так как он не является первичным документом;

- если вы ИП и не ведёте бухгалтерский учёт — налоговая допускает использование Z-отчёта в КУДиР, так как в законе явно не указаны необходимые документы.

Как учитывать расходы на себестоимость товара?

Расходы должны быть отражены в день продажи товара. Расчёт себестоимости каждый предприниматель определяет сам, так как существует несколько методов определения себестоимости.

В текущей версии приложения надо вносить затраты на себестоимость вручную. Мы планируем сделать так, чтобы приложение само вносило себестоимость из данных на Эвоторе.

Книга доходов ИП на патенте — порядок ведения

В книге учета доходов в хронологическом порядке, на основе первичных документов (приходных кассовых ордеров, бланков строгой отчетности, кассовых чеков) записываются все действия предпринимателя, приносящие доход. Учет расходов при патентной системе не ведется, следовательно, и собирать документы по расходам не имеет смысла.

Не смотря на то, что при ПСН размер дохода не влияет на стоимость патента, тем не менее, необходимо сохранять все первичные документы. При ПСН устанавливается максимально допустимый размер годового дохода, и в случае его превышения ИП теряет право применять патентную систему налогообложения. В 2021 году, так же как и в 2020 году предельный размер годового дохода составляет 60 000 000 рублей.

Если предельный размер дохода в течение календарного года будет превышен, то ИП утрачивает право применять ПСН. После наступления такого случая, ИП будет должен работать на УСН или ОСНО. Вернуться к патентной системе возможно будет только в следующем календарном году.

Книга учета доходов на патенте может вестись как в бумажном варианте, так и в электронном. В случае если вы ведете данную книгу в электронном виде, то после окончания налогового периода, т. е. после окончания срока действия патента, ее необходимо распечатать, прошить, пронумеровать и скрепить печатью, а в случае отсутствия печати — подписью предпринимателя.

Данные о количестве листов в книге фиксируются на последней ее странице.

Приказом, утверждающим порядок ведения книги, разрешено исправление допущенных ошибок. Оно должно быть мотивировано, подкреплено документально и подтверждено подписью предпринимателя с указанием даты исправления. В случае наличия у предпринимателя печати, необходимо в месте устранения ошибки поставит печать.

Порядок определения и признания доходов при действии патента установлены Налоговым Кодексом РФ, а именно статьей 346.53 п.п. 2–5.

Учитывать в книге доходы, полученные от видов предпринимательства, налогообложение которых осуществляется в соответствии с другими режимами, не надо.

Если используется два налоговых режима – к примеру, УСН и ПСН, то необходимо вести две разных книги для разделения учета хозяйственных операций.

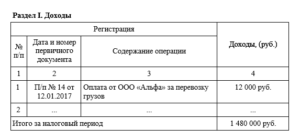

Рассмотрим, что предоставляет собой КУДиР на ПСН в 2021 году. Согласно приложения 4 приказа Минфина России от 22 октября 2012 г. № 135н, раздел I книги включает в себя четыре графы.

В графах 1–3 записываются реквизиты первичных документов (дата, номер), подтверждающих совершение хозяйственной операции, и содержание самой операции.

В графе 4 записывается размер доходов, полученных от того вида деятельности, который указан в патенте. При этом другие доходы, полученные от видов деятельности, не подпадающих под ПСН, сюда не вносятся. При совмещении ПСН и УСН необходимо вести раздельный учет, а, следовательно, раздельные КУДиР.

Все операции отражаются в книге кассовым способом – порядок фиксации доходов определен в п. 2 ст. 346.53, то есть, по мере их, так сказать, производства. Получили деньги (наличные или безналичные) отразите их в КУДиР.

На каждый новый срок, на который получен патент, заводится новая Книга учета (п. 1.4 приложения 4 к приказу Минфина России от 22 октября 2012 г. № 135н). Если предприниматель получает новый патент вместо старого, формируется новая КУДиР.

Изменения с 2020 года

Федеральным законом от 18 июля 2019 г. N 176-ФЗ, вступление которого в силу произойдет 1 января 2020 года, для регионов появится возможность определять и объединять в группы(подгруппы) отдельные виды деятельности и выдавать для таких групп один патент. Следовательно, КУДиР можно будет вести одну на всю группу видов деятельности, а не отдельно по каждому виду. Например, конкретный регион может объединить бытовые услуги, которые относятся к строительству:

- строительство жилых и нежилых зданий;

- строительство инженерных коммуникаций для водоснабжения и водоотведения, газоснабжения;

- производство электромонтажных работ и т. д.

Выдать на эту группу один патент, рассчитав единый потенциально возможный доход и определить стоимость патента не по каждому виду деятельности, а в целом по всей группе. Для этой группы необходимо будет вести учет доходов в одной КУДиР. Но такое действие с КУДиР будет возможно, только если местные власти примут соответствующий закон.

Следовательно, в различных регионах в зависимости от решений местных властей будет зависеть, сколько КУДиР необходимо вести – одну по общей группе или несколько по каждой группе в отдельности.

Регистрировать книгу учета доходов ИП, применяющих патентную систему налогообложения, в налоговой инспекции не нужно.

Что грозит ИП за нарушение сроков сдачи отчётности

При отсутствии основного для налоговиков отчётного документа (КУД) или при его неправильном и нерегулярном ведении к бизнесу могут быть применены штрафные санкции:

- штраф за незначительные и единоразовые ошибки — 10 000 ₽;

- когда требования законодательного акта будут нарушаться постоянно и целенаправленно, и тем более в течение длительного периода — штраф до 30 000 ₽;

- за документацию, оформленную не по требуемой форме, минимальный штраф — 200 ₽;

- самая распространённая санкция налогового регулятора при задержке отчётности — блокировка расчётных счетов бизнеса через 10 рабочих дней по прошествии срока. Таким образом, если налоговики выдвигают требование о представлении Книги учёта к ИП, а он не реагирует на их запросы, ИФНС имеет право закрыть доступ ко всем онлайн-средствам бизнеса.

Одна из самых неприятных и нежданных для штрафника санкций — блокировка расчётных счетов и банковских карт ИП

К индивидуальному плательщику ПСН, у которого есть персонал, как к налоговому агенту, могут быть применены следующие взыскания:

- если ИП не удержал или не перечислил в бюджет НДФЛ за своих работников, ему может быть выставлен штраф в объёме 20% от суммы подоходного налога;

- когда коммерсант не сдаёт налоговому контролёру затребованные документы или не даёт комментарии по расчётам за работников, он может быть оштрафован по статье 126 НК РФ на 200 ₽ за каждый несданный в срок документ;

- за предоставление документации с недостоверной информацией, а также за отказ от сдачи может быть назначен штраф — 500 ₽ за каждый отчёт;

- максимум на 10 000 ₽ ИФНС может наказать бизнес за подделку отчётных документов или за отказ от предоставления затребованных бумаг.

Всё о патенте для ИП на 2021 год

В статье рассказываем, в чём преимущество применения ПСН предпринимателями и какие особенности имеет патент для ИП в 2021 году.

Патентной системой налогообложения (ПСН) называют особый, патентный налоговый режим. Патент – это документ, который даёт право осуществлять определённый вид деятельности от 1 до 12 месяцев, пользуясь при этом некоторыми льготами. О том, что это за льготы и какие особенности имеет патент для ИП в 2021 году – читайте в статье.

Патент для ИП в 2021 году: что он даёт?

В первую очередь, патентная система налогообложения освобождает индивидуальных предпринимателей от уплаты:

- НДФЛ – если доход был получен предпринимателем, осуществляющим вид деятельности, в отношении которого применяется ПСН;

- налога на имущество физических лиц – это справедливо для имущества, которое используется при осуществлении видов деятельности, в отношении которых применяется ПСН;

- НДС.

Обратите внимание: ИП, применяющий ПСН, не всегда освобождается от уплаты НДС. Есть несколько исключений

НДС обязателен к уплате:

- если ИП осуществляет деятельность, в отношении которой не применяется ПСН;

- при ввозе товаров на территорию РФ или другие территории, которые находятся под её юрисдикцией;

- при выполнении операций, прописанных в статье 174.1 НК РФ.

Кто может применять патентный режим в 2021 году?

Согласно статье 346.43. НК РФ, применять патентный режим налогообложения могут ИП, средняя численность сотрудников которых не превышает 15 человек. Это касается всех видов предпринимательской деятельности, в отношении которых используется патент.

К слову, это нововведение вступило в силу только 29 сентября 2021 года. Ранее ограничение в 15 наёмных работников действовало, в том числе, в отношении тех видов деятельности, к которым патент не применялся. Теперь в законодательных актах чётко прописано, какая предпринимательская деятельность попадает под ограничение.

Все виды предпринимательской деятельности, при осуществлении которых может применяться патентная система налогообложения, перечислены в том же законодательном акте – статье 346.43. НК РФ (пункт 2).

Обратите внимание: региональное налоговое законодательство может расширять этот список. Рекомендуем уточнить перечень допустимых для ПСН видов деятельности в вашей налоговой инспекции либо на официальных сайтах местных органов власти

Что изменится с 2021 года?

С 1 января 2021 года для групп (подгрупп) или некоторых видов деятельности, относящихся к бытовым услугам, может устанавливаться размер потенциально возможного годового дохода.

Ещё одно важное изменение: с 2021 года ИП на патентной системе налогообложения не может реализовывать товары, подлежащие обязательной маркировке. Это лекарства, одежда, обувь и изделия из натурального меха

Подробнее о маркировке и товарах, которые ей подлежат – в нашей статье «Маркировка шагает по стране».

Отчётность ИП на ПСН

Индивидуальные предприниматели часто выбирают патентную систему именно по той причине, что на ней нужно сдавать только минимальную отчётность. Это действительно так, но здесь имеет значение наличие либо отсутствие у ИП наёмных работников.

Предприниматель без наёмных работников не обязан подавать в налоговую декларацию по ПСН, а также отчитываться перед ПФР и ФСС.

Соответственно, всё, что должен уплачивать ИП без работников, применяющий патентную систему налогообложения, это:

- стоимость самого патента;

- взносы за себя в Пенсионный фонд;

- взносы на обязательное медицинское страхование – опять же, только за себя.

А вот объём отчётности для ИП на ПСН, у которого есть наёмные сотрудники, значительно больше. Структурируем отчётность по направлению сдачи:

- ПФР – СЗВ-М;

- ФСС – 4-ФСС;

- ФНС – сведения о среднесписочной численности работников, 2-НДФЛ, 6-НДФЛ, ЕРСВ.

Но и здесь у предпринимателя на ПСН есть преимущество: он имеет право сдавать отчётность в бумажном виде. Как следствие, ему не нужно тратиться на приобретение дополнительного ПО.

Однако подавать отчётность в бумажном виде не всегда удобно. Если вы не хотите тратить время и силы на визиты в налоговую, подключите сервис для передачи электронной отчётности во все контролирующие органы – Новый Астрал Отчёт. В сервисе есть автозаполнение форм и подсказки, которые помогут избежать ошибок. Новый Астрал Отчёт – отчётность проще, чем кажется!