Разрабатываем положение о командировках

Содержание:

- Документы для служебной командировки

- Как оплачивается командировка

- Срок командировки

- Налоговые риски

- Размер суточных командировочных расходов

- Деловые поездки менеджеров по продажам

- Оплата труда и командировочных затрат

- Отчет

- Учет командировочных расходов.

- Заработная плата за время командировки

- Какие категории работников не имеют допуска к командировкам

- Ситуация №2: «Отправили сотрудника работать за рубеж»

Документы для служебной командировки

К моменту отправки служащего в поездку потребуется оформление документов:

- служебного задания по форме

- приказа о командировке

- удостоверения командированного сотрудника.

Реквизиты документов

- ФИО и должность сотрудника, направляемого в командировку.

- Подразделение в составе структуры.

- Место отправления (страна, населённый пункт, предприятие).

- Длительность.

- Временной интервал (с датами).

- Название организации, оплачивающей командировочные.

- Основание для командировки.

Документация обязательно подписывается главным руководством предприятия и непосредственным начальником. Подготавливается приказ о том, что сотруднику предстоит совершить поездку по службе.

Когда задание будет полностью выполнено, сотрудником в обязательном порядке заполняется «Краткий отчёт». После этого его передают на утверждение руководству. Служебные задания принадлежат к разряду документации строгой отчётности, хранятся до 5 лет; она наравне с авансовыми отчётами и удостоверением, подтверждающим окончание командировки, передаётся для расчёта оплаты в бухгалтерию.

Далее составляется документ в форме приказа, отражающего процесс отправки в командировку отдельных сотрудников.

Содержание приказа

- ФИО сотрудника.

- Должность.

- Отдел, в котором он трудится.

- Место, цель, время поездки.

В тексте приказа устанавливается источник расчёта, покрывающий затраты сотрудника. Чаще всего это предприятие, которое является местом работы или назначения. Подписанием приказа занимается директор организации. Документ предоставляется командированному сотруднику также на подпись. Подобно служебному заданию, хранение приказа в архиве организации составляет не менее 5 лет.

Находящемуся в командировке сотруднику удостоверение служит главным документом, предназначенным для бухгалтерского отдела, который производит начисление суточных с дальнейшей их оплатой.

Выбрав специальный раздел в документе, работник делает пометки о том, что он убыл или прибыл в пункт назначения. На любых отметках ставится печать организации, в рамках которой выполнялось поручение.

Как оплачивается командировка

Служебная поездка подразумевает компенсацию затрат работника. Это правило регулируется положениями Трудового кодекса, а также Постановлением правительства РФ №749. Размер суточных, выбор отеля, оплата поездки и другие аналогичные нюансы определяются локальными нормативными актами, действующими в пределах компании.

Оплата труда командированного сотрудника производится на основании усредненного заработка за последний календарный год. Если стаж работника меньше года, расчет происходит по доходу за имеющийся период стажа.

В приказе о направлении работника в командировку прописываются дополнительные условия труда. Например, ведение трудовой деятельности сверхурочно, в выходные и праздничные дни, ночное время. По закону оплата командировки в таком случае увеличивается:

- первые два часа сверхурочной работы – стандартный оклад, увеличенный в полтора раза;

- последующие часы сверхурочной работы – двукратный размер оклада;

- работа в выходные и праздничные дни – двукратный размер оклада или получение дополнительных выходных после возвращения.

Если стандартный порядок оплаты труда подразумевает сдельный (почасовой) характер, он сохраняется. Гражданин получает выплаты, размер которых высчитывается исходя из усредненного заработка за час.

При работе на посменном графике дни, в течение которых гражданин не должен работать, оплачиваются по тарифу выходного дня – двукратный размер оклада.

Виды командировочных расходов

В число расходов, подлежащих возмещению, входит:

- стоимость проживания;

- цена билетов на проезд до места назначения;

- ежедневное питание.

Если командированный человек проживает в гостинице, он легко подтверждает расходы для компенсации оплаты проживания. В локальных нормативных актах организации, а также в приказе об отправлении работника, указывается класс и стоимость номера за сутки.

Если сотрудник проживает на съемной квартире, для компенсации затрат по проживанию необходимо, чтобы арендодатель был зарегистрирован в качестве индивидуального предпринимателя, В ином случае подтвердить расходы и получить компенсацию невозможно.

Компенсации подлежат также билеты на железнодорожный транспорт, автобус или самолет. Если сотрудник добирается на собственном автомобиле, он также вправе получить компенсацию стоимости топлива, предоставив чеки с автозаправок.

Оплата питания в командировке на законодательном уровне не регламентирована. Работодатели включают затраты на это в лимит общих расходов, если это необходимо (в отелях еда включена в стоимость номера).

При болезни работника за ним сохраняется право на получение пособия по временной нетрудоспособности.

Все дополнительные расходы, подлежащие возмещению сотруднику на период пребывания в командировке, прописываются в приказе. Копия документа выдается гражданину в день отъезда.

Суточный расход

Помимо компенсации расходов, сотруднику полагаются суточные деньги. Это определенная сумма, которую гражданин может тратить на свое усмотрение. Лимит суточных регулируется изданным приказом об отправке в командировку.

Порядок оформления служебной поездки:

- Издание приказа о задании (включает в себя сведения об условиях проживания, сумме аванса, оплате труда, компенсации проезда).

- Выдача аванса.

- Отправление.

- Возвращение.

- Предоставление авансовой отчетности с подтверждающими документами (чеки, товарные чеки, счета и т. д.) в течение трех дней с момента выхода на работу.

- Проверка авансовой отчетности.

- Расчет сотрудника.

Существует ряд особенностей для определенных ситуаций:

- Если есть возможность ежедневно возвращаться домой, суточные не начисляются. Это называется однодневной командировкой.

- Возмещение затрат может производиться принимающей стороной. Тогда этот факт прописывается в приказе.

- Длительная командировка может требовать необходимости перемещения между городами. В таком случае в приказе указывается информация о количестве поездок в день, которые будут совершаться сотрудником.

- При досрочном возвращении оставшиеся от аванса деньги подлежат перерасчету и возврату на баланс предприятия.

Срок командировки

Срок командировки регулируется в п. 4 Положения об особенностях направления работников в служебные командировки. Положение о служебных командировках утверждено в Постановлении Правительства РФ от 13 ноября 2008 № 749. В соответствии с ним срок служебной командировки определяется самим работодателем и зависит от сложности и объема выполняемого задания, а также иных обстоятельств, от которых может зависеть исполнение поручения.

День отправления любого транспортного средства, которое использовал командированный сотрудник, является датой выезда в командировку, а день прибытия данного транспорта на постоянное место работы – датой приезда из командировки. Есть один нюанс: если сотрудник выехал в командировку до 24 часов включительно, то будут считаться текущие сутки, а начиная с 0 часов и позже – последующие сутки.

Служебная командировка может продолжаться неограниченное количество времени, поскольку ни максимальный, ни минимальный сроки служебной командировки нигде не установлены.

Регулирование со стороны законодательства

Процесс направления сотрудника в командировку регулируется на официальном уровне. Вся необходимая информация по данному вопросу содержится в положениях трудового законодательства, в частности – в главе 24 ТК РФ. Там указано точное понятие служебной командировки, ее основные признаки, а также гарантии и компенсации, которые положены направляемому в служебную поездку служащему.

Для того чтобы глава 24 ТК РФ действовала в отношении конкретной поездки подчиненного, сначала необходимо признать такую поездку именно служебной командировкой. Для этого работодателю нужно помнить о некоторых важных условиях, в частности:

В поездку направляется полноценный сотрудник предприятия. Тут подразумевается, что гражданин должен быть трудоустроен в данной организации в официальном порядке. Это означает, что со служащим должен быть заключен трудовой договор, а также внесена соответствующая запись о трудоустройстве в трудовую книжку физического лица.

Оформляемая поездка сотрудника характеризуется его перемещением в другой пункт, место расположения которого отличается от текущего места нахождения работы сотрудника.

Сама процедура направления служащего в такую поездку осуществляется в установленном порядке. Это означает, что данное действие происходит на основании распоряжения директора организации либо иного уполномоченного лица. Выпущенный таким лицом приказ при этом должен содержать в себе все важные сведения относительно будущей поездки сотрудника.

Главной целью организуемой поездки является выполнение того или иного служебного задания

Такое задание может предусматривать самые различные действия сотрудника, например: встречу с потенциальными клиентами, принятие участия в семинаре, подписание важного договора на поставку товаров, обмен опытом с другими компаниями и т.д. Список таких заданий достаточно обширен

Главное, чтобы поставленная перед сотрудником цель имела прямое отношение к его профессиональной деятельности в данной организации.

Продолжительность такой поездки обладает строго очерченными временными рамками. В соответствии с действующими требованиями, абсолютно каждая служебная поездка должна характеризоваться указанием точных сроков. В соответствующую дату окончания командировки сотрудник будет обязан явиться на свое рабочее место.

Во время такой поездки сотрудник не занимается исполнением своих стандартных профессиональных задач. Отличным примером такой ситуации может являться труд курьера. Как известно, в его регулярные служебные функции входят постоянные поездки. Естественно, такие поездки не могут быть признаны командировками.

Налоговые риски

Налог на прибыль организаций.

По мнению авторов, налоговые риски в анализируемой ситуации отсутствуют, поскольку даже в случае разногласий с налоговыми органами в части признания служебной поездки работника командировкой расходы на нее носят производственный характер, связаны с деятельностью организации и осуществляются в интересах работника. Тем не менее данный факт должен быть подтвержден соответствующим отчетом о выполненной работе вне местоположения представительства (за рамками офиса). По этой же причине расходы, связанные с такой поездкой: транспортные, суточные, расходы на проживание в гостинице — являются расходами, осуществленными в рамках уставной деятельности организации. Следовательно, критерий применения льготы, установленный подп. 36 п. 1 ст. 251 Налогового кодекса РФ, в рассматриваемой ситуации выполняется.

НДС.

При расходовании денежных средств, выданных под отчет работникам организации, либо при возмещении им личных денежных средств, потраченных в интересах работодателя, объекта обложения НДС не возникает, поскольку отсутствует факт реализации товаров (работ, услуг) со стороны организации. При этом характер расходования (целевое или нецелевое) денежных средств значения не имеет. Это означает, что при возмещении работнику расходов, связанных с выполнением производственных заданий работодателя, объекта налогообложения по НДС также не возникает и налоговые риски по данному налогу отсутствуют. Налог, предъявленный организации поставщиками товаров (работ, услуг) (например, НДС по услугам проживания в гостинице), вычету не подлежит, если у организации отсутствует деятельность, облагаемая НДС (п. 2 ст. 171 НК РФ). Предъявленный организации НДС учитывается в стоимости приобретенных товаров (работ, услуг) (п. 2 ст. 170 НК РФ).

НДФЛ и страховые взносы.

Так как производимые работнику выплаты, связанные с осуществлением им трудовых функций за рамками расположения офиса организации, носят компенсационный характер и начисляются в целях обеспечения выполнения заданий организации (не в личных интересах сотрудника), указанные выплаты не облагаются НДФЛ и соответствующими страховыми взносами в пределах установленных законодательством норм. При документальном подтверждении производственного характера поездки работника (наличие надлежаще оформленного служебного задания и отчета о его выполнении) налоговые риски, на наш взгляд, отсутствуют. В данном случае, по мнению авторов, достаточно будет указать во внутреннем положении о командировках в качестве месторасположения организации (ее структурного подразделения) юридический (фактический) адрес организации (подразделения).

Размер суточных командировочных расходов

Максимальный размер суточных не определяется трудовым законодательством. Однако существуют минимальные суточные, регламентируемые ТК РФ.

Денежные средства выдаются работнику перед отъездом (не позднее, чем за день до даты отъезда).

Минимальная сумма суточных относится к прочим видам прибыли и не облагается подоходным налогом. С этих начислений не совершается также выплата страховых взносов в Пенсионный фонд и ФСС. Денежные средства сверх минимальных отметок подлежат налогообложению в стандартном порядке.

Минимальный размер по ТК РФ

Сумма расходов, не подлежащая налогообложению по НДФЛ, регламентируется положениями статьи 217 НК РФ. Она составляет:

- 700 рублей ежедневно – в пределах территории РФ;

- 2 500 рублей ежедневно – в заграничных поездках.

Деловые поездки менеджеров по продажам

Как оформить командировку сотрудника, ответственного за обслуживание клиентов и сбыт продукции? Перед менеджерами по продажам обычно ставятся четкие цели, выраженные в количественных показателях. От того, насколько качественно и результативно работник выполняет бизнес-план, зависят его заработки и перспективы карьерного роста.

Если сотруднику, ответственному за работу с клиентами, не удается выполнить главную задачу деловой поездки (совершить продажу), работодатель все равно желает получить максимум информации о потенциальном заказчике, перспективах сотрудничества с ним, а также о причинах, по которым не удалось заключить сделку.

Кроме того, руководителю компании, нацеленной на расширение клиентской базы, важно понимать, с кем из фирм-конкурентов сотрудничает потенциальный заказчик и на каких условиях заключены договора. Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации

Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации.

Основное служебное задание может звучать следующим образом:

- проведение переговоров и установление первичного контакта с ООО «Будущий клиент»;

- заключение договора на поставку материалов для ;

- расширение клиентской базы, изучение возможностей рынка г. Н-ска;

- участие в выставке «Стройматериалы сегодня» 01 августа 2016 г.;

- обмен опытом с менеджерами по продажам Западного филиала компании; участие в корпоративной конференции «Прибыльные сделки»;

- обучение новых сотрудников отдела сбыта Западного филиала;

- организация и проведение семинара «Успешная работа».

«Заключение контракта на поставку товара» — наиболее популярная цель командировок сотрудников, ответственных за работу с клиентами. Она может быть раскрыта в задачах:

- встреча с представителем отдела закупок ООО «Будущий заказчик», выявление и анализ потребностей;

- визит на предприятия-конкуренты ООО «Соперник 1» и АО «Соперник 2» качестве «тайного покупателя»: получение прайс-листов, сбор информации об условиях сотрудничества с заказчиками, составление отчета для отдела маркетинга, выявление сильных сторон ООО «Соперник 1» и АО «Соперник 2»;

- переговоры с начальником отдела закупок ООО «Будущий клиент», демонстрация образцов продукции, согласование условий контракта;

- встреча с генеральным директором ООО «Будущий клиент», подписание контракта.

По возвращении из поездки менеджер по продажам обязан представить отчет о выполнении каждой задачи и полученных результатах. К нему прилагаются протоколы проведенных переговоров, анализ потребностей потенциального клиента, материалы для маркетинговых исследований, копии коммерческих предложений, подписанный контракт (при наличии).

Аналогичным образом могут быть сформулированы цели командировки для начальника клиентского подразделения или директора департамента продаж.

Перед руководящим составом могут быть поставлены и такие задачи:

- проведение внутрифирменного аудита сделок по реализации,

- контроль за работой филиала компании,

- участие в собрании Комитета по улучшению качества обслуживания клиентов,

- предоставление отчета о продажах перед членами совета директоров на ежегодном собрании.

Оплата труда и командировочных затрат

Основной принцип проплаты командировки — наниматель берëт все расходы, связанные с работой и проживанием в поездке, на себя. Оплата командировки в широком смысле состоит из следующих частей:

- Непосредственно оплата труда. В соответствии со ст.167 ТК за командированным сотрудником сохраняется средний заработок. Эта величина подсчитывается в соответствии с Постановлением Правительства 922 от 24.12.2007. При этом оплачиваются как трудовые именно те дни, что предусмотрены графиком работы направившей сотрудника организации.

- Компенсация расходов на проезд, проживание и другие нужды, о которых наниматель поставлен в известность. Если работник едет в заграничную командировку, ему возмещаются расходы на оформление загранпаспорта, получение виз и т. д.

- Суточные — проплата дополнительных затрат в случае многодневной поездки. Суточные рассчитываются в фиксированной сумме за каждый командировочный день. Сумма эта определяется в локальных НПА нанимателя, однако налоги не придëтся платить с суточных, не превышающих 700 р. в день для поездок по РФ, 2 500 р. — для заграничных выездов.

Больничный сотрудника, находящегося на момент нетрудоспособности в командировке, оплачивается в обычном порядке. При этом за все дни больничного (если соблюдены все правила для их начисления) ему проплачиваются суточные.

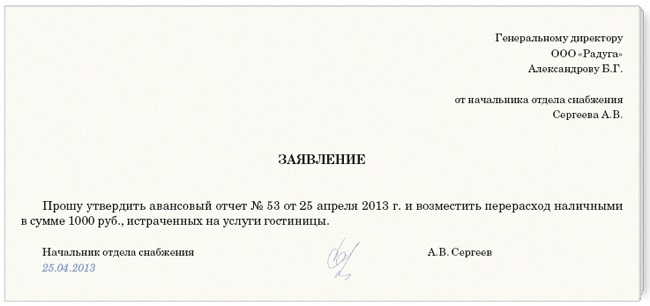

Порядок проплаты и перерасчëта

Как отмечалось выше, перед отправлением работника в служебную поездку по его заявлению наниматель должен выдать аванс. По возвращении же из поездки сотрудник представляет авансовый отчëт вместе с подтверждающими все расходы документами в бухгалтерию. В качестве таких документов могут выступать:

- билеты (можно электронные) на проезд в соответствии с маршрутом командировки (в том числе и проезд между несколькими пунктами назначения), чеки на оплату постельных принадлежностей, счета за оформление проездной документации;

- квитанции об оплате номеров в гостиницах, счета об оплате другого жилья по договорам найма;

- чеки о проплате услуг за оформление выездных документов и пр.

На основании представленных документов бухгалтерия пересчитывает, доначисляет недоплаченное или удерживает излишне выплаченное. В целом же проплата командировки происходит вместе с начислением заработной платы за тот месяц, в котором имела место поездка.

Работник вправе написать заявление на перерасчёт возврата средств, затраченных на поездку

Отчет

В положении следует определить порядок и сроки представления отчетов о командировке.

Форма отчета командируемого о проделанной работе не регламентируется нормативными документами. Его содержание определяется исключительно спецификой деятельности предприятия и должностными обязанностями работника. Однако имеет смысл в положении привести образец такого отчета для командируемых сотрудников, иначе зафиксировать, что отчет составляется в произвольной форме.

По возвращению командируемый сотрудник обязан составить авансовый отчет в установленный срок. Этот документ является обязательным для заполнения.

Следует установить полномочия по заполнению и проверке отдельных разделов авансового отчета, требования к прилагаемым расходным документам, порядок выдачи перерасхода и возврата неиспользованного остатка денежных средств, выданных под отчет.

Например, в положении можно учесть специфику состава предоставления подтверждающих документов, а также конкретизировать по видам:

-

билеты на проезд, страховой полис и багажный билет, прилагаемые к билету. К электронному билету на самолет необходимо приложить посадочный талон. Посадочный талон не предоставляется в случае приобретения электронного ж/д билета. Если билет для сотрудника закупает сторонняя организация, предоставляется товарный чек с указанием стоимости билета и стоимости услуг посредника (сервисный сбор) и чек;

-

если проживание в гостинице оплачивалось сотрудником за наличные (либо оплачивал клиент), то необходимо предоставить чек. При отсутствии чека гостиница выписывает счет на бланке строгой отчетности;

-

чеки или подтверждения по другим расходам, установленным к возмещению действующим положением (бензин, Интернет, телефон, ГСМ, такси и пр.);

-

авансовый отчет в установленной форме.

В некоторых случаях для возмещения перерасхода от работника требуют письменное заявление. Если такой порядок практикуется, ему необходимо придать нормативную силу путем упоминания в Положении.

Например, если работник добирался до места командирования на личном транспорте, тогда по возвращении из командировки сотрудник представляет работодателю служебную записку, в ней указывается фактический срок пребывания в командировке и прилагает оправдательные документы, которые подтверждают использование личного транспорта (путевой лист, счета, квитанции, кассовые чеки и др.)

В противном случае дополнительные права возникают у предприятия. Ст.137 ТК РФ предусмотрено при несвоевременном возврате денежных средств удержание их из заработной платы работника с его письменного согласия. В Положении необходимо разработать механизм удержания, его сроки, письменного уведомления работника, а также утвердить форму документа-основания для удержания (приказ или распоряжение).

Учет командировочных расходов.

Согласно Указаниям № 65н возмещение расходов, связанных со служебными командировками, следует производить в отношении:

-

работников учреждений по КВР 112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда»;

-

персонала госорганов по КВР 122 «Иные выплаты персоналу государственных (муниципальных) органов, за исключением фонда оплаты труда».

В бухгалтерском (бюджетном) учете плата командировки на один день отражаются по подстатье 212 «Прочие выплаты» КОСГУ.

В случае если проездные билеты и наем жилых помещений (при надобности в однодневной командировке) оплачиваются по договорам (контрактам) самим учреждением, то применяется КВР 244 «Прочая закупка товаров, работ и услуг для обеспечения государственных (муниципальных) нужд» в увязке с подстатьями 222 «Транспортные услуги» и 226 «Прочие работы, услуги» КОСГУ соответственно.

В зависимости от способа получения (возмещения) командировочных расходов в учете учреждений в соответствии с инструкциями № 162н, № 174н, № 183н отражаются следующие корреспонденции счетов:

|

Казенные учреждения |

Бюджетные учреждения |

Автономные учреждения |

|||

|---|---|---|---|---|---|

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

Выданы (перечислены) денежные средства на оплату командировочных расходов… |

|||||

|

…из кассы учреждения |

|||||

|

1 208 12 560 |

1 201 34 610 |

0 208 12 560 |

0 201 34 610 |

0 208 12 000 |

0 201 34 000 |

|

…на зарплатную карту работника |

|||||

|

1 208 12 560 |

1 304 05 212 |

0 208 12 560 |

0 201 11 610 |

0 208 12 000 |

0 201 11 000 0 201 21 000 |

|

…на расчетную (дебетовую) карту учреждения |

|||||

|

1 210 03 560 |

1 304 05 212 |

0 210 03 560 |

0 201 11 610 |

0 210 03 000 |

0 201 11 000 |

|

1 208 12 560 |

1 210 03 660 |

0 208 12 560 |

0 210 03 660 |

0 208 12 000 |

0 210 03 000 |

|

Приняты к учету суммы произведенных командировочных расходов |

|||||

|

1 109 xx 212 1 401 20 212 |

1 208 12 660 |

0 109 xx 212 0 401 20 212 |

0 208 12 660 |

0 109 xx 212 0 401 20 212 |

0 208 12 000 |

|

Возвращены неиспользованные остатки подотчетных сумм, выданных (перечисленных) для оплаты командировочных расходов… |

|||||

|

…в кассу учреждения |

|||||

|

1 201 34 510 |

1 208 12 660 |

0 201 34 510 |

0 208 12 660 |

0 201 34 000 |

0 208 12 000 |

|

…на расчетную (дебетовую) карту учреждения |

|||||

|

1 201 23 510 |

1 208 12 660 |

0 201 23 510 |

0 208 12 660 |

0 201 23 000 |

0 208 12 000 |

|

1 304 05 212 |

1 201 23 610 |

0 201 11 510 |

0 201 23 610 |

0 201 11 000 |

0 201 23 000 |

При оплате командировочных расходов за один день в рамках заключенных учреждением контрактов (договоров) в учете отражаются следующие бухгалтерские записи:

|

Казенные учреждения |

Бюджетные учреждения |

Автономные учреждения |

|||

|---|---|---|---|---|---|

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

Произведена в рамках заключенных договоров (контрактов) оплата… |

|||||

|

…проездных билетов |

|||||

|

1 302 22 830 |

1 304 05 222 |

0 302 22 830 |

0 201 11 610 |

0 302 22 000 |

0 201 11 000 0 201 21 000 |

|

…найма жилого помещения |

|||||

|

1 302 26 226 |

1 304 05 226 |

0 302 26 830 |

0 201 11 610 |

0 302 26 000 |

0 201 11 000 0 201 21 000 |

|

Поступили оплаченные проездные билеты в кассу учреждения |

|||||

|

1 201 35 510 |

1 302 22 730 |

0 201 35 510 |

0 302 22 730 |

0 201 35 000 |

0 302 22 000 |

|

Выданы оплаченные проездные билеты под отчет работнику из кассы учреждения |

|||||

|

1 208 22 560 |

1 201 35 610 |

0 208 22 560 |

0 201 35 610 |

0 208 22 000 |

0 201 35 000 |

|

Приняты к учету расходы по оплате… |

|||||

|

…проездных билетов |

|||||

|

1 109 xx 222 1 401 20 222 |

1 208 22 660 |

0 109 xx 222 0 401 20 222 |

0 208 22 660 |

0 109 xx 222 0 401 20 222 |

0 208 22 000 |

|

…найма жилого помещения |

|||||

|

1 109 xx 226 1 401 20 226 |

1 208 26 660 |

0 109 xx 226 0 401 20 226 |

0 208 26 660 |

0 109 xx 226 0 401 20 226 |

0 208 26 000 |

В бухгалтерском учете учреждения указанные операции отразятся следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|---|---|---|---|

|

Перечислен на зарплатную карту работника аванс на оплату проезда |

4 208 12 560 |

4 201 11 610 |

6 000 |

|

Приняты к учету командировочные расходы |

4 109 70 212 |

4 208 12 660 |

6 000 |

В этом случае в бухгалтерском учете учреждения отразятся следующие корреспонденции счетов:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|---|---|---|---|

|

Произведена оплата проездных билетов в командировку |

4 302 22 830 |

4 201 11 610 |

6 000 |

|

Поступили оплаченные проездные билеты в кассу учреждения |

4 201 35 510 |

4 302 22 730 |

6 000 |

|

Выданы из кассы учреждения железнодорожные билеты под отчет работнику |

4 208 22 560 |

4 201 35 610 |

6 000 |

|

Приняты к учету командировочные расходы |

4 109 70 222 |

4 208 22 660 |

6 000 |

Заработная плата за время командировки

Период командировки оплачивается не так, как обычная работа, а по среднему заработку (ст. ТК РФ). Каким бы не был режим работы, средний заработок рассчитывается исходя из фактически начисленной заработной платы и фактически отработанного времени за 12 календарных месяцев, предшествующих месяцу, когда началась командировка.

Заметим, что некоторые компании оплачивают командировку не по среднему, а по фактическому заработку. Такой вариант хотя и не вполне корректен, но допустим. Главное, чтобы фактический заработок за период командировки не оказался меньше среднего заработка, ведь иначе права работника окажутся нарушенными. Чтобы этого не произошло, лучше для каждой командировки сравнить два значения зарплаты: первое — по среднему заработку, второе — по фактическому. И если первое значение не больше второго, можно оплачивать командировку исходя из оклада.

Если человек трудился в командировке в свой выходной, и это отражено в табеле учета рабочего времени, то такую работу необходимо оплатить в двойном размере. Есть и альтернативный вариант: по желанию работника оплату предоставить в одинарном размере и дать дополнительные выходные (ст. ТК РФ).

Какие категории работников не имеют допуска к командировкам

Согласно требованиям Трудового кодекса, существуют некоторые категории работников, которые не могут быть направлены в командировки. Определяющим критерием являются возраст и семейное положение сотрудников.

Однозначно запрещается направлять в командировки лиц таких категорий:

- беременные сотрудницы;

- несовершеннолетние.

С согласия сотрудников (в письменной форме) и при отсутствии медицинских противопоказаний разрешается направлять в командировки таких работников компании:

- женщины, воспитывающие детей младше 3-летнего возраста;

- мать или отец, в одиночку воспитывающие детей младше 5-летнего возраста;

- родители детей с инвалидностью или ограниченными физическими возможностями;

- лица, ухаживающие за родственником, имеющим тяжелые заболевания (с заключением врача).

При отказе сотрудника, входящего в одну из вышеуказанных категорий, от командировки, наниматель не вправе настаивать. Направление в порядке принуждения работника данной категории в служебную командировку ведет к административной ответственности для нанимателя.

Ситуация №2: «Отправили сотрудника работать за рубеж»

Представим себе ситуацию, что крупный российский холдинг, компании которого занимаются производством пищевой продукции, решили направить одного из своих лучших инженеров на работу за границу, как говорится, «набираться опыта у зарубежных коллег». Инженер устроился в партнерской организации, где предполагает осуществлять свою трудовую деятельность на основании договора с ежемесячной пролонгацией. Ввиду этого, компания, отправившая работника за границу, не имеет четкого представления о том, сколько именно месяцев он будет работать за пределами Российской Федерации. По факту его основным местом работы остается одна из компаний российского холдинга, соответственно, он обязан получать заработную плату на территории России. Здесь снова возникают вопросы:

- Каким образом необходимо считать его заработную плату, будет ли ему выплачиваться должностной оклад?

- Как быть с налогообложением, в частности, с НДФЛ?

- Будет ли его нахождение за пределами РФ считаться командировкой или же это очередная «служебная поездка», о которой шла речь выше?

На эти вопросы отчасти дает ответ письмо Минфина России от 30 августа 2011 г. № 030406/6194, где Ведомство недвусмысленно сообщает, что если компания направляет сотрудника за рубеж для выполнения трудовых обязанностей, то эта поездка также не является командировкой. Несмотря на это бухгалтера часто допускают здесь ошибки. Чтобы избежать недоразумений при расчетах с работниками (а ошибки всегда ведут и к нарушениям при налогообложении), следует иметь в виду следующее:

- Если работник едет за рубеж не на определенный срок для выполнения конкретного служебного поручения, а для выполнения своих служебных обязанностей, то это – не командировка;

- Работнику за этот период начисляется зарплата, а не средний заработок, поскольку это вознаграждение за выполнение обязанностей на территории иностранного государства, относящееся к доходам от источников за пределами Российской Федерации;

- Если работник трудится за рубежом в течение длительного времени и по итогам года (налогового периода) теряет статус налогового резидента, то выплаты в его пользу не подлежат обложению НДФЛ (пункт 1 статьи 207 НК РФ).

К слову сказать, может случиться такая ситуация, когда сотрудник, потеряв статус налогового резидента Российской Федерации, может не известить об этом своего работодателя заблаговременно. В этом случае может возникнуть проблема, когда НДФЛ за такого сотрудника будет считаться излишне уплаченным, что также должно привести к изменению налоговой базы. Будьте бдительнее и старайтесь поддерживать доверительный контакт со своим «иностранцем».