Маржа и наценка в чем разница

Содержание:

- Разница между наценкой на товар и маржой

- Разница между маржей и наценкой: рассчитываем показатели

- Что такое наценка?

- Основные виды маржи

- Понятие маржинальной прибыли

- Что такое

- Пример использования маржи и наценки

- Теперь поговорим о рентабельности

- Как рассчитать маржу онлайн?

- Ценовые уступки в расчете наценки

- Какие параметры следует учитывать предпринимателю

- Маржинальность и маржинальная торговля

- Что такое маржа и формула ее расчета

- Для чего используется это понятие?

- В чем принципиальное отличие?

- Сколько денег брать за услугу?

- Формула вычисления

- Суть понятий «маржа» и «прибыль»

- Заключение

Разница между наценкой на товар и маржой

Когда вы слышите со стороны о том, что фирма работает с маржой 250%, следует понимать, что это некорректно, более того, сама величина маржи непозволительна. Скорее речь идет о наценке. Для того чтобы у предпринимателя не возникало путаницы в этих 2-х понятиях, предлагаем разобраться в отличиях на реальных примерах.

Допустим, мы приобрели у поставщика товар, за который заплатили указанную сумму денег, пусть это будет 1 000 рублей. При отгрузке продукции на торговую точку бизнесмен искусственно добавляет дополнительный объем денежной массы и получает розничную стоимость.

Также предпринимателю полезно узнать, что существует термин фактической цены, то есть когда продукция продается в соответствии со стимулирующими акциями в праздничные дни или по подарочным сертификатам.

Теперь пару слов о марже. Маржа – это часть дополнительной денежной массы, состоящей в розничной цене товара, то есть в реальности это разность розничной и закупочной цен. По ее размеру несложно понять, на какую чистую прибыль рассчитывать, если товар уйдет к покупателю по установленной бизнесменом стоимости.

Самое главное отличие маржи от торговой наценки – первая не может быть выше закупочной цены на продукцию, то есть не превышает 100%, таким образом, маржа по умолчанию превращается в наценку.

В 2021 году в розничной торговле имеет место коэффициент наценки, позволяющий отразить соотношение розничной стоимости к закупочной цене, однако определяется он не в процентах, а в абсолютном значении, применяясь исключительно для простых вычислений. В нашем примере коэффициент приравнивается к 2,5.

Разница между маржей и наценкой: рассчитываем показатели

Маржа = (Конечная стоимость товара – Себестоимость товара) / Конечную стоимость товара * 100%

Наценка = (Конечная стоимость товара – Себестоимость товара) / Себестоимость товара * 100%

Рассмотрим на наглядном примере:

Себестоимость товара равна 50.

Конечная цена товара равна 80.

Получаем:

Маржа = (80 – 50) / 80 * 100% = 37, 5%

Наценка = (80 – 50) / 50 * 100% = 60%

Важно

Из расчетов следует, что маржа это общая прибыль компании, после вычета всех необходимых затрат, а наценка – это добавочная стоимость к себестоимости.

Если известен хоть один из этих факторов, то второй можно рассчитать:

Наценка = Маржа / (100 – Маржа) * 100%

Маржа = Наценка / (100 + Наценка) * 100%

Возьмем за условие маржу равную 25, а наценку 20, получается:

Наценка = 20 / (100 – 20) * 100% = 25

Маржа = 25 / (100 + 25) * 100% = 20

Что такое наценка?

Торговая наценка — это разница между ценой продажи и оптовой ценой.

Основная цель предпринимателя — заработок денег. Суть торговой наценки заключается в том, чтобы купить по оптовой цене и продать дороже. Поэтому в финансовой математике используется такое понятие как наценка.

Приведем простой пример, предприниматель купил телевизор за 8.000 рублей, сделал на него наценку 25%(2.000 рублей) и продал его за 10.000 рублей. В итоге на этом он заработал 2.000 рублей. Более подробно о расчетах мы поговорим далее.

Как посчитать наценку?

Чтобы посчитать наценку, мы должны знать себестоимость товара и цену продажи.

Формула расчета наценки на товар в процентах:

| Наценка (%) = | Цена продажи — Себестоимость | * 100 |

| Себестоимость |

Пример:

Цена продажи = 2000 руб.

Себестоимость = 1600 руб.

| Наценка (%) = | 2000 — 1600 | * 100 | = 25% |

| 1600 |

Помимо размера наценка в процентах мы можем узнать эту сумму в денежном эквиваленте. Эта возможность так же доступна в нашем калькуляторе выше. На бумаге это делается крайне просто.

Формула расчетна наценки на товар в рублях:

| Наценка (руб) = Цена продажи — Себестоимость |

Пример:

Цена продажи = 2000 руб.

Себестоимость = 1600 руб.

| Наценка (руб) = 2000 — 1600 = 400 руб. |

Основные виды маржи

Теперь, когда известно, что собой представляет маржа в экономике, необходимо рассмотреть её разнообразие, так как в зависимости от факторов и условий выделяют целый ряд видов.

Валовая

Это обозначение используется для указания процента от объема полученной выручки, который остался после вычета переменных затрат. К ним относят закупку сырья, материалов, сопровождение сбыта товаров, выплату зарплаты и тому подобное.

Наглядно о различии

Наглядно о различии

Валовая маржа используется для характеристики общей работы коммерческой конторы, определения чистой прибыли и ещё в ряде расчётных значений.

Операционная

Обозначает соотношение операционной прибыли компании к её доходу. Она используется для определения соотношения количества выручки и затрат на себестоимость товара вместе с сопутствующими расходами. Высокие показатели свидетельствуют, что компания является эффективной.

Важно: этим параметром легко манипулировать, необходимо быть осторожным при его учете

Чистая

Рассчитывается как отношение чистой прибыли ко всей выручке предприятия. Используется этот показатель, чтобы продемонстрировать, сколько частей единицы прибыли получает компания из единицы выручки. Зная это значение, можно рассчитать маржинальность – это позволяет оценивать получаемую прибыль по отношению к вложенному капиталу.

Следует отметить, что величина адекватного показателя чистой маржи во многом зависит от направления работы организации. Например, фирмы, специализирующиеся на розничной торговле, обычно не могут похвастаться привлекательными на первый взгляд цифрами. Тогда как для крупных производственных коммерческих структур они весьма высокие.

Процентная

Это понятие очень важно для характеристики деятельности банка – оно показывает соотношение потоков доходов и расходов. Данная маржа используется для определения доходности ссудных операций и покрытия финансово-кредитным учреждением своих издержек

Тонкости расчета вариационной маржи

Тонкости расчета вариационной маржи

Этот вид бывает абсолютным и относительным. Величина зависит от ряда факторов: темпа инфляции, активных операций, соотношения собственного капитала к привлечённым извне ресурсами и так далее.

Вариационная

Используется в торгах на бирже. Эта величина используется для обозначения возможной прибыли или убытка на площадках для торговли. Значение маржи влияет на объем денег, выдаваемых под залог будущей сделки. Причем как в сторону увеличения, так и уменьшения. Если движение рынка было спрогнозировано правильно, то значение будет положительным, иначе – отрицательным.

Гарантийная

Используется на бирже в торговле. Так называется минимальный объем собственного капитала, нужный для поддержания счета инвестора в открытом статусе. Он используется для минимизации возможных потерь.

Понятие маржинальной прибыли

Следует различать понятия «маржа» и «маржинальная прибыль». Как считать маржу, мы разобрали, и знаем, что в ее расчете участвуют прямые затраты.

Затраты классифицируются также на постоянные и переменные. К постоянным расходам относят те суммы, которые предприятие платит ежемесячно в одинаковом размере. Размер таких затрат не зависит от выручки, численности работников, количества единиц произведенной продукции. К примеру, арендная плата – это постоянный расход. Ее размер индексируется несколько раз в год, и при планировании расходов следует заложить постоянную величину с учетом коэффициента индексации.

Переменные расходы – это затраты, величина которых напрямую зависит от выручки. К примеру, если за последний месяц мы произвели в два раза больше единиц продукции, следовательно, возрастут и расходы на ее транспортировку. Также увеличится заработная плата рабочих-сдельщиков.

В расчете маржинальной прибыли участвуют переменные затраты. Формула расчета выглядит так:

\

\( V \) – объем реализации,

\( З_{перем.} \) – переменные расходы.

Для чего нужен расчет маржинальной прибыли? Эта величина показывает, сколько денег остается у компании для того, чтобы окупить постоянные расходы. Рассмотрим пример для бизнеса, где выручка зависит от сезона.

| Месяц | Январь, тыс. $ | Апрель, тыс. $ |

|---|---|---|

| Выручка | 75 | 120 |

| Постоянные расходы | 35 | 35 |

| Переменные расходы | 25 | 40 |

| Маржинальная прибыль | 50 | 80 |

| Чистая прибыль | 15 | 35 |

9 000 000 руб. (120 000 $ или 3 480 000 грн.)3 000 000 руб. (40 000 $ или 1 160 000 грн.)

При этом маржинальная прибыль также увеличилась в 1,6 раза (50*1,6=6 000 000 руб. (80 000 $ или 2 320 000 грн.)), а чистая прибыль возросла в 3 раза (15*3=3 375 000 руб. (45 000 $ или 1 305 000 грн.)). Это произошло потому, что величина постоянных расходов осталась неизменной.

Таким образом, маржинальная прибыль рассчитывается не в целях получения каких-то процентных соотношений, а исключительно для прогнозирования размера суммы чистой прибыли.

Что такое

Торговая наценка – это определенная сумма, которая прибавляется к себестоимости товара. Из этой наценки складывается чистый доход компании. По сути, это добавленная стоимость, которая формируется путем увеличения цены. Себестоимость представляет собой совокупность затрат на изготовление продукции. Это траты на транспортировку, сырье, управленческие, коммерческие и прочие траты. Товар практически никогда не реализуется по себестоимости, так как в этом случае компания покроет только свои затраты, однако не получит прибыль. Окончательная стоимость товара и услуги включает в себя себестоимость и торговую наценку. Это позволяет и покрыть все траты и извлечь прибыль.

Размер наценки в большинстве случаев не устанавливается на государственном уровне. Но на некоторые товары установлены предельные цены. Если стоимость превышает установленный показатель, компании придется выплатить штраф. Это косвенное ограничение суммы наценки. Эти ограничения действуют в отношении продукции первой необходимости. Однако нельзя сказать, что в отношении всех остальных товаров можно устанавливать наценку любого размера. Всегда остается такой фактор, как косвенные ограничения. Это конкуренция, уровень спроса.

Пример использования маржи и наценки

Сначала определимся с наценкой. Известно, что для рекламы нового товара потребуется 52 500 руб. (700 $ или 20 300 грн.). Также в расходы войдет зарплата промоутеров и торговых представителей. Ее величина за месяц – 112 500 руб. (1 500 $ или 43 500 грн.).

Компания закупила 100 единиц техники. Весь товар в течение месяца должен быть продан, в противном случае переменная часть оплаты труда будет уменьшена.

Для первого месяца нам нужно покрыть хотя бы эти расходы. В дальнейшем, на данную категорию товаров будет отнесена часть других постоянных издержек (аренда торгового зала, зарплата административно-управленческого персонала и др.). Планируемая прибыль – 2 625 руб. (35 $ или 1 015 грн.) с каждой единицы проданного товара.

Таким образом, прогнозируемая наценка: 2200+35*100=427 500 руб. (5 700 $ или 165 300 грн.).

На каждое изделие наценка составит: 5700/100=4 275 руб. (57 $ или 1 653 грн.).

Следовательно, отпускная цена будет равна 13 275 руб. (177 $ или 5 133 грн.) (120+57).

Предположим, план по продажам был выполнен. Теперь рассчитаем валовую маржу:

ВM=(177*100-120*100)/17700*100%=32,20% (норма для торговли – 20-40%).

Маржинальный доход составил 1 162 500 руб. (15 500 $ или 449 500 грн.) (17700-2200).

И, наконец, маржа прибыли: 35*100/17700*100%=19,77%. Очень неплохое значение.

Если же добавить постоянные издержки в сумме 60 000 руб. (800 $ или 23 200 грн.), но уменьшить расходы на рекламу до 26 250 руб. (350 $ или 10 150 грн.), то картина будет такая:

МД=17700-350-1500=1 188 750 руб. (15 850 $ или 459 650 грн.).

Чистая прибыль=17700-12000-800-350-1500=228 750 руб. (3 050 $ или 88 450 грн.).

МП=3050/17700*100%=17,23%.

Как видите, структура издержек (постоянные или переменные) на размер маржи прибыли не влияет. А вот маржинальный доход увеличивается при сокращении переменных затрат. Для чего нужен этот анализ?

Дело в том, что постоянные затраты сложнее регулировать. Переехать в другой офис, или сократить работников – крайние меры, которые принимаются, когда положение компании серьезно ухудшается.

Переменные издержки легче варьировать. Согласитесь, бюджет расходов на рекламу можно отрегулировать таким образом, чтобы сэкономить и при этом получить качественный рекламный продукт. То же касается и бонусов – их можно увеличивать или уменьшать в зависимости от объема продаж, и это нормальная практика.

Теперь поговорим о рентабельности

Но есть и другие показатели рентабельности. И сейчас я расскажу, в чем их проблема.

Рентабельность активов (Ruturn on Assets) — ROA

По сути, это отношение чистой прибыли к активам.Например, у того же Intel.

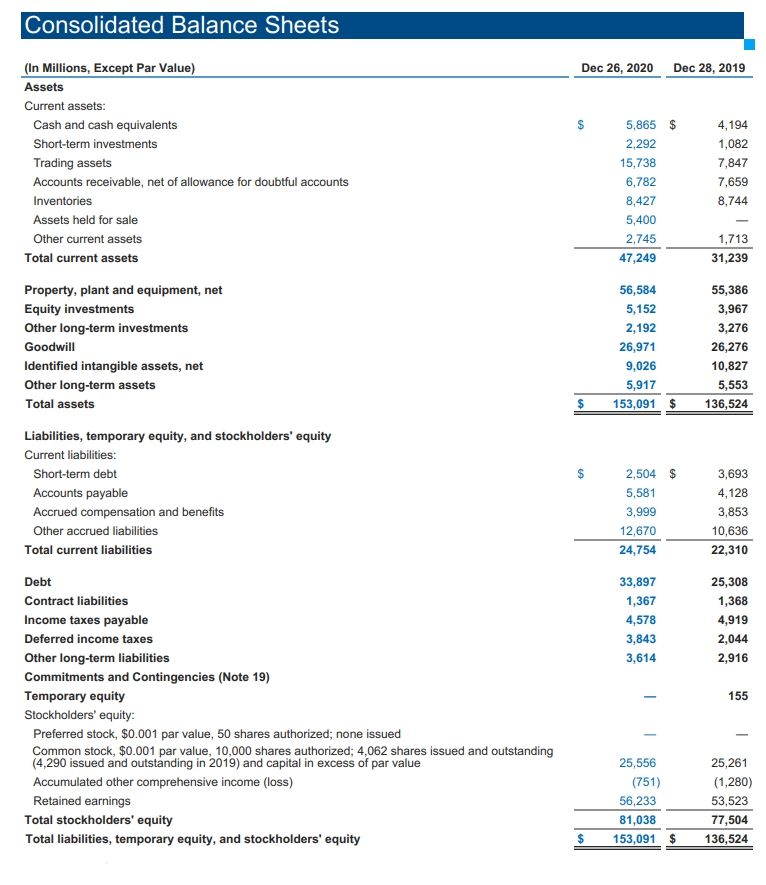

Баланс Intel

Активов у компании (Tоtal Assets) — 153 091 милионов долларов.Рентабельность активов — 13,6%.Таким параметром стоит пользоваться при сравении нескольких компаний из одной отрасли.Рентабельность капитала (Return on Equity) — ROEЭто отношение чистой прибыли к капиталу. Капитал у компании (Tоtal Stockholders’ Equity) — 81 038И рентабельность капитала у компании — 25,8%.А знаете, что самое интересное?Вот все компании постоянно используют это понятие. Мол, у нас рентабельность капитала 20-30%. Такие крутые все.А потом смотришь отношение рыночной капитализации к капиталу (мультипликатор P/B) и видишь, что рыночная цена компании в 3 раза больше стоимости капитала.Например, P/B у Intel — 3,18.И вы, как инвестор, из-за этого получаете рентабельность намного меньше относительно своих вложенных средств.Капитализация — 257 миллиардов.Капитал — 81 миллиардГрубо говоря, вы покупаете этот капитал втрое дороже. Да, рентабельность капитала хорошая. Но относительно ваших вложенных средств рентабельность уже будет намного ниже.

Как рассчитать маржу онлайн?

Сегодня есть сотни возможностей автоматизации процессов в бизнесе. Расчет экономических показателей не стал исключением. Это касается не только калькуляторов маржи. Некоторые из сервисов позволяют оценить рентабельность бизнеса в целом. Такие опции значительно облегчают жизнь современному бизнесмену — как начинающему, так и бывалому, ведь это существенно экономит время и снижает риск допущения ошибок.

Мы подготовили свой топ-5 бесплатных сервисов расчета маржи онлайн.

Kalku

Бизнес калькулятор расчета маржи позволяет получить коэффициент рентабельности бизнеса в процентах. Результат показывает наценку в процентах от себестоимости. Кроме того, доступны три опции расчета: расчет себестоимости продаж, валовых продаж или розничной цены, абсолютное значение наценки или скидки.

Profit Margins Calculator

Простой в использовании калькулятор в несколько кликов поможет вам рассчитать чистую и валовую маржу. Если у вас возникли трудности в понимании экономических терминов, загляните во вкладку Термины (Definitions). Там вы найдете их определение и формулы, по которым тот или иной показатель рассчитывается.

Omnicalculator

Платформа предоставляет набор разных бизнес-калькуляторов, с которыми вы сможете рассчитать цену по рентабельности, наценку, валовую прибыль, цены на продукты с учетом НДС и без него. К тому же есть возможность печати полученных результатов.

Сalculatestuff

Введите себестоимость продукта (Cost price) и цену продажи (Selling price), нажмите на кнопку расчета (Calculate) и вы получите процент вашей маржи. Сервис предоставляет ссылку на полученный результат, и возможность поделиться им с помощью Twitter и Facebook.

Calculator.net

Калькулятор представлен только на английском языке, тем не менее предлагает объяснения каждого используемого термина. Здесь вы сможете рассчитать рентабельность производства и продаж продукта или ведения бизнеса в целом. Укажите любые два значения, чтобы рассчитать третье.

Ценовые уступки в расчете наценки

Ценовыми уступками можно назвать все так называемые скидки или акции, которые предоставляет фирма покупателю. Они являются таковыми в момент реализации. Это выгодно компании, так как это не отражается на торговой цене товара, а не на доходе в целом. Это связано с тем, что сам доход не может быть засчитан в момент производительности.

В отдельном учете данные манипуляции числятся методом уменьшения наценки в торговле счета под названием «Торговая наценка», предоставляемая покупателю скидками. Она отражена в регистре учета двумя способами:

- Обратная проводка, которая прямо пропорциональна начислению.

- Прямая проводка.

В данном случае всегда учавствуют только эти два счета, которые известны под номером: 282 и 285.

Какие параметры следует учитывать предпринимателю

Перечислим все показатели, которые понадобятся для расчета маржи и наценки, а также анализа экономической эффективности:

- Выручка от реализации, или объем продаж. Это стоимость отгруженного товара или продукции. Следует подчеркнуть, что именно отгруженного, а не оплаченного товара, как многие ошибочно полагают. Метод определения выручки по оплате, называемый также кассовым методом, используется крайне редко.

- Себестоимость. Для торговли это – стоимость покупных товаров, иногда увеличиваемая на стоимость доставки. Для производства это – производственные затраты, напрямую связанные с выпуском продукции (стоимость материалов, сырья, зарплата рабочих и др.).

- Валовая прибыль и валовая маржа. Это показатели, определяющие соотношение объема реализации и себестоимости.

- Постоянны затраты – это расходы, которые остаются одинаковыми независимо от суммы реализации. Например, аренда помещений.

- Переменные затраты – расходы, размер которых изменяется в зависимости от выручки. Например, стоимость материалов.

- Операционная прибыль – это валовая прибыль с учетом операционных доходов и расходов (например, процентов банка).

- Чистая прибыль – средства, остающиеся в распоряжении компании после вычета всех издержек, в т.ч. налогов.

- Маржинальный доход – дельта между выручкой и переменными расходами.

- Маржа прибыли (рентабельность) – отношение чистой прибыли к объему продаж. Показывает, сколько процентов принес каждый заработанный рубль (доллар).

- Наценка – разница между продажной и покупной стоимостью, которая должна покрывать все затраты.

Все показатели следует анализировать в совокупности и в динамике, с учетом капиталовложений, которые происходят не каждый месяц, курсов валют (для внешнеэкономической деятельности), сезонности и других факторов.

Маржинальность и маржинальная торговля

Маржинальность – это, простыми словами, осуществление спекулятивных операций с использованием денег/товаров, что предоставляются в кредит под залог согласованной суммы. Особенность в том, что предоставляемые средства в несколько раз превышают размер залога. Это главное отличие от обычных кредитов.

Говоря про маржинальность, что это, следует отметить, что использование такого инструмента позволяет увеличивать объем осуществляемых операций с использованием одних и тех самых капиталов. Например, на рынке США, чтобы заключить контракт на 100 тысяч долларов по такой схеме, необходимо предоставить до 2 000.

Графическое представление точки безубыточности

Графическое представление точки безубыточности

Рассматривая, что такое маржинальность, отдельно следует упомянуть высокий риск совершаемых операций. Например, разрешается продажа взятого в кредит товара, чтобы в последующем приобрести аналог и вернуть взятые средства в натуральном виде. Такой механизм используется для получения прибыли в ситуации с падением цен.

Чтобы оценить ситуацию с маржинальностью, используется формула расчета: МП = ЧД – ПЗ. Здесь МП это маржинальная прибыль, ЧД – чистый доход, ПЗ – переменные затраты.

Товары с высокой маржинальностью

Эта группа продукции отличается высокими продажами «здесь и сейчас». Высокомаржинальные товары являются желанными в связи с действием определённых факторов: желанность, дефицит, новинки, сезонные – когда на них есть спрос, клиентов не сможет отпугнуть даже накрутка в 100%.

Что такое маржа и формула ее расчета

Чем же отличается маржа от наценки? Простыми словами, маржа всегда соотносится с прибылью, а наценка – с затратами. Это не единственное различие, об остальных мы поговорим позже, а пока вспомним определение маржи и формулу ее расчета.

Маржа – это соотношение прибыли и выручки. Формула расчета такая:

\[ M=P/V*100\%, где: \]

\( P \) – прибыль;

\( V \) – выручка (объем продаж).

Маржа редко рассчитывается по каждой единице продукции или товара. Как правило, этот показатель используется для анализа рентабельности продаж в целом. Связано это с тем, что распределять издержки по категориям продукции – это достаточно трудоемкий процесс, который, к тому же, чреват погрешностями. Но можно рассчитать валовую маржу и по каждой единице товара на основании данных нашего примера:

\[ M=150/350*100\%=42,86\%. \]

Что показывает эта величина? Маржа в размере 42,86% говорит о том, что с каждых заработанных 100% почти половина – это наша прибыль. Это очень хороший показатель, но валовая маржа и маржинальная прибыль могут сильно различаться.

Не следует путать маржинальную прибыль и маржинальность. По сути, маржа и маржинальность – это одно и то же, разница лишь в том, что последний показатель измеряется только в процентах. Маржа может выражаться в денежных единицах. А вот маржинальная прибыль (доход) – это совсем другая величина.

Особенности при расчете маржинального дохода

Для расчета этого показателя нам необходимо знать величину переменных расходов.

Переменные расходы – это издержки, размер которых варьируется в зависимости от объема выпуска или продаж. Простыми словами, чем больше изделий мы продали, тем больше заплатим за их доставку, упаковку, хранение. Также от количества проданного товара зависит заработная плата сдельщиков (например, работников склада, водителей). Маржинальный доход – это разница между выручкой и переменными расходами.

\

\( Cvar \) – переменные издержки.

Пример расчета маржинального дохода

К примеру, в ноябре компания продала 100 изделий по 350 долларов за единицу, а переменные расходы составили 750 000 руб. (10 000 $ или 290 000 грн.).

МД=35000-10000=1 875 000 руб. (25 000 $ или 725 000 грн.).

В эту сумму должна укладываться закупочная цена, постоянные издержки и прибыль. Посмотрим, удалось ли что-то заработать, подставив данные из нашего примера, где цена поставщика составила 200 долларов за изделие, а постоянные издержки – 300 000 руб. (4 000 $ или 116 000 грн.):

25000-(100*200)-4000=75 000 руб. (1 000 $ или 29 000 грн.).

Таким образом, 1000 долларов – это чистая прибыль периода.

Теперь произведем расчеты показателей за период, используя формулы маржи и наценки, и оформим итоги в таблице (количество проданных изделий – 100 шт.):

| Наименование показателя | Результат |

|---|---|

| Наценка, $ | 15000 |

| Наценка, % | 75 |

| Валовая маржа, $ | 0,43 |

| Маржинальность, % | 43 |

| Маржинальный доход | 25000 |

| Чистая прибыль, $ | 1000 |

| Рентабельность, % | 2,86 |

Для чего используется это понятие?

Маржа применяется для того, чтобы рассчитать рентабельность доходов и проанализировать эффективность торговли. Каждая ниша имеет средний показатель маржи. Для оценки эффективности работы организации определяется маржинальность, и если она ниже среднего, это говорит о необходимости изменений.

Маржинальность и маржинальная торговля

Слово «маржа» нередко слышится в контексте биржевых операций. По сути, биржа – только площадка для сделок, а заработок там строится по обычному принципу – купить дешевле и продать дороже (спекуляция). Рынок «Форекс» и некоторые другие виды бирж дают возможность ведения маржинальной торговли с так называемым плечом.

На биржах делаются ставки на увеличение либо падение курса той или иной валюты. При угадывании направления движения курса прибыль будет определяться тем, насколько сильно он изменился в выбранном направлении

Тут важно своевременно закрыться, пока курс не начал двигаться в иную сторону. Прибыль будет равняться марже со сделки, то есть разнице между изначальной ценой и ценой, актуальной на момент закрытия сделки

Заработок возможен и за счет роста, и за счет падения, это не имеет особого значения.

Маржинальная торговля с плечом дает возможность хорошо заработать с небольшим депозитом. Однако риск проиграть много также имеется. Для примера, без торговли с плечом, имея на счете 10 долларов, вы можете получить прибыль лишь в несколько центов. С плечом × 100 заработок уже будет в сто раз больше. Но и проигрыш будет больше в такое же количество раз, потому новичкам не рекомендуется торговать с большим плечом – имеется риск все проиграть. Надо заметить, что рисковать в таком случае приходится лишь деньгами, что находятся на депозите. Больших потерь не будет, равно как и долгов.

Вы как бы получаете виртуальные деньги. И даже если проиграете, все равно получите со сделки прибыль, ту самую маржу, плюс сумму, которая использовалась по факту. Виртуальная же прибавка и будет виртуальной.

В случае проигрыша из принимающей участие в сделке суммы вычитается маржа. Но, имея большое плечо, вы рискуете проиграть все, причем крайне быстро. Это возможно при неправильном выборе направления курса.

Маржинальная торговля в целом может позволить существенно увеличить свой заработок, но и риск потерь с ней повышается. Для новичков не рекомендуется выбирать плечо более двух и трех. Профессионалам же можно своевременно добавлять маржинальность и оставаться на плаву даже при не самых удачных ставках, дожидаясь, пока курс будет двигаться уже в нужном направлении.

В чем принципиальное отличие?

Маржинальность — это разница между двумя показателями — выручкой и стоимостью. Либо в процентном соотношении, либо в абсолютном.Рентабельность — это показатель, отражающий эффективность бизнеса.Только в процентом выражении.Разница между ними в том, что маржа показывает наценку (по сути, это разница между выручкой и затратами на производство), а рентабельность показывает эффективность использования ресурсов.Давайте разберем на примере компании Intel (NASDAQ:INTC)

отчет intel

Выручка компании (Net revenue) в 2020 году составила 77 867 миллионов долларов.А себестоимость товаров (Cost of Sales) составила 34 255 миллионов долларов.Ну а выручка минус себестоимость — это валовая прибыль (Gross Margin).Получается, что валовая прибыль у компании Intel — 43 612 миллиона. Это маржа.А в процентном соотношении валовая маржа будет 56% (рассчитывается относительно выручки).Но сама компания, например, не использует такое понятие, как валовая маржа, но все индивидуально. Кто-то использует его, кто-то — нет.Intel же чаще использует понятие «операционная маржа» или «operation margin».

Сколько денег брать за услугу?

Предоставляя уникальную услугу, можно заработать намного больше

Поэтому предприниматели при расчете стоимости своей работы должны руководствоваться рядом критериев:

- Затрачиваемое время. Какая бы услуга не оказывалась, предприниматель должен заработать за день минимум 2000-3000 рублей.

- Устоявшиеся рыночные цены. Например, вряд клиент приедет на СТО менять масло, если стоимость услуги будет на 20-30% выше, чем у конкурента.

- Позиционирование на рынке. Установка наценки выше среднерыночной возможна в компании, обеспечивающей высокое качество работ, сжатые сроки их выполнения или дополнительные гарантии. Но свои преимущества придется постоянно подтверждать практикой.

- Портрет клиента. Ни секрет, что многие предприниматели, зная об обеспеченности клиента, могут в разы завысить стоимость предоставляемых услуг без какой-либо причины.

Таким образом, ценообразование услуг во многом зависит от рыночной ситуации и изобретательности предпринимателя.

Формула вычисления

Один из трех приведенных ниже способов используется для вычисления торговой наценки:

- Назначение одинакового процента на товары одной категории

- Вычисление уникального процента для каждой категории товара

- Средний расчет для всех товаров, которые предлагает один и тот же продавец

Для расчета торговой наценки в денежном определении принимается следующая формула:

Под аббревиатурой «ТН» понимается торговая наценка, а «СТ» означает «себестоимость товара». Иными словами, чтобы узнать денежный эквивалент торговой наценки, следует себестоимость товара умножить на назначенный процент надбавки.

Следующая формула помогает вычислить торговую надбавку, с которой уже был продан товар:

Здесь обозначения такие: «РВ» означает реальную выручку, а «СТ» – себестоимость товара. Иными словами, чтобы узнать денежный эквивалент торговой надбавки, нужно сначала узнать, насколько реальная выручка превышает себестоимость товара, а затем полученную разницу разделить на себестоимость.

Суть понятий «маржа» и «прибыль»

Чтобы лучше понять разницу между данными понятиями, нужно начать с определения их содержания. Так, русскоязычное слово «прибыль» обычно не вызывает вопросов и понимается, как материальное преимущество, полученное кем-либо в результате работы или сделки. В бизнесе это конечный результат работы в финансовом выражении.

Исходя из представленных выше объяснений значений, первоначально можно сделать вывод, что данные понятия на самом деле являются аналогами, ведь прибыль — это тоже разница между конечной ценой и себестоимостью. Но в действительности это не совсем так.

Маржа — это разница между себестоимостью и ценой для покупателя, а прибыль — это материальная выгода предпринимателя.

Заключение

Маржа и наценка в чем разница? В первую очередь следует сказать о различии сущности данных показателей. С помощью маржи можно определить уровень дохода, получаемого за счет реализации продукции. Наценка является процентной надбавкой к себестоимости продукции, которая содержит в себе затраты, понесенные предпринимателем. Также данные показатели различаются предельным объемом. Размер наценки может превышать 100% от стоимости товара, в то время как маржа не может достигать подобных значений.

Помимо этого, следует отметить правила составления расчетов. Размер наценки определяется на базе себестоимости продукции, а маржа основывается на уровне прибыли компании. В заключение следует отметить, что маржа имеет более низкое значение в сравнении с товарной надбавкой.