Формула рентабельности собственного капитала в excel

Содержание:

- Понятие рентабельности предприятия

- 4.Формула уровня рентабельности.

- Как рассчитывается ROE и какой показатель считается хорошим

- Использование коэффициента рентабельности собственного капитала

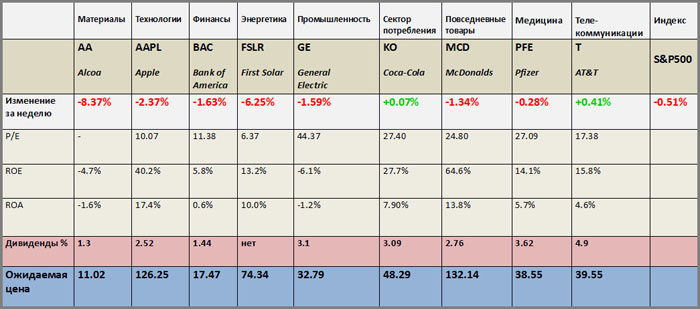

- Группа 1. Основные финансовые показатели

- Рентабельность бизнеса: суть понятия

- Образцы расчета для ОАО «Камаз»

- Что показывает рентабельность собственного капитала (ROE)

- How to Calculate ROE Using Excel

- Формула расчета и интерпретация значения ROE

- 8.Формула рентабельности основной деятельности.

- What Does ROE Tell You?

Понятие рентабельности предприятия

Что такое рентабельность предприятия (организации) в условиях современной экономии? Этот показатель отражает положение дел на предприятии, дает представление об эффективности деятельности.

Получение прибыли― основная задача коммерческой структуры. Общая рентабельность предприятия указывает на долю прибыли в сравнении с произведенными инвестициями.

Понятие рентабельности предприятия подразумевает эффективное использование трудовых, материальных, финансовых, инвестиционных ресурсов.

Полученные данные могут стать объектом внимания следующих лиц:

| СУБЪЕКТ | СУЩНОСТЬ ИНФОРМАЦИИ |

| Руководство предприятия, директора, собственники, учредители | Проводится наиболее тщательный анализ финансового состояния экономического субъекта. На основании имеющейся информации принимаются решения о дальнейших путях развития, выделяются приоритетные задачи на текущий момент. |

| Инвесторы | Оцениваются финансовые возможности предприятия. Анализируется предполагаемая окупаемость вложенных средств, положение фирмы на рынке. |

| Кредиторы | На основании анализа рентабельности предприятия банки принимают решение о целесообразности выдачи кредитов. |

| Контрагенты | Информация о финансовом состоянии предприятия может заинтересовать покупателей и заказчиков. Работа с надежными партнерами существенно уменьшает риски потенциальных неплатежей и перебоев с поставками товаров. |

| Прочие субъекты (фискальные органы, контролирующие организации) | Высокая/низкая оценка рентабельности хозяйствующего субъекта информирует о его способности своевременно погашать задолженность по налогам и может служить предвестником экономической несостоятельности или скорого банкротства предприятия. |

4.Формула уровня рентабельности.

Есть в экономике рентабельность основных фондов, формула для её вычисления. А уровень доходности обобщает результаты работы фирмы, отражает рентабельность по отношению к базе бизнеса.

Размер прибыли, покрывая как расходы на производственную сферу, так и продажу, в их превышении образует чистый доход, показатель рентабельности предприятия. Он не случайно является надёжным показателем качества работы.

Уровень рентабельности соотносит значение оборотных и основных активов с размером дохода. Такие активы образуют стоимость. Чем она меньше, тем выше результат деятельности фирмы.

Формула уровня рентабельности проста:

- — необходимо суммировать расходы по основным фондам и оборотным активам;

- — размер дохода разделить на полученную сумму затрат.

Уровень рентабельности будет значительным при хорошем функционировании оборотных фондов, основных средств, при невысокой их цене. Свою роль играет коэффициент рентабельности, формула его использует при расчёте информацию о балансе компании, убытках, доходе.

Как рассчитывается ROE и какой показатель считается хорошим

Упрощенный способ расчета КРСК выглядит следующим образом:

ROE = (Доход компании за вычетом расходов / Капитал) * 100%.

Для более тщательного анализа используют трехфакторную формулу Дюпона:

ROE = ROS * TAT * TL, где:

- ROS – рентабельность продаж (Чистая прибыль предприятия / Выручка);

- TAT – оборачиваемость активов (Выручка / Активы);

- TL – финансовый рычаг (Активы / Собственный капитал).

Такой детальный расчет позволяет понять, какие именно факторы оказывают давление на бизнес, а какие положительно влияют на него.

Как я использую ROE для определения потенциальной доходности своих вложений в акции конкретной компании? Есть несколько методик.

Каждая отрасль представлена многочисленными предприятиями. По ней тоже высчитывается среднее отраслевое значение коэффициента отдачи капитала. И если сравнивать его с ROE компаний, находящихся в той же отрасли, то можно выявить наиболее привлекательные для инвестирования акции.

Рассмотрим пример. Допустим, средний ROE строительного сектора экономики равен 15%. У одной компании он составил 7% за отчетный период. Согласитесь, не очень привлекательный показатель. Спрос на них будет низкий, из-за чего можно не увидеть прибыли совсем. Другая компания продемонстрировала показатель в 18%. Это уже выше среднего по отрасли, что приведет к повышенному спросу со стороны большинства инвесторов.

Это самый простой пример использования коэффициента рентабельности в теории. На практике же бывает всякое. Не факт, что через несколько месяцев первая компания не достигнет уровня рентабельности больше, чем у конкурента, у которого он, в свою очередь, упадет. Все зависит от целей, политики, планов в развитии бизнеса и прочего, что нужно изучать дополнительно. Не стоит покупать акции, только основываясь на показателе ROE. Я анализирую динамику изменения коэффициентов в течение достаточно длительного времени. Это помогает определить, насколько текущий показатель справедлив и устойчив.

На какой ROE следует обращать внимание? Хорошим будет считаться тот, что вдвое превышает процентную ставку по банковским депозитам. Но чем он больше, тем выше риски

Далеко не всегда работает правило – чем выше ROE, тем лучше.

Есть два распространенных подводных камня, которые могут свидетельствовать о высоком уровне ROE:

- Компания несколько лет подряд терпела убытки, размер собственного капитала при этом уменьшался, чтобы покрывать расходы. И вот, наконец-то, компания вышла в прибыль. Именно в такие моменты коэффициент отдачи от капитала будет высоким. Это вводит в заблуждение новичков, которые сразу же приступят скупать такие акции. Но опытные инвесторы мониторили прошлую динамику, и знают, что столь высокий показатель не соответствует реальному положению дел.

- У компании образовался большой долг, что в расчете также даст высокий уровень ROE.

Исходя из этого, поделюсь с вами парой советов:

когда видите слишком высокий уровень рентабельности, следует провести тщательный анализ его происхождения;

обращайте внимание на уровень долга, так как именно он становится причиной высокого уровня ROE в значительном числе случаев.

Что касается российского рынка, то нормальным является показатель около 30%. Этот ориентир может различаться с аналогичными на зарубежных рынках.

Использование коэффициента рентабельности собственного капитала

После получения данных путем применения одной из формулы или нескольких проводится их анализ. Он необходим для определения эффективности работы в избранном направлении и корректировки дальнейших действий. Уровень коэффициента влияет на величину дивидендов участников и ценность компании в целом.

Анализ определяет:

- уровень грамотного использования финансовых инструментов компанией, в том числе и привлечённых средств из вне после сопоставления результатов по рентабельности личных инвестиций и активов;

- в процессе изучения данных не стоит пренебрегать коэффициентом доходности заёмных средств. Прибыль от применения займа должна превышать размер процентов по уплате за его использование;

- большой коэффициент ROE, значительно превышающий установленный средний результат является следствием большого финансового рычага. Это значит, что доля заёмных средств значительно превышает долю собственных вложений.

Чтобы реально оценить ситуацию на предприятии, необходимо систематически проводить расчёт коэффициентов для их сравнения за несколько периодов.

На основании проведенного расчёта можно делать выводы относительно:

- Увеличения объёма личных средств

- Роста общей суммы долговых обязательств

- Снижения уровня оборачиваемости активов

- Роста прибыли фирмы

- Увеличения финансовых рисков.

После получения данных и объективной оценки ситуации можно нивелировать дальнейшие действия для улучшения финансового микроклимата.

Группа 1. Основные финансовые показатели

Начнем финансовый анализ банка с анализа отчета о финансовых результатах. Этот отчет похож на отчет о прибылях и убытках, которые формируют компании.

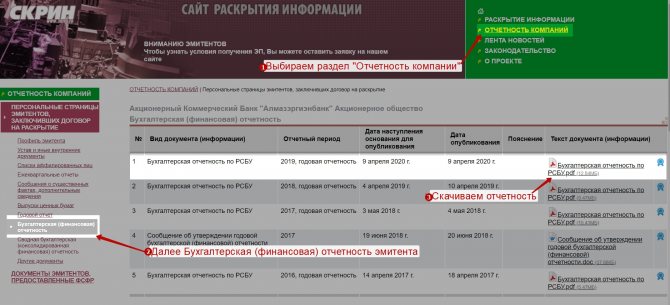

В качестве примера будем рассматривать отчетность АКБ «Алмазэргиэнбанк». Возьмем ее с сервиса раскрытия информации disclosure.skrin.ru.

Пример поиска финансовой отчетности банка на сайте disclosure.skrin.ru

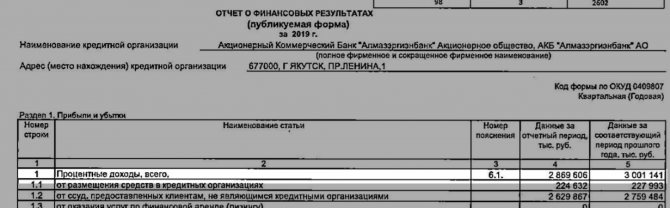

Процентный доход

Доходы банковской деятельности заключаются выдаче займов и кредитов предприятиям и физическим лицам. Отсюда основные доходы банка составляют процентные платежи по кредитам и займам.

В строке 1 отчета о финансовых результатах мы видим главный источник дохода банка – «Процентные доходы». Их увеличение показывает улучшение финансового состояния организации.

Как можно заметить Процентные доходы могут быть от:

- Размещения средств в кредитных организациях.

- От ссуд, предоставленных клиентам, не являющимися кредитными организациями.

- От оказания услуг по финансовой аренде.

- От вложения в ценные бумаги.

Процентные доходы банка в балансе

В нашем примере доход у банка «Алмазэргиэнбанк» сократился с 3 001 141 тыс. руб. до 2 869 606 тыс. руб.

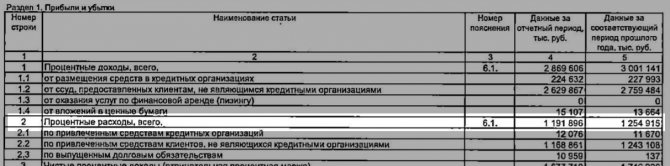

Процентный расход

Расходы банка складываются от привлечения денежных средств от предприятий и физических лиц, т.е. основные расходы – это выплата процентов по депозитам

Процентные расходы состоят из:

- Расходов по привлеченным средствам кредитных организаций.

- Расходов по привлеченным средствам клиентов, не являющимися кредитными организациями.

- Расходов по выпущенным долговым обязательствам.

Расходы у анализируемого банка также сократились с 1 254 915 тыс. руб. до 1 191 896 тыс. руб.

Процентный расход банка

Чистый процентный доход

Разница между Процентным доходом (стр. 1) и Процентным расходом (стр. 2) формирует Чистый процентный доход (стр. 3).

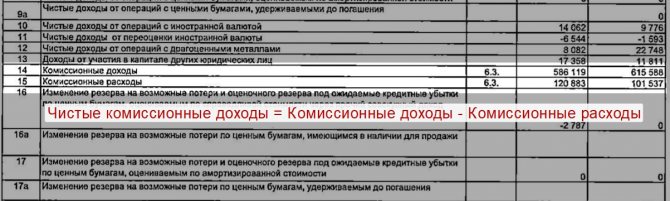

Чистый комиссионный доход

Комиссионные доходы не относятся к процентным доходам и получаются от комиссий за проведение операций. В общей структуре доходов банка могут доходить до 30%.

Формула расчета чистого комиссионного дохода = Комиссионные доходы – Комиссионные расходы.

Являются одной из составляющих чистого операционного дохода банка.

Пример расчета чистого комиссионного дохода банка

В нашем примере Чистые комиссионные доходы = 586 119 – 120 883 = 465 236 тыс. руб.

Операционные доходы

Помимо доходов от основной деятельности у банка есть доходы и расходы от предоставления прочих услуг населению и бизнесу, а также от инвестиционной деятельности. Результаты от торговых и прочих операций формируют операционные доходы банка.

Операционные доходы и расходы банка

Для банка АКБ «Алмазэргиэнбанк» операционные доходы и операционные расходы были соответственно равны 725 622 тыс. руб. и 1 964 517 тыс. руб.

Операционные расходы

Далее смотрим операционные расходы. Если из Чистых доходов (стр.20) отнять Операционные расходы (стр.21), то мы получим Прибыль до налогообложения (стр.22).

Чистая прибыль

Чистая прибыль (стр.24) заключительный показатель, который мы получим, отняв налог из Прибыли (убыток) до налогообложения.

Расчет чистой прибыли банка

В нашем примере у банка чистая прибыль выросла с 29 630 тыс. руб. до 320 814 тыс. руб.

Абсолютные показатели, которые мы рассмотрели полезно использовать для определения масштабов и объема деятельности банка. Рекомендуется анализировать изменение этих показателей во времени, чтобы видеть динамику изменения.

Рентабельность бизнеса: суть понятия

Каждый предприниматель должен постоянно изучать результативность работы компании, сравнивая новые данные со статистикой за прошлые года. Однако в некоторых случаях более целесообразно сравнивать результаты работы конкретной компании со среднестатистическими показателями, установленными для конкретного рыночного сегмента. Такой подход часто используют бизнесмены, занимающиеся инвестиционной деятельностью. Сравнение дохода от акций с прибыльностью паевых инвестиционных фондов и банковских депозитов позволяет определить, насколько выгодно вкладывать деньги в конкретный вид бизнеса. Такая оценка позволяет инвесторам выявлять экономическую привлекательность предложенного проекта.

При проведении анализа используется большое количество различных данных. В первую очередь потребуется информация о размере чистой прибыли конкретной компании. Помимо этого, нужно оценить размер резервного фонда и собственного капитала

Особую важность имеет информация о прогнозируемой величине дохода. Все вышеперечисленные показатели сравниваются с нормативами, установленными для конкретной отрасли

Подобная информация позволяет собственникам компании понять, какой именно финансовый результат принесли принятые решения, связанные с использованием вложенных инвестиций. Здесь следует отметить, что размер выручки, полученной в течение одного года и объем чистой прибыли, не могут отразить данную информацию.

Для того чтобы определить уровень ROE, бизнесмену необходимо рассчитать соотношение величины чистой прибыли, полученной фирмой за определенный отрезок времени, к объему цены собственного капитала. При расчете последнего параметра используются данные за несколько лет. Такая тактика позволяет определить уровень дохода инвесторов, вложивших деньги в развитие конкретного проекта.

Многие люди часто совершают ошибку, сравнивая рассматриваемый показатель с уровнем рентабельности активов компании. Несмотря на наличие схожих черт, эти индикаторы имеют явные отличия друг от друга. Коэффициент рентабельности активов используется для оценки результатов использования всех денежных ресурсов, принадлежащих фирме. К этой статье можно отнести и те средства, что были получены в виде займа от кредитных учреждений и партнеров. Показатель ROE применяется для того, чтобы оценить эффективность конкретной части финансовых ресурсов, принадлежащих держателям акций. Этот индикатор используется не только для отображения финансовых результатов, но и для оценки качества инвестиционной деятельности.

Помимо всего вышеперечисленного, необходимо отметить, что при составлении подобных расчетов, полученные значения являются конечным результатом. Это означает, что из данной суммы не нужно вычитать объем задолженности компании перед контрагентами и финансовыми учреждениями. Основываясь на всем, что было сказано выше можно сделать вывод, что данный коэффициент наглядно демонстрирует доходность каждого вложенного рубля.

Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал

Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал

Образцы расчета для ОАО «Камаз»

Корпорация «Камаз» специализируется на производстве грузовиков и специальной промышленной техники. Чтобы оценить ROE данной компании, потребуется проанализировать финансовые отчеты, доступные с официального сайта фирмы.

Там выложены в файлах отчеты за несколько лет, а также можно воспользоваться специальным сервисом InvestFunds, который передает данные за больший временной период. Данные импортируется в виде балансовых листов. Ниже приведен образец.

Возьмем имеющиеся данные за 4-летний интервал и выполним расчет:

ROE 2010 = 763 / 70069 = -0,01 (-1%)

ROE 2011 = 1788 / 78477 = 0,02 (2%)

ROE 2012 = 5761 / 77091 = 0,07 (7%)

ROE 2013 = 4456 / 80716 = 0,05 (5%)

При этом можно зафиксировать тенденцию роста – за 4 года ROE совершил скачок от -1% до 5%. Стоит ли делать инвестиции в акции этой корпорации?

Ведь ROE здесь меньше на фоне альтернативных вариантов, а ставка Центробанка в 2013 г. составляла 10%. Вывод: лучше сделать банковский депозит, чем тратить средства на развитие «Камаза».

Но важно помнить, что итоговое решение инвесторов зависит не только от того, каким является ROE, но и от других показателей эффективности работы всего предприятия. Здесь свою роль сыграют и рентабельные активы, и продажи

Сегодня важным критерием для оценки служит эффективность системы продаж.

https://youtube.com/watch?v=9wDb-F4-5o8

Что показывает рентабельность собственного капитала (ROE)

Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка.

Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик.

Важно!

Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов. Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств

Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств.

Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа.

На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств.

Рентабельность оборотных активов

How to Calculate ROE Using Excel

As stated above, the formula for calculating a company’s ROE is its net income divided by shareholders’ equity. Here’s how to use Microsoft Excel to set up the calculation for ROE:

- In Excel, get started by right-clicking on column A. Next, move the cursor down and left-click on column width. Then, change the column width value to 30 default units and click OK. Repeat this procedure for columns B and C.

- Next, enter the name of a company into cell B1 and the name of another company into cell C1.

- Then, enter «Net Income» into cell A2, «Shareholders’ Equity» into cell A3, and «Return on Equity» into cell A4.

- Enter the formula for «Return on Equity» =B2/B3 into cell B4 and enter the formula =C2/C3 into cell C4.

- When that is complete, enter the corresponding values for «Net Income» and «Shareholders’ Equity» into cells B2, B3, C2, and C3.

Формула расчета и интерпретация значения ROE

Популярная формула расчета ROE только на первый взгляд выглядит просто. Она представлена как соотношение чистого дохода компании к собственному капиталу. Маркер «отдачи» важен как для инвестора, так и для владельца бизнеса, который привлекает денежные средства с разных источников для своего развития.

Как правило, для получения объективных, информативных реальных данных в расчете берутся данные за 1 год.

Важный показатель представляется в процентах. Полученный результат после деления умножается на 100% и выступает как средняя арифметическая величина. Для более точных данных используют и другой подход: чистая прибыль на начало периода суммируется с показателем на конец и делится на 2, а затем уже вводится в формулу.

Рентабельность активов (ROA)

Когда вы формируете и прорабатываете инвестиционный план, стоит в обязательном порядке принимать во внимание рентабельность активов. ROA — аббревиатура с английского языка расшифруется как return on assets и представляет собой коэффициент, показывающий, насколько эффективна отдача от использования всех активов той или иной компании

Это относительный коэффициент, показывающий, насколько хорошо и стратегически верно работают менеджеры компании. ROA тесно связан с другими финансовыми категориями:

- инвестиционная привлекательность;

- кредитоспособность;

- платежеспособность;

- финансовая надежность;

- конкурентоспособность.

Показатель особенно важен для инвесторов, руководителей и поставщиков. Он показывает, насколько компания способна генерировать прибыль.

Рентабельность продаж (ROS)

Коэффициент показывает пропорцию между чистой прибылью к оборотом продаж — Return On Sales, Net Profit Margin. Информацию для проведения расчетов можно получить в публичных отчетах, которые готовятся по результатам периодов. Он важен как для компании, что производит, например, мебель и продает ее, а также для бирж, в частности MOEX или других площадок. Показатель полезный, чтобы правильно интерпретировать данные об оборотах и сравнить, насколько финансовый подход в управлении компании успешный, что особенно необходимо, когда сравниваете фирмы из одной отрасли, принимая решение, куда именно вложить свои средства.

Рентабельность оборотных активов (RCA)

Return on Current Assets иллюстрирует отношение чистого дохода к среднему значению активов, что были накоплены за определенный период. Согласно математической формуле нужно поделить чистую прибыль на капитал оборота. К последней группе относят такие показатели:

- дебиторская задолженность;

- финансовые вложения на короткий срок;

- НДС на приобретенные ценности;

- запасы товаров;

- деньги.

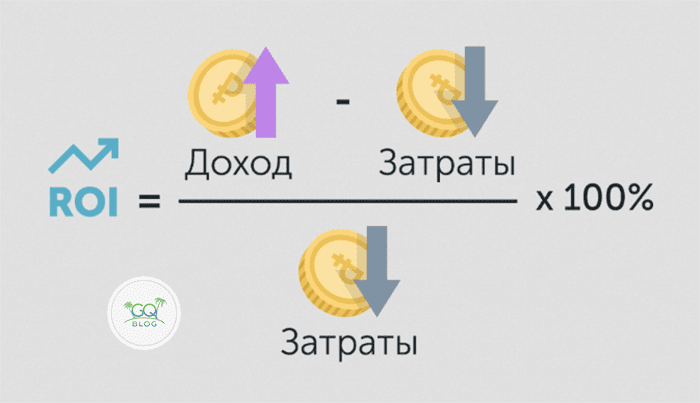

Рентабельность инвестиций (ROI)

Показатель return on investment или как его еще часто называют ROR rate of return показывает возвратность инвестиций. Коэффициент может иллюстрировать как доходность, так и убыточность в разных направлениях:

- старт-ап;

- онлайн-проект;

- бизнес;

- маркетинговую акцию.

Финансовый термин имеет множество синонимов: прибыль на инвестиции (вложения), доходность инвестированного капитала, норма доходности, возврат, окупаемость, а моим читателям также знакомо название «выход в безубыток».

8.Формула рентабельности основной деятельности.

Ключевым показателем успешности функционирования предприятия стала рентабельность основной деятельности. Как и иные коэффициенты оценки экономики, включая рентабельность капитала, формула по балансу компании, доходность выражает эффективность любого процесса на производстве.

Для определения рентабельности основной деятельности фирмы достаточно:

- — отчёта по форме номер два об убытках и доходах;

- — бухгалтерского баланса по форме номер один.

Чтоб узнать коэффициент прибыльности основной деятельности, необходимо доход от продаж разделить на расходы по производству. Данный коэффициент обозначает величину чистой выручки из одного рубля, который израсходован на изготовление продукции.

Установленная рентабельность прибыли, формула вывода её характеризуют компанию в целом и каждое направление работы в отдельности.

What Does ROE Tell You?

Whether ROE is deemed good or bad will depend on what is normal among a stock’s peers. For example, utilities have many assets and debt on the balance sheet compared to a relatively small amount of net income. A normal ROE in the utility sector could be 10% or less. A technology or retail firm with smaller balance sheet accounts relative to net income may have normal ROE levels of 18% or more.

A good rule of thumb is to target an ROE that is equal to or just above the average for the peer group. For example, assume a company, TechCo, has maintained a steady ROE of 18% over the past few years compared to the average of its peers, which was 15%. An investor could conclude that TechCo’s management is above average at using the company’s assets to create profits. Relatively high or low ROE ratios will vary significantly from one industry group or sector to another. When used to evaluate one company to another similar company, the comparison will be more meaningful. A common shortcut for investors is to consider a return on equity near the long-term average of the S&P 500 (14%) as an acceptable ratio and anything less than 10% as poor.

Using ROE to estimate growth rates

Sustainable growth rates and dividend growth rates can be estimated using ROE, assuming that the ratio is roughly in line or just above its peer group average. Although there may be some challenges, ROE can be a good starting place for developing future estimates of a stock’s growth rate and the growth rate of its dividends. These two calculations are functions of each other and can be used to make an easier comparison between similar companies.

To estimate a company’s future growth rate, multiply the ROE by the company’s retention ratio. The retention ratio is the percentage of net income that is retained or reinvested by the company to fund future growth.

ROE and a sustainable growth rate

Assume that there are two companies with identical ROEs and net income, but different retention ratios. Company A has an ROE of 15% and returns 30% of its net income to shareholders in a dividend, which means company A retains 70% of its net income. Business B also has an ROE of 15% but returns only 10% of its net income to shareholders for a retention ratio of 90%.

For company A, the growth rate is 10.5%, or ROE times the retention ratio, which is 15% times 70%. Business B’s growth rate is 13.5%, or 15% times 90%.

This analysis is referred to as the sustainable growth rate model. Investors can use this model to make estimates about the future and to identify stocks that may be risky because they are running ahead of their sustainable growth ability. A stock that is growing at a slower rate than its sustainable rate could be undervalued, or the market may be discounting risky signs from the company. In either case, a growth rate that is far above or below the sustainable rate warrants additional investigation.

This comparison seems to make business B more attractive than company A, but it ignores the advantages of a higher dividend rate that may be favored by some investors. We can modify the calculation to estimate the stock’s dividend growth rate, which may be more important to income investors.