Npv (чистая приведенная стоимость)

Содержание:

- Основные критерии оценки инвестиционных проектов

- Как рассчитать правильно показатель IRR

- Расчет чистого дисконтированного дохода

- Значение ставки дисконтирования при расчёте NPV

- Расчет NPV в Excel (пример табличный)

- Часто задаваемы вопросы

- NPV: что это?

- Что такое чистый дисконтированный доход?

- Два способа посчитать NPV в Excel

- Варианты вложений

- Как производится расчет?

- Пример расчета по NPV

- Net Present Value Drawbacks and Alternatives

Основные критерии оценки инвестиционных проектов

Наиболее важным для людей, желающих вложить свои деньги и получить прибыль, является расчет NPV и IRR.

Остановимся на том, что эти критерии из себя представляют.

NPV (от английского Net Present Value) – чистая приведенная (текущая) стоимость. Этот показатель характеризует изменение потоков денежных средств. Его рассчитывают как разность между всеми поступившими инвестициями и затратами на внедрение проекта (текущие расходы, погашение кредитов и т.д.) с учетом принятой ставки дисконтирования. Другими словами, при положительном значении данного показателя инвесторы могут надеяться на то, что генерируемые основной деятельностью проекта денежные потоки покроют все затраты и принесут ожидаемую прибыль на уровне не ниже ставки дисконтирования.

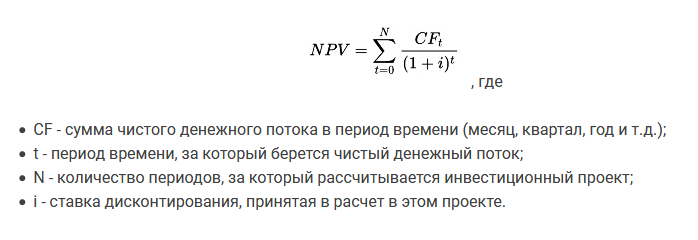

NPV относится к тем показателям, которые можно рассчитать быстро, сразу же после поступления инвестиционного предложения. Он дает в результате абсолютную величину, опираясь на которую, можно выбрать из нескольких предложений наиболее привлекательное. Для вычисления текущей стоимости применяют такую формулу:

где:

- CFt – поток денег за отрезок времени t;

- r – величина барьерной ставки;

- CF– стартовый денежный поток, в основном он равен размеру инвестиционного капитала.

Чистый денежный поток, как правило, определяется по каждому направлению деятельности (инвестиционная, операционная, финансовая) отдельно. Наиболее проблемным моментом является правильное установление нормы дисконта. Для ее расчета существует целый ряд методик (CAPM, WACC, ROE — ROA, модель Гордона, метод рисковых премий) на различных базовых основах.

Пользоваться полученным результатом очень просто. Если значение чистого дисконтированного дохода больше нуля, значит, предложение представляет интерес и может быть утверждено. Если показатель меньше нуля, это свидетельствует о том, что проект не имеет перспектив окупить вложенные инвестиции и принести прибыль. При значениях, близких к нулю, положительное решение обычно принимается только в том случае, когда прибыль не является единственным важным критерием, а важную роль играют другие факторы (выход на перспективный рынок, социальная составляющая).

Если при помощи этого инструмента сравнивать несколько инициатив, то предпочтительнее из них та, у которой NPV выше.

IRR (от английского Internal Rate of Return) – это внутренняя норма прибыли (доходности). Она представляет собой максимально допустимую стоимость вложений, то есть такую норму дисконта, при которой показатель NPV равняется нулю (затраты на инициативу и доходы от нее равны).

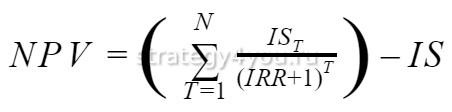

Как таковой, отдельной формулы расчета IRR не существует, она находится путем изменения формулы чистой приведенной стоимости:

где:

- CF – поток денег, генерируемый инвестиционным проектом;

- IRR – норма прибыли внутренняя;

- CF– денежный поток первоначальный.

Формула может иметь и другой вид, например, такой:

где:

- n – число временных отрезков;

- It – объем инвестиций, вложенных в течение периода t.

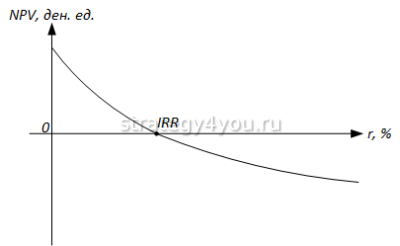

Однако чаще всего применяется оценка при помощи графика, на котором расположены вычисленные два значений NPV, одно из которых чуть ниже нуля, а другое – чуть выше. Значения соединяются прямой, в точке ее пересечения с осью абсцисс и находится значение показателя, наиболее близкое к реальному.

Если в результате вычисления норма внутренней прибыльности будет меньше цены привлечения финансирования (ставки доходности), то такой проект невыгоден для реализации. В противном случае его можно брать в разработку.

Как рассчитать правильно показатель IRR

Разобравшись с тем, что такое IRR инвестиционного проекта, стоит рассмотреть, как его можно посчитать. Методов расчета существует несколько – с использованием формулы или таблицы Excel, а также графический способ. Можно найти в Интернете и специальные калькуляторы, в которые просто нужно внести значения и получить искомый показатель.

Формула и пример расчета в экономике

Для расчета IRR формула исходная представлена в виде уравнения:

Тут:

- NPV – это чистая приведенная стоимость рассматриваемого проекта.

- N – число расчетных периодов (лет чаще всего).

- T – номер конкретного расчетного периода.

- IS – расходы на проект первоначальные (стартовые инвестиции) и последующие.

- IRR – внутренняя норма доходности.

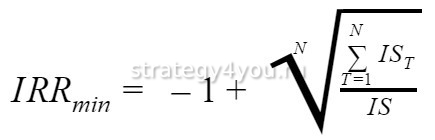

Предельно низкая ВСД равна значению NPV, соответствующему нулю. То есть, текущая стоимость, посчитанная по ставке прибыльности IRR, должна быть равной самоокупаемости. Благодаря преобразованиям формулы можно отыскать минимальный показатель IRR:

Тут:

- IRRmin – минимальное значение

- N – число расчетных периодов.

- IST – величина инвестиций каждого периода.

- IS – общее число инвестиций.

Расчет в таблице Excel

Когда рассчитывается внутренняя норма доходности, формула используется далеко не всегда. Посчитать внутреннюю норму рентабельности можно и в Excel, где есть встроенная функция ВСД.

Как рассчитывается средняя норма рентабельности в Excel:

- Вход в программу.

- Создание книги с указанием таблицы денежных потоков, дат. Одно значение должно иметь отрицательный показатель (это сумма вложений). Таблица может включать информацию про множество проектов, если их нужно сравнить.

- Далее осуществляется выбор функции IRR (русский интерфейс обозначает его как ВСД либо ВНД), потом нужно нажать fx.

- Отметка участка нужного столбца со всеми данными, которые планируется проанализировать. В строке должно появиться что-то типа IRR(B4:В:15.2, 7.1%). Нажать на «ОК».

Графический метод определения IRR

Для поиска показателя используется не только формула расчета, но и графический метод. Он более наглядный, но и менее точный. Чтобы построить диаграмму, нужно выполнить определенные вычисления, но тут требования по точности гораздо ниже. Да и исходные данные могут давать погрешность.

Суть метода заключается в определении величины предельного значения IRR в виде точки пересечения линия графика и оси координат (нулевой отметкой доходности). Обычно графики зависимости приведенной стоимости от показателя ставки дисконтирования чертят вручную либо же с применением функции диаграммы в Excel.

Суть метода заключается в определении величины предельного значения IRR в виде точки пересечения линия графика и оси координат (нулевой отметкой доходности). Обычно графики зависимости приведенной стоимости от показателя ставки дисконтирования чертят вручную либо же с применением функции диаграммы в Excel.

Графиков может быть несколько и расшифровка их заключается в поиске более предпочтительного инвестиционного проекта – того, значение предельной прибыльности инвестиции которого окажется расположенным дальше от нулевой точки.

Расчет чистого дисконтированного дохода

Показатель чистого дисконтированного дохода (ЧДД) по-английски называется Net present value, поэтому общепринято сокращенно его называть NPV. Существует ещё альтернативное его наименование – Чистая приведенная стоимость.

NPV определяет сумму приведенных к нынешнему дню дисконтированных значений платежей, которые являются разностью между притоками и оттоками. Если говорить простым языком, то данный показатель определяет, какую сумму прибыли планирует получить инвестор за вычетом всех оттоков после того, как окупится первоначальный вклад.

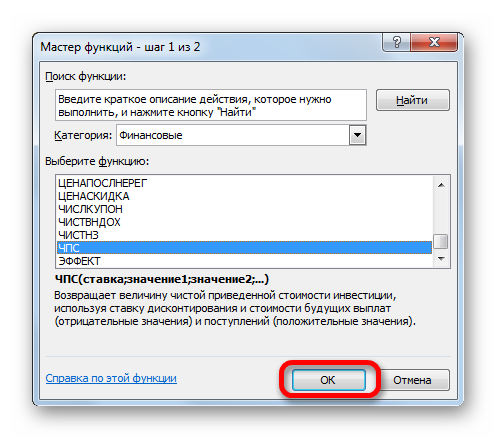

В программе Excel имеется функция, которая специально предназначена для вычисления NPV. Она относится к финансовой категории операторов и называется ЧПС. Синтаксис у этой функции следующий:

Аргумент «Ставка» представляет собой установленную величину ставки дисконтирования на один период.

Аргумент «Значение» указывает величину выплат или поступлений. В первом случае он имеет отрицательный знак, а во втором – положительный. Данного вида аргументов в функции может быть от 1 до 254. Они могут выступать, как в виде чисел, так и представлять собой ссылки на ячейки, в которых эти числа содержатся, впрочем, как и аргумент «Ставка».

Проблема состоит в том, что функция хотя и называется ЧПС, но расчет NPV она проводит не совсем корректно. Связано это с тем, что она не учитывает первоначальную инвестицию, которая по правилам относится не к текущему, а к нулевому периоду. Поэтому в Экселе формулу вычисления NPV правильнее было бы записать так:

Естественно, первоначальная инвестиция, как и любой вид вложения, будет со знаком «-».

Пример вычисления NPV

Давайте рассмотрим применение данной функции для определения величины NPV на конкретном примере.

- Выделяем ячейку, в которой будет выведен результат расчета NPV. Кликаем по значку «Вставить функцию», размещенному около строки формул.

Запускается окошко Мастера функций. Переходим в категорию «Финансовые» или «Полный алфавитный перечень». Выбираем в нем запись «ЧПС» и жмем на кнопку «OK».

После этого будет открыто окно аргументов данного оператора. Оно имеет число полей равное количеству аргументов функции. Обязательными для заполнения является поле «Ставка» и хотя бы одно из полей «Значение».

В поле «Ставка» нужно указать текущую ставку дисконтирования. Её величину можно вбить вручную, но в нашем случае её значение размещается в ячейке на листе, поэтому указываем адрес этой ячейки.

В поле «Значение1» нужно указать координаты диапазона, содержащего фактические и предполагаемые в будущем денежные потоки, исключая первоначальный платеж. Это тоже можно сделать вручную, но гораздо проще установить курсор в соответствующее поле и с зажатой левой кнопкой мыши выделить соответствующий диапазон на листе.

Так как в нашем случае денежные потоки размещены на листе цельным массивом, то вносить данные в остальные поля не нужно. Просто жмем на кнопку «OK».

Расчет функции отобразился в ячейке, которую мы выделили в первом пункте инструкции. Но, как мы помним, у нас неучтенной осталась первоначальная инвестиция. Для того, чтобы завершить расчет NPV, выделяем ячейку, содержащую функцию ЧПС. В строке формул появляется её значение.

После символа «=» дописываем сумму первоначального платежа со знаком «-», а после неё ставим знак «+», который должен находиться перед оператором ЧПС.

Можно также вместо числа указать адрес ячейки на листе, в которой содержится первоначальный взнос.

Для того чтобы совершить расчет и вывести результат в ячейку, жмем на кнопку Enter.

Результат выведен и в нашем случае чистый дисконтированный доход равен 41160,77 рублей. Именно эту сумму инвестор после вычета всех вложений, а также с учетом дисконтной ставки, может рассчитывать получить в виде прибыли. Теперь, зная данный показатель, он может решать, стоит ему вкладывать деньги в проект или нет.

Урок: Финансовые функции в Excel

Как видим, при наличии всех входящих данных, выполнить расчет NPV при помощи инструментов Эксель довольно просто. Единственное неудобство составляет то, что функция, предназначенная для решения данной задачи, не учитывает первоначальный платеж. Но и эту проблему решить несложно, просто подставив соответствующее значение в итоговый расчет.

Опишите, что у вас не получилось.

Наши специалисты постараются ответить максимально быстро.

Значение ставки дисконтирования при расчёте NPV

Изучая чистую приведённую стоимость обязательно следует уделять серьёзное внимание показателю — ставка дисконтирования. Часто её именуют иначе — альтернативной стоимостью вложений

Показатель, используемый в формуле расчёта, обозначает минимальную величину доходности, которую инвестор считает для себя приемлемой при рисках, сопоставимых с имеющимися у реализуемого проекта.

Инвестор может оперировать средствами, привлекаемыми из различных источников (собственных либо заёмных).

1. В первом случае устанавливаемая ставка дисконтирования, является личной оценкой допустимых рисков рассматриваемого инвестиционного проекта.

Её оценка может иметь несколько подходов. Самые простые, это:

Выбор безрисковой ставки, корректируемой с учётом вероятности возникновения специфических рисков.

В качестве таковой обычно рассматриваются доходность по ценным бумагам государства, в котором реализуется проект, ставка доходности по корпоративным облигациям компаний отрасли.

Необходимая и минимально достаточная (с точки зрения потенциального инвестора) рентабельность (показатель ROE).

При этом, лицо, принимающее решение об инвестировании, определяет ставку дисконтирования по одному из возможных вариантов:

- в проект вкладываются средства, имеющиеся на депозите в конкретном банке. Следовательно, альтернативная стоимость не должна быть меньше имеющейся банковской ставки;

- В проект инвестируются средства, выведенные из бизнеса и являющиеся временно свободными. В случае возникновения потребности в них, оперативное изъятие всей суммы из проекта невозможно. Потребуется кредит. Поэтому в качестве текущей стоимости средств выбирается рыночная кредитная ставка;

- Средняя доходность основного бизнеса составляет Y%. Соответственно от инвестиционного проекта требуется получать не меньше.

2. При работе с заёмными средствами ставка будет рассчитана как величина производная от стоимости привлекаемых из различных источников средств.

Как правило ставка, устанавливаемая инвестором, в подобных случаях превышает аналогичный показатель стоимости заёмных денежных средств.

При этом не просто учитывается изменение стоимости средств во времени, но и закладываются возможные риски, связанные с неопределённостью поступления денежных потоков и их объёмов.

Это является главной причиной, по которой ставкой дисконтирования считают средневзвешенную стоимость привлекаемого для последующего инвестирования капитала (WACC).

Именно этот показатель рассматривается в качестве требуемой нормы доходности на средства, вложенные в конкретный инвестиционный проект.

Чем выше ожидаемые риски, тем выше ставка.

Расчётные методы определения данного параметра менее наглядны, чем графические. Особенно когда требуется сравнить привлекательность двух или более проектов.

Например, сравнивая проекты «А» и «Б» (смотри график) можно сделать следующие выводы:

При ставке, превышающей значение 7%, величина NPV проекта А выше, чем у Б (что предупреждает о возможной ошибке в выборе при арифметическом сопоставлении).

К тому же инвестиционный проект «Б», обозначенный на графике красной кривой, подвержен более значительным изменениям в связи с изменяющейся ставкой дисконтирования (такое может быть объяснено разновеликими величинами поступающих средств в одинаковый период времени).

Следует учитывать факт существенного снижения величины ставок дисконтирования во времени, что накладывает определённые временные ограничение. Рассчитать их можно не более, чем за 10 лет.

Анализ графиков позволяет сделать вывод о том, что меняющаяся ставка дисконтирования приводит к изменениям величины показателя NPV (причём последний меняется нелинейно).

Поэтому для более взвешенной оценки необходимо не просто сравнивать величины для разных инвестиционных проектов, но и учитывать изменения последних при разных величинах ставки.

По умолчанию при расчете в Excel, ставка дисконтирования принимается равной 10%.

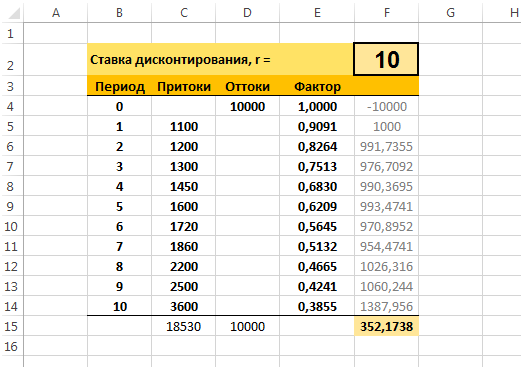

Расчет NPV в Excel (пример табличный)

Этот же пример мы можем решить, организовав соответствующие данные в форме таблицы Excel.

Выглядеть это должно примерно так:

Рисунок 2. Расположение данных примера на листе Excel

Для того чтобы получить нужный результат, мы должны соответствующие ячейки заполнить нужными формулами.

| Ячейка | Формула |

| E4 | =1/СТЕПЕНЬ(1+$F$2/100;B4) |

| E5 | =1/СТЕПЕНЬ(1+$F$2/100;B5) |

| E6 | =1/СТЕПЕНЬ(1+$F$2/100;B6) |

| E7 | =1/СТЕПЕНЬ(1+$F$2/100;B7) |

| E8 | =1/СТЕПЕНЬ(1+$F$2/100;B8) |

| E9 | =1/СТЕПЕНЬ(1+$F$2/100;B9) |

| E10 | =1/СТЕПЕНЬ(1+$F$2/100;B10) |

| E11 | =1/СТЕПЕНЬ(1+$F$2/100;B11) |

| E12 | =1/СТЕПЕНЬ(1+$F$2/100;B12) |

| E13 | =1/СТЕПЕНЬ(1+$F$2/100;B13) |

| E14 | =1/СТЕПЕНЬ(1+$F$2/100;B14) |

| F4 | =(C4-D4)*E4 |

| F5 | =(C5-D5)*E5 |

| F6 | =(C6-D6)*E6 |

| F7 | =(C7-D7)*E7 |

| F8 | =(C8-D8)*E8 |

| F9 | =(C9-D9)*E9 |

| F10 | =(C10-D10)*E10 |

| F11 | =(C11-D11)*E11 |

| F12 | =(C12-D12)*E12 |

| F13 | =(C13-D13)*E13 |

| F14 | =(C14-D14)*E14 |

| F15 | =СУММ(F4:F14) |

В результате в ячейке F15 мы получим искомое значение NPV, равное 352,1738.

Чтобы создать такую таблицу нужно затратить 3-4 минуты. Excel позволяет найти нужное значение NPV быстрее.

Часто задаваемы вопросы

Мы подготовили ряд вопросов, которые чаще всего задают начинающие инвесторы и предприниматели.

Откуда берутся значения прибыли?

Денежные потоки в примерах указаны произвольно. Задачей было продемонстрировать, как можно рассчитать NPV проекта. Для расчета значений предполагаемой прибыли существует несколько методик: по средней стоимости вложений, по величине первоначальных инвестиций, с учетом остаточной стоимости имущества. Каждый способ нужно объяснять отдельно.

За сколько берется первый год проекта?

Показатель будет равен 0. Второй год проект – 1 и далее по аналогии.

Может ли R = 0?

Ставка дисконтирования не может быть нулевой. Даже при привлечении собственных средств на них будет влиять показатель инфляции. Например, в 2021 году в России он составляет 3,98%. Чем больше займёт процесс реализации проекта, тем сильнее обесцениваются привлеченные средства.

NPV: что это?

Что такое чистая приведенная стоимость? Давайте поговорим об этом предельно просто. Предположим, у вас есть долговая расписка от некоторого заемщика (дяди Коли), по которой он обязуется отдать вам деньги – скажем, 1000 рублей – через два года. И все бы ничего, но деньги нужны вам сейчас. Вопрос: за какую стоимость можно продать расписку другому человеку, который знает дядю Колю и доверяет его подписи?

Очевидно, что эта стоимость будет меньше 1000 рублей. Потому что если у человека есть 1000 рублей, то он может пойти в надежный банк и положить их на депозит, получив через два года некоторую сумму. Возьмем ставку 5% годовых и обычный депозит без капитализации процентов. Тогда в первый год прибыль по депозиту составит 50 рублей и столько же во второй. Следовательно, 1000 рублей превратятся в 1100.

Обратный расчет покажет нам, сколько должна стоить расписка сегодня. Иначе говоря — какую сумму надо положить на депозит, чтобы со ставкой 5% получить через два года 1000 рублей. Тогда если х — искомая сумма, то 0.1х — это прибавка по депозиту за два года. Значит

х + 0.1х = 1000, откуда х = 909 рублей

Следовательно, положив 909 рублей на депозит под 5% годовых, через 2 года мы получим 1000 р. Вот и ответ на вопрос: 909 рублей — это и есть чистая приведенная стоимость данной расписки. Обозначается она NPV, Net Present Value. По русски ЧПС (чистая приведенная стоимость). Расписка будет стоить 1000 рублей только через два года, а сегодня ее цена 909. Если же взять депозит с капитализацией процентов, то NPV рассчитывается как 1000, деленная на 1.05 в квадрате и равна 907 рублей. Разница в случае краткосрочных займов незначительная.

Конечно, такой подход включает некоторые допущения. Во-первых, он исходит из того, что надежность заемщика равна банку. Что вряд ли верно, если заемщиком выступает частное лицо. За банк отвечает АСВ, за дядю Колю — никто. Следовательно, возникает дополнительный риск невозврата, что должно еще больше уменьшить цену расписки.

Во-вторых, мы берем ситуацию постоянной ставки, что не годится для долгосрочных расчетов (поэтому редко можно встретить депозиты на срок более 2 лет). Наконец, мы не рассматриваем реальную стоимость расписки, т.е. с учетом инфляции. Понятно, что при инфляции менее ставки по депозиту мы увеличим реальную стоимость наших нынешних 909 рублей, а иначе купим на будущую тысячу меньше, чем сегодня на 909.

Как учесть инфляцию, если предположить ее известной в будущем? Возьмем безрисковый финансовый институт (заемщик), который обещает выплачивать нам 1000 рублей в месяц на протяжении 10 лет. Это конечно немного, но на лишний кусок колбасы в месяц хватит, а будущее неизвестно. Может, там безработица.

Общая сумма к выплате таким образом составляет 120 000 рублей. Дать ли ее заемщику? Из рассуждения выше очевидно, что нет. А сколько дать? В этом примере посчитаем ЧПС не через депозитный вклад, а используя инфляцию. Возьмем оптимистичный для России вариант со средней инфляцией 0.5% в месяц. Срок выплат равен 120 месяцам. Тогда

NPV = 1000×(1–1/(1+0.005)120)/0.005 = 90 073 рубля

Иначе говоря, для принятых условий заемщику нужно выдать 90 тысяч вместо 120. Годовая инфляция при этом 1.00512 = 6.17%. Что будет с расчетом, если принять инфляцию в два раза выше, т.е. 1% в месяц? Очевидно, что покупательная способность денег будет уменьшаться быстрее и чистая приведенная стоимость за данное предложение должна быть меньше. Расчет показывает, что NPV в этом случае должна составлять 69 700 рублей. Договор будет для вас выгоден, если фактическая инфляция окажется ниже взятого в расчет значения.

Что такое чистый дисконтированный доход?

Чистый дисконтированный доход (ЧДД или NPV) – показатель, характеризующий эффективность вложений в развитие конкретного направления, благодаря чему на протяжении срока его реализации можно наблюдать за величиной денежных потоков и анализировать ее.

Благодаря показателю NPV инвестор может сравнить проекты, куда предполагается вложить средства, определить их эффективность, принять окончательное решение о материальной поддержке.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ

При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

- провести оценку движения денег по типу «вложение-результат»;

- рассчитать ставку – выяснить реальную стоимость активов;

- провести все потоки финансовых ресурсов через установленную ставку;

- сложить потоки, которые в совокупности и составят величину NPV.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Достоинства и недостатки

К положительным качествам чистого дисконтированного дохода относятся:

- обозначение четких критериев, которыми руководствуются при принятии окончательного решения;

- стоимость денежных вложений учитывается в реальном времени (при помощи специальных формул);

- ЧДД показывает риск проекта.

К отрицательным качествам относятся:

- отсутствует гарантия определенного результата исхода событий. Другими словами, показатель не учитывает риски. Но это не такой уж большой недостаток, ведь именно ЧДД используется для выявления возможных рисков, связанных с инвестированием. Чем выше ставка дисконтирования, тем больший риск ожидает инвестора, и наоборот;

- не учитывает нематериальные ценности и имущество организации;

- ставка дисконтирования рассчитывается довольно сложно. Это может оказать влияние на итоговую величину дисконтированного дохода, исказить его результаты. Особенно часто такие ситуации возникают при реализации сложных проектов, сопряженных с большим количеством рисков.

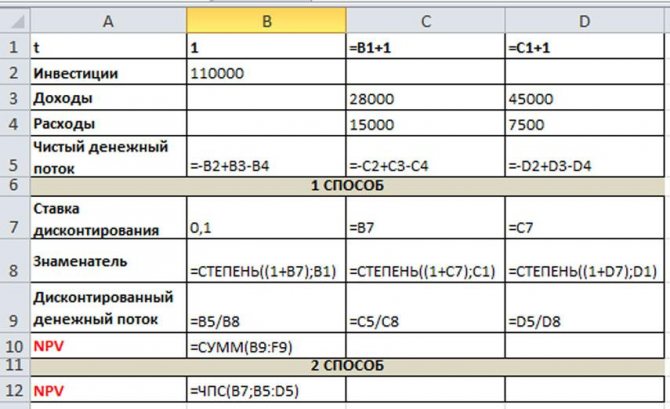

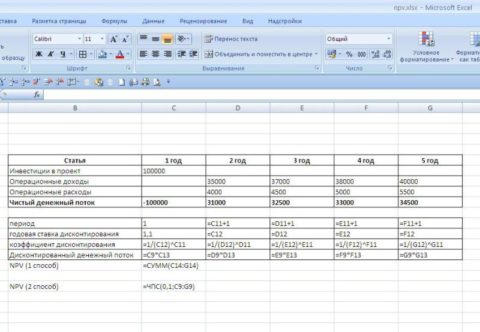

Два способа посчитать NPV в Excel

Я назову героем того, кто рассчитает такую формулу на листочке. Excel в помощь обычным людям:

- Создать таблицу, в ее верхней части занести по периодам суммы инвестиций, расходов и доходов по проекту.

- Рассчитать чистый денежный поток.

Дальше выбрать один из способов расчета:

- Занести i для проекта по периодам. Разбить формулу на блоки и последовательно рассчитать до конечного результата. На примере показана следующая последовательность: начала знаменатель, затем дисконтированный денежный поток за период. Суммировать полученные результаты.

Этот способ имеет свои преимущества, он больше подходит, если:

- нужно видеть промежуточные результаты;

- ставка дисконтирования в различные периоды отличается.

- Использовать встроенную формулу Excel. Выбрать в блоке финансовых формул – она называется ЧПС. Заполнить поля: ставка дисконтирования и диапазон суммирования (значения чистого денежного потока по периодам).

Ниже я покажу, что результаты при единой ставке дисконтирования на все периоды совпадают.

Варианты вложений

Существует три способа распоряжения денежными средствами проекта: расходование, сбережение, инвестиционный. Самым простым, но не самым доходным вариантом является вложение средств в банк, покупку долговых обязательств или банковских акций, свободно обращающихся на финансовой бирже.

Однако лучшим инвестиционным шагом будет вложение в расширение собственного бизнеса. Это подразумевает покупку долгосрочных финактивов (ОС или основных средств), использование которых в торговых или производственных процессах сформирует стабильные финансовые поступления.

Для определения успешности определённого инвестиционного проекта, бизнес-экспертами применяются конкретные методики анализа бизнес-планов. В оценке используются два ключевых механизма:

- IRR, иначе InternalRate of Return в переводе с английского — внутренняя норма доходности;

- NPV или Net PresentValue — чистая приведённая стоимость.

Как производится расчет?

Прежде чем переходить к подробному изучению формул, необходимо ознакомиться с принципами NPV расчета, а также порядком его проведения.

- Сначала нужно найти разницу между инвестициями и планируемым доходом. При этом нужно брать не весь инвестиционный курс, а отдельно каждый из периодов. Обычно одной такой единицей выступает год.

- На втором этапе определяется дисконтная ставка. Чтобы ее найти, нужно определить стоимость капитала.

- Затем все денежные потоки должны быть переведены на сегодняшнее состояние.

- Находится сумма дисконтных потоков. Это самый интересный пункт, так как именно в нем инвестор узнает объем своих доходов от проекта.

- Принцип расчета по NPV известен. Это значит, что теперь можно знакомиться с формулой, по которой этот расчет производится.

Формула NPV

Выглядит сложно и непонятно. Однако если знать значение каждого из элементов, то с подсчетом не должно возникнуть труда.

- N, t – этими буквами обозначаются все временные промежутки, которые встречаются в формуле.

- CFT – потоки денег за время T

- IC – инвестиции, т.е. деньги, вложенные в проект

- R – процентная ставка дисконтов.

После того, как расчет произведен, и величина NPV найдена можно приступать к её анализу.

Пример расчета по NPV

Чтобы лучше понять, как это работает, разберем примеры.

Инвестору предлагают два равно неизвестных варианта вложения денег. Условно обозначим эти проекты А и Б. При этом проект А обеспечивает резкий возврат средств, угасающий со временем. А проект Б увеличивает выгоды постепенно. Дисконт в обоих случаях составляет десять процентов. Схематически это выглядит примерно так:

А

| Год | Денежные средства |

| -20000 | |

| 1 | 10000 |

| 2 | 4000 |

| 3 | 3000 |

Б

| Год | Деньги |

| -10000 | |

| 1 | 1000 |

| 2 | 3000 |

| 3 | 5000 |

Рентабельность можно найти либо рассчитав все вручную, либо воспользовавшись программой Excel. В разделе экономических формул присутствует необходимая нам формула ЧПС.

После всех вычислений получаем:

- Для А получаем, что значение отрицательно и равно минус 2400 рублей (-2400 руб.).

- Для Б – минус семьсот двадцать семь (-727 руб.).

Таким образом, для инвестиций оказался непригоден ни один из проектов. При том, что потери в проекте А больше.

Net Present Value Drawbacks and Alternatives

Gauging an investment’s profitability with NPV relies heavily on assumptions and estimates, so there can be substantial room for error. Estimated factors include investment costs, discount rate, and projected returns. A project may often require unforeseen expenditures to get off the ground or may require additional expenditures at the project’s end.

The payback period, or “payback method,” is a simpler alternative to NPV. The payback method calculates how long it will take for the original investment to be repaid. A drawback is that this method fails to account for the time value of money. For this reason, payback periods calculated for longer investments have a greater potential for inaccuracy.

Moreover, the payback period is strictly limited to the amount of time required to earn back initial investment costs. It is possible that the investment’s rate of return could experience sharp movements. Comparisons using payback periods do not account for the long-term profitability of alternative investments.