Доходность облигации россия годовые

Содержание:

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

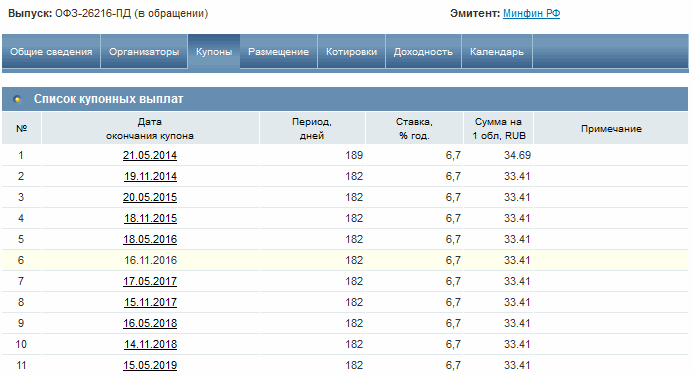

С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

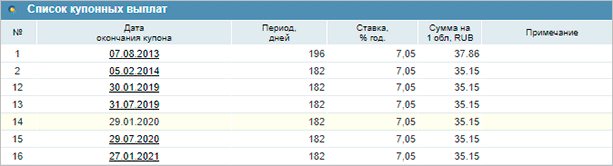

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

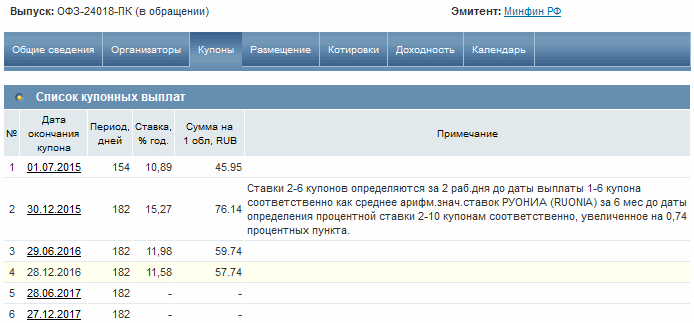

С переменным или плавающим купонным доходом (ПК)

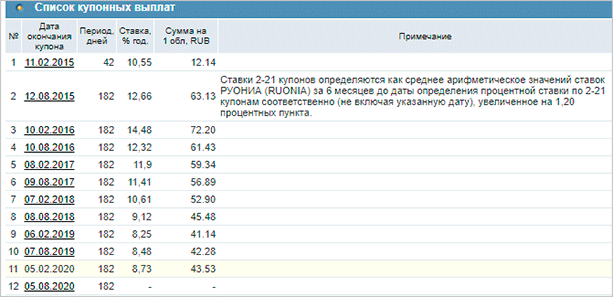

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

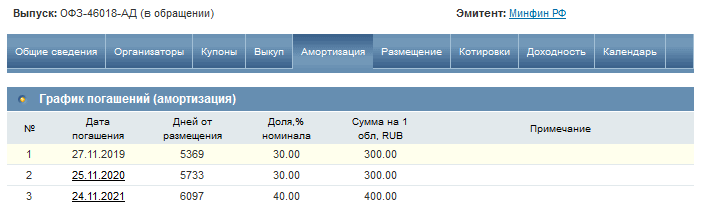

С амортизацией долга

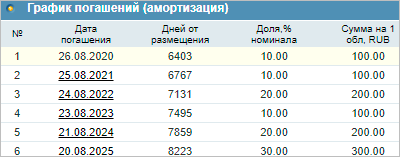

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

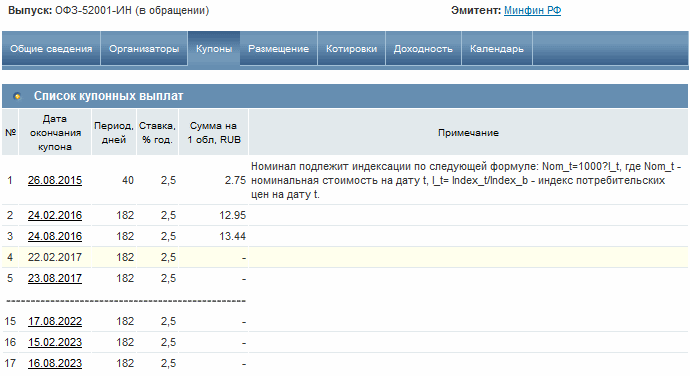

С индексацией номинала (ИН)

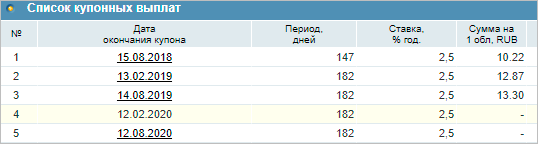

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Доходность ОФЗ

При всем многообразии рыночных ОФЗ, главное, что определяет их доходность – это число дней до погашения.

Доходность ОФЗ, как и всех прочих облигаций, складывается из купонного дохода и дохода от разницы цены покупки и продажи (погашения). Чем выше у облигации установлен купонный доход, тем выше её цена на рынке. Но цена погашения фиксирована, поэтому, чем выше купонная доходность, тем ниже доход от погашения. В итоге, несмотря на то, что условия по разным ОФЗ могут сильно отличаться, бумаги с близкими сроками погашения очень мало отличаются по доходности. Здесь действует регулирующая рука рынка.

Конечно, случаются как временные взлеты, так и просадки цены. Например, когда на рынок выходит инвестор, покупающий или продающий сразу много бумаг, или появляется важная экономическая новость. Наиболее яркий пример такой просадки в ОФЗ мы наблюдали в конце 2018 года, когда иностранные инвесторы массово выходили из ОФЗ. Цена тогда упала, а доходность длинных ОФЗ достигала 9%. Используя подобные взлеты и просадки можно повысить свой доход. Впрочем, ОФЗ – плохо подходят для спекуляций. Это весьма консервативный инструмент и он относительно мало подвержен колебаниям цены.

На рисунке 3 изображена кривая доходности ОФЗ-ПД по данным Московской биржи от 17.05.2019 (источник).

Рисунок 3

Кривая сейчас близка к классической нормальной форме. В моменты финансового кризиса можно наблюдать «перевернутую» форму кривой, когда доходность коротких облигаций оказывается выше доходности длинных.

На рисунке дана эффективная доходность к погашению или YTM. Не будем здесь вдаваться в дебри теории расчета эффективной доходности. По сути, YTM – это процент по вкладу с ежегодной капитализацией, который дает такой же доход, что эта облигация.

Пример

Если вы купите облигацию со сроком погашения 5 лет, то эффективная доходность будет около 8% годовых. То есть, если вы, допустим, купили ОФЗ по номиналу (за 1000 рублей), то через пять лет у вас на руках окажется (по формуле сложного процента) 1000х(1+0,08)5 = 1469,33 руб. Отметим, что при расчете YTM принимается, что реинвестирование полученного дохода будет производиться по первоначальной ставке (8% в нашем случае). В реальности такого может и не быть. Поэтому этот метод является условным, но общепринятым для сравнения различных инвестиционных инструментов. Сколько у вас реально окажется денег через пять лет зависит от того, насколько удачно вы сможете реинвестировать полученный купонный доход. В этом ОФЗ полностью аналогичны вкладам с регулярной выплатой (не капитализацией) процентов.

Купонный доход далеко не всех видов облигаций определяется изначально при эмиссии. Так, купонный доход ОФЗ-ПК определяется ставкой межбанковского кредита RUONIA. У ОФЗ-ИН купонный доход задан, но в зависимости от индекса потребительских цен меняется номинал. Заранее предсказать доходность таких облигаций невозможно. Но даже для таких ОФЗ их доходность окажется приблизительно такой, как и у «классических» ОФЗ-ПД с фиксированным купонным доходом и близким сроком погашения, поскольку цена ОФЗ-ПК и ОФЗ-ИН определяется рынком на основании прогноза развития ситуации. Впрочем, и коллективный разум может ошибаться. Например, в 2016-2017 годах шел стабильный рост цены на ОФЗ-ПД. А вот значения RUONIA, а стало быть, и купонного дохода ОФЗ-ПК, стабильно снижались. И, определяя цену на эти облигации, рынок закладывался на то, что и дальше всё будет также. Но в 2018 году, из-за санкций и выхода иностранных инвесторов из ОФЗ, цены на ОФЗ стали падать, а RUONIA наоборот – расти. В итоге сейчас мы видим, что цены на ОФЗ-ПД оказались в 2017 году несколько завышенными, а на ОФЗ-ПК – заниженными.

ОФЗ

Облигации федерального займа – это один из самых консервативных инструментов на фондовом рынке. Их покупка обуславливает для инвесторов возможность зафиксировать процентную ставку на долгий срок и получать свой гарантированный доход.

Сейчас, когда из-за опасений инвесторов и ожиданий повышения ставки Центробанка стоимость ОФЗ поползла вниз, можно получить хорошую доходность.

Я перечислил наиболее выгодные ОФЗ, способные давать доход намного выше банковского депозита, в таблице.

Параметры отбора:

- выпуск в обращении;

- вид купона – постоянный;

- амортизация – отсутствует;

- ОФЗ доступны для покупки физлицам;

- без оферты.

В итоге были найдены такие самые доходные ОФЗ 2021 года:

| Выпуск | Стоимость, в рублях | НКД, в рублях | Дата погашения | Купон | Эффективная доходность к погашению |

| Беларусь-04-об | 999,6 | 9,72 | 03.08.2022 | 8,65% | 9,33% |

| Беларусь-03-об | 995,5 | 9,72 | 03.08.2022 | 8,65% | 9,05% |

| ОФЗ-26230 | 967,6 | 33,75 | 16.03.2039 | 7,7% | 8,20% |

| ОФЗ-26225 | 937,6 | 22,05 | 10.05.2034 | 7,25% | 8,15% |

| ОФЗ-26221 | 977,2 | 33,75 | 23.03.2033 | 7,7% | 8,14% |

| ОФЗ-26228 | 981,3 | 30,6 | 10.04.2030 | 7,65% | 8,08% |

| ОФЗ-26218 | 1045,8 | 38,89 | 17.09.2031 | 8,5% | 8,04% |

| ОФЗ-26226 | 1009,6 | 33,32 | 07.10.2026 | 7,95% | 7,91% |

| ОФЗ-26219 | 1000,4 | 36,94 | 16.09.2026 | 7,75% | 7,89% |

| ОФЗ-26212 | 960,1 | 9,27 | 19.01.2028 | 7,05% | 7,89% |

| ОФЗ-26224 | 947,1 | 19,66 | 23.05.2029 | 6,9% | 7,86% |

| ОФЗ-26207 | 1030,1 | 7,59 | 03.02.2027 | 8,15% | 7,72% |

| ОФЗ-26229 | 981,4 | 23,11 | 12.11.2025 | 7,15% | 7,70% |

| ОФЗ-26227 | 995,7 | 11,15 | 17.07.2024 | 7,4% | 7,66% |

| ОФЗ-26222 | 984,7 | 28,4 | 16.10.2024 | 7,1% | 7,64% |

| ОФЗ-26223 | 966,8 | 2,32 | 28.02.2024 | 6,5% | 7,63% |

| ОФЗ-26232 | 916,5 | 17,09 | 06.10.2027 | 6% | 7,61% |

А вот еще интересная статья: Тинькофф брокер: тарифы, условия, комиссии – полный обзор

Примечания:

1) Эффективная доходность к погашению – это полный доход, который вы получите, если будете держать облигацию до погашения и при этом реинвестируете все купоны в этот же выпуск.

2) Номинал всех облигаций – 1000 рублей.

3) Периодичность выплаты купонов у всех облигаций – 2 раза в год.

Как видите, при выборе самых доходных ОФЗ стоит опираться не на значение купона, а учитывать эффективную доходность к погашению (естественно, если вы собираетесь держать ОФЗ до погашения и реинвестировать прибыль).

Также нужно учитывать срок погашения. Как правило, самыми доходными оказываются ОФЗ с максимально отдаленным сроком погашения. Чем ближе к погашению, тем менее доходными оказываются государственные бумаги.

Способ первый: ОФЗ-н через банк

Первое, что обычно приходит на ум, обратиться в банк, там-то должны знать, что такое облигации и как их купить. В этом есть логика и с недавних пор, например, в сбербанке действительно можно приобрести облигации федерального займа, но есть нюансы, о которых мы сейчас и поведаем.

Народные ОФЗ и их отличия от остальных

В упоминании облигаций ОФЗ, к ним часто применяется прилагательное «народные». Это слово настолько «прилипло» в обиходе к облигациям федерального займа, что многие стали считать народными все эти ценные бумаги. Однако термин относится только к одному виду таких облигаций, а именно ОФЗ-н. Эта маленькая добавочка в виде буквы «н» и означает народные. Продажей ОФЗ-н занимаются определенные банки.

Справка. ОФЗ-н были выпущены правительством РФ весной 2017 года для привлечения инвестиций граждан с целью погашения государственных долгов и развития экономики.

При этом самыми активными покупателями становились, как правило, люди с небольшим финансовым опытом, а то и без него вовсе. Эти облигации стали альтернативой банковским депозитам и позволяли разнообразить финансовый портфель. Народные облигации были отлично популяризированы, поэтому первые их выпуски разлетелись, как горячие пирожки. Со временем народ поостыл и задумался. Почему?

Комиссии при покупке ОФЗ-н

Когда ажиотаж вокруг ОФЗ-н поутих, первые покупатели этих бумаг с течением времени обнаружили некоторые неприятные нюансы. Они касались банковских комиссий.

Момент № 1. Оказалось, платить их надо будет дважды:

- при покупке облигации;

- в случае её досрочной продажи.

Или как вариант — не торговать облигациями вовсе, а ждать момента их погашения через три года (облом).

Момент № 2. Комиссия у банков снижается при увеличении входящей суммы на рынок. То есть, чем больший объём облигаций будет куплен, тем комиссия меньше (так выгодно банку). Границы комиссий — от 0,5 до 1.5 %. Следовательно, велика вероятность, что основное преимущество — «сливки» ОФЗ-н в виде премии к средней доходности в 0,5% комиссия «скушает».

Момент № 3. Минимальным порогом вклада в ОФЗ-н является сумма в 30 тыс. рублей (30 облигаций по 1000 рублей). Но чтобы избежать потерь по комиссии, вкладчику скорее всего необходимо будет приобрести эти долговые бумаги на сумму не меньшую, чем 300-500 тыс. рублей (300-500 облигаций!). Ничего себе. Таким образом, «народные» облигации «плавно» переходят в облигации для «обеспеченного народа», потому что при нынешнем уровне дохода такие вклады недоступны для большинства рядовых граждан.

Ну и – Memento morі (что по-латыни «все мы смертны»). Правительство назвало «народные» облигации – инструментом «повышения финансовой грамотности населения», так как механизм этот недостаточно «обкатанный». (Что учитывая 2%-ную активность в покупке облигаций обывателями, действительно, может стать «набиванием шишек»).

Где приобрести ОФЗ-н?

Купить ОФЗ-н физическим лицам можно через крупнейшие банки, которые предоставляют подобные услуги. Для этого нужно просто обратиться в любое из отделений, за соответствующей услугой, лучше всего у самых надежных и популярных:

- Сбербанк;

- ВТБ24.

Там же потенциальных капиталовкладчиков обязательно и проконсультируют, какие ОФЗ лучше, в зависимости от целей, ими преследуемых. Но если вам будут объяснять, что те или иные облигации выгоднее, не забудьте спросить: «Кому»? Относитесь к полученным рекомендациям критично, не забывая, что банковские работники обязаны исполнять приказы менеджмента в работе с клиентами.

Важно! Поймите правильно. В упомянутых банках есть выход и на фондовую биржу. Но это уже будет брокерское обслуживание и другое юридическое лицо. У Сбера и ВТБ есть даже удобные приложения на смартфоны для торговли на бирже

Там можно покупать любые облигации и другие инструменты.

Особенности эмитента

Такие ценные бумаги выпускаются только в цифровом виде, для их приобретения потребуется воспользоваться брокерскими услугами. Брокеры — это биржевые посредники, за определенное вознаграждение предоставляющие доступ к специальным счетам. После оформления сделки покупатель становится владельцем государственных ценных бумаг, минимальное количество для покупки составляет 30 штук.

Со 2-ого квартала 2019 года Мин Фин начал выпускать облигации в новом формате: в отличие от первого выпуска, клиентам не придется платить крупные брокерские комиссии, все расходы эмитент берет на себя. Кроме того, у держателей появится возможность получать кредиты в банках под залог таких ценных бумаг. Первая версия не позволяла проводить такие операции.

Облигации Мин Фина — это возможность привлечь широкий круг инвесторов по всей стране и получить дополнительный капитал на реализацию различных государственных проектов. Покупателей привлекает возможность получать доход по плавающей ставке: чем дольше облигация будет на руках у покупателя, тем выше по ней будет доходность, такая схема выгодна именно тем, кто планирует долгосрочные инвестиции.

Сравнение ОФЗ с другими инвестиционными инструментами

Как и любой другой инвестиционный инструмент, ОФЗ предназначены для того, чтобы сохранять и преумножать финансовые средства, которые сумел накопить инвестор.

Самые распространенные инвестиционные инструменты – это банковские вклады, облигации и акции. Чтобы лучше понять в какой инструмент лучше всего вкладывать деньги, давайте сравним их.

- Вклад основан на договоре между вкладчиком и банком, по которому первый вносит какую-либо сумму на определенный срок, а второй выплачивает за это вознаграждение в виде процентов. Ни банк, ни вкладчик не вправе продать или передать свои права и обязанности по этому договору кому-то другому (кроме случаев оговоренных в законодательстве). Главное достоинство вклада в его надежности и предсказуемости. Вклады на сумму до 1,4 млн. рублей застрахованы государством, и вкладчик с высокой долей уверенности может рассчитывать получить в срок причитающиеся ему суммы. Причем, зная условия вклада, он может легко с точностью до копеек рассчитать эти суммы.

- Владелец акции получает право на участие в управлении предприятием и на получение части его доходов в виде дивидендов. Доход от инвестиций в акции состоит из двух частей: из прибыли от продажи акции (то есть разницы между ценой продажи и ценой покупки) и из дивидендов. Но если предприятие не приносит прибыли, то и дивидендов оно не выплачивает. Мало того, даже если предприятие приносит прибыль, собрание акционеров может решить не выплачивать дивиденды, а, скажем, направить прибыль на развитие производства. Или выплатить маленькие дивиденды, значительно уступающие проценту по банковским вкладам в отношении цены акции. Но зато инвестор может в любой момент продать свои акции на бирже. Правда рыночная цена может оказаться ниже той цены, за которую инвестор купил акцию. В итоге, вместо прибыли он получит убыток. И, наконец, если предприятие обанкротится, то владелец акции полностью потеряет все свои инвестиции.

- Облигация занимает промежуточное положение между вкладом и акцией. Владелец облигации, подобно вкладчику банка, получает заранее оговоренные суммы в виде купонного дохода на заранее оговоренных условиях, например, два раза в год. При этом он может продавать свои облигации на рынке в любой момент, получая дополнительную прибыль (если текущая цена облигации окажется выше цены покупки), или убыток (в противном случае). Но как бы ни менялась цена в промежутке между выпуском облигации и ее погашением, при погашении облигации её владелец получит номинал.

| Сравнение облигаций и банковских вкладов | |

| Облигации лучше вкладов, так как это более гибкий рыночный инструмент. Проценты по облигациям выплачиваются в полном объеме, даже если продать их на следующий день после покупки. Кроме того, вклад даже на 3 года – редкость, тогда как облигации, выпускаемые на 10-15 лет – рядовое явление. | Вклады лучше облигаций тем, что внесенные на вклад деньги вы можете получить назад в любой момент, хотя, как правило, без процентов. Номинал облигации вы сможете получить только при погашении. Если продать облигацию раньше, то её цена может оказаться как выше, так и ниже той цены, за которую вы её купили. Иногда, намного ниже. То есть в облигациях есть элемент непредсказуемости. |

| Доходность: По уровню доходности облигации надежных эмитентов примерно соответствует доходности вкладов. Но облигации можно покупать на индивидуальный инвестиционный счет (ИИС), получая за это налоговый вычет. Это дополнительно повышает доходность облигаций. | |

| Сравнение облигаций и акций | |

| Для инвестора (не спекулянта) облигации лучше акций, так как акции непредсказуемы. Невозможно точно знать, принесут ли они доход или убыток. | Для спекулянта лучше акции, так как цена на них колеблется куда в больших пределах. |

| Акции и облигации объединяет то, что это рыночные инструменты. Их можно купить и продать на бирже. Но цена на бирже определяется рынком – спросом и предложением. Если цена растет, в дополнение к купонному доходу облигаций и дивидендам акций, можно получать дополнительный доход, продавая подорожавшие бумаги. Цена может и падать, и тогда, если придется продать ценные бумаги, вы получите убыток. Но за облигацию, в отличие от акции, вы гарантированно получите номинальную стоимость при погашении. Это сильно ограничивает колебание цены облигаций, что делает их более надежными и прогнозируемыми, но менее интересными для спекуляции.

Доходность: Сравнивать уровень доходности облигаций и акций невозможно. На акциях зарабатывают миллионы, но и миллионы акционеров разоряются. Даже покупая акции самых надежных компаний, вы не можете ни в чем быть уверены. |

Выпуск народных ОФЗ

Продажи народных облигаций планировалось начать 14 апреля 2021 года. Но в силу административных проволочек они были перенесены на 26 число. Реализации предшествовала рекламная кампания, в ходе которой представители Минфина вели активную просветительскую работу среди населения. Они не скрывают, что ОФЗ 2021 года ориентированы на граждан, не владеющих финансовыми знаниями и инструментами, чей уровень дохода ниже среднего.

Несмотря на сравнительно небольшой достаток народных облигаций, целевая группа сумела накопить определенные сбережения, достать которые «из кубышки» помогут новые предложения. Выпуск ОФЗ заставит деньги работать, а государство и банковский сектор получат операционные резервы, ранее остававшиеся за бортом финансового оборота. Инструменты надежно защищены и по сравнению с трехлетней депозитной ставкой, которая у банков в среднем составляет 6%, сулят большую прибыль.

Народные облигации Минфина: что с ними не так?

Несмотря на ряд новшеств, народные ОФЗ Минфина все еще серьезно проигрывают классическим биржевым облигациям по целому ряду важных параметров. Простое сравнение этих двух типов инструментов дает представление о том, что именно теряет инвестор, выбирая вместо обычной облигации нерыночный бонд, который фактически является упакованным в облигацию депозитом.

Вторичное обращение

Один из главных плюсов биржевых инвестиций — их высокая ликвидность, то есть возможность в любой момент продать нужное количество бумаг независимо от того, как долго вы владеете бумагой, и не теряя при этом купонную доходность.

Это правило не работает в народных ОФЗ: если вы решите продать ОФЗ-н менее чем через год после покупки, то доходность ваших инвестиций обнулится.

Возможность покупки на ИИС

Покупка облигаций на индивидуальный инвестиционный счет (ИИС) позволяет розничному инвестору увеличить доходность своих инвестиций при вложениях на три года на 4.33% годовых (за счет получения налогового вычета по НДФЛ в размере 13% от внесенной суммы). Таким образом, покупая облигации на ИИС, вы создаете для себя отличную добавленную стоимость.

Кстати, тот факт, что физлица всё активнее интересуются именно биржевым рынком облигаций, хорошо подтверждает свежая статистика по ИИС. По данным Мосбиржи, количество открытых ИИС в августе 2021 года достигло 1 млн счетов, показав рост на 74% с начала года. 36% клиентов — это новые инвесторы, для которых ИИС является первым брокерским счетом. Таким образом, создание ИИС помогло привлечь на российский фондовый рынок 375 тысяч новых инвесторов. Объем инвестиций в ценные бумаги на ИИС по итогам 7 месяцев 2021 года увеличился на 40% и составил 95 млрд рублей.

В случае с ОФЗ-н, инвестиции через ИИС, увы, по-прежнему недоступны

Возможность заработать на росте или снижении ставок

Облигации — рыночный инструмент, цена которого может измениться в ту или иную сторону вслед за изменением уровня ставок на рынке. Рыночный риск — один из основных видов рисков при инвестировании в облигации — как раз и дает понимание инвестору, как работает фондовый рынок и что происходит с активами в момент снижения или роста ставок на рынке.

К примеру, на фоне низкой инфляции и понижения ключевой ставки ЦБ, ставки на рынке тоже будут снижаться, и соответственно, цены облигаций будут расти. А значит в этой ситуации инвесторы смогут заработать на росте цены активов.

Если же ставки на рынке, наоборот, растут, у вас может возникнуть желание переложиться в бумаги по более высокой ставке. Но ОФЗ-н вам такой возможности не дадут, так как покупая народные ОФЗ вы сразу, как и в случае с депозитом, фиксируете ставку на трехлетний период.

То есть, инвестируя в ОФЗ-н вы как бы защищаете себя от рыночного риска, но одновременно и лишаете себя возможности заработать на нем и обеспечить себе дополнительную доходность.

Напротив, классические облигации, которые торгуются на вторичном рынке, позволяют оперативно корректировать свои инвестиции в соответствии с рыночными изменениями: вы не фиксируете ставку на трехлетний период, а можете купить ОФЗ любого срока погашения (в зависимости от ситуации на рынке) и заработать больше ставки купона. Таким образом у вас появляется большая гибкость в управлении своими сбережениями.

А дополнительно застраховать себя от риска повышенной волатильности процентных ставок (если инвестор высоко оценивает такие риски) можно и вполне рыночными инструментами — покупкой рыночных ОФЗ с плавающим купоном (ОФЗ-ПК), где купонный доход привязан к ставке RUONIA (индикативная взвешенная ставка однодневных рублевых кредитов на условиях «overnight», отражающая стоимость необеспеченного рублевого заимствования стандартным заемщиком из числа российских банков с минимальным кредитным риском).

В отличие от ОФЗ-ПД с постоянным и заранее известным купоном, цена ОФЗ-ПК не так чувствительна к росту ставок на рынке.

Что такое народные облигации

Есть еще один вид гособлигаций – народные.

Сейчас в обращении 4-й выпуск: № 53004RMFS. ОФЗ-Н можно купить до 25.02.2020. Рассмотрим особенности народных облигаций:

- Цена бумаги фиксированная. Информация о ней размещена на официальном сайте Минфина. На момент написания статьи (24.12.2019) цена – 1 028,6 руб. (102,86 % от номинала), накопленный купонный доход – 20,3 руб. и доходность к погашению – 6,01 %. Процент чуть выше среднего процента по депозитам (вклад в банке сейчас принесет примерно 4 – 5 %).

- Минимальное количество покупки – 10 штук, максимальное – 15 000 штук.

- ОФЗ-Н вы не купите на ИИС, но сможете передать по наследству.

- Облигации можно продать в любое время, но не выше, чем за номинальную стоимость, т. е. 1 000 руб.

- Выплата купонов осуществляется 2 раза в год, а погашение – в день, обозначенный Минфином, через 3 года после выпуска, а именно 31.08.2022.

- Комиссии с покупателя за покупку и продажу народных гособлигаций банками не взимаются.

Размер и даты выплаты купонов:

| Дата выплаты | Купонный доход, % | Купонный доход, руб. |

| 4.03.2020 | 6,5 % | 32,77 |

| 2.09.2020 | 7 % | 34,9 |

| 3.03.2021 | 7,05 % | 35,15 |

| 1.09.2020 | 7,1 % | 35,40 |

| 2.03.2022 | 7,25 % | 36,15 |

| 31.08.2022 | 7,35 % | 36,65 |

Однозначного мнения экспертов, стоит ли покупать ОФЗ-Н, нет. Выскажу свое. Открыть брокерский счет сегодня не сложнее, чем депозит в банке. Пополнить можно онлайн. Необязательно осваивать сложные торговые терминалы по типу Quik, чтобы торговать на бирже. Почти все крупные брокеры выпустили собственные мобильные приложения и программы для компьютера. Они простые и понятные в использовании. Один раз совершите покупку любой ценной бумаги, и больше не возникнет вопросов, как это делать.

Имея собственный брокерский счет, а еще лучше – ИИС, вы получите доступ ко всем облигациям и акциям, которые торгуются на бирже. Выбор большой, в том числе и по ОФЗ. Можно подобрать бумаги с намного более привлекательными условиями, чем Минфин разработал для народных облигаций. Я для выбора и анализа пользуюсь сервисом rusbonds.ru.

Виды ОФЗ и их характеристика

Министерство финансов РФ занимается выпуском облигационных бумаг федерального займа. Всего насчитывается 6 групп ОФЗ.

ОФЗ-ПК

Расшифровывается как облигация федерального займа с переменным купоном. Первый запуск таких ЦБ был в 1995 году.

После того как в Россию пришел кризис в 1998 году их выпуск резко был прекращен, и только в 2014 году Минфин решил заново запустить выпуск ОФЗ. Выплата держателям такой ценной бумаги происходит по купонам – один раз в 6 месяцев.

ОФЗ-ПД

Расшифровка: облигационные бумаги федерального займа с постоянным доходом. Начало выпуска – 1998 год. Выплата по купонам происходит единожды в год. Финансирование происходит весь срок обращения.

ОФЗ-ФД

Облигации федерального займа с фиксированным доходом. Первое появление таких ценных бумаг на рынке приходится на 1999 год.

Раньше они были доступны только держателям ОФЗ-ПК. Срок владения бумагой от 4 до 5 лет. Купонная выплата проводится каждые 4 месяца. Стоит отметить, что ставка по облигациям федерального займа снижается ежегодно. Минимальный ее размер – 10%.

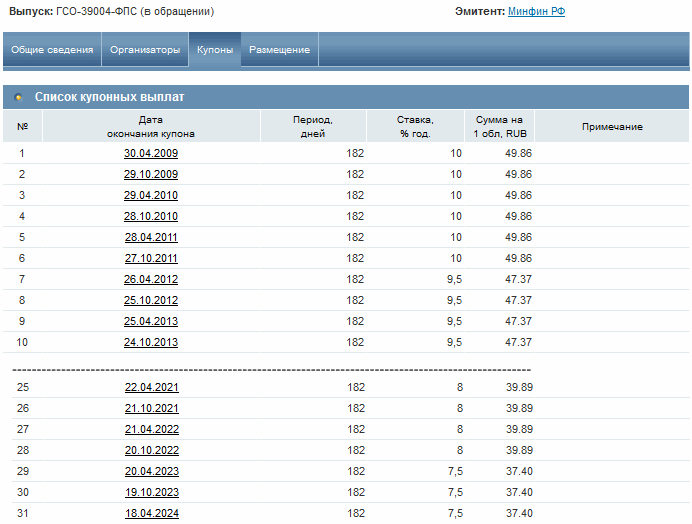

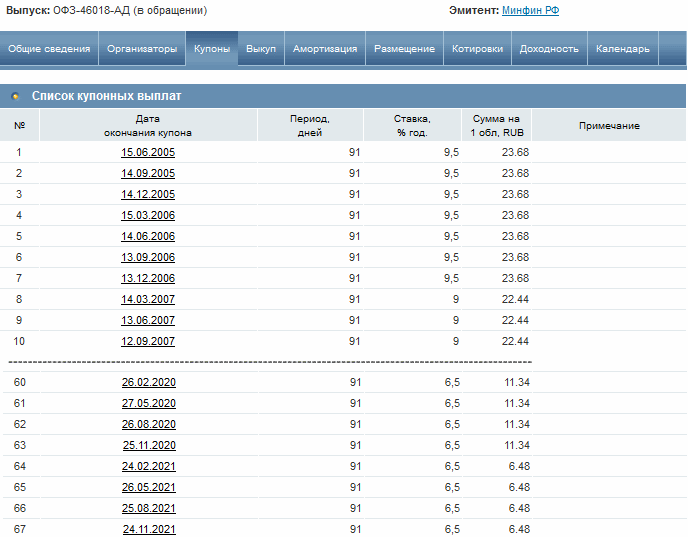

ОФЗ-АД

Облигации федерального займа с амортизированным долгом. Такой тип ценной бумаги предполагает погашение основной суммы долга периодами.

Номинал облигации погашается постепенно при помощи периодических выплат, размер которых ранее оговаривается.

ОФЗ-ИД

Облигационные бумаги федерального займа с индексируемым номиналом. Первый выпуск такой ЦБ приходится на 2015 год. Каждый месяц номинальная стоимость индексируется и переносится на следующий 30-дневный период.

Ее размер устанавливается с учетом цен на потребительские товары и услуги по России. Сегодня Минфин выпускает только один вид для покупки такой облигационной бумаги – ОФЗ-ИД 52001.

Купонная доходность такой бумаги составляет 2,5% в год. Минимальный номинал – 1115 рублей. Стоит отметить, что такой тип ЦБ выгоден в тот момент, когда наблюдаются высокие скачки инфляции. Доход можно получить только после погашения обязательств или после продажи облигации.

ОФЗ-Н

Облигационная бумага федерального займа для физических лиц (населения России). Первый запуск такой ЦБ приходится на 2017 год. Номинальная стоимость составляет 1000 рублей.

Стоит отметить, что минимально можно приобрести 30 штук. Срок исполнения обязательств – 3 года. Выплаты по купонному доходу выплачиваются единожды в 6 месяцев. Доходность в процентном измерении на сегодняшний день – от 6% до 8,6%.

Сегодня, на рынке финансов Российской Федерации функционируют, из вышеперечисленного списка 4 группы: ПД, ПК, ИН, АД.

Интересное видео, подробно и простым языком о видах ОФЗ

Виды облигаций федерального займа

Для более детального понимания принципа работы государственных облигаций целесообразно представить некоторую классификацию. Например, по сроку действия гос. облигации можно подразделять на долгосрочные, со средним сроком и краткосрочные — в настоящий момент на рынке имеются ОФЗ с обращением вплоть до 2036 года (ОФЗ-46020-АД). Однако более интересна классификация по принципу выплаты купонного дохода ОФЗ, согласно которой можно выделить следующие виды:

Облигации с переменным купоном (ОФЗ-ПК). Были выпущены 14 июня 1996 года в соответствии с Генеральными условиями выпуска и обращения облигаций федерального займа. Доход выплачивается раз в полугодие (известно только значение ближайшего к выплате купона), а показатель купонной ставки привязан к некоторой изменяющейся величине — например к инфляции или к ставке RUONIA, которую можно понимать как взвешенную ставку однодневных рублевых кредитов 35 банков и посмотреть на сайте http://www.ruonia.ru/

Облигации с постоянным доходом (ОФЗ-ПД). Появляются в 1998 году и предусматривают фиксацию купонных выплат на весь период обращения. На сегодня предусматривают выплату постоянной суммы раз в полгода, т.е. каждые 182 дня в течение срока обращения

В 1999 году начался выпуск облигаций с фиксированным купоном (ОФЗ-ФК или ОФЗ-ФД). По сути это была новация, которая сначала выдавалась владельцам краткосрочных облигаций, поскольку выплаты последних в кризис 1998 года оказались просто заморожены. Несмотря на название, ставка купона по таким облигациям может меняться, но изменение известно заранее — к примеру, несколько лет выплаты установлены в размере 9%, а затем станут 7%. В данный момент такие выпуски потеснены облигациями с амортизацией долга

На сегодня заметное распространение получили облигации с амортизацией долга (ОФЗ-АД), по которым сумма основной задолженности погашается периодически и известна заранее. Первый выпуск состоялся в 2002 году. Отличие таких облигаций от предыдущих в том, что гашение по ним как правило начинается не сразу — например для ОФЗ-46018-АД, выпущенной в 2005 году, дата начала погашения — ноябрь 2019 года. Такие бумаги предназначены для пенсионных фондов, срок их обращения может доходить до 30 лет

В прошлом году начался выпуск облигаций с индексируемым номиналом (ОФЗ-ИН). По ним ставка по купону сделана постоянной, но номинал ценной бумаги, от которого считается ставка, ежемесячно индексируется на индекс потребительских цен в России; пока что выпущено только две облигации данного типа

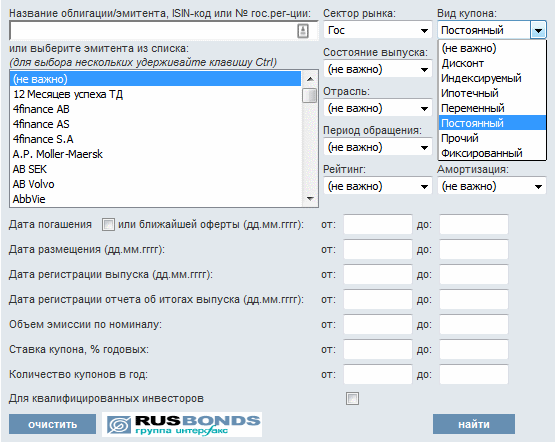

Найти каждую из типов облигаций (как и график купонных выплат, для чего потребуется бесплатная регистрация) можно на сайте , кликнув там в меню «Поиск облигаций». В результате будет примерно следующее окно:

В секторе рынка нужно выставить «Гос» и варьировать вид купона, причем существует и множество тонких настроек. Так, если не выбирать вид купона, а выставить лишь наличие амортизации, то в результатах поиска будут отражены только облигации федерального займа вида ОФЗ-АД. В этом же окне можно определить вид облигации, введя ее код с сайта Московской биржи в верхнюю строку поиска.