Куда вложить деньги в 2020: выгодные способы + советы новичкам

Содержание:

- Двигаем недвижимое

- Вложения в банковский депозит

- Драгоценные металлы

- Куда лучше вложить рубли под высокий процент с гарантией без рисков: обзор топ-5 лучших банков

- Основы инвестирования

- Финансовые цели

- Где найти деньги на инвестиции

- О чем не стоит забывать при инвестировании?

- Можно ли жить на проценты от вклада?

- ТОП-5 более рискованных инвестиций

- Инвестиции в драгоценные металлы и камни

- Вложения в акции и другие ценные бумаги

- Куда не стоит вкладывать деньги в 2021 году

- Правила инвестирования Баффета

Двигаем недвижимое

С недвижимостью работает единственное правило: покупай дешевле, продавай дороже. Цены падают в моменты кризиса, но затем неизбежно поднимаются – не сейчас, так через год или два. Отслеживая динамику цен, просто определите для себя допустимый объем прибыли, продавайте и никогда не жалейте о тех деньгах, которые могли бы заработать, продавая или покупая чуть раньше или чуть позже

Здесь нужно с особой осторожностью выбирать, куда вложить деньги — чтобы заработать, а не потратить

Примерный план действий может выглядеть так:

Ищите недвижимость в городах, районах или регионах, которые ждет быстрое развитие после кризиса. Ознакомьтесь с планами застройщиков на будущее: сейчас это просто жилой комплекс на пустыре, а через пару лет здесь может быть благоустроенный микрорайон с гипермаркетами и всеми удобствами. Представьте, как вырастут цены;

Изучайте не только привлекательность объекта, но и инфраструктуру района. Транспорт, магазины, школы и садики должны быть, и зачастую маленькая квартира у метро стоит больше, чем трехкомнатная на окраине;

Работать лучше с небольшими объектами вроде однокомнатных или двухкомнатных квартир. Продать или сдать их в аренду всегда проще, чем двухэтажные апартаменты;

Минимальный ремонт может вызвать рост стоимости квартиры

Необязательно использовать мрамор или гобелены, но при продаже, презентабельность и аккуратность играют решающую роль;

Обратите внимание на иностранные рынки. Стоимость жилья в курортной зоне той же Болгарии иной раз ниже, чем стоимость «малосемейки» в пределах ТТК;

Рынок коммерческой недвижимости пока еще спит, а жилье людям требуется всегда

Потому вложения в помещения под склады или магазины могут заморозить ваши инвестиции на годы, а ведь еще и регулярные расходы на содержание помещений;

С подорожанием иностранного отдыха люди чаще стали проводить отпуск на даче. Причем подключить дом к свету, теплу и водопроводу можно уже во многих дачных кооперативах – и жить там круглый год. Чем не рынок недвижимости?

Если у вас мало денег, начните хотя бы со сдачи гаража в аренду. Это тоже недвижимость, и недвижимость весьма популярная.

Достоинства:

- Идеальный пассивный доход. Даже ремонт можно возложить на плечи арендаторов;

- Материальный актив, который легко можно использовать как для бизнеса в качестве залога, так и для жилья;

- Сохранность денег – почти абсолютная. Инфляция инфляцией, а ценность жилья неизменна.

Недостатки:

- Большие вложения, причем ставки по кредитам на покупку все еще выше, чем прибыль от сдачи в аренду;

- Ликвидность ниже средней, бывает сложно быстро и выгодно продать ту же квартиру;

- Износ, необходимость периодического ремонта, траты на содержание и налоги.

Вложения в банковский депозит

Это наиболее консервативный вариант из существующих. Банковский депозит позволяет создать на 100% пассивный доход. Это и привлекает людей, слабо разбирающихся в инвестировании, им нравится простота – достаточно прийти в банк и открыть счет.

Из преимуществ инвестирования в банковские депозиты выделю:

- максимальную надежность. Вероятность того, что, например, государственный банк обанкротится мизерная. К тому же банковские вклады страхуются АСВ. В случае проблем с банком вкладчики получают 100% от депозита, но не более 1,4 млн. руб. Есть вероятность, что в 2020 г. порог страхования увеличат в несколько раз;

- максимальную простоту. Не нужно анализировать акции, сравнивать доходность разных типов облигаций и постоянно следить за фондовым рынком.

Недостатки есть, и они существенные:

- сегодня нет процентов по депозиту выше 10%. Ставка у банков привязана к ставке ЦБ РФ, отслеживать ее можно здесь, так как центробанк установил ставку на отметке 6%, то и банки не дают высокий процент. Сложно найти даже 8-9% годовых, если и встретите такое предложение, то будут вопросы к надежности финорганизации.

- и без того небольшой рост депозита «съедается» инфляцией. Деньги дешевеют со временем, миллион рублей в 2013г. и в 2020г. – принципиально разные суммы с точки зрения покупательной способности.

- банки могут вводить ограничения на снятие средств и пополнение счета. Если брокерский счет можно пополнять и выводить с него деньги в любое время, то с депозитом такой номер не пройдет.

Выбор банка

При выборе банка для открытия счета рекомендую сравнивать их по следующим критериям:

- Рейтинг, присвоенный финорганизации международным рейтинговым агентством. Также учитывайте отзывы и так называемый «народный рейтинг». Как вариант – используйте banki.ru для изучения мнения клиентов.

- Показатели активности банка – оборотный капитал, объем активов, количество предложений клиентам.

- Процентная ставка.

Что касается направления в целом, то банковский депозит – вариант для «ленивых» инвесторов. Много на нем не заработаете. С другой стороны, по депозитам практически 100%-ная надежность, так что желательно этот вариант включать в инвестпортфель.

Драгоценные металлы

Достаточно сложно объяснить неспециалисту или так называемому «чайнику» принципы работы Форекса или особенности инвестирования на рынке ценных бумаг. Однако, для любого человека, будь то студент или пенсионер, понятен механизм вложения в драгоценные металлы, например, золото.

Сегодня подобную возможность предлагают многие банки. Особенно популярным является предложение Сбербанка по открытию так называемого обезличенного металлического счета. Этот финансовый инструмент представляет собой счет, содержащий информацию о количестве золота или другого ценного металла, принадлежащего вкладчику.

Преимущества инвестирования в драгметаллы состоят в следующем:

- Гарантия сохранности вложенных средств, особенно в периоды различных финансовых кризисов, когда другие финансовые инструменты намного менее надежны;

- Понятный механизм инвестирования;

- Возможность пополнения;

- Высокая ликвидность.

Совет. Финансовые аналитики рекомендуют вкладывать в драгоценные металлы в том случае, если планируются длительные инвестиции. Это позволит избежать влияния краткосрочных факторов, нередко вызывающих снижение цен на рынке.

Главным недостатком вложения в металлы выступает непредсказуемость цен на рынке. В результате, доходность может составить как 50% буквально за пару месяцев, так и остаться нулевой.

Куда лучше вложить рубли под высокий процент с гарантией без рисков: обзор топ-5 лучших банков

Чтобы понять, куда вкладывать капитал, стоит ознакомиться с рейтингом банков, составленным на основе экспертных мнений и отзывов потребителей.

В какой банк лучше вложить средства под гарантированные проценты

Специалисты рекомендуют вкладывать средства в «Тинькофф Банк», «Совкомбанк», «ЮниКредит Банк», УБРиР и «Абсолют Банк». О каждой из этих финансовых организаций стоит рассказать подробнее.

Тинькофф Банк

Отечественный банк, созданный Олегом Тиньковым. На территории РФ нет ни одного отделения, что значит полный переход на дистанционное обслуживание.

Отечественный банк, созданный Олегом Тиньковым. На территории РФ нет ни одного отделения, что значит полный переход на дистанционное обслуживание.

Минимальная сумма вклада составляет 50 тыс. руб., максимальная ставка — 7%. Существует возможность пополнения депозита и частичного снятия денег, что прописывается в договоре. Проценты по вкладу подвергаются капитализации или переводятся на отдельный счет.

Совкомбанк

Организация основана в СССР в 1990 г., входит в перечень 20 крупнейших банков страны. Минимальная сумма депозита составляет 30 тыс. руб., максимальная доходность — 7,6% годовых. Право пополнять счет вкладчик имеет, а частично снимать деньги с него — нет.

Организация основана в СССР в 1990 г., входит в перечень 20 крупнейших банков страны. Минимальная сумма депозита составляет 30 тыс. руб., максимальная доходность — 7,6% годовых. Право пополнять счет вкладчик имеет, а частично снимать деньги с него — нет.

Прибыль выплачивается по окончании периода. Если расторгнуть договор раньше назначенного срока, проценты за 3 месяца, полгода и полное количество лет сохранятся.

ЮниКредит Банк

Европейская компания появилась в России больше 15 лет назад. Сегодня это крупнейшее кредитное учреждение в стране с зарубежным капиталом. Ставки по вкладам варьируются от 0,2 до 8,35%. Они зависят от разных факторов: выбранной валюты, срока, суммы и способа начисления дохода. На официальном сайте организации находится калькулятор, с помощью которого можно выбрать подходящий депозит.

Уральский Банк Реконструкции и Развития

УБРиР обслуживает клиентов в более 1,5 тыс. филиалов, расположенных в разных регионах России. Ставка достигает 11% годовых, но увеличивается на 1% при открытии депозита через интернет. При этом клиент самостоятельно выбирает, как использовать прибыль: капитализировать или получать на карточный счет.

УБРиР обслуживает клиентов в более 1,5 тыс. филиалов, расположенных в разных регионах России. Ставка достигает 11% годовых, но увеличивается на 1% при открытии депозита через интернет. При этом клиент самостоятельно выбирает, как использовать прибыль: капитализировать или получать на карточный счет.

Еще одно преимущество — это бесплатное подключение к системе интернет-банкинга.

Абсолют Банк

Организация существует на отечественном рынке с 1993 г. Она предлагает открыть вклады с годовым доходом до 8,5% и выплатой по истечении срока договора. К недостаткам относят отсутствие возможности пополнения и частичного снятия, а также минимальный порог в размере 30 тыс. руб.

Основы инвестирования

- Занимайтесь самообразованием постоянно. Старайтесь учиться не только на своих, но и на чужих ошибках, изучайте опыт успешных инвесторов и копируйте их стратегии. Кто знает – быть может, через десять лет копировать будут уже вас;

- Разделяйте ответственность. Привлекайте партнеров, чтобы уменьшить риски и одновременно оперировать большей суммой для инвестирования. Так, вы сможете попасть на инвестиционные рынки с более высоким уровнем входа. К примеру – купить самостоятельно недвижимость для сдачи в аренду вам не по карману, но собравшись вдесятером, уже можно присмотреть что-то перспективное, куда и вкладывать деньги, чтобы получить прибыль;

- Создавайте пассивный доход. В этом случае поток денег к вам не будет зависеть от ваших действий и ошибок. Сдавайте недвижимость в аренду, получайте дивиденды по акциям и вкладам. Пассивный доход послужит вам своеобразной страховкой на тот случай, если ваши вложения и инвестиционные эксперименты окажутся провальными;

- Управляйте рисками. Никогда не вкладывайте вслепую, даже в «стопроцентно надежное» дело. Просчитывайте, сколько сможете потерять в случае неудачи, и как это отразится на остальном вашем капитале. Начинающие регулярно упускают из виду это правило и вкладываются всей имеющейся наличностью в авантюры вроде МММ, надеясь немедленно получить миллион на свой червонец;

- Разделяйте вложения. Вкладывайте часть денег в надежные источники со средним уровнем доходности — они останутся у вас даже в случае неудачи. Рискуйте малой частью своего капитала, но никогда всем, что у вас есть. Разделяя инвестиции в поисках места, куда можно вложить деньги, используйте не только разные инструменты, но и разные сектора экономики. Тогда в случае спада в промышленности вам помогут остаться на плаву вложения в сельское хозяйство, энергетику или в банки;

- Никогда не используйте для инвестиций последние средства. Начинайте работать с той суммой, потеря которой вызовет у вас сожаление, но не катастрофу. Входите на рынок, держа в руках то количество денег, которое можете себе позволить выбросить — прямо здесь и сейчас.

Финансовые цели

После того как вы разобрались с кредитами, финансовой подушкой, нужно отыскать свободный вечер и разобраться со своими финансовыми целями. Речь идет не о том, что вам хочется прямо сейчас: новую сумку или телефон, то, что нужно по жизни. Возможно нужна пенсия, образование детей, обеспечение пожилых родителей. Нужно расписать пирамиду целей.

Если первостепенная цель короче, чем три года − инвестиции не требуются. Инвестиции начинаются от срока три года минимум, а лучше 5 лет. Если вы планируете через два года купить машину, и сейчас намерены прокрутить деньги на бирже, чтобы получить профит. Это не самый удачный вариант. Финансовые рынки − это волатильная история, и то, что в прошлом году на рынках люди заработали 30% ничего не делая, в следующем году нет гарантии, что они не сольют 80% от капитала на рынке.

Если цель короткая, риск не подходит. В такой ситуации не стоит работать на бирже, а тем более не обращать внимание на краткосрочные спекуляции, трейдингом стараясь заработать на новостях. Оптимальное решение открытие банковского депозита

Если цель короткая, требуются надежность и гарантия. Требуется подобрать нормальный банк с учетом тарифов и оплаты услуг.

Если цели более долгосрочные свыше 3 лет, но здесь также можно порекомендовать открыть банковский депозит. Почему? Людям кажется, что когда они приходят на биржу без подготовки, забросят деньги и заработают. Инвестирование на бирже − это процесс покупки доли в компании (говоря об акциях) или предоставление денег в долг фирме, государству (облигации). Собственно говоря, нужно решить для себя кому вы готовы доверить средства, отталкиваясь от этого научиться работать на финансовом рынке. Поэтому используйте краткосрочный депозит, а время используйте для обучения.

Достаточно много форматов обучения в сети от книг до обучающих видео, здесь не составит труда отыскать наиболее оптимальный вариант для грамотного обучения. Есть курсы, вебинары, будьте бдительны, в данном направлении много аферистов, которые берут деньги за базовые знания, которые реально получить самостоятельно. Поэтому при выборе курсов изучите отзывы, уточните особенности процесса. Часто после обучения приглашают в инвестиционную фирму, часто это развод. Помните про это.

Обязательно обратите внимание на книги, поскольку именно они способны сформировать правильное мышление трейдера

Где найти деньги на инвестиции

Самое распространенное возражение тех, кто не инвестирует: “Я столько не зарабатываю, мне неоткуда взять деньги, живу от зарплаты до зарплаты!” И прочее в том же духе. Давайте я попробую найти для вас деньги на инвестиции?

Покажу на примере моей знакомой. Она каждое утро забегает в свою любимую кофейню на чашечку ароматного кофе стоимостью 220 руб. Я не призываю вас отказаться от маленьких радостей жизни (у каждого они свои). Но предлагаю ровно такую же сумму отложить на инвестиции. То есть за месяц получится: 220 * 30 дней = 6 600 ₽.

И так поступать каждый раз, когда вы тратите деньги на необязательные, но доставляющие вам удовольствие покупки. Например, купили новый шарфик под цвет туфель? Чипсы ребенку? Пополните инвестиционный портфель.

Если уже читали мои статьи про семейный бюджет, то должны знать, где могут появиться деньги на инвестиции. При правильном распределении доходов и оптимизации расходов хотя бы 1 000 ₽ в месяц удастся получить. Уверена на 100 %, что у каждого найдутся абсолютно бесполезные траты, от которых легко отказаться.

Любые поступления, кроме основного дохода, можно направлять в портфель. Например, продали что-то на Авито, получили кэшбэк по карте или возврат подоходного налога.

Определите процент, который будете направлять на инвестиции со своего основного дохода. Уверяю вас, если вы можете прожить на 40 000 ₽ в месяц, то сможете и на 36 000 ₽, а 10 % уйдет в капитал. Представьте, что увеличили стоимость коммуналки или проезд на транспорте на 10 %. Вы не станете пользоваться услугами? Конечно, станете. Тогда почему вы отказываете себе в создании капитала?

Если вам кажется, что проку от таких маленьких сумм нет, вы ошибаетесь. Во-первых, вы выработаете привычку откладывать деньги на инвестиции. Во-вторых, войдете во вкус, получив свои первые купоны или дивиденды, и задумаетесь о большем масштабе инвестирования. В-третьих, на маленьких суммах легко учиться и делать ошибки. Пока вы меняете свое финансовое мышление, эти копеечки уже начнут работать на вас.

О чем не стоит забывать при инвестировании?

Самое главное – не забыть подготовить план действий при инвестировании и просчитать возможное развитие событий на несколько шагов вперед. Опытные вкладчики отмечают, что лучше всего выбрать несколько направлений для заработка. Это позволит диверсифицировать риски и точно получить прибыль. Помимо этого, четко составленный план позволит вносить корректировки, если что-то пойдет не так.

Не стоит думать, что можно единожды вложить капитал, и деньги будут работать на вас. Нужно обязательно контролировать капитал, принимая важные управленческие решения. Это и будет залогом доходности. Учитывая то, что в Сети полно финансовых мошенников, которым не терпится запустить руки в ваш карман, необходимо быть максимально осторожным. Обязательно проверяйте информацию о проектах, в которые собираетесь вкладывать. Разложите полученные сведения «по полочкам», а уже потом принимайте окончательное решение.

Следующий важный момент – вложение полученного дохода в новые портфели. Если тратить всю полученную прибыль, не будет никакого развития. Чтобы деньги не обесценились, заставьте их работать на себя!

Можно ли жить на проценты от вклада?

Пожалуйста, мы уже ответили на вопрос о том, куда вложить деньги под проценты. Но возникает еще один и он не менее популярный: как жить на проценты от вклада.

Кадры из фильмов про французских рантье, которые живут исключительно на проценты от инвестиций и купают в коллекционном шампанском личный самолет, конечно, выглядят заманчиво, но не многие понимают, какой реальный капитал за этим стоит. Давайте посчитаем.

Допустим, для своих инвестиций вы выбрали банковский депозит. Ставка по депозитам в Сбербанке сейчас составляет около 5% годовых.

Если у вас есть 1 млн. рублей, то в месяц вы будете получать чуть больше 4 тыс рублей. С личным самолетом придется подождать.

Если вы хотите иметь хотя бы 20 тыс. рублей ежемесячно, вам нужно уже 5 млн. рублей. В зависимости от того, какой суммой в месяц вы хотели бы обладать, можно примерно понять, сколько миллионов понадобится вам на депозите.

Если купить Облигации Федерального Займа, то они принесут вам около 8% годовых. В пересчете на месяц получается — около 6,5 тыс с одного миллиона рублей.

Если купить структурный продукт с потенциальной доходность до 30% годовых, то в месяц будет получаться до 25 тыс рублей с одного вложенного миллиона.

Как видите, финансовых инструментов для вложений на рынке достаточно. При грамотном финансовом планировании и явных целых инвестирования, всегда найдутся варианты. Не откладывайте возможность заработать, ведь главный из ресурсов на финансовом рынке — совсем не деньги, а время.

Начните свой путь в трейдинге уже сегодня и зарабатывайте вместе с нами. А мы — всегда будем рядом, чтобы ответить на любой вопрос.

ТОП-5 более рискованных инвестиций

Подчеркну: я не против риска и вовсе не заставляю партнеров отказаться от него. Я за разумное сочетание рисков и потенциальной доходности. В случае, если вкладываете, чтобы заработать, то даже варианты, привязанные к высокой волатильности рынка, могут помочь получить доход. Риск инструментов, о которых буду говорить дальше, сосредоточен в 3-х основных аспектах:

- невозврат средств или же возвращение не полной суммы;

- отсутствие в большинстве случаев нормативно-документальной базы регулирования со стороны государства, а значит, и защиты инвестора;

- не все методы предусматривает официальное заключение договора с вкладчиком.

IPO

Этот вариант подразумевает покупку ценных бумаг во время первичного размещения. Существенный риск, что стартовая цена окажется искусственно подогретой, и когда листинг реально произойдет, акции упадут в цене, а если и вырастут, то это будет очень долго. Высоки риски и с той позиции, что услуги брокера, без которого процесс невозможный, будут выше, чем потенциальная доходность.

Инвестиционные онлайн-проекты

Популярное направление для вкладчиков за счет быстрых сроков окупаемости, разных стартовых сумм и за счет того, что с полученной прибыли не платится налог. Это достаточно неплохой инструмент, но, если составляет не более 10-15% всего портфеля. Мое мнение, что для разбавления методов, их количества подходит как нельзя лучше.

Криптовалюта

На текущий момент, это способ, куда не надо вкладывать деньги, поскольку цена ВТС и альткоинов на пике, биткоин вовсе еженедельно бьет свои исторические рекорды и торгуется даже выше, чем 47 тыс. долларов за монету. В перспективе инструмент выгодный, если «затариться», когда рынок показывает красный тренд и ожидать роста стоимости, который не известно, когда это произойдет

Помните и о важности надежных кошельков для хранения криптовалюты

Форекс

На этом рынке можно торговать бинарными опционами, открывать валютные сделки, но, как и другие инструменты, подвержены высоким рискам и прямо зависят от настроения рынка. Если уже и выбираете этот вариант, помните о процентном соотношении во всем портфеле (рекомендую до 10% от его общего объема), а также о том, что нужно найти надежную компанию-посредника, брокера или банк для проведения операций с соответствующей лицензией.

Start-up проекты

Рассматривая сайты для инвесторов, можно присмотреться ближе к краудфандинговым платформам, где идет сбор средств для реализации того или другого проекта. По сути, можно получить и хорошую прибыль, но риск того, что бизнес просто не станет дальше развиваться или того, что руководитель просто решил «собрать с миру по нитке», всегда остается довольно высоким.

Инвестиции в драгоценные металлы и камни

Интерес к покупке драгоценных металлов существует с давних времен и сохраняется в настоящее время. Главное тому объяснение – они практически не подвержены инфляции и отлично подходят для инвестиций в долгосрочной перспективе.

Особенности:

- За отраслью тщательно следят уполномоченные органы гос. власти.

- По видам драг. металлы делятся на:

- Серебро;

- Платина;

- Палладий;

- Золото;

- Ценность материала заключается в:

- Дефицитности;

- Уникальных химических и физических свойствах;

- Привлекательном внешнем виде;

- На ликвидность драг. металлов практически не сказываются экономические события.

Плюсы инвестиций в драгметаллы:

- Самый надежный способ сбережения средств в кризисные годы;

- Стоимость золота, как правило, всегда растет в цене в долгосрочной перспективе;

- Уровень роста превышает уровень инфляции фиатных денег;

Минусы:

- Обязанность уплаты налогов;

- Длительная перспектива окупаемости.

Данные капиталовложения представлены следующими альтернативами:

-

Покупка слитков:

- считаются имуществом, их оборот регулируется налоговым кодексом РФ (при покупке придется уплатить НДС, при продаже – подоходный налог);

- продукт предлагается многими банками;

- чтобы покрывать расходы и иметь хотя бы незначительный прирост, себестоимость слитка должна увеличиваться не менее чем на 30% в год (при текущем состоянии рынка и экономики – практически недостижимый результат);

-

Инвестиции в монеты:

- существуют памятные и инвестиционные драгоценные монеты (первые представляют интерес только для нумизматов из-за их высокой выкупной стоимости и налогообложения);

- ценность инвестиционной монеты определяется содержанием в ней драгоценного металла (указанный инструмент выпускается миллионными тиражами);

- инвест-монеты не облагаются НДС, но с выручки все же придется заплатить 13%;

- курсовая стоимость устанавливается банком (на разнице от покупной и продажной цены можно зарабатывать порядка 10%);

-

Вложения в обезличенные металлические счета:

- представляет собой депозит, в котором валюта выражена граммами металла;

- открыть счет можно двумя способами: внести денежные средства или металл в натуральной (физической) форме;

- прибыль складывается либо от процентов банка, либо от возрастания стоимости металла в цене;

- при истребовании инструмента в натуральной форме операция будет облагаться НДС, при получении равного счету денежного эквивалента налог не взимается;

- на указанный вклад не распространяется банковская страховка, поэтому следует тщательно выбирать кредитно-финансовую организацию.

-

Покупка украшений и драг.камней:

- прибыль от инвестиции появится не скоро;

- в некоторые периоды цена на инструмент может существенно снижаться, а затем стабилизироваться и подняться (круг цикличен);

- чем дольше хранятся драгоценности, тем выше они стоят;

- сложность оборота;

- без знания специфики продукта и опыта его реализации получить прибыль будет крайне сложно.

Вложения в акции и другие ценные бумаги

Ценные бумаги являются продуктом фондового рынка, участие на котором требует знаний и практического опыта, иначе риски потерь возрастают в разы.

Особенности направления:

- доход складывается либо от дивидендов, либо от спекуляции;

- инвестиционная привлекательность напрямую зависит от вида или класса ценных бумаг;

- чем рискованнее инструмент, тем выше ожидаемая прибыль и наоборот;

- ознакомиться с предложениями о покупке ценных бумаг можно:

- на официальном сайте компании-эмитента;

- у брокера (наиболее авторитетные Финам, БКС, Открытие);

- на фондовом рынке;

- посетив ресурс Минфина, ЦБ РФ (если речь идет о покупке государственных облигаций или иных ценных бумаг);

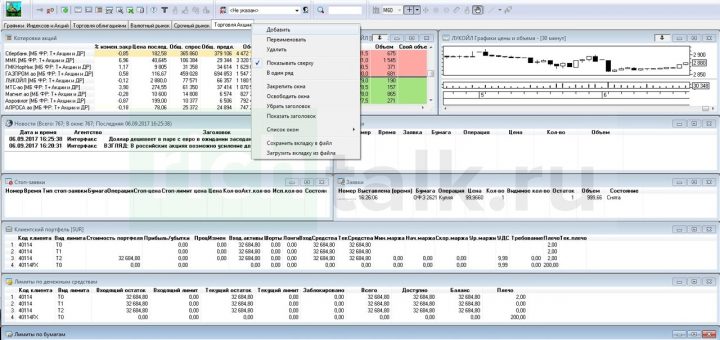

- существуют программы, с помощью которых можно получить доступ к биржевым торгам:

- quik;

- metatrader5.

Торговый терминал quik, предназначенного для торговли на рынке ценных бумаг и валют

Торговый терминал quik, предназначенного для торговли на рынке ценных бумаг и валют

Преимущества инвестирования в ценные бумаги:

- не требуется большой стартовый капитал;

- можно точно определить, насколько ликвиден продукт и когда его можно продать;

- относительная доступность;

- возможность влиять на развитие компании (при значительном объеме акций);

Минусы:

- высокий риск потерь;

- зависимость цены продукта от состояния экономики страны;

- для снижения рисков следует приобретать инвестиционный портфель (диверсифицировать вложения в разные ценные бумаги), что усложняет ситуацию начинающему участнику;

- взимание комиссии брокером.

В указанном направлении существуют следующие варианты вложений:

-

Покупка акций отечественных/зарубежных коммерческих компаний:

- при выборе наилучшего эмитента следует учитывать, что «голубыми фишками», то есть наиболее стабильными и менее рискованными, остаются ценные бумаги, выпускаемые Газпромом, Сбербанком, Лукойлом;

- нестабильность рубля стала причиной снижения интереса к российским ценным бумагам, что существенно влияет на ликвидность инструмента;

- приобретение иностранных акций возможно только после получения статуса квалифицированного инвестора, также указанные капиталовложения зачастую имеют минимальный лимит – от 10 тыс. долларов;

-

Покупка государственных, муниципальных облигаций:

- наиболее надежный проект для инвестирования;

- более низкие ставки доходности;

- владелец может сэкономить на уплате налога.

Куда не стоит вкладывать деньги в 2021 году

Чтобы не потерять капитал, в 2021 году не стоит размещать его в финансовых организациях, которые обещают высокий процент. Процент может быть в 100 раз больше средней ставки по вкладу в банке. Такие обещания могут дать только мошенники. У человека со здравым подходом к делу сразу должен возникнуть вопрос: откуда возьмутся деньги на выплату сверхприбылей? Ни один реально работающий финансовый инструмент не сможет показать такую доходность. Значит, перед нами типичная пирамида. Все деньги в этом случае получают организаторы — вкладчики остаются без денег.

Также не рекомендуется вкладывать деньги в спорт. Букмекерские конторы работают по тому же принципу — доход получают учредители.

Эксперты не советуют покупать виртуальные валюты, участвовать в валютных спекуляциях, приобретать акции иностранных компаний.

Правила инвестирования Баффета

Уоррен Баффет в настоящее время является самым богатым инвестором в мире. Его состояние превышает 77 миллиардов долларов по состоянию на август 2017 года.

- Всегда имейте финансовый план. Лучше его записать, но можно держать в голове. После составления финансового плана обязательно его придерживайтесь.

- Рынки постоянно меняются. Будьте достаточно гибки. При изменении ситуации на рынке вносите изменения в свой финансовый план.

- Инвестируйте в те отрасли, в которых Вы разбираетесь.

- Проанализируйте финансовые показатели деятельности компании, чьи акции Вы намерены купить.

- Наведите справки о руководстве компании, чьи акции Вы намереваетесь приобрести.

- Изучите продукт, который выпускает компания.

- Если Вы нашли, что продукт, выпускаемый компанией, перспективен, игнорируйте возможное снижение цены акций компании и смело покупайте акции.

- Если Вы не нашли подходящий объект для инвестирования, не торопитесь расставаться с деньгами. Подождите, проведите через время новый анализ. Не инвестируйте просто потому, что «куда-то нужно срочно вложить деньги».

- Чем раньше Вы начнёте инвестировать, тем больше денег сможете заработать. Начните с небольших сумм, но инвестируйте регулярно. Через время эти деньги превратятся в большое состояние.

- Если Вы ошиблись в своём анализе и инвестировали в убыточное предприятие или убыточный продукт, без сожаления продавайте такие акции.

- Диверсифицируйте свои инвестиции. Вкладывайте в различные отрасли, в акции компаний других стран.

- Повышайте свою финансовую грамотность. Смотрите финансовые новости, изучайте финансовую периодику, следите за рынками.

- Будьте терпеливы, не рассчитывайте сделать себе состояние за 3-5 лет. Такое иногда случается, но большинство богатых людей заработали своё состояние за 10-20-50 лет инвестирования.

- Не используйте кредиты для инвестиций. Инвестировать можно только «свободные деньги».

- Возьмите себе за правило откладывать какую-то часть полученных денег на инвестирование. Сначала инвестируйте, а потом тратьте деньги на развлечения.

- Всегда можно найти деньги для инвестирования, если немного пересмотреть свои траты и тратить каждый день немного меньше.

- Разумно тратьте заработанное. Приятно и удобно иметь личный самолёт, но содержать десять домов в разных концах страны — это обуза.

Уоррен Баффет не занимается спекуляциями или игрой на бирже, а средний срок инвестиций составляет около 10 лет. В бизнес-среде он считается несколько консервативным и благоразумным инвестором, при этом оставаясь на втором месте в списке богатейших людей Америки.