Активные и пассивные счета бухгалтерского учета — отличия

Содержание:

- Этап 3. Возврат заемных средств

- Новости экономики и финансов СПб, России и мира

- Учет полученных кредитов и займов

- План счетов

- Когда использовать 66/67 счет, а когда 58?

- Счет 66: проводки с вариантами получения кредита

- Корреспондирует со счетами

- Расчеты с покупателями. Проводки по 62 счету. Учет авансов полученных.

- Ссуда в инвалюте или у. е.

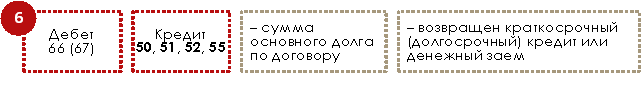

Этап 3. Возврат заемных средств

Когда возвращаются деньги, то совершается бухгалтерская запись, прямо противоположная приведенной в первой схеме. Вот такая:

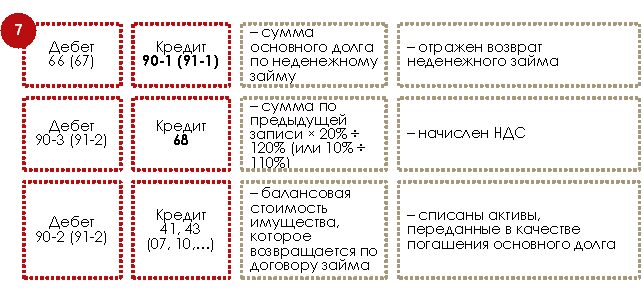

Ситуация усложнится в случае погашения неденежного обязательства. В этом случае опять появится НДС, так как теперь заемщик передает имущество в собственность заимодавца. Операция признается реализацией, значит, попадает под обложение данным налогом.

Схема бухгалтерских записей – аналогична пятой. Изменятся только формулировки.

Рассмотрим два примера.

Пример 1

17.02.2020 организация взяла кредит в банке сроком на три месяца. Сумма – 1 млн руб. Ставка – 12%. Цель – пополнение оборотных средств. По условиям кредитного договора проценты погашаются вместе с основной суммой долга по истечении срока кредитования.

|

Дата |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

|

17.02 |

51 |

66-01 |

1 000 000 |

Получен кредит на расчетный счет |

Выписка банка с расчетного счета |

|

29.02 |

91-2 |

66-02 |

3 934,43 |

Начислены проценты за февраль |

График платежей, бухгалтерская справка |

|

1 000 000 × 12% ÷ 366 дн. × 12 дн. |

|||||

|

31.03 |

91-2 |

66-02 |

10 163,93 |

Начислены проценты за март |

|

|

1 000 000 × 12% ÷ 366 дн. × 31 дн. |

|||||

|

30.04 |

91-2 |

66-02 |

9 836,07 |

Начислены проценты за апрель |

|

|

1 000 000 × 12% ÷ 366 дн. × 30 дн. |

|||||

|

16.05 |

91-2 |

66-02 |

5 245,90 |

Начислены проценты за май |

|

|

1 000 000 × 12% ÷ 366 дн. × 16 дн. |

|||||

|

66-02 |

51 |

29 180,33 |

Погашены проценты |

Выписка банка с расчетного счета |

|

|

3 934,43 + 10 163,93 + 9 836,07 + 5 245,90 |

|||||

|

66-01 |

51 |

1 000 000 |

Погашена основная сумма долга |

Пример 2

17.02.2020 организация получила неденежный заем в виде партии товаров. Стоимость товаров без НДС – 1 млн руб. Процент по займу – 12%. По условиям договора займа проценты выплачиваются деньгами на дату окончания каждого календарного месяца и в момент возврата имущества. Стороны договора – плательщики НДС. Ставка НДС по товарам данного вида – 20%.

|

Дата |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

|

17.02 |

41 |

66-01 |

1 000 000 |

Получен неденежный заем товарами |

Товарная накладная заимодавца, приходный ордер |

|

19 |

66-01 |

20 000 |

Отражен входной НДС от заимодавца |

Счет-фактура заимодавца |

|

|

1 000 000 × 20% |

|||||

|

68 |

19 |

20 000 |

НДС предъявлен к вычету |

Книга покупок |

|

|

29.02 |

91-2 |

66-02 |

4 013,11 |

Начислены проценты за февраль |

Бухгалтерская справка |

|

1 020 000 × 12% ÷ 366 дн. × 12 дн. |

|||||

|

66-02 |

51 |

4 013,11 |

Уплачены проценты за февраль |

Выписка банка с расчетного счета |

|

|

31.03 |

91-2 |

66-02 |

10 367,21 |

Начислены проценты за март |

Бухгалтерская справка |

|

1 020 000 × 12% ÷ 366 дн. × 31 дн. |

|||||

|

66-02 |

51 |

10 367,21 |

Уплачены проценты за март |

Выписка банка с расчетного счета |

|

|

30.04 |

91-2 |

66-02 |

10 032,79 |

Начислены проценты за апрель |

Бухгалтерская справка |

|

1 020 000 × 12% ÷ 366 дн. × 30 дн. |

|||||

|

66-02 |

51 |

10 032,79 |

Уплачены проценты за апрель |

Выписка банка с расчетного счета |

|

|

16.05 |

91-2 |

66-02 |

5 350,82 |

Начислены проценты за май |

Бухгалтерская справка |

|

1 020 000 × 12% ÷ 366 дн. × 16 дн. |

|||||

|

66-02 |

51 |

5 350,82 |

Уплачены проценты за май |

Выписка банка с расчетного счета |

|

|

66-01 |

90-1 |

1 020 000 |

Погашена основная сумма займа |

Товарная накладная заемщика |

|

|

90-3 |

68 |

20 000 |

Начислен НДС к уплате в бюджет |

Счет-фактура заемщика |

|

|

1 020 000 × 20% ÷ 120% |

|||||

|

90-2 |

41 |

Балансовая стоимость отданных товаров (в условии не приводилась) |

Возвращены товары в связи с истечением срока договора займа |

Товарная накладная заемщика |

|

|

Примечание. Для упрощения мы не привели операции по приобретению аналогичных товаров для целей погашения займа |

Новости экономики и финансов СПб, России и мира

Договор цессии — это договор, по которому первоначальный кредитор (цедент) передает право требования дебиторской задолженности новому кредитору (цессионарию).

Сделка должна быть возмездной, поэтому стоимость долга в договоре, как правило, ниже суммы передаваемой задолженности.

В бухгалтерском учете цедента операции по возникновению и продаже дебиторской задолженности отражаются на счетах бухгалтерского учета в следующем порядке:

Дт62 — Кт90-1 — реализованы товары, возникла дебиторская задолженность;

Дт90-3 — Кт68 субсчет «Расчеты по НДС» — начислен НДС с выручки от реализации товаров;Дт90-2 — Кт41 — списывается себестоимость покупных товаров;Дт90-9 — Кт99 — отражена прибыль от реализации товаров;Уступаем право требования дебиторской задолженности:

Дт76 — Кт91-1 —отражена уступка права требования;

Дт91-2 — Кт62 — списывается дебиторская задолженность покупателя;Дт99 — Кт91-9 — отражен убыток от реализации дебиторской задолженности;Дт51 — Кт76 — поступили денежные средства от цессионария.В бухгалтерском учете цессионария операции по приобретению дебиторской задолженности отражаются следующим образом:

Дт58 субсчет «Уступка прав требования» — Кт60 (76) — отражается сумма, за которую приобретена дебиторская задолженность;

Дт58 субсчет «Уступка прав требования» — Кт60 (76) — отражаются расходы, связанные с приобретением дебиторской задолженности (например, юридические услуги);Дт60 (76) — Кт51 — отражается сумма оплаты первоначальному кредитору (цеденту) и организации за оказание услуг;Дт51 — Кт91-1 — отражается погашение задолженности должником;Дт91-2 — Кт58 субсчет «Уступка прав требования» — отражается списание первоначальной стоимости дебиторской задолженности.База для обложения НДС – это разница между полученным доходом и расходами по приобретению дебиторской задолженности. Определяется НДС по ставке 18/118. На сумму начисленного НДС делают проводку:

Дт91-2 — Кт68 субсчет «Расчеты по НДС» — отражено начисление НДС с разницы между доходом и расходом цессионария;

Дт91-9 — Кт99— доход от сделки учтен в составе прибыли.НДС.Обязательств по НДС при продаже дебиторской задолженности третьему лицу у цедента не возникает (п. 1 ст. 155 Налогового кодекса РФ). Для цессионария несколько сложнее. В случае реализации новым кредитором права требования третьему лицу или в случае погашения должником обязательства база по НДС определяется в порядке п. 2 ст. 155 НК РФ, как сумма превышения дохода, полученного новым кредитором при последующей уступке требования или погашении обязательства, над расходами на его приобретение. Соответственно если обязательство должником не погашено, базы по НДС не возникает.Особенности определения налоговой базы по налогу на прибыль при уступке (переуступке) права требования прописаны в ст. 279 НК РФ. В частности, если кредитор уступит право требования долга до наступления срока платежа по договору, то полученный убыток уменьшит его базу по налогу на прибыль. Размер убытка не должен превышать сумму процентов, которую цедент уплатил бы с учетом требований ст. 269 НК РФ по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до момента погашения долга (п. 1 ст. 279 НК РФ). Итак, рассчитывается предельная сумма процентов, которую организация могла бы учесть в расходах, если бы взяла кредит, в размере выручки от уступки требования. Полученный результат сравнивается с суммой убытка от переуступки. Сумма, оказавшаяся меньшей, и может быть признана в расходах для целей налогообложения прибыли.А если уступка права требования дебиторской задолженности произойдет после наступления срока платежа, то отрицательная разница между доходом от реализации долга и стоимостью проданного товара (работ, услуг) будет признана убытком, но в расходы для целей исчисления налога на прибыль будет включена не единовременно. В момент уступки права в расходах учитывают 50% от суммы убытка, по истечении 45 календарных дней с момента продажи долга налогооблагаемую прибыль уменьшат остальные 50% суммы убытка.Новый кредитор (цессионарий) имеет право уменьшить доход от приобретения дебиторской задолженности на цену данных имущественных прав и на сумму расходов, связанных с их приобретением и реализацией (подп. 2.1 п. 1 ст. 268 НК РФ).

Выделите фрагмент с текстом ошибки и нажмите Ctrl+Enter

Обсуждаем новости здесь. Присоединяйтесь!

Учет полученных кредитов и займов

Следуя «Правилам бухгалтерского учета» 15/2008, к расходам по обеспечению кредитов и займов следует относить как проценты за пользование ими, так и сопутствующие расходы: юридические и информационные консультации, экспертизы договоров и т. д.

Проценты, выплачиваемые за пользование заемными средствами, могут учитываться двумя способами:

- равномерно в течение всего срока кредитования;

- в любом другом порядке, предусмотренном договором и не нарушающим принципа равномерности их учета.

Сопутствующие расходы учитываются равномерно на протяжении всего времени заимствования.

Заемные активы находят свое отражение на 66-м и 67-м счетах бухгалтерского учета. 66-й применяется для договоров сроком действия 12 месяцев или меньше, 67-й – дли договоров со сроком действия более 1 года.

Все кредиты и займы обязательно учитываются по отдельности, каждый – как самостоятельное правоотношение. Расходы по обеспечению займов и кредитов также должны учитываться отдельно от основных сумм задолженности, в определенном расчетном периоде и с включением их в категорию прочих расходов.

В бухгалтерском балансе суммы долгосрочных кредитов должны отображаться в строке 1410 «Заемные средства», а краткосрочные – в строке 1510, имеющей аналогичное наименование.

Коммерческие кредиты и товарные векселя должны быть отражены в строках:

- долгосрочная задолженность в строке 1450 «Прочие обязательства»;

- краткосрочные долговые обязательства в строке 1520 «Кредиторская задолженность».

Отдельно оговорено, что если кредитные или заемные были потрачены на инвестиционные активы, то проценты по таким долгам должны проводиться по счету 08 «Вложения во внеоборотные активы». Юридические лица, использующие упрощенную методику ведения бухгалтерского учета, имеют право применять в этом случае счет 91.2.

В случаях, когда заемные денежные средства вложены в закупку материально-производственных ресурсов или заём был получен в виде таких ресурсов, проценты по этим займам и кредитам могут быть отнесены к затратам на покупку материально-производственных ресурсов.

План счетов

Счет 68 в соответствии с правилами ведения бухгалтерского учета — активно-пассивный, потому что по окончанию отчетного периода на нем может образоваться сальдо любого характера, как дебетовое, так и по кредиту. Если сумма стоит по кредиту, то это означает, что у предприятия имеются невыполненные обязательства перед государством, а если по дебету, то они были исполнены в данный период в полной мере. Все начисленные сборы учитываются на кредитовой позиции в бухгалтерском балансе, а все списанные средства — о дебетовым позициям.

Обороты, отображенные по дебету, указывают на погашение задолженностей по обязательствам или о сумме возвращенного НДС при приобретении товаров у поставщиков. Кредитовые операции говорят об образовании обязательств и о сумме НДС подлежащего уплате в соответствии с предъявленной счет-фактурой.

Дебет

По этим позициям учитываются оплаченные суммы сборов и НДС, который подвергся списанию со счета 19. Задействованы следующие счета плана:

- Сч. 19 – НДС на купленные ТМЦ. Здесь отображается сумма начисленного налога на приобретенные ценности и услуги.

- Сч. 50 — Кассовые наличные операции.

- Сч. 51 – Расчетные счета.

- Сч. 52 – Валютные операции по счетам.

- Сч. 55 – открытые в банках счета со специальным предназначением.

- Сч. 66 – погашение задолженности по краткосрочным обязательствам.

- Сч. 67 – списание средств в счет оплаты долговых обязательств имеющих большой срок погашения.

Кредит

Соответствующие счета:

- Сч. 08 — Средства, затраченные на покупку и эксплуатацию внеоборотных активов.

- Сч. 10 – Приобретённые компанией материалы.

- Сч. 11 – Животные ресурсы, находящиеся на балансе предприятия в стадии выращивания и откорма.

- Сч. 15 – Заготовка и приобретение ТМЦ.

- Сч. 20 – Основное производство. Целью этого счета является учет всех затрат, которые несет организация для обеспечения производства.

- Сч. 23 – Отображаются расходы на вспомогательное производство.

- Сч. 26 – Расходы общехозяйственного характера.

- Сч. 29 – Обслуживание производства и хозяйственных объектов. На нем фиксируются все траты, необходимые для обеспечения процесса.

- Сч. 41 – Товары. Служит для ведения учета ТМЦ, которые были приобретены с целью продажи. Применяется в тех ситуациях, когда фирма занимается реализацией продукции не собственного производства, а также если организация не включает себестоимость в общую цену, а покупатель возмещает ее отдельно.

- Сч. 44 – Расходы на продажу. Учитываются затраты на реализацию продукции и ТМЦ.

- Сч. 51 – Операции, производимые по расчетным счетам.

- Сч. 52 – Действия с валютными счетами.

- Сч. 55 – Учет движения средств на специальных счетах в банках.

- Сч. 70 – Погашение задолженности по зарплатным обязательствам перед сотрудниками компании.

- Сч. 75 – Выплаты учредителям предприятия, а также учет взносов в уставной капитал.

- Сч. 90 – Предназначается для фиксирования сведений о доходах и расходах фирмы в процессе осуществления ее основного вида деятельности.

- Сч. 91 – Доходы и расходы иного характера.

- Сч. 98 – Доходы, которые ожидаются в будущих отчетных периодах.

- Сч. 99 – Учет прибыли и убытков компании.

Субсчета

В зависимости от выбранной формы налогового учета и сферы действия организации применяются субсчета к счету 68. Для каждого вида сбора предусмотрен определенный субсчет:

- 68.01 – Здесь фиксируется размер начисленного НДФЛ. Оплатить его обязана как фирма, так и работники предприятия – физические лица. Удержание происходит прямо с суммы заработной платы

- 68.02 – Начисленный НДС.

- 68.03 – Акцизный взнос на установленные законодательством категории продукции.

- 68.04 – Налог на прибыль. Налоговой базой становится доход, полученный в отчетный период.

- 68.05 – Оплата сбора за негативное воздействие на окружающую среду, чаще всего назначается для вредных производств.

- 68.06 – Земельный.

- 68.07 – На транспортное средство, числящееся на балансе организации.

- 68.08 – На собственность. Исчисляется на сумму средств, находящихся в собственности компании.

- 68.09 – Рекламный сбор.

- 68.10 – Налоги и сборы, не попадающие в предыдущие группы.

Когда использовать 66/67 счет, а когда 58?

Когда использовать 66/67 счет, а когда 58?

Если бы допустим моей организации дала кредит другая организация, был бы задействован у меня счет 76.5 (расчеты с дебеторами и кредиторами в руб) , 66 и 67 счет — это если бы банк предоставил вам кредит. А 58 счет -это финансовые вложения, если бы вы кому-то заем предоставили))

Если дали кредит, то проводка Д- 58 К-т 51 или 50.Возврат будет Д-т 50,51 К-т 58. А 66 счет -это кратксрочные кредиты и займы, которые вы берете в банке, 67 -Долгосрочные кредиты банка.

Организация может получить деньги (имущество) во временное пользование: по договору займа (п. 1 ст. 807 ГК РФ) ; по кредитному договору (п. 1 ст. 819 ГК РФ) . По общему правилу к кредитному договору применяются правила, которые распространяются на договор займа (п. 2 ст. 819 ГК РФ) . Однако между этими договорами есть существенные различия. 1. Кредит деньгами может выдать только банк или кредитная организация (п. 1 ст. 819 ГК РФ) . Денежный заем можно получить от любого гражданина, предпринимателя или организации (п. 1 ст. 807 ГК РФ) . 2. Денежные кредиты организация может получить (вернуть) только в безналичном порядке (п. 2, 3 Положения Банка России от 31 августа 1998 г. 54-П) . На выдачу (возврат) займов такое ограничение не распространяется (п. 1 ст. 810 ГК РФ) . Аналогичное положение действует в отношении уплаты процентов. За пользование денежным кредитом организация вправе рассчитываться только по безналу (п. 1 ст. 819 ГК РФ, п. 3.3. Положения Банка России от 26 июня 1998 г. 39-П) . Проценты по займу можно выплачивать как деньгами, так и имуществом (п. 1 ст. 809 ГК РФ) . 3. Договор денежного кредита может быть только процентным (п. 1 ст. 819 ГК РФ) . По договору займа деньги могут выдаваться без условия об уплате процентов (п. 1 ст. 809 ГК РФ) . 4. Договор товарного кредита признается беспроцентным лишь в том случае, если об этом прямо сказано в его тексте (п. 1 ст. 819 ГК РФ) . Договор займа в натуральной форме является таковым по умолчанию (п. 3 ст. 809 ГК РФ) . Заем (кредит) , предоставленный организации, может быть денежным или имущественным (заем в натуральной форме, товарный кредит) . Это следует из положений статей 807, 809, 819, 822 Гражданского кодекса РФ. Задолженность по займу (кредиту) необходимо отразить в бухучете в составе кредиторской задолженности в сумме, указанной в договоре (п. 2 ПБУ 15/2008). В зависимости от срока, на который организация получила заем (кредит) , расчеты по договору необходимо отразить: на счете 66 Расчеты по краткосрочным кредитам и займам , если заем (кредит) выдан на срок менее одного года; на счете 67 Расчеты по долгосрочным кредитам и займам , если заем (кредит) выдан на срок более одного года. Выданные займы необходимо отразить в бухучете в составе финансовых вложений при одновременном выполнении следующих условий: наличие оформленного договора, который подтверждает право организации на финансовые вложения; переход к организации финансовых рисков, связанных с предоставлением заемных средств (например, риск неплатежеспособности заемщика) ; способность приносить экономические выгоды (доход) в будущем (проценты за пользование займом) . Об этом сказано в пункте 2 ПБУ 19/02. Исходя из этого, в составе финансовых вложений необходимо отразить только процентные займы (как в денежной, так и в натуральной форме) . Для этого необходимо использовать счет 58-3 Предоставленные займы . Предоставление процентного займа необходимо оформить проводкой (в зависимости от того, какое имущество является предметом займа: деньги, товары, материалы и т. д.) : Дебет 58-3 Кредит 51 (50, 41, 01, 10) предоставлен процентный заем организации. Если организация предоставила беспроцентный заем, в составе финансовых вложений учесть его нельзя. Связано это с тем, что в данном случае не выполняется одно из условий для признания займа финансовым вложением, а именно способность приносить экономические выгоды (доход) в будущем (п. 2 ПБУ 19/02). Поэтому беспроцентный заем учтите на счете 76 Расчеты с разными дебиторами и кредиторами . Предоставление беспроцентного займа необходимо отразить проводкой (в зависимости от того, какое имущество является предметом займа: деньги, товары, материалы и т

д.) : Дебет 76 Кредит 51 (50, 41, 01, 10) предоставлен беспроцентный заем организации.

66 и 67 это когда вы привлекаете в компанию дополнительные источники финансирования- заемные средства ( в зависимости от срока возврата — долгосрочные (возврат через более 12 мес) и краткосрочные (менее чем через 12 мес) 58 — это когда вы выдаете займ (или другое фин вложение) , прочитайте пбу 19/02 учет фин вложений, особенно обратите внимание на то, что к ним относится. Например, выданные беспроцентные займы не являются фин вложениями

=)

Счет 66: проводки с вариантами получения кредита

При составлении проводок с участием заемных средств следует ориентироваться на сроки предоставления кредита и способ его оформления. При традиционном варианте с перечислением суммы кредита на расчетный счет формируется корреспонденция Дт 51, 50, 55, 52 – Кт 66. Если кредитор оплачивает за организацию долги перед контрагентами, предоставляя в такой форме краткосрочный заем, проводка будет выглядеть так: Дт 60, 76 – Кт 66.

Кредит 66 счета показывает не только сумму обычного кредита, но и стоимость проданных облигаций. При заключении каждой сделки по реализации облигационных бумаг делается запись – Дт 50, 51 Кт 66. Возможные нюансы:

- продажа облигаций произведена по стоимости, отличающейся от номинальной в сторону завышения, на сумму разности между двумя видами цен оформляется проводка Дт 50, 51 Кт 98.01. Следующим шагом будет отнесение суммы несоответствия на доходы Дт 98.01 Кт 91.01.

- при стоимости облигаций по условиям сделки ниже номинальной по мере обращения ценной бумаги разница будет проводиться корреспонденцией Дт 91.02 Кт 66.

Счет 66 в бухгалтерском учете участвует в проводках, когда:

- в каждом отчетном периоде начисляются проценты Дт 91.02 Кт 66 (что следует из норм ПБУ 15/01).

- кредит погашается с расчетного счета Дт 66 Кт 51.

- оформляется вексельный кредит – сумма фактически полученных средств отражается Дт 51 Кт 66, разность между размером денежных средств и кредитом Дт 91.02 Кт 66.

Счет 66 в балансе будет отражаться сразу в двух строках. Для составления отчета потребуется разделить сальдо по счету на две категории:

- Размер кредита;

- Сумма начисленных процентных обязательств по займу.

Сальдо по кредиту сч. 66 в сумме тела кредита записывается в балансе в строке 1510, а начисленные проценты отражаются по строке 1520.

Корреспондирует со счетами

Счет 68 может вступать в проводки со указанными счетами.

По дебету счета 68 в кредит счетов:

- Счет 19 — при проведении вычета по НДС по ранее приобретенным ТМЦ;

- Счет 50 — такой проводкой может отражаться выплата различных пособий работникам за счет бюджета;

- Счет 51 — при отражении уплаты налога в бюджет с расчетного счета;

- Счет 52 – при уплате налогов в бюджет с валютного счета. Учитывая тот факт, что такая корреспонденция прямо прописана в плане счетов, который установлен 94-Н, в жизни она скорее всего не встретится, поскольку платежи в бюджет должны выполняться в рублях.

- Счет 55 — при уплате налогов в бюджет со спецсчетов в банках;

- Счет 66 — если погашение налоговых обязательств производится за счет краткосрочных кредитных средств, при этом они сами перечисляются в бюджет напрямую, без промежуточного зачисления на счет организации.

- Счет 67 — если погашение налоговых обязательств производится за счет долгосрочных кредитных средств, при этом они сами перечисляются в бюджет напрямую, без промежуточного зачисления на счет организации.

По кредиту счета он вступает в корреспонденцию с дебетом следующих счетов:

- Счет 08 — при отнесении на первоначальную стоимость капвложений перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 10 – при отнесении на первоначальную стоимость материалов перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 11 – при отнесении на первоначальную стоимость животных и молодняка перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 15 – при отнесении на первоначальную стоимость материалов перечисленных сборов, таможенных пошлин, невозмещаемых налогов при условии, что в Учетной политике заложен учет приобретения материалов через счет 15;

- Счет 20 – при отнесении на затраты по производству основной продукции перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 23 – при отнесении на затраты вспомогательного производства перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 26 – при отнесении на затраты общекорпоративного характера перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 29 – при отнесении на затраты вспомогательных производств и хозяйств перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 41 – при отнесении на первоначальную стоимость приобретенных для перепродажи товаров перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 44 – при отнесении на затраты, связанные с реализацией готовой продукции, перечисленных сборов, таможенных пошлин, невозмещаемых налогов;

- Счет 51 — при возврате из бюджета на расчетный счет сверх перечисленных сумм налогов и иных платежей;

- Счет 52 – при возврате из бюджета на валютный счет сверх перечисленных сумм налогов и иных платежей. Несмотря на то, что такая корреспонденция напрямую прописана в плане счетов, который установлен 94-Н, в жизни она скорее всего не встретится, поскольку платежи в бюджет должны выполняться в рублях.

- Счет 55 — при возврате на спецсчет излишне перечисленных сумм налогов и иных платежей;

- Счет 70 — при отражении удержания НДФЛ из зарплаты работников;

- Счет 75 — при отражении удержания НДФЛ из дивидендов, начисленных работникам организации;

- Счет 90 — при начислении налогов, связанных с продажей продукции (НДС, акцизы, пошлины и т. д.)

- Счет 91 – при начислении налогов, связанных с реализацией прочего имущества (НДС, акцизы, пошлины и т. д.)

- Счет 98 — при отражении налогов, относящихся к операциям будущего периода;

- Счет 99 — при отражении начисления налога на прибыль, а также налоговых санкций (штрафов, пени).

Вам будет интересно:

Проводки по заработной плате и налогам: как их правильно отразить в 2021 году

Расчеты с покупателями. Проводки по 62 счету. Учет авансов полученных.

Главная > бухучет > Особенности учета расчетов с покупателями (счет 62) в 2019 году

Расчеты с покупателями осуществляются на 62 счете бухгалтерского учета. В чем особенности учета расчетов с покупателями, бухгалтерские проводки по 62 счету разберем в этой статье. Также рассмотрим, как учитываются векселя и авансы, полученные от покупателя?

Отгрузка товара покупателю, оказание услуг или выполнение работ формирует дебиторскую задолженность покупателя перед организацией продавцом. Дебет 62 счета показывает как раз величину этой задолженность. Долг возникает в связи с тем, что отгрузка покупателю происходит раньше, чем поступает оплата за него.

Учет на 62 счете

Выручка, полученная организацией продавцом от продажи товаров и готовой продукции, признается доходом организации от обычных видов деятельности и отражается проводкой Д62 К90/1. Данная проводка выполняется на стоимость отгруженной продукции, товаров, указанную в прилагаемых первичных документах.

Выручка, полученная организацией продавцом от продажи основных средств, материалов и прочих активов, в том случае, когда данная реализация носит разовый характер и не относится к основным видам деятельности организации, признается прочими доходами предприятия и отражается проводкой Д62 К91/1. Подробнее о продаже основных средств читайте в этой статье.

Кредит счета 62 показывает уменьшение дебиторской задолженности покупателя, по кредиту отражается получение оплаты от покупателя, при этом выполняется проводка Д51 (50) К62.

Если продавец является плательщиком НДС, то в продажную стоимость включается налог, который относится на себестоимость продаваемых товаров, продукции, активов и подлежит уплате в бюджет.

Если реализуются товары или продукция, то НДС начисляется проводкой Д90/3 К68.НДС.

Если реализуются активы, и это не является обычным видом деятельности предприятия, то выполняется проводка Д91/3 К68.НДС.

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓

Консультация бесплатная

Москва, Московская область звоните:

+7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните:

+7 (812) 317-60-16

Звонок в один клик

Бухгалтерские проводки

Учет авансовых сумм от клиента

Возможна ситуация, что организация продавец сначала получает предоплату (аванс) от покупателя, а потом уже в счет этого аванса отгружает товары, продукцию. Авансы, полученные от покупателей, учитываются также на счете 62, но для удобства открывается отдельный субсчет 62.2 «Авансы полученные». При этом расчеты с покупателями в общем случае ведутся на субсчете 62.1. Проводка, отражающая получение аванса от покупателя, имеет вид Д51 К62.2.

После того, как организация продавец отгрузит товар, продукцию, окажет услуги, выполнит работы (Д62.1 К90/1), произойдет зачет аванса: проводка Д62.2 К62.1.

В случае с полученными авансами по кредиту счета 62 отражается кредиторская задолженность предприятия.

НДС с авансов полученных:

С полученных авансов организация продавец должна выделить НДС для уплаты в бюджет. Налог отражается на счете 76 субсчет «НДС с авансов» проводкой Д76.НДС с авансов К68.НДС. Эту проводку необходимо выполнить в день получения аванса.

После этого реализуется товар покупателю, на реализованные товары также должен быть начислен НДС проводкой Д90/3 К68.НДС, которая выполняется в день реализации.

Как видим, НДС начислен дважды: с полученного аванса и с реализации. Конечно, удвоенный налог организация платить в бюджет не будет, поэтому последним действием выполняется проводка Д68.НДС К76.НДС с авансов, которая будет означать, что принят к вычету налог в связи с реализацией товара.

Также о начислении НДС с авансов полученных и выданных читайте в этой статье.

Двойные записи

Счет 62 активный или пассивный?

Как видим, на счете 62 может учитываться как кредиторская задолженность предприятия (товар отгружен, оплата еще не поступила), так и дебеторская задолженность (при получении аванса от покупателя). То есть 62 счет бухгалтерского учета является активно-пассивным.

Бухучет и проводки по полученным векселям

Если организация отгрузила товар, продукцию покупателю и получила от него вексель в счет обеспечения задолженности, то учитывать его нужно на отдельном субсчете 62.3 «Векселя полученные». При получении векселя выполняется проводка Д62.3 К62.1.

После наступления определенного срока, оговоренного в договоре, покупатель оплачивает вексель, при этом отражается проводка Д51 К62.3, которая будет означать то, что вексель погашен.

Корреспонденция

Оцените качество статьи. Мы хотим стать лучше для вас:

buhland.ru

Ссуда в инвалюте или у. е.

При погашении может сформироваться курсовая или суммовая разница. В прежней инструкции указывалось, что аналитический учет ведется по отдельным срокам и кредитам. В новых рекомендациях этого нет. Однако это не означает, что специалисту следует отказываться от такого учета. В соответствии с требованиями ПБУ 15/01 аналитика должна организовываться в разрезе просроченной и срочной задолженности. Под последней следует понимать обязательства, время погашения которых еще не наступило или было пролонгировано (продлено). В качестве просроченной выступает задолженность, срок выплаты которой по договору истек. Предприятие-заемщик по истечении установленного периода для погашения обязательств должно обеспечить их перевод из одной категории в другую. Операция по трансформированию срочной задолженности в просроченную осуществляется на дату, которая следует за днем, в который по условиям кредитного договора (соглашения о займе) заемщику надлежало вернуть основную сумму долга.