91 09 счет бухгалтерского учета это

Содержание:

- Содержание проводки дебет 99 кредит 99

- Характеристика

- Как правильно настраивать выплату прочих доходов

- Характеристика счета

- Счет 91 «Прочие доходы и расходы»

- Анализ эффективности операционных расходов

- Описание счета

- Какие применяются субсчета

- Особенности планового начисления прочих доходов в 1С:ЗУП

- Формирование финансового результата

- Счет 91 — активный или пассивный

- Внереализационные доходы

- Как закрыть счет 91 в конце месяца

Содержание проводки дебет 99 кредит 99

Проводка Дт 99 Кт 99 формируется один раз в конце года при подведении итогов и является частью реформации баланса.

Фактически это операция из несколько проводок Дт 99 Кт 99 внутри счета 99 «Прибыль и убытки», в зависимости от количества субсчетов. Операция на практике носит название «Закрытие счетов». Заключается она в отнесении значений, накопленных на субсчетах, на один субсчет, на котором выявляется окончательный годовой финансовый результат.

Чтобы понять, как это происходит, нужно ознакомиться с внутренним устройством счета 99, рассмотреть, как открываются субсчета к нему.

Характеристика

Дебет 99 счета показывает суммы понесенных предприятием издержек, которые приходят на счет с других счетов бухгалтерского баланса. Кредит 99 счета показывает возникшие доходы, которые накапливаются за отчетный период, а затем списываются. При итоговом сравнении дебета и кредита получается конечный результат деятельности компании. Если сумма по Дт больше, чем сумма по Кт — предприятие за отчетный период понесло убытки, которые списываются на дебет 84. В противном случае предприятие получает прибыль за год, которая списывается в кредит 84 в качестве нераспределенной прибыли.

Для определения, является ли счет 99 активным или пассивным необходимо вспомнить, что по нему возможно отражение операций как по дебету, так и по кредиту. Поэтому сч.99 является активно-пассивным. Сальдо (остаток) — разница между прибылью и убытками, между дебетом и кредитом, показывает чистый финансовый результат предприятия в конце периода. Дебетовый остаток по 99 означает убыток, а кредитовый — чистую прибыль предприятия. Остаток может быть начальным и конечным. По сч.99 остаток на начало периода будет нулевым. В конце отчетного периода строка по сч.99 должна обязательно быть закрыта закрывающими проводками.

Как правильно настраивать выплату прочих доходов

В 1С ЗУП настроить подобные выплаты можно, используя два способа:

- С переносом сведений о таких доходах в систему ведения бухгалтерского учёта компании. При этом все начисления происходят в ЗУПе. Затем данные переносятся в бухгалтерскую программу.

- Без переноса данных в программу, где ведётся бухгалтерский учёт компании. Начисление доходов будет происходить в бухгалтерской системе. При этом в ЗУПе будут только данные, необходимые для начисления страховых взносов и НДФЛ.

Начнём с рассмотрения первого варианта. Для этого следует зайти в настройки, активировать там опцию «Расчёт зарплаты»

Проделав это, можно увидеть, что в разделе «Зарплата» появились два новых журнала. Это «Плановые начисления прочих доходов» и «Начисления прочих доходов». Второй журнал раньше назывался «Регистрация прочих доходов».

Открываем документ «Начисления прочих доходов», жмём на кнопку «Создать». Здесь необходимо указать период проведения, вид дохода и организацию. Существует справочник, в котором уже имеется выбор видов дохода:

- выдача призов;

- аренда транспорта;

- вознаграждение, выплачиваемое наследникам или правопреемникам авторов;

- доходы по лицензионным договорам;

- выдача призов в рекламных целях;

- доходы, полученные от отчуждения авторских или смежных прав.

Этот документ можно открывать прямо из раздела «Выплаты». Там имеется только ограниченный список вариантов дохода. Поэтому его можно расширить, внеся собственный пункт. Это может быть, например, аренда помещения или аренда автотранспорта.

Чтобы попрактиковаться, добавим в список пункт «Аренда квартир». Для этого откроем справочник «Виды прочих доходов физических лиц», нажмём кнопку «Создать». В поле введём наименование «Аренда квартир». Этот вид начисления не облагается страховыми взносами. Код дохода по НДФЛ будет 1400 (доходы от аренды или иного использования имущества (кроме доходов от сдачи в аренду компьютерных сетей, автотранспорта, средств связи)).

Переходим к созданному виду дохода. Видим, что проставлены код и вид дохода. Здесь эти данные изменить нельзя. Чтобы это сделать, нужно вернуться назад, в справочник «Виды прочих доходов физических лиц». А здесь следует проставить дату выплаты дохода, которая пойдёт в отчётность по НДФЛ, а также реквизиты документа.

Затем требуется указать, кому и в каком размере начислены данные суммы. Для этого нужно открыть справочник с перечнем физических лиц, который открывается при нажатии на кнопку «Подбор». Там будут только те лица, которые раньше уже получали доходы. Чтобы внести в список новое физлицо, которое в базе присутствует, но ещё не получало дохода, необходимо сделать активной опцию «Выбирать из полного списка физических лиц».

Если нужного физлица нет вообще, следует нажать на кнопку «Создать», затем создать его в базе. Те же самые действия доступны, если перейти к разделу «Кадры» — «Физические лица».

Далее следует указать сумму дохода и провести новый документ. Это обеспечит формирование отчётности по НДФЛ, а также по страховым взносам.

В «Отражении зарплаты в учёте» данный вид операции будет называться «Доходы контрагентов».

После того, как это будет сделано, в бухгалтерской программе отразятся проводки по начислению дохода, взносам и НДФЛ.

Характеристика счета

В течении отчетного периода на счете 91 и его субсчетах собираются данные по операциям, связанные с прочими видами деятельности, которые формируют его характеристику.

Активный или пассивный

Ответить на вопрос 91 счет активный или пассивный можно легко, достаточно посмотреть, как отражаются на нем бухгалтерские операции. Поступления проводятся по кредиту, а издержки по дебету. Таким образом он является активно-пассивным в бухгалтерском учете. В конце отчетного месяца его необходимо закрыть, для этого надо перенести все остатки. На начало нового периода сальдо должно быть нулевым.

Что показывает дебит и кредит

На дебете счета 91 будут учитываться следующие операции:

- Траты, связанные с предоставлением во временное пользование активов компании, ценных бумаг, предоставления патентов и прав на изобретения, а также участия в уставных капиталах сторонних предприятий.

- Выявленная остаточная стоимость активов, а также фактическая себестоимость, подлежащая списанию.

- Издержки, возникшие в иностранной валюте, отличной от российского рубля, при продаже, списании или выбытии активов компании.

- Расходы, сопровождающие манипуляции старой.

- Выплачиваемые кредиторам проценты за предоставление денежных займов.

- Траты на услуги, предоставляемые кредитными предприятиями.

- Оплата поставщикам пеней, неустоек, штрафов за нарушение условий договоров компанией.

- Издержки, связанные с находящимися на консервации производственными объектами.

- Возмещение пострадавшей стороне причиненных убытков компанией.

- Возникшие убытки прошлых лет, которые признаны в текущем отчетном периоде.

- Передача денежных средств в резервы вследствие понижения стоимости ценных бумаг, материальных ценностей, по сомнительным долгам.

- Списание невозвратной дебиторской задолженности по истечению срока давности.

- Курсовые разницы, возникшие в результате обмена валют.

- Судебные издержки.

Ценные бумаги

Ценные бумаги

Кредит счета 91 будет показывать такие операции:

- Доходы от сдачи во временное пользование активов предприятия.

- Прибыль, полученная от интеллектуальной собственности: патентов на изобретения, промышленных образцов.

- Поступления с ценных бумаг и участия в уставных капиталах сторонних компаний.

- Доходы по договорам простого товарищества.

- Прибыль от продажи или списания основных средств и других активов предприятия, полученная не в российской валюте.

- Доходы от сделок старой.

- Проценты от выданных денежных займов сторонним организациям.

- Поступления от поставщиков пеней, штрафов, неустоек за ненадлежащее соблюдение условий договоров.

- Получение активов в безвозмездное пользование.

- Поступления за возмещение убытков от сторонних организаций.

- Доход от прибыли прошлых лет, полученный в текущем отчетном периоде.

- Кредиторская задолженность, не подлежащая уплате по истечению срока давности.

- Курсовые разницы, возникшие в результате обмена валют.

Обратите внимание! Все операции, касающиеся прочих расходов и доходов, содержатся в Приказе Министерства финансов РФ № 115Н от 18.09.2006 года

Счет 91 «Прочие доходы и расходы»

]]>]]>

Для чего предназначен счет 91 «Прочие доходы и расходы»? Какие операции отражаются с помощью указанного счета? На примере типовых ситуаций и согласно законодательным нормам рассмотрим проводки по счету 91, а также разберем значение 91 счета в бухгалтерском балансе предприятия.

91 счет – активный или пассивный

91 счет бухгалтерского учета – это активно-пассивный собирательный счет о прочих операциях по дополнительной деятельности компании. К информации, отображаемой за отчетный период на этом счете, относятся как доходы, так и расходы.

Счет 91 «Прочие доходы и расходы» в кредите обобщает данные по:

- Поступлениям от арендных обязательств или от предоставления за плату прав на патенты, промобразцы – как правило, корреспонденция счета 91 выполняется с денежными или расчетными счетами.

- Поступлениям от участия фирмы в работе других компаний, от процентных обязательств, договоров простого товарищества.

- Доходам от реализации активов предприятия.

- Штрафным санкциям за несоблюдение договорных условий.

- Возмещениям по причиненным компании убыткам.

- Доходам от безвозмездного поступления активов.

- Суммам по возникающим курсовым разницам, убыткам прошлых периодов.

- Суммам кредиторки с истекшей исковой давностью.

- Прочим доходам.

Счет 91 «Прочие доходы и расходы» в дебете обобщает данные по:

- Расходам по арендным обязательствам, в связи с участием в уставнике прочих компаний.

- Суммам списания остаточной стоимости активов при их выбытии.

- Затратам организации на операции с тарой.

- Уплаченным процентным обязательствам.

- Банковским комиссиям.

- Уплачиваемым штрафным санкциям за нарушение договоров.

- Уплачиваемым причиненных компанией убытков.

- Признанным в текущем периоде убыткам за прошлые года.

- Суммам дебиторки с истекшей исковой давностью.

- Суммам возникающих курсовых разниц.

- Затратам на рассмотрение дел в судебных инстанциях.

- Прочим расходам.

Из перечисленного списка становится понятно, что 91 счет в бухгалтерии увеличивается по кредиту, а уменьшается по дебету.

Конечное сальдо закрывается по завершении отчетного периода с помощью специальных проводок.

Субсчета 91 счета:

- 91.1 «Прочие доходы» – 91 1 счет бухгалтерского учета предназначен для отражения различных доходных операций по не основным видам деятельности компании. Исключение – чрезвычайные доходы организации.

- 91.2 «Прочие расходы» – счет 91 2 в бухгалтерском учете служит для отражения операций по расходам, не относящимся к основной деятельности бизнеса.

- 91.9 «Сальдо прочих доходов/расходов – счет предназначается для ежемесячного расчета остатка по 91 сч. в целях его закрытия. При этом по остальным субсчетам сальдо продолжает «висеть», что позволяет в любой момент получить информацию о накопленных остатках. Закрытие заключительными проводками списывается в дебет или кредит накопительного сч. 99.

Финансовая характеристика счета 91 «Прочие доходы и расходы» дает возможность получить обобщенную информацию по тем операциям фирмы, которые напрямую не связаны с основными видами ОКВЭД. Как правило, подобные операции не сильно влияют на финрезультаты бизнеса, но тем не менее важны для расчета достоверных данных о доходах, затратах, прибыли.

Сведения можно представить в обобщенном виде или с аналитикой по видам доходов и расходов.

Типовые проводки по счету 91:

- Д счет 91 02 К 66, 67 – отражено начисление кредитных %.

- Д 91.02 К 10 – отражено списание ТМЦ при их выбытии.

- Д 91.09 К 99 – отражено закрытие сальдо счета.

- Д 91.02 К 70 – отражено начисление полугодовых премий персоналу.

- Д 10 (41, 01) К 91.01 – выявлены излишки ТМЦ, товаров, основных средств.

- Д 76 К 91.01 – отражено начисление % по облигациям.

- Д 91.02 К 76 – отражено начисление комиссии по РКО банка.

- Д 51 К 91.01 – отражено получение штрафных санкций за несоблюдение договорных условий.

Примеры операций по сч. 91:

- Пример 1. «Счет 91 1 для отражения получения арендной выручки» – компания предоставляет помещение в аренду. Ежемесячное поступление денег за аренду отражается с помощью проводки Д 62 К 91.01 на сумму арендной платы.

- Пример 2. «Счет 91 2 для отражения списания в расходы комиссии по банковским услугам» – подобные операции можно проводить напрямую через сч. 91 проводкой Д 91.02 К 51 или через счет 76 с указанием банка – Д 76 К 51 на сумму РКО, а затем Д 91.02 К 76.

- Пример 3. «Счет 91 1 для отражения доходов от реализации МЦ» – продажа материалов признается прочим доходом, поэтому все операции проводятся через 91 сч. Проводки следующие: Д 62 К 91.01 – отражена сумма реализации, Д 91.02 К 10 – отражено списание себестоимости МЦ, Д 91.НДС К 68.НДС – выделен налог.

Анализ эффективности операционных расходов

Помимо целей фиксации денежных операций, учет операционных расходов помогает решить дополнительные задачи по повышению эффективности предпринимательской деятельности. Этот вид затрат, наряду с капитальными, составляет значительную часть финансовых издержек любой организации.

Что можно узнать из показателей операционных расходов?

Сравнив данные затраты с выручкой от реализации продукции, можно сделать вывод о том, насколько дорого обходится предприятию деятельность по производству данных видов товара. Это отношение называется коэффициентом операционных расходов.

Он позволяет понять, сколько процентов полученного дохода идет на поддержку текущей деятельности (операций) организации, то есть насколько она эффективна.

Если исследовать этот коэффициент в динамике, можно отследить потенциал по увеличению объема производства и/или продаж без лишних издержек. Снижающийся коэффициент говорит об уменьшении операционных расходов при неизменном или даже возрастающем объеме продаж. Это говорит о росте выручки, а значит, и чистом увеличении прибыли предприятия.

Какие факторы влияют на коэффициент операционных расходов

Причины, оказывающие влияние на рост или снижение операционных затрат, могут быть как внешнего (не зависящего от самой организации), так и внутреннего свойства.

Внешние факторы влияния на операционные затраты:

- уровень инфляции в государстве: чем интенсивнее инфляционные процессы, тем больше будут операционные расходы, связанные с пересчетом зарплаты, выплатами по кредиту, затратами на услуги подрядчиков и др.;

- изменение обязательных платежей, а также налоговых ставок – чем больше налоги, тем выше операционные расходы.

Внутренние факторы (те, которые можно изменить усилиями самой компании):

- объем изготовления продукции и ее реализации – даже если в результате роста объемов операционные расходы вырастут, себестоимость единицы продукции ощутимо снизится, так как операционные расходы в своей постоянной части не изменятся;

- длительность цикла производства – чем он короче, тем быстрее будут оборачиваться активы, в результате чего операционные расходы снизятся за счет, например, хранения товаров, его естественной убыли, управленческих затрат и др.;

- производительность труда – чем больше продукции будет производить за единицу времени каждый рабочий, тем меньше будут операционные затраты по расчетам с персоналом;

- состояние производственных фондов – менее изношенная техника требует меньше средств на обслуживание и ремонт;

- количество оборотных активов в собственности организации – фирма, владеющая большей собственностью, меньше потратит на аренду, лизинг и подряды, что также снизит операционные затраты.

ИТОГ. Операционные расходы – повседневные траты на поддержание ведения бизнеса, относятся к «прочим расходам». Снижение этих издержек приводит к росту прибыли организации.

В общем понимании операционные расходы – это издержки предприятия, не связанные напрямую с основной деятельностью. Текущая редакция ПБУ 10/99 не содержит точного определения терминов операционных доходов и расходов в связи с изменением классификации по Приказу № 116н от 18 сентября 2006 г. Законодательством отныне предлагается упрощенная градация на прочие расходы/доходы, а также расходы/доходы по обычным видам деятельности. Как определить, что к каким издержкам относится, как рассчитать чистый операционный доход – подробно расскажем далее.

Описание счета

Счет 90 «Продажи» это специальный регистр, хранящий и обобщающий данные о расходах и доходах юридического лица, связанных с обычными видами деятельности. Также он применяется для того, чтобы определить финансовый результат по этой деятельности. Исходя из оборотов конкретного субсчета, он может относиться к пассивно-активным. Это может значить, что он может попасть как в Актив, так и в Пассив бухучета.

Работа бухгалтерского учета основана на использовании различных счетов

Работа бухгалтерского учета основана на использовании различных счетов

При признании в бухучете сумма дохода от продажи товаров, предоставления услуг или выполнения работ отражается по кредиту бухсчета 90 и дебету счета 62 «Расчеты с покупателями и заказчиками». Одновременно с этим себестоимость товарно-материальных ценностей, услуг или работ списывается с Кт 43 счета «Готовая продукция», 41 «Товары», 20 «Основное производство» и других в Дт 90 спецсчета «Продажи».

Для юридических лиц, которые заняты производством сельхоз продукции, по Кт 90 может отражаться выручка от реализации этой продукции, корреспондирующая со счетом 62, по Дт — плановая себестоимость продукции. Последняя определяется в течение отчетного года, поскольку фактическая еще может быть не выявлена.

Одно из применений 90 бухсчета — определение результатов финансовой деятельности за отчетный период

Одно из применений 90 бухсчета — определение результатов финансовой деятельности за отчетный период

Аналитический учет по спецсчету 90 производится отдельно по каждому критерию. Среди них: реализованные товарно-материальные ценности, проданная продукция, выполненные работы, оказанные услуги и многое другое. Более того, аналитика по этому спецсчету может вестись по регионам продаж и другим направлениям, которые необходимы для эффективного управления организацией. Для отчетов используют ОСВ и карточки спецсчета.

Важно! Плановая себестоимость реализованной продукции и суммы разниц плановой и фактической себестоимости списываются в Дт 90 «Продажи» во взаимосвязи с другими бухсчетами, на которых учитывалась продукция. Для юридических лиц, занимающихся торговлей в розницу и ведущих товароучет по продажным ценам Кт 90 «Продажи», отражает продажную стоимость продукции, а Дт — учетную стоимость продукции, корреспондируя со счетом 41 «Товары» и одновременно сторнируя суммы скидок на проданные ТМЦ (связываясь со спецсчетом 42 «Торговая наценка»). Для юридических лиц, занимающихся торговлей в розницу и ведущих товароучет по продажным ценам Кт 90 «Продажи», отражает продажную стоимость продукции, а Дт — учетную стоимость продукции, корреспондируя со счетом 41 «Товары» и одновременно сторнируя суммы скидок на проданные ТМЦ (связываясь со спецсчетом 42 «Торговая наценка»)

Для юридических лиц, занимающихся торговлей в розницу и ведущих товароучет по продажным ценам Кт 90 «Продажи», отражает продажную стоимость продукции, а Дт — учетную стоимость продукции, корреспондируя со счетом 41 «Товары» и одновременно сторнируя суммы скидок на проданные ТМЦ (связываясь со спецсчетом 42 «Торговая наценка»).

Определение финансового результата по спецсчету 90 через формирование оборотно-сальдовой ведомости

Определение финансового результата по спецсчету 90 через формирование оборотно-сальдовой ведомости

Какие применяются субсчета

К счету 10 могут быть созданы следующие субсчета:

- 10/1 «Сырье и материалы» – на нем производится учет сырья и основных типов материалов, которые образуют основу при выпуске основной продукции. Здесь же можно вести учет материалов для вспомогательных и технологических целей, а также сельхозпродукции, предназначенной для переработки.

- 10/2 «Покупные полуфабрикаты и комплектующие изделия, конструкции и детали» – здесь учитывается стоимость полуфабрикатов и комплектующих, которые приобретаются для производства продукции и требуют дальнейшей доработки.

- 10/3 «Топливо» – здесь учитывается наличие и движение топлива и смазочных материалов для автомобилей и оборудования компании.

- 10/4 «Тара и тарные материалы» – здесь производится учет всех видов тары, а также материалов для ее изготовления или ремонта.

- 10/5 «Запасные части» – здесь производится учет запчастей, предназначенных для ремонта имеющегося в наличии оборудования, транспорта и иных механических средств;

- 10/6 «Прочие материалы» – здесь учитываются отходы производства, обрезки, стружка и т. д. Здесь же можно учитывать материалы, которые образовались при ликвидации ОС. Главное, чтобы учитываемые на данном субсчете материалы не использовались как основные, топливо, запчасти и т. д.

- 10/7 «Материалы, переданные в переработку на сторону» – здесь учитываются материалы, которые были переданы сторонним организациям для изготовления из них изделий;

- 10/8 «Строительные материалы» – субсчет применяется в организациях-застройщиках для учета материалов, используемых при строительстве и монтаже;

- 10/9 «Инвентарь и хозяйственные принадлежности» – на счете учитываются стоимость инструментов, инвентаря, хозяйственных принадлежностей;

- 10/10 «Специальная оснастка и специальная одежда на складе» – предназначен для учета специальной оснастки, оборудования, спецодежды и т. д., которые находятся на хранении на складе.

- 10/11 «Специальная оснастка и специальная одежда в эксплуатации и др.» – предназначен для учета специальной оснастки, оборудования, спецодежды и т. д., которые используются в производстве.

Внимание! Организация может открывать иные субсчета, необходимые ей для правильного ведения бухучета. Аналитический учет может осуществляться по типам, видам, размерам, сортам материалов и т.д

Особенности планового начисления прочих доходов в 1С:ЗУП

Для отражения начисления плановых доходов новая версия 1С:ЗУП значительно удобнее, чем предыдущая. Теперь не надо копировать старый документ и изменять каждый раз дату. Это весомый довод в пользу того, что программу нужно как можно скорее обновить.

В новой версии 1С:ЗУП есть отдельный документ «Плановое начисление прочих доходов». Там можно создать шаблон, который заполняется ежемесячно или по мере необходимости. Это делает удобней работу с запланированными доходами, например, с оплатой аренды квартиры или автотранспорта.

После того, как в программе появляется документ «Плановое начисление», в документе «Начисление» можно увидеть кнопку «Заполнить». Простым её нажатием все данные заполняются в автоматическом режиме. При этом можно не проверять актуальность сведений по организации, виду и периоду дохода.

Теперь перейдём к рассмотрению второго способа регистрации доходов, относящихся к прочим. Он происходит без переноса актуальных данных в бухгалтерскую программу. Для этого перейдём в раздел «Налоги и Взносы». Чтобы отразить данные о страховых взносах и НДФЛ, воспользуемся документом «Операции учёта взносов» и «Операции учёта НДФЛ».

Приведём пример. Сотруднику требуется начислить 30000 рублей по лицензионным договорам. Этот вид дохода подлежит обложению НДФЛ (Доходы, полученные налогоплательщиком от использования в РФ авторских или иных смежных прав). Код дохода 1300. Кроме того, данный вид дохода частично облагается страховыми взносами ФОМС и ПФР. Однако в случае, если доход не подлежит обложению страховыми взносами, документ «Операции учёта взносов» создавать не обязательно.

Открываем документ «Операции учёта НДФЛ», заполняем там следующие вкладки:

- Доходы;

- Исчислено кроме дивидендов;

- Удержано по всем ставкам;

- Перечислено по всем ставкам.

Чтобы получить отражение отчётности по НДФЛ, на вкладке «Перечислено» можно указать реквизиты документа.

После этого переходим к документу «Операция учёта взносов». Там необходимо заполнить следующие вкладки:

- Сведения о доходах;

- Исчислено взносов.

Размер этих взносов подлежит самостоятельному расчёту.

Данный доход не будет отражаться в документе «Отражение зарплаты в учёте». Но будут указаны средства, относящиеся к страховым взносам.

Не лишним будет проверить правильность введённых данных. Для этого нужно открыть отчёты в разделе «Налоги и взносы». Проверка возможна в справке о доходах 2-НДФЛ для сотрудника (дата формирования отчёта должна быть позднее даты выплаты документа). Кроме того, проверить правильность ввода данных можно через формирование отчёта «Проверка Разд. 2 6-НДФЛ», в котором используется разбивка по сотрудникам.

Правильность ввода данных по страховым взносам также можно проверить. Для этого нужно сформировать отчёт «Проверка расчёта взносов».

Формирование финансового результата

Для учета текущей прибыли организации используется счет 99 «Прибыли и убытки». Он предназначен для выявления конечного финансового результата деятельности организации за текущий период (отчетный год). Записи на нем ведутся ежемесячно в течение года. На первое число нового года остатка по этому счету быть не должно.

Для формирования информации о финансовом результате в течение месяца используется система предусмотренных планом счетов синтетических счетов для учета доходов и расходов:

- Счет 90 «Продажи» (доходы и расходы по основному виду деятельности)

- Счет 91 «Прочие доходы и расходы» (прочие операционные и внереализационные доходы и расходы)

- Счет 99 «Прибыли и убытки» (для определения общей прибыли или убытка по организации)

Счет 90 «Продажи» предназначен для формирования информации о доходах и расходах по ведению обычных видов деятельности организации в течение месяца. На счете 90 «Продажи» формируется финансовый результат от экономической деятельности, составляющей основную цель создания организации. Он представляет собой разницу между выручкой от продажи и себестоимостью проданной продукции (работ, услуг).

Счет 91 «Прочие доходы и расходы» предназначен для формирования информации о прочих доходах и расходах, не являющихся основным видом деятельности. Например, расходы и доходы от продажи основных средств или материалов, курсовые разницы и т.д. На счете 91 «Прочие доходы и расходы» отражаются все операционные и внереализационные доходы и расходы (кроме чрезвычайных доходов и расходов и расходов по уплате налога на прибыль, которые отражаются на счете 99 «Прибыли и убытки»).

По окончании каждого месяца сальдо (разница) доходов и расходов со счетов 90 «Продажи» и 91 «Прочие доходы и расходы» переносится на счет 99 «Прибыли и убытки».

На счете 99 «Прибыли и убытки» отражаются: списанный со счетов 90 и 91 прибыль или убыток, доходы и расходы, связанные с чрезвычайными ситуациями, суммы начисленного налога на прибыль. В результате на счете 99 «Прибыли и убытки» выявляется чистая прибыль организации.

При реформации бухгалтерского баланса 31 декабря календарного года сумма чистой прибыли отчетного года, сформировавшаяся по дебету счета 99 «Прибыли и убытки», переносится в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)». Эта запись производится заключительной проводкой декабря отчетного года таким образом, чтобы по состоянию на 1 января года, следующего за отчетным, счет 99 «Прибыли и убытки» не имел никакого сальдо. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» включен в раздел «Капитал». Экономическое содержание данного счета заключается в аккумулировании еще невыплаченной в форме дивидендов (доходов) или нераспределенной прибыли, которая остается у организации в качестве внутреннего источника финансирования долговременного характера.

Схематично формирование прибыли или убытка можно представить следующим образом:

Счет 91 — активный или пассивный

Счет 91 относится к категории смешанных, или активно-пассивных. На нем одновременно учитываются и активы, и пассивы. А его сальдо переменчиво — оно может быть только по дебету или только по кредиту.

По кредиту 91 счета в течение месяца отражают доход от прочих источников, а по дебету — прочие расходы. В конце месяца обороты по дебету и кредиту сопоставляют, из большего вычитают меньший и получают результат. Если сальдо оказалось кредитовым, доходы превысили расходы, и у компании сформировалась прибыль по прочей деятельности. Если наоборот — убыток.

На конец каждого месяца сальдо на счете оставаться не должно. Оно списывается на счет «Прибыли и убытки».

Внереализационные доходы

Они формируют комплекс разнообразных операций и относятся на счет 91. В бухгалтерском учете для чайников примеры лучше разбирать подробно. Рассмотрим следующий случай.

Контрагенты признали право компании на пеню или неустойку за неисполнение договорных условий или это произошло по решению суда. Как только появляется обязательство или согласие клиента осуществить платеж, у предприятия появляется доход:

— Дб 76.2 «Расчеты по претензиям».

— Кд 91.1 «Прочие поступления».

Но как правило, такие расчеты должны рассматриваться в качестве спорного долга. В дебет данного счета вписывают претензии к клиентам (к примеру, поставщикам за ненадлежащую отгрузку). Тогда делается запись:

— Дб 76.2.

— Кд 60 «Расчеты с подрядчиками и поставщиками».

Дебиторская задолженность при этом резервируется:

— Дб 91 «Прочие затраты».

— Кд 63 «Резервы по сомнительным задолженностям».

После вынесения судебного решения можно делать следующую запись:

— Дб 63.

— Кд 91.

Такая схема позволит уравновесить действия до получения платежа:

— Дб 51 «Р/с».

— Кд 76.2 «Расчет по претензиям».

Приведенные записи свидетельствуют о том, что компания не имела дохода, а только возместила убытки, понесенные ранее. Если иск удовлетворен не будет, то спорная задолженность списывается за счет резерва:

— Дб 63 Кд 76.2.

Это позволит показать расход на тот момент, на который он реально возник.

Как закрыть счет 91 в конце месяца

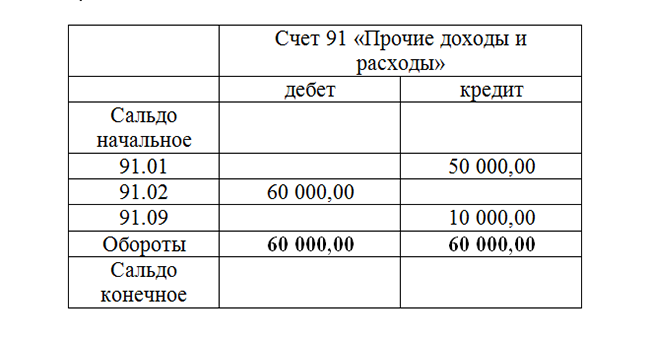

Рассмотрим на примере, как закрыть счет 91 в конце месяца.

Подпишитесь на рассылку

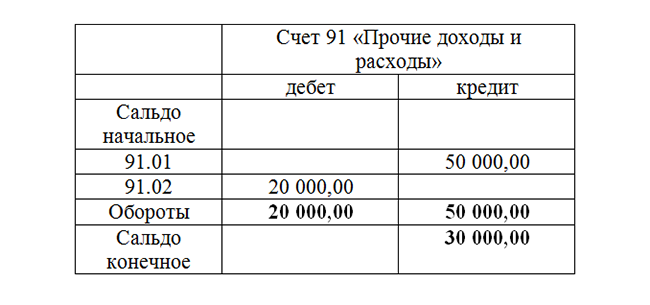

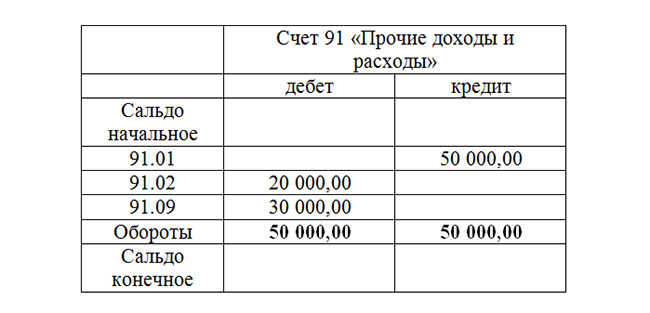

На конец месяца остаток по кредиту субсчета 91.01 в сумме 50 000,00 руб., а по дебету субсчета 91.02 — сальдо в сумме 20 000,00 руб. Сальдо счета 91 является кредитовым и равно 30 000,00 руб.

Для закрытия счета необходимо сделать проводку Дт 91.09 Кт 99, то есть перенести финансовый результат, в рассматриваемом примере — прибыль, от прочей деятельности на счет 99.

Для закрытия счета необходимо сделать проводку Дт 91.09 Кт 99, то есть перенести финансовый результат, в рассматриваемом примере — прибыль, от прочей деятельности на счет 99.

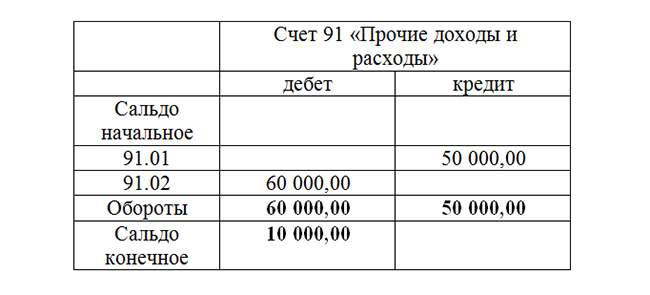

Изменим условия. По кредиту счета 91 отражены доходы в сумме 50 000,00 руб., а по дебету — расходы в сумме 60 000,00 руб. Таким образом, имеем убыток от прочей деятельности в размере 10 000,00 руб.

Изменим условия. По кредиту счета 91 отражены доходы в сумме 50 000,00 руб., а по дебету — расходы в сумме 60 000,00 руб. Таким образом, имеем убыток от прочей деятельности в размере 10 000,00 руб.

Закрываем счет 91 проводкой Дт 99 Кт 91.09 на сумму 10 000,00 руб.

Закрываем счет 91 проводкой Дт 99 Кт 91.09 на сумму 10 000,00 руб.

Как видим из приведенных примеров, на конец месяца закрыт счет 91, но субсчета имеют сальдо. В конце года необходимо закрыть каждый субсчет счета 91. Это процедура является одним из шагов реформации баланса. Реформация баланса — итоговая операция учета в бухгалтерии по закрытию года, проводимая для определения убыточности или прибыльности деятельности предприятия в прошедшем году.

Как видим из приведенных примеров, на конец месяца закрыт счет 91, но субсчета имеют сальдо. В конце года необходимо закрыть каждый субсчет счета 91. Это процедура является одним из шагов реформации баланса. Реформация баланса — итоговая операция учета в бухгалтерии по закрытию года, проводимая для определения убыточности или прибыльности деятельности предприятия в прошедшем году.

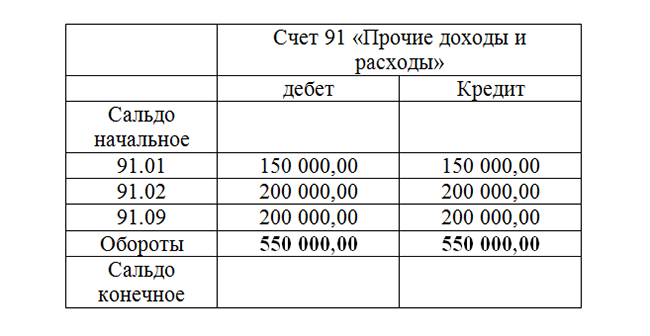

На конец года имеем:

- кредитовое сальдо по субсчету 91.01 в размере 150 000,00 руб.;

- дебетовое сальдо по субсчету 91.02 в размере 200 000,00 руб.;

- кредитовое сальдо по субсчету 91.09 в размере 50 000,00 руб.;

- нулевое сальдо по счету 91

Реформация баланса в части закрытия субсчетов счета 91:

- Дт 91.01 Кт 91.09 150 000,00;

- Дт 91.09 Кт 91.02 200 000,00.

После этого счет 91 выглядит следующим образом:

Как видим, сальдо по всем субсчетам и по счету 91 является нулевым.

Как видим, сальдо по всем субсчетам и по счету 91 является нулевым.