Понятие и расчет экономического эффекта

Содержание:

- Являются ли понятия «эффект» и «эффективность» тождественными?

- Расчет периода окупаемости

- Эффективность рекламы

- Расчет стоимости инвестиций

- Относительные показатели успешности проекта

- Какова общая формула расчета эффективности

- Система условных обозначений и целевая модель операции

- Статические методики выполнения оценки

- Какие основные показатели эффективности используются

- Оборотные средства (Об. С.)

- Расчет производительности

- Система мотивации по KPI

- Оценка эффективности хозяйственной деятельности и состояния баланса.

- Методы оценки эффективности рекламной кампании

- Какова общая формула расчета эффективности?

Являются ли понятия «эффект» и «эффективность» тождественными?

Для выяснения сущности экономической эффективности производства, определения ее критерия и показателей необходимо различать содержание понятий «эффективность» и «эффект».

Эффект – абсолютная величина, обозначающая достигаемый результат какого-либо процесса. Экономический эффект — это результат человеческого труда, создающего материальные блага

Безусловно, результат сам по себе очень важен, но не менее важно знать, какими затратами он достигнут. Поэтому соизмеримость эффекта и затрат на его достижение является основой экономической эффективности

Помимо абсолютной величины эффекта необходимо знать и его относительную величину, исчисляемую посредством деления общего результата (эффекта) на затраты ресурсов, обусловившие его получение.

Расчет периода окупаемости

Прогнозирование периода, в течение которого инвестируемый проект выйдет на окупаемость, представляет для инвестора серьезное значение. Благо, рассчитать период можно при помощи простой формулы: PP = IC/CF. Здесь под PP понимается срок, который нужен компании для выхода на окупаемость. IC – это средний доход компании за один год. CF – стоимость инвестиций, вложенных в развитие организации.

На основании полученных в ходе расчета периода окупаемости данных обычно принимается одно из решений:

- Проект принимается в том случае, если окупаемость происходит в принципе, независимо от срока. При этом период окупаемости может быть как коротким, так и весьма длительным – это не играет роли.

- Проект принимается тогда, когда период окупаемости укладывается в рамки, обозначенные инвестором. Если период окупаемости чрезмерно продолжительный, инвестор отклоняет идею инвестирования.

Прежде, чем рассчитать экономическую эффективность вложений при помощи этого статического метода, учтите – он не учитывает многие факторы, которые прямым и косвенным образом влияют на срок окупаемости бизнеса. Например, этот метод не опирается на инфляцию, амортизацию, систему налогообложения и другие факторы. Но этот способ хорошо подходит для краткосрочных инвестиций, в том числе, при инвестировании в ПАММ-счет.

Также при использовании этого метода надо учитывать, что он игнорирует денежные потоки, которые находятся с обратной стороны периода окупаемости инвестируемого бизнес-проекта. В расчет не берется и возможность реинвестирования доходов. В целом, этот метод помогает выбрать наиболее доходные проекты с небольшим периодом окупаемости, однако, при этом игнорируются более рентабельные, но продолжительные проекты.

Эффективность рекламы

Реклама – это совокупность маркетинговых инструментов, цель применения которых заключается в распространении информации о товарах, услугах, людях, компаниях, а также в привлечении клиентов. Формула расчета экономической эффективности рекламы отображает результат, полученный после проведения рекламной кампании. Формула для определения коэффициента выглядит так:

ЕЕр = (ВД1 – ВД) / И, где

ЕЕр – экономическая эффективность рекламы;

ВД1 – валовый доход после создания рекламы;

ВД – валовый доход до создания рекламы;

И – издержки на рекламу.

При расчете результативности использования рекламных средств очень тяжело определить, насколько вырос валовый доход предприятия именно из-за рекламы. Нет гарантии, что выручка компании не увеличилась бы, если бы фирма не рекламировала себя или свой товар. Несмотря на это, экономическая эффективность рекламы все равно рассматривается.

Расчет стоимости инвестиций

Этот динамический метод предназначается для подсчета чистой стоимости инвестиций. Под этим параметром понимается различие между суммой денежного потока за срок работы инвестиционного проекта и количеством вложенных в его развитие денежных средств. На основании расчетов принимается решение: если стоимость инвестиций больше нуля, то проект одобряется. Из некоторого числа проектов выбирается наиболее «дорогой».

Чтобы описанный метод расчета показывал корректные значения, должны выполняться такие условия:

- В случае сравнения чистой стоимости одновременно некоторого количества инвестиционных проектов, для них должна использоваться общая дисконтная ставка. Помимо этого, сравниваемые проекты должны быть идентичными по таким параметрам, как продолжительность жизненного цикла и объем вложений.

- Сумма денежных потоков, которая является неотъемлемым параметром при оценивании прибыльности инвестиций в тот или иной проект, должна оцениваться для всего планового периода инвестирования в деятельность бизнес-проекта. Также сумма должна привязываться к конкретным интервалам времени.

- Денежные потоки рассматриваются обязательно отдельно от производственной работы предприятия. Это условие должно выполняться для того, чтобы в ходе анализа оценивались исключительно денежные поступления и платежи, которые прямым образом связаны с осуществлением инвестиционного проекта.

Надо понимать, что рассматриваемый метод позволяет узнать только то, способен ли выбранный вариант инвестиций в работу предприятия положительно сказаться на повышение прибыли компании или дохода самого инвестора. При этом количественную степень такого увеличения оценить не представляется возможным, и это главный недостаток такого метода. Поэтому этот способ рекомендуется дополнять расчетом индекса рентабельности.

Относительные показатели успешности проекта

Расчет эффективности инвестиционного начинания можно охарактеризовать еще несколькими показателями.

Индекс доходности – это коэффициент, который дает понятие доходности каждой инвестированной денежной единицы на конкретный момент времени. Он вычисляется таким образом:

Если применить эту формулу к исходным данным задачи, по которым мы рассчитывали

NPV, то можно определить индекс доходности:

PI = (35714 + 47831 + 56943 + 63552) / 200000 = 1,02

Таким образом, получаем результат, свидетельствующий, что каждый вложенный доллар приносит 2 цента дохода.

Внутренняя норма доходности рассчитывается, исходя из того условия, что вложенные инвестиции равны порождаемым ими денежным потокам с учетом дисконтирования.

IRR – норма доходности внутренняя.

Этот критерий представляет собой норму доходности (среднюю) за полный жизненный цикл инициативы. Кроме того, он указывает на предельную норму доходности начинания, опускаться ниже которой недопустимо. Если величина IRR ниже нормы дисконта или равна ей, то проект может стать убыточным, этот показатель используется при принятии решения, какое бизнес предложение принять.

Применительно к нашему примеру, попробуем при помощи способа последовательного приближения определить величину IRR. Учтем, что NPV при ставке 12% был совсем невелик (4040 долларов), поэтому попробуем вычислить показатель, применив ставку дисконтирования 13%:

NPV = — 200000 + 40000 / (1 + 0,13) + 60000 / (1 + 0,13)2 + 80000 / (1 + 0,13)3 + 100000 / (1 + 0,13)4 = — 200000 + 35938 + 46989 + 55444 + 61330 = — 299 долларов.

Исходя из этого результата, можно сделать вывод, что предложенная в начальном условии ставка 12% и равняется IRR, поскольку при изменении величины ставки в большую сторону чистая стоимость с учетом дисконта приобретает отрицательные значения. Следовательно, инвестировать под ставку, большую, чем 12%, в данном проекте не стоит.

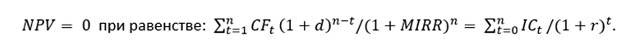

Если проект масштабный и требует крупных инвестиций, то собственником или акционерами может быть принято решение о вложении части прибыли в реализацию начинания (реинвестировании). В таких случаях используют механизм вычисления в модифицированном виде. Формула нормы доходности внутренней модифицированной:

где:

- r – норма дисконта;

- d – стоимость капитала средневзвешенная;

- CFt – потоки денег в год t;

- ICt – потоки инвестиций в год t;

- n – число периодов.

При этом MIRR всегда имеет меньшее значение, чем IRR, поскольку инвестиции каждого года также приводятся по ставке на состояние начала проекта, а все доходы – к окончанию инициативы. Оно более точно, чем IRR, оценивает состояние вложения с учетом притоков положительных и отрицательных.

Существует еще один критерий успешности начинания – коэффициент эффективности проекта инвестиционного (ARR), который привязан к сроку окупаемости, и является его обратной величиной.

При наличии показателя среднегодовой доходности капитала CFcr, коэффициент вычисляется таким образом:

PP – период окупаемости инициативы.

Если же просчитывается весь жизненный цикл, то формула выглядит так:

где If обозначает стоимость проекта ликвидационную, которая определяется в результате реализации всего оборудования и имущества после окончания всех работ. Формула PP / 1 применима в случае, когда If равна нулю.

Считаем коэффициент в нашей задаче:

ARR = 280 / 4 / 200 = 0,35, или 35%.

Применяя принципы анализа, которые были рассмотрены в статье, можно рассмотреть разные варианты, выбрать из них наиболее подходящий. Кроме того, всестороннее изучение предлагаемых инициатив на ранней стадии позволит избежать некоторых рисков и контролировать повышение эффективности инвестиционного проекта.

Какова общая формула расчета эффективности

- Производительность труда – показатель, выражающий отношение массы продукции к массе живого труда. Хотя подобный подход к определению производительности труда весьма универсален, существуют различия в расчетах и показателях производительности труда на макро- и микроэкономическом уровнях. Если в масштабах народного хозяйства исчисляется производительность, то в качестве результата труда обычно принимается годовой валовой внутренний продукт или национальный доход и делится на число работников, занятых в народном хозяйстве (среднегодовую численность работников), то на уровне предприятия, фирмы производительность труда определяется путем деления валового дохода (выручки) от продажи годового или месячного объема произведенной продукции на среднюю численность работников, занятых на предприятии. Производительность живого труда аккумулирует в себе эффект взаимодействия всех факторов производства. Поэтому производительность труда является интегральным показателем эффективности производства.

- Трудоемкость продукции – показатель, обратный производительности труда, определяемый отношением затрат рабочего времени к выпущенной продукции. Снижение трудоемкости – это важнейший показатель повышения производительности труда.

- Фондовооруженность – это показатель, характеризующий уровень оснащенности труда. Он измеряется отношением балансовой (среднегодовой) стоимости основных фондов (в сопоставимых ценах) к затратам живого труда (среднегодовая численность работников).

Эффект – абсолютная величина, обозначающая достигаемый результат какого-либо процесса. Экономический эффект — это результат человеческого труда, создающего материальные блага

Безусловно, результат сам по себе очень важен, но не менее важно знать, какими затратами он достигнут. Поэтому соизмеримость эффекта и затрат на его достижение является основой экономической эффективности

Помимо абсолютной величины эффекта необходимо знать и его относительную величину, исчисляемую посредством деления общего результата (эффекта) на затраты ресурсов, обусловившие его получение.

Система условных обозначений и целевая модель операции

Условимся обозначать входные продукты операции базовыми символами R1, R2, R3…, а выходные продукты операции базовыми символами P1, P2, P3… (рисунок 4).

Рисунок 4

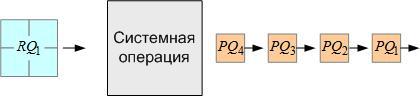

В случаях, если речь идет о количественном выражении продукта, к символу R или P будем добавлять символ Q. Тогда получим следующую систему обозначений в модели операции для количественного обозначения величин продуктов RQ1, RQ2, RQ3… и PQ1, PQ2, PQ3… (рисунок 5).

Рисунок 5

Для каждого значимого продукта операции должна быть получена экспертная оценка единицы продукта (стоимость единицы продукта). Для обозначения ценности единицы продукта к его базовому обозначению в нижнем регистре символов будем присоединять символ s. В этом случае экспертная оценка единицы входного продукта будет обозначаться для первого продукта rs1, а первого выходного продукта – ps1.

Символьные обозначения rs1 и ps1 строчные, потому что экспертная оценка – это параметр, который, в общем случае, изменяется во времени и не может быть проинтегрирован (также как, например, температура).

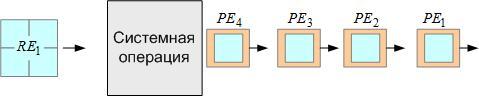

Экспертную оценку общего объема инвестиций будем обозначать присоединением символа E к базовым символам входных и выходных продуктов. Теперь, используя систему принятых обозначений, можно определить экспертную оценку первого входного и первого выходного продукта так RE1=rs1*RQ1 и PE1=ps1*PQ1 (рисунок 6).

Рисунок 6

Несколько сложнее с продуктами, параметры которых распределены во времени. Представьте, что мы рассматриваем операцию нагрева жидкости с использованием природного газа. Тогда мы можем говорить об общем количестве потребленного продукта, используя символьное обозначение RQg, когда говорим об объеме потребления, или REg, когда говорим об экспертной оценке или стоимости потребленного объема газа.

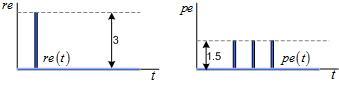

Если же нам нужна распределенная во времени модель продукта, а она нам понадобится, то мы будем переходить к системе с нижним регистром символов. Обозначение rqg(t) будет говорить о том, что, например, это расход газа Rg в единицу времени (рисунок 7).

Рисунок 7

При этом, если мы хотим увидеть объем потребления газа на текущий момент времени, нужно проинтегрировать функцию rqg(t). Интегральное значение функции rqg(t) будем обозначать с использованием символа i в виде приставки к обозначению rqg(t) (рисунок 8). В этом случае:

Рисунок 8

Если необходимо определить объем потребляемого газа на интервале от t1 до t2, то он может быть получен из следующего выражения:

Чаще всего информация о системном процессе представлена в дискретном виде, в частности, в виде временных рядов. Интегрировать импульсные функции проще, чем непрерывные. Суть этого процесса отображена на рисунке 9, где x(t) — импульсная функция, а y(t), ее интеграл:

Рисунок 9

Рассматривая вопросы, связанные с понятием «эффективность», нам понадобится модель, у которой входные и выходные продукты операции приведены к сопоставимым величинам. Такую модель определим, как целевую модель операции (рисунок 10).

Рисунок 10

Модель с распределенными во времени выходными продуктами не очень удобна, как объект исследования. Поэтому упростим ее еще и введем понятие — «простая целевая операция».

У такой модели есть только один входной продукт (инвестиции) с величиной экспертной оценки RE и один выходной продукт (целевой продукт – экономическая прибыль), с величиной экспертной оценки PE. Момент поступления продукта R на вход операции соответствует ее началу, а момент передачи выходного продукта P потребителю, моменту ее завершения. В таком случае любая простая целевая операция может быть описана тройкой параметров: RE, PE и Top (рисунки 11 и 12).

Рисунок 11

Рисунок 12

Какую модель лучше использовать, зависит от ситуации. Например, чтобы моделировать процесс, состоящий из нескольких целевых операций, понадобится векторная модель (рисунок 12). Для вывода формулы эффективности целевой операции, первая модель (рисунок 11).

Каждый показатель тройки RE, PE и Top является одним из ее базовых параметров.

Статические методики выполнения оценки

Статические способы прогнозирования результативности капиталовложений, в первую очередь, имеют большое значение для частных инвесторов, располагающих небольшим капиталом. Прежде, чем воспользоваться такими способами, надо учесть, что они не берут в расчет многие важные факторы, поэтому для серьезной оценки они подходят не лучшим образом. Среди многообразия методов особой популярностью пользуются описанные далее два.

К главным достоинствам статических методик оценки результативности денежных вложений относится весьма высокая достоверность, а также простота эксплуатации за счет легкой математической модели. Не нужно иметь особые навыки и знания математического анализа для того, чтобы воспользоваться этими методами.

Минусы:

- Методы опираются на не самые точные данные, поэтому и точность расчета весьма небольшая.

- Статические способы не учитывают такое значительное свойство сумм, как дисконтируемость.

- При расчете инвестор опирается только на статические данные – не учитывается инфляция и т. д.

Еще один недостаток статических методик заключается в том, что оцененные с их помощью проекты сложно сопоставить друг с другом в ходе проведения сравнительного анализа. Несмотря на такое большое количество недостатков, способы из этой группы подходят для частных инвесторов, а также для владельцев небольшого капитала. Предлагаем ознакомиться с двумя востребованными у инвесторов статическими способами оценки.

Какие основные показатели эффективности используются

Любой проект по нормам проектирования состоит из двух частей: описательной и расчетной. Если в первой описывается сама суть идеи, перспективы ее реализации и продвижения товара на рынке, то вторая содержит технические и финансовые выкладки, в том числе расчет показателей эффективности инвестиционного проекта. Определение экономической эффективности понимается как некий результат, получаемый после того, как будет проведено сравнение уровня доходности производства к использованным ресурсам и общим расходам на него.

Любой проект по нормам проектирования состоит из двух частей: описательной и расчетной. Если в первой описывается сама суть идеи, перспективы ее реализации и продвижения товара на рынке, то вторая содержит технические и финансовые выкладки, в том числе расчет показателей эффективности инвестиционного проекта. Определение экономической эффективности понимается как некий результат, получаемый после того, как будет проведено сравнение уровня доходности производства к использованным ресурсам и общим расходам на него.

Суть бережливого производства и экономической эффективности состоит в том, чтобы получить максимальное количество продукции из доступных ресурсов с условием их окупаемости и получения прибыли. Это понятие многогранное, оценить его по какому-то одному показателю невозможно, следует подходить к вопросу комплексно.

Экономическая эффективность инвестиционного проекта обычно оценивается по таким критериям:

- чистая стоимость приведенная (чистый дисконтированный доход), или NPV;

- норма доходности внутренняя (IRR);

- ставка доходности внутренняя модифицированная (MIRR);

- индекс доходности (PI);

- срок окупаемости стартовых инвестиций (PP);

- срок окупаемости, дисконтированный с учетом изменения стоимости денег (DPP);

- ставка рентабельности инвестиций средневзвешенная (ARR).

Многие специалисты, проводя анализ экономической эффективности инвестиционного проекта, не изучают детально все показатели, ограничиваясь 3-4 наиболее значимыми из них. Это в основном зависит от сферы деятельности или отрасли, в которые предполагается вкладывать инвестиции.

Существуют Методические рекомендации, которые привязывают основные показатели эффективности инвестиционного проекта к определенным субъектам:

- отдельному предприятию;

- юридическому или физическому лицу, выступившему в роли инвестора;

- акционерам, вложившим средства в начинание;

- структурам более высокого уровня;

- бюджетам разных уровней;

- обществу вообще.

Отсюда вытекают различные критерии эффективности инвестиционных проектов для разных участников:

- Эффективность начинания в целом характеризует проект, реализуемый единым участником за собственные деньги. Она анализируется для того, чтобы найти дополнительные источники финансирования или привлечь других участников.

- Эффективность участия в общем проекте включает в себя показатели участия акционеров, банков, предприятий, различных структур (отраслевых или региональных) и бюджетов (от местного до федерального).

Если участников в реализации инициативы несколько, то их интересы не обязательно будут совпадать, особенно в части приоритетности выполнения тех или иных процессов. Под каждого участника формируются особенные денежные потоки, и результатов они могут ожидать разных. Следовательно, для каждого из участников в отдельности проводится анализ эффективности инвестиционного проекта.

Оборотные средства (Об. С.)

Для определения результативности использования оборотных средств предприятия используются три показателя:

- коэффициент оборота;

- период оборота;

- коэффициент загруженности Об. С.

Коэффициент оборота Об. С. Является тем самым, что и фондоотдача для ОС. Рассчитывается он по формуле:

Коб = РП / Собс, где

Коб – коэффициент оборота;

РП – реализованные компанией товары в денежном выражении;

Собс – средняя сумма остатка Об. С.

Коэффициент загруженности является обратным к коэффициенту оборачиваемости:

Кз = (Коб)-1 = 1 / Коб = Собс / РП, где

Кз – коэффициент загруженности;

Коб – коэффициент оборота;

РП – реализованные компанией товары в денежном выражении;

Собс – средняя сумма остатка Об. С.

Период оборота – это то количество дней, которое необходимо для того, чтобы оборотные средства сделали один полный оборот, рассчитывается следующим образом:

Тоб = Д / Коб = Д * Собс / РП, где

Тоб – время оборота;

Д – количество дней анализируемого периода;

Коб – коэффициент оборота;

РП – реализованные компанией товары в денежном выражении;

Собс – средняя сумма остатка Об. С.

Формула расчета экономической эффективности предложенных мероприятий по улучшению использования оборотных средств основана не столько на дополнительной прибыли, сколько на снижении расходов.

ЕЕобс = Еу / И, где

ЕЕобс – экономическая эффективность оборотных средств;

Еу – условная экономия оборотных средств;

И – размер вложений.

Расчет производительности

Этот индикатор хочет оценить, производит ли эта конкретная машина, как ожидалось от нее. В принципе, вы хотите увидеть, сколько продукции оно достигло в течение ожидаемого времени в отношении общего потенциала.

Практический пример:

Предположим, вы оцениваете погрузчик. Вы запланировали для него стек блоков 3 в минуту, а стандартный рабочий день — 400 минут. Поэтому вы планируете складывать коробки 1200 в день.

Тем не менее, вы оценили, что он только на самом деле работал 370 минут и только успел стек блоков 2,6 в минуту. Так что в этот день были уложены только коробки 962.

Таким образом, ваш показатель производительности будет рассчитываться с помощью 962 / 1200 = 80%

Система мотивации по KPI

KPI дает четкую оценку результативности сотрудников и привязывать к ней вознаграждение. Если руководитель предприятия хочет сделать работу результативной, то от эмоций он должен перейти к цифрам. Следует периодически ставить задачи и требовать их выполнения. Для этого необходимо разработать инструменты достижения поставленных целей и мотивацию персонала. В этом поможет KPI.

KPI определяет контрольные точки эффективности, грамотно выстраивает систему оплаты сотрудников, привязанную к результату. Главное условие – конкретные и измеряемые показатели. В основу измерения могут быть положены:

- выручка;

- прибыль;

- своевременность сдачи отчетов;

- выполнение плана;

- процент закрытых продаж и другие.

Что станет критерием эффективности – каждое предприятие решает для себя лично. Главное – это должно быть наглядно и измеряемо. Остальные требования к KPI предприятия:

- Реальность целей. Сотрудники должны быть уверены в том, что данных показателей реально достигнуть, приложив определенные усилия.

- Четкая сфера ответственности. Человек не может отвечать за другого. Рядовой сотрудник не обязан отвечать за работу всего отдела. Показатель KPI должен находиться в диапазоне ответственности того, чью эффективность предполагается оценить.

- Общность конечных целей. Задачи, поставленные перед конкретным человек – часть задач, поставленных перед отделом. В свою очередь задачи отдела – это часть общих задач предприятия.

Понимание важности задач и сопричастность к общему делу – один из видов мотивации сотрудников. Основным средством повышения эффективности труда является оплата труда

Методика расчета заработной платы на основе KPI выглядит следующим образом:

- составление списка должностей;

- определение критериев должностной эффективности;

- определение порядка расчета;

- четкое разделение фиксированной части, начисление премии и получение бонусов;

- выведение формулы расчета.

Прозрачные формулы расчета составляющих частей вознаграждения – хороший стимул для повышения эффективности труда. Любой сотрудник должен знать, за что он получит премию и что именно он должен сделать для получения бонусов.

Оценка эффективности хозяйственной деятельности и состояния баланса.

Оценка эффективности хозяйственной деятельности включает анализ:

1) предварительный;

2) финансовой устойчивости;

3) ликвидности баланса;

4) финансовых коэффициентов;

5) финансовых результатов;

6) коэффициентов рентабельности и деловой активности.

Анализ проводится на основе ряда экономических показателей. Набор экономических показателей, характеризующих финансовое положение предприятия и его эффективность, зависит от глубины исследования; однако большинство методик анализа финансового положения и эффективной деятельности предполагает расчет следующих групп индикаторов: финансовой устойчивости, платежеспособности, деловой активности, рентабельности.

Результат предварительного анализа – общая оценка финансового состояния, определение платежеспособности и удовлетворительной структуры баланса предприятия. Для выявления причин сложившейся финансовой ситуации, перспектив и конкретных путей выхода из нее проводится детальный и комплексный анализ деятельности предприятия.

Анализируются динамика валюты баланса, структура пассивов, источники формирования оборотных средств и их структура, основные средства и прочие внеоборотные активы, результаты финансовой деятельности предприятия.

При анализе структуры пассивов реализуются следующие цели:

1) определяется соотношение между заемными и собственными источниками средств предприятия;

2) выявляется обеспеченность запасов и затрат предприятия собственными источниками, а также с учетом долгосрочного, а затем и краткосрочного кредитов; этот анализ дает наиболее полное представление об обеспеченности запасов и затрат собственными источниками финансирования;

3) рассматриваются причины образования кредиторской задолженности, ее удельный вес в обязательствах предприятия, динамика, структура, доля просроченной задолженности.

По типу финансовой устойчивости и его изменению можно судить о надежности предприятия с точки зрения платежеспособности.

В соответствии с показателем обеспеченности запасов и затрат собственными и заемными источниками выделяют типы финансовой устойчивости:

1) абсолютная устойчивость финансового состояния: собственные оборотные средства полностью обеспечивают запасы и затраты;

2) нормально-устойчивое финансовое состояние: запасы и затраты обеспечиваются суммой собственных оборотных средств и краткосрочными заемными источниками;

3) неустойчивое финансовое состояние: запасы и затраты обеспечиваются за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, т. е. за счет всех основных источников формирования запасов и затрат;

4) кризисное финансовое состояние: запасы и затраты не обеспечиваются источниками их формирования; предприятие находится на грани банкротства.

Анализ ликвидности баланса позволяет оценить кредитоспособность предприятия, т. е. способность рассчитаться по своим обязательствам.

Ликвидность определяется покрытием обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Методы оценки эффективности рекламной кампании

На сегодняшний день в мире разработано несколько десятков действенных методов оценки эффективности рекламной деятельности

Такое внимание к этому показателю обусловлено его первостепенной значимостью. Кроме того, существует более 50 устойчивых моделей восприятия

Обычно аналитики выделяют и исследуют два фактора, неизменно фигурирующие в каждом способе оценки эффективности:

1. Информационный, отражающий количество контактов представителей целевой аудитории с рекламной продукцией, и ее влияние на них.

2. Коммерческий, выявляющий экономическую целесообразность применения конкретного маркетингового инструмента, использования определенного канала для продвижения продукции.

Какова общая формула расчета эффективности?

Эффективность выражает степень эффекта и в самом общем виде выражается формулой:

Э = Р/З;

где Р – результаты производства;

З – затраты на получение данного результата.

Формулу эффективности на практике для расчетов применить сложно, так как числитель и знаменатель дроби в большинстве случаев не поддаются количественному измерению и не могут быть исчислены в общих единицах. Чаще всего результаты экономической деятельности многообразны и свести их в единый результат невозможно, даже использовав универсальные денежные измерители. В ряде случаев результат может быть только качественным, вообще не выражаемым в числовой форме. К таким чаще всего относятся социальные результаты.

Проблема эффективности – это всегда проблема выбора, например что производить, какие виды продукции, каким способом, как их распределить и какой объем ресурсов использовать.

В основе определения эффективности лежит принцип сравнительного преимущества, являющийся основой специализации как стран в целом, так и отдельных производителей в частности, а также краеугольным камнем свободы торговли (открыт Д. Рикардо). Именно благодаря сравнительному преимуществу использования одних ресурсов перед другими существует возможность определения наиболее эффективного варианта производства, обеспечивающего наибольшую разницу между результатами и затратами и установления альтернативной стоимости любого ресурса.

Таким образом, эффективность можно определить так же, как отношение между ценностями благ, которые произведены, и ценностями благ, от производства которых пришлось отказаться ввиду их большей альтернативной стоимости.

Следовательно, эффективность можно определить двояко: во-первых, как отношение результата производства к затратам на его осуществление; во-вторых, как отношение результата того, что произведено, к тому, от чего пришлось отказаться при выборе альтернативного варианта.