Инкассо как средство расчёта между предприятиями

Содержание:

- Этапы расчетов по инкассо

- В 2017 году инспекциям проще взыскивать долги

- Виды инкассовых документов

- G. ПРОЧИЕ ПОЛОЖЕНИЯ

- Инкассовое поручение

- Инкассовое поручение .Бланк и образец 2021 года

- Поля в платежном поручении в 2020 году: 106, 110, 101

- Платежное требование и инкассовое поручение отличия

- Что такое инкассовое поручение

- Кому интересна инкассовая форма расчетов

- Инструкция по заполнению

Этапы расчетов по инкассо

Рассматриваемая форма расчетов подразделяется на ряд ступеней, в процессе прохождения которых нужно предпринять определенные действия. Этапов достаточно много, а потому переводы через инкассо считаются длительными. Выделим ключевые этапы операции:

- Заключение договора между сторонами, в котором оговаривается порядок расчетов. Указываются сведения о банках, через которые будут переведены деньги.

- Продукция по договору доставляется предприятию.

- Поставщик получает сопроводительную документацию, транспортные бумаги. Оговоренный комплект документов отправляется в банк-ремитент.

- Проводится проверка документации, после чего бумаги направляются в банк предприятия.

- Отправитель проводит проверку бумаг. Деньги могут быть переведены поставщику только в том случае, если предоставлен полный пакет документов, подтверждающих факт поставки.

- Предприятием оплачивается платежное инкассовое поручение. Альтернативный вариант – акцептирование расходов.

- Сопроводительная документация поступает в распоряжение отправителя только при полной оплате по платежному поручению.

Операция может быть проведена без участия сопроводительной документации. Но подобные случаи крайне редки. Обычно предприятие нуждается в документах для проведения учета. Кроме того, они являются подтверждением поставки и выполнения условий договора поставщиком.

К СВЕДЕНИЮ! Перевод средств между странами по рассмотренной схеме должен соответствовать международным правилам, касающимся работы финансовых институтов. Разработаны они были в 1936 году. Первоначальная версия претерпела значительные изменения. Последняя редакция правил проводилась в 1995 году. Перевод осуществляется в соответствии с международными стандартами. Однако возможны исключения: иные правила одного из государств или заключенный договор между сторонами, не вписывающийся в установленные стандарты.

В 2017 году инспекциям проще взыскивать долги

С 1 июня 2016 года, если инспекторы не успели выставить инкассо, вся процедура от обращения в суд до взыскания долга займет два месяца. Это касается долгов, сумма которых не превышает 100 000 руб. (ч. 3 ст. 229.2 АПК РФ).

Получив заявление от инспекции, судья выносит судебный приказ в течение 10 рабочих дней. Никакого разбирательства с вызовом обеих сторон не нужно. Лишь единоличное решение суда (ч. 4 ст. 229.5 АПК РФ). Далее пять рабочих дней отводится на то, чтобы выслать приказ должнику. И 10 рабочих дней дается должнику, чтобы подать свои возражения. Еще через 10 рабочих дней судебный приказ вступает в силу. На его основании судебные приставы взыщут долги самостоятельно.

Виды инкассовых документов

Выставление инкассо в банке

В пункте 7.7 ранее упомянутого Положения № 383-П говорится о том, что взыскатель средств может предъявить инкассовое поручение через свой банк, который должен перенаправить документ в банк плательщика не позднее, чем на следующий рабочий день.

Статья 875 ГК РФ предусматривает несколько вариантов исполнения поручения банком. Документы могут подлежать оплате по предъявлению или в другой указанный срок. Частичные платежи возможны, если такой порядок установлен «банковскими правилами» или «при наличии специального разрешения в инкассовом поручении». К слову, в пункте 4.4 Положения № 383-П оговаривается возможность частичного списания средств со счета должника.

Кроме того, на срок исполнения инкассового поручения влияет то, насколько корректно взыскатель оформил пакет документов. А когда речь заходит о ФНС , не последнюю роль играет «степень терпеливости» инспекторов, то есть в какой срок после просрочки с перечислением налогов они приняли решение прибегнуть к инкассо.

Инкассовые поручения налоговых органов

Все стадии этого процесса по срокам осуществления конкретных действий строго регламентированы. В то же время инспекторам нередко приходится повторно направлять инкассовые поручения – из-за того, что на счетах компаний-должников недостаточно средств. В связи с этим именно сроки предъявления требований к погашению недоимок в бесспорном порядке являются в судебной практике главным спорным моментом.

У налоговиков на предъявление своих требований есть не больше двух месяцев со дня окончания официально отведенного срока на погашение недоимки (п. 3 ст. 46 НК РФ). Но в статье 47 кодекса сказано, что решение о взыскании задолженности за счет имущества, «в том числе за счет наличных денежных средств налогоплательщика (налогового агента) — организации или индивидуального предпринимателя» инспекторы могут принять в течение года. Противоречивость норм, содержащихся в двух статьях, является причиной того, что у судов в этом вопросе нет официальной позиции.

Например, в постановлении Президиума ВАС РФ от 04.02.2014 N 13114/13 по делу № А50-18748/2012 говорится, что ФНС может повторно выставлять инкассовые требования в течение года (в данном случае в связи с закрытием счета организацией, имеющей задолженность).

Данное решение поддерживается многими другими постановлениями, в том числе постановлением ФАС Волго-Вятского округа от 14.12.2011 по делу № А82-473/2011. В нем суд пояснил, что даже статье 46 НК РФ, на которую так любят ссылаться должники, «не предусмотрено правовых последствий пропуска срока направления в банк инкассового поручения». Поэтому главное для налоговиков «своевременно принять решение» о взыскании задолженности, а на предъявление поручения у них есть год.

Однако в постановлении ФАС Московского округа от 15.11.2012 по делу № А41-41798/11 высказывается противоположная точка зрения: по истечении двухмесячного срока, установленного статьей 46, «инспекция не вправе направлять инкассовые поручения в банк, в том числе и после возвращения банком инкассовых поручений при закрытии налогоплательщиком банковских счетов или при открытии налогоплательщиком новых банковских счетов».

Инкассовое требование от судебных приставов

Меры государственного принуждения по взысканию налоговых недоимок включают приостановление операций по счету, а затем привлечение службы судебных приставов.

Пункт 2. ст. 5 Федерального закона от 2 октября 2007 № 229-ФЗ «Об исполнительном производстве» закрепляет за приставами «непосредственное осуществление функций по принудительному исполнению судебных актов, актов других органов и должностных лиц». Другими словами, участие судебных приставов – крайний по степени своей неблагоприятности этап взыскания задолженностей со счетов компаний в бесспорном порядке.

Согласно ч. 2 ст. 70 Закона № 229-ФЗ при перечислении средств со счетов должника пристав не должен предоставлять в банк какие-либо расчетные документы, достаточно постановления или исполнительного документа, на основании которых производится данная процедура. Части 5 и 8 той же статьи Закона в свою очередь обязывают кредитную организацию незамедлительно исполнить требования, указанные в данных документах.

Исключением являются следующие случаи:

- на счетах должника отсутствуют средства;

- на счета уже наложен арест;

- операции с денежными средствами уже приостановлены в порядке, установленном законом.

G. ПРОЧИЕ ПОЛОЖЕНИЯ

Статья 22. Акцепт

Представляющий банк обязан следить за тем, чтобы акцепт переводного векселя был полным и правильным по форме, но он не несет ответственности за подлинность какой-либо подписи или за наличие у кого-либо, подписавшего акцепт, полномочий на такое подписание.

Статья 23. Простые векселя и другие документы

Представляющий банк не несет ответственности за подлинность какой-либо подписи или за наличие у какого-либо лица, подписавшего простой вексель, расписку или другой документ, полномочий на такое подписание.

Статья 24. Протест

Инкассовое поручение должно содержать специальные инструкции в отношении протеста (или другого юридического действия взамен него) в случае неплатежа или неакцепта.

При отсутствии таких специальных инструкций банки, выполняющие инкассо, не обязаны опротестовывать документ(ы) (или совершать другое юридическое действие взамен этого) в случае неплатежа или неакцепта.

Любая комиссия и/или расходы, понесенные банками в связи с таким протестом или другим юридическим действием, будут отнесены на счет стороны, от которой было получено инкассовое поручение.

Статья 25. Представитель на случай надобности (представитель доверителя)

Если доверитель назначает представителя для действий в качестве представителя на случай надобности при неплатеже и/или неакцепте, то в инкассовом поручении должны ясно и полно указываться полномочия такого представителя на случай надобности. При отсутствии такого указания банки не будут принимать каких-либо инструкций от представителя на случай надобности.

Статья 26. Извещения

Инкассирующие банки должны извещать об исполнении в соответствии со следующими правилами:

(a) Форма извещения

Все извещения или информация от инкассирующего банка банку, от которого было получено инкассовое поручение, должны содержать все необходимые сведения, включая во всех случаях указанный в инкассовом поручении референс, присвоенный последним банком.

(b) Способ извещения

Ответственность за инструктирование инкассирующего банка в отношении тех способов, посредством которых должны выдаваться извещения, описанные в пунктах (c)(i), (c)(ii), (c)(iii), лежит на банке — ремитенте. При отсутствии таких инструкций инкассирующий банк будет посылать соответствующие извещения тем способом, который он изберет сам, за счет того банка, от которого было получено инкассовое поручение.

(c) (i) Извещение о платеже

Инкассирующий банк должен без задержки послать извещение о платеже банку, от которого было получено инкассовое поручение, подробно указав инкассированную сумму или суммы, удержанные комиссию и/или издержки и/или расходы соответственно, и способ распоряжения средствами.

(ii) Извещение об акцепте

Инкассирующий банк должен без задержки послать извещение об акцепте банку, от которого было получено инкассовое поручение.

(iii) Извещение о неплатеже и/или неакцепте

Представляющий банк должен попытаться выяснить причины такого неплатежа и/или неакцепта и соответственно известить без задержки банк, от которого было получено инкассовое поручение.

Представляющий банк должен без задержки послать извещение о неплатеже и/или извещение о неакцепте банку, от которого было получено инкассовое поручение.

По получении такого извещения банк — ремитент должен дать соответствующие инструкции относительно дальнейшей обработки документов. Если такие инструкции не будут получены представляющим банком в течение 60 дней от его извещения о неплатеже и/или неакцепте, то документы могут быть возвращены банку, от которого было получено инкассовое поручение, без какой-либо дальнейшей ответственности со стороны представляющего банка.

Инкассовое поручение

Вернуться назад на Инкассо Инкассовое поручение — это документ, позволяющий изымать денежные средства со счета плательщика без его предварительного согласия. Инкассовые поручения — это расчетные документы, с помощью которых производят списание задолженности на основании договора или закона.

Согласно положению Банка России «О платежной системе Банка России» № 384-П в качестве одного из платежных документов выступает инкассовое поручение (п. 3.9 гл. 3). Это безналичный путь проведения платежей. Инкассовые поручения нужны для изъятия денежных средств у плательщика в бесспорном порядке.

Их используют, если:

• бесспорный характер списания предусмотрен на законодательном уровне;

• нужно произвести оплату задолженности по исполнительным документам;

• заключен договор о выполнении контрагентом определенных условий поставки с оплатой со счета плательщика без его распоряжения.

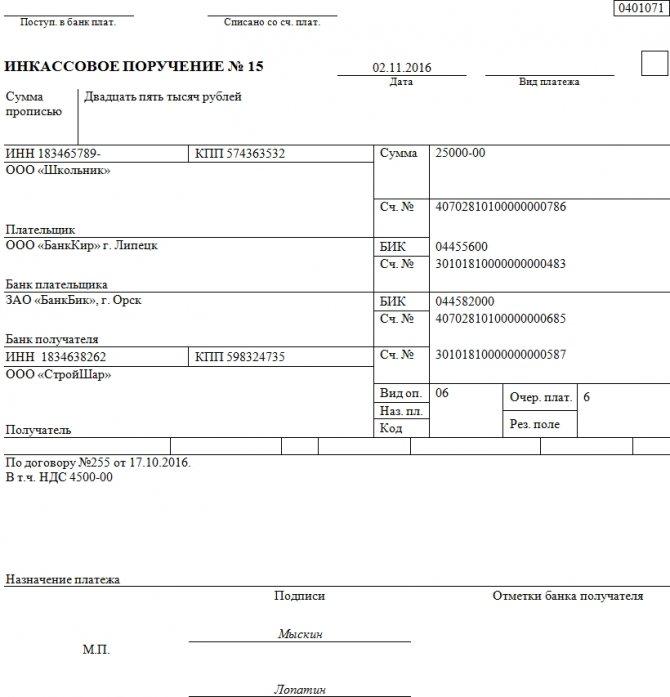

Инкассовое поручение оформляют (форма 0401071):

• контрагенты при наличии договора поставки;

• налоговые службы для взимания недоимки, штрафов и пени;

• судебные приставы.

В нем в зависимости от ситуации должны быть ссылки:

• на закон с указанием его номера, даты и номера применяемой статьи;

• договор поставки с указанием его реквизитов и ссылки на пункт, который предусматривает право поставщика на списание средств;

• исполнительный лист с указанием его номера, даты выдачи, названия организации и номера дела в судопроизводстве; к инкассовому поручению обязательно прилагается подлинник или дубликат исполнительного листа.

Неисполнение этих требований будет основанием для неоплаты поручения банком. При использовании исполнительного документа, который будет предъявлен позднее оговоренного законом срока, поручение банком также исполнено не будет.

Все операции с инкассовыми поручениями оговорены в гл. 7 положения Банка России «О правилах осуществления перевода денежных средств» № 383-П.

Акцепт — это согласие одной стороны сделки на заключение договора, предложенного другой стороной.

Акцепт в банковских операциях подразумевает, что плательщик подтвердил свое согласие на оплату:

• по переводному векселю;

• счету;

• банковскому чеку;

• платежному документу.

Расчеты с поставщиками на основе акцепта позволяют проверять исполнение договора покупателем:

• по срокам его выполнения;

• ценам;

• соблюдению условий поставки.

Такие договоры, например, могут заключать граждане на оплату коммунальных услуг.

Если в договоре выбрана безакцептная форма оплаты, банк вправе выставлять инкассовые поручения на списание денег со счета гражданина для их оплаты. За предоставление таких услуг банк взимает комиссию.

Этот вид оплаты предусмотрен для организаций, осуществляющих контрольные функции по отношению к плательщикам налогов. К ним относится и ФНС России. Эта обязанность предусмотрена в ст.

Инкассовое поручение .Бланк и образец 2021 года

Что такое инкассовое поручение?

Знаете ли вы, что есть способ снять денежные средства со счета третьего лица без его согласия на такие действия? И речь идет не об обычной краже, а о вполне законных действиях. Более того, зачастую это помогает восстановить законную справедливость. Возможно, осведомленный читатель сталкивался в своей жизнедеятельности с инкассовыми поручениями, но для большинства эта тема – терра инкогнита.

Сфера применения инкассового поручения

Есть несколько форм безналичной платежной документации, к ним, наряду, например, с платежными требованиями, аккредитивами и чеками, относится и инкассо. Если объяснять простыми словами, инкассовое поручение – это официальная бумага, позволяющая предъявителю снять финансовые активы со счета, указанного в этом самом документе. Данная процедура регламентируется Гражданским и Налоговым Кодексами РФ, а также специальным постановлением Банка России от 2012 г. касательно правил денежных переводов.

Когда нужен данный документ

Обычно рядовые граждане с таким сталкиваются нечасто, а в обиходе такие бумаги используют:

— судебные приставы — налоговые службы — внебюджетные фонды — контрагенты (при наличии договора)

Давайте же вкратце рассмотрим каждый из перечисленных выше вариантов.

Вмешательство приставов – крайние меры, которые применяются по отношению к должнику касательно взыскания средств. При этом в банке достаточно предоставить только судебное постановление, на основании которого и будет произведено снятие средств.

Налоговые службы сначала предъявляют компании (или физлицу), задолжавшей средства, свои требования в письменном виде, но если вторая сторона игнорирует эти требования, тогда федеральный орган вправе взыскать долг с помощью инкассо, но оформить это можно только в течение двух месяцев после финальной даты неуплаты. Внебюджетные фонды предъявляют свои требования также через Федеральную Налоговую Службу.

Также способ оплаты с помощью инкассо иногда используют контрагенты при заключении сделок – банке нужно предоставить не только оригинал договора, но и сопутствующие накладные или счета-фактуры. Для обеих сторон в таком случае плюсы данного метода оплаты превалируют над недостатками.

Правила оформления

Инкассовое поручение – это не совсем обычная платежка в банке, она должна содержать несколько очень важных элементов, чтобы операция прошла успешно и считалась легальной. Кроме стандартных данных (реквизиты банка плательщика и получателя, коды ИНН и КПП), нужно указать (зависимо от сложившейся ситуации):

- Ссылку на актуальный нормативно-правовой акт, согласно которому возможно осуществление бесспорного списания средств со счета должника. Помимо номера и даты акта, обязательно уточнить номера статьи, пункта/подпункта.

- Номер и дату заключенного контракта между контрагентам. Также обязательно расписывать номера пункта и подпункта договора, на основании которого стороны договорились о рассматриваемом способе расчета.

- Реквизиты исполнительного документа из судопроизводства, что подтверждает факт принудительного взыскания финансовых средств с указанного счета.

Особенности составления

Судебные приставы и ФНЛ служба имеют свой бланк для таких операций, а физические и юридические лица используют форму 0401071, которая принимается во всех банках нашей страны. Подать ее можно не только в бумажном виде, но и в электронном варианте.

Поля в платежном поручении в 2020 году: 106, 110, 101

5) укажем перечисляемую сумму в поле (6) прописью Сто пятнадцать тысяч рублей 50 копеек; и в поле (7) цифрами 115 000-50; рубли отделяют от копеек тире; если сумма без копеек, то после нее ставят знак равенства, например, 115 000=;

Поля платежного поручения в 2020 году: образец заполнения

Приведем наглядный пример платежки и заполним образец по налогам за январь 2020. Заполним те поля, которые должна заполнить организация, чтобы банк принял платежный документ для перечисления денежных сумм в бюджет:

После проверки правильности заполнения на всех экземплярах принятых расчетных документов проставляется штамп банка-эмитента, дата приема и подпись ответственного исполнителя. Непринятые документы вычеркиваются из реестра переданных на инкассо расчетных документов и возвращаются получателю средств (взыскателю), количество и сумма расчетных документов в реестре исправляются.

При взыскании денежных средств на основании исполнительных документов инкассовое поручение должно содержать ссылку на дату выдачи исполнительного документа, его номер, номер дела, по которому принято решение, подлежащее принудительному исполнению, а также наименование органа, вынесшего такое решение.

Кому интересна инкассовая форма расчетов

Организации порой тоже заключают между собой подобные договоры, но такая практика не имеет общеприменительного характера, поскольку она требует стопроцентной доверительности в отношениях между контрагентами, а также их бесспорной платежеспособности.

Оплата обязательств перед поставщиками и подрядчиками, допустимы авансовые расчеты. Укажите точные реквизиты счетов и договора в назначении. Поля 104–110 и 101 и 22 не заполняйте. Обязательно укажите НДС в стоимости товаров, работ, услуг, а если он отсутствует, пропишите «Без НДС».

Расчеты по кредитам и займам в банковских и финансовых организациях. Пропишите в поле 24 реквизиты соглашения (договор займа). Поля 104–110, 101, 22 не заполняйте.

Перечисления заработной платы, авансов, отпускных и пособий сотрудникам бюджетного учреждения

Обратите внимание на заполнение очередности (ячейка 21), для зарплаты укажите «3» (ст. 855 ГК РФ)

Сроки перечисления, указанные в коллективном договоре, должны быть соблюдены. Поля 22, 101, 104–110 оставьте пустыми.

Авансы на командировочные расходы сотрудникам. Укажите номер документа-основания (сметы) в назначении платежа. Поля для уточнения налоговых платежей не заполняйте.

Перечисление страховых взносов, налогов, сборов. Проверьте правильность заполнения полей 104–110 бланка. КБК можно уточнить в ФНС или ФСС (по платежам на травматизм).

- «ТП» — платежи текущего года;

- «ЗД» — добровольное погашение задолженности но истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа;

- «БФ» — текущий платеж физического лица — клиента банка (владельца счета);

- «ТР» — погашение задолженности по требованию налогового органа;

- «РС» — погашение рассроченной задолженности;

- «ОТ» — погашение отсроченной задолженности;

- «РТ» — погашение реструктурируемой задолженности;

- «ПБ» — погашение должником задолженности в ходе процедур, применяемых в деле о банкротстве;

- «ПР» — погашение задолженности, приостановленной к взысканию;

- «АП» — погашение задолженности по акту проверки;

- «АР» — погашение задолженности по исполнительному документу;

- «ИН» — погашение инвестиционного налогового кредита;

- «ТЛ» — погашение учредителем должника задолженности в ходе процедур, применяемых в деле о банкротстве;

- «ЗТ» — погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.

Расчеты платежными поручениями

Здесь укажите, за что и на каком основании (документация) проводится расчет. Бухгалтер может указать сроки исполнения обязательства по договору или сроки уплаты налоговых обязательств, если это необходимо. Либо установить законодательную ссылку, устанавливающую основные требования к проведению расчетов

Это интересно: Ветеран труда федерального значения льготы в 2020 году в красноярске

Платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке); инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

Платежное требование и инкассовое поручение отличия

Расчеты по инкассо — это форма проведения безналичных расчетов, когда клиент дает обслуживающему его банку поручение осуществить за счет клиента действия по получению от плательщика платежа в пользу клиента В настоящее время расчеты по инкассо осуществляются на основании двух видов расчетных документов: инкассового поручения и платежного требования-поручения. Инкассовое поручение, и платежное требование-поручение представляют собой оформленное требование кредитора (получателя денежных средств) к должнику (плательщику) оплатить сумму задолженности на основании направленных в обслуживающий плательщика банк документов.

Однако эти виды расчетных документов отличаются друг от друга порядком и способом их исполнения.

Для осуществления платежа по платежному требованию-поручению необходимо, чтобы плательщик акцептовал его, т. е. дал согласие на его оплату.

Поэтому при получении платежного требования-поручения банк, обслуживающий плательщика, должен предъявить это требование плательщику для получения акцепта.

Если плательщик согласен оплатить платежное требование-поручение, он скрепляет документ подписями лиц, уполномоченными распоряжаться счетом в соответствии с банковской карточкой, и ставит на нем свою печать. После этого данное платежное требование-поручение оплачивается за счет денежных средств, находящихся на счете плательщика.

При отказе плательщика в выдаче акцепта платежное требование-поручение с приложенными к нему документами возвращается кредитору (получателю денежных средств). Если плательщик соглашается оплатить платежное требование-поручение частично, то, помимо подписей и печати, он в графе «сумма к оплате» проставляет сумму, подлежащую списанию с его счета.

В отличие от платежного требования-поручения, списание средств со счета плательщика по инкассовому поручению осуществляется в безакцептном порядке, т. е. согласия плательщика не требуется, а он лишь уведомляется о проведенной процедуре.

Но в силу такого порядка исполнения инкассовых поручений они могут выставляться только в строго определенных случаях.

В соответствии с действующим законодательством инкассовые поручения могут быть выставлены налоговыми и таможенными органами, внебюджетными фондами, предприятиями связи, на основании исполнительного листа арбитражного суда, а также в случае, если безакцептное списание прямо предусмотрено договором между получателем и плательщиком.

При этом к инкассовому поручению прилагаются документы, подтверждающие правомочность его выставления.

Порядок осуществления расчетов по инкассо можно представить в следующем виде схемы.

1. Возникают обязательства плательщика перед получателем по оплате определенной суммы денежных средств (поставка товаров или иных ценностей, оказание услуг, исполнительный лист арбитражного суда, неуплата налогов или таможенных сборов и т. д.).

2. Получатель денежных средств составляет инкассовое поручение (платежное требование-поручение) и передает его в свой банк с приложением необходимых документов.

3. Банк получателя передает все полученные документы в банк плательщика.

4. Банк плательщика уведомляет плательщика о выставленных на его счет расчетных документах и передает их плательщику (только для платежного требования-поручения).

5. Плательщик акцептует выставленные на его счет расчетные документы (только для платежного требования-поручения); банк плательщика списывает со счета плательщика сумму платежа.

6. Банк плательщика переводит сумму платежа в банк получателя.

7. Банк получателя зачисляет полученные средства на счет получателя

Что такое инкассовое поручение

Инкассовое поручение – это платежный документ, при наличии которого финансовое учреждение имеет право по поручению заявителя и за его счет выполнять этапы для получения от плательщика средства.

Важно: полученная в ходе такой операции сумма немедленно передается банком в распоряжение эмитента для ее зачета на счет клиента. Основанием доля выполнения такого платежа являются платежные документы переданные клиентом

Основанием доля выполнения такого платежа являются платежные документы переданные клиентом.

В зависимости от того, какой документ предъявлен различают:

- Чистое инкассо – прилагается вексель или чек;

- Документарное – прилагается акт о приеме работ, накладная на продукцию.

Банк, получивший все необходимые бумаги, обязан немедленно приступить к взысканию суммы, при этом к счету плательщика прикрепляется инкассовое поручение или платежка.

Такого вида поручение может сочетаться с акцептом, то есть когда отгрузка товара происходит немедленно по требованию покупателя, а расчет происходит после получения платежек.

Как формируется кредитовое инкассовое поручение – смотрите тут:

Где применяется

Инкассовое поручение используется для выполнения таких платежей:

- Погашение долгов согласно судебным решениям – в таком случае на документе ставится ссылка на закон, согласно которому происходит мероприятие, если ее нет, то бумага недействительна. Если счет должника располагает суммой в полном объеме, такое поручение должно исполняться в течение 3 дней, если финансы отсутствуют или их мало для погашения долга, то на бланке ставиться пометка о частичной оплате и сдается на хранение в картотеку неисполненных поручений, взыскание происходит по мере поступления финансов.

- Перевод денег согласно требованиям государственных и контролирующих структур – такое принудительное взыскание применяется при задолженности по налогам и обязательным отчислениям. К примеру, налогоплательщик уклоняется от выплаты налогов, тогда налоговая имеет право изъять посредством инкассо их принудительно.

- Если данное обстоятельство прописано в контракте между контрагентами – в ходе таких договоренностей хозяин счета передает в свой банк сведения о получателе, а тот в сою очередь имеет право применять акцепт для списания средств.

Важно: в последнем случае необходимо предоставлять приложение к основному договору о применении инкассового поручения, иначе банк вправе отклонить требование.

В чем отличие от платежного поручения

Отличия между инкассовым и платежными поручениями заключены в порядке их исполнения:

- Для исполнения платежного документа требуется согласие владельца счета, с которого требуется выполнить списание, если он не согласен списание не произойдет, а при частичном удовлетворении требования необходимо кроме подписи и печати указать сумму, требуемую к перечислению;

- При инкассовом поручении согласие владельца счета не требуется, основанием для списания является исполнительный лист.

Важно: при этом поручение обладает всеми документами подтверждающими законность действий, за которые несет ответственность взыскатель

Схема расчетов

Весь процесс происходит по предъявлению двух бумаг. Согласно упрощенной схеме данное поручение по договоренности происходит следующими этапами:

- Поставщик отправляет товар при наличии требования;

- Перевозчик передает необходимые документы поставщику;

- Он в свою очередь их передает в банк. Тут вы узнаете, кто такие банковские платежные агенты и какие функции на них возложены;

- Документация проходит проверку и отправляется получателю;

- Учреждение по инкассации проверяет платежки и выполняет поручение;

- Выполняется получение и перечисление бумаг от плательщика;

- Происходит выплата средств;

- Зачисление их на счет поставщика.

В данном случае период перевода средств через банковские структуры занимает месяц.

Образец заполнения платежного поручения.

Образец заполнения платежного поручения.

Кому интересна инкассовая форма расчетов

В первую очередь инкассо выгодна покупателю. Связано это с тем, что за ним всегда остается право перечисления платежа или отказа от него (это определяет невысокую надежность данных операций). Однако продавец может подстраховаться, если предварительно запасется определенными документами, при отсутствии которых покупатель не сможет завладеть товаром на законных основаниях.

Это важно помнить, учитывая то, что данная банковская операция производится вкупе с акцептом такого расчета, что подразумевает немедленную отгрузку продукции в рамках действующего договора, вне зависимости, поступили или не поступили за нее средства от покупателя. Покупатель же оплачивает цену товаров при получении полного пакета расчетных документов, который предварительно должен быть проверен продавцом на предмет соответствия ее стоимости, качества и количества условиями, прописанным в договоре.. У процедуры оплаты путем инкассовых поручений есть один существенный минус: документы через банки идут довольно долго, поэтому оплата может произойти не так быстро, как того бы хотелось

Наряду с этим есть и преимущество: в банках эта услуга стоит достаточно дешево

У процедуры оплаты путем инкассовых поручений есть один существенный минус: документы через банки идут довольно долго, поэтому оплата может произойти не так быстро, как того бы хотелось. Наряду с этим есть и преимущество: в банках эта услуга стоит достаточно дешево.

Инструкция по заполнению

В инкассовом поручении следует указать:

- No формы по ОКУД ОК 011-93;

- N. No поручения. Следует указать No поручения в числовом виде. Если чисел больше 3, при платеже в Банке России проходит распознавание по 3 крайним цифрам;

- Дата. Необходимо прописывать данные без сокращений;

- Вид платежа. Необходимо заполнять после указания ЦБ РФ;

- Сумма прописью. Следует начинать писать прописными буквами, все слова должны быть без сокращений;

- Сумма. Следует писать цифрами;

- Плательщик. Должно быть описано название плательщика, адрес банковского отделения обслуживающего его, No счета;

- Сч.N. No счета плательщика. Следует прописать No лицевого счета плательщика;

- Банк плательщика. Описывается адрес и название банковского отделения;

- БИК. Требуется отразить идентификационный банковский код из справочника БИК РФ;

- Сч.N. No банковского счета плательщика;

- Банк получателя. Должны быть указаны название и адрес кредитной организации получателя;

- БИК. Указать банковский БИК получателя;

- Сч.N. No счета получателя. Следует проставить No действующего субсчета;

- Получатель. Описывается название получателя денег. Помимо этого следует указать адрес банковского отделения получателя и No счета;

- No. Проставляется No банковского счета;

- Вид операции. Прописывается шифр (06) по нормам бух. учета в РФ;

- Назначение платежа. Следует указывать после решения ЦБ РФ;

- Очередность платежа. Отражается, основываясь на закон;

- Код. Следует указывать после решения ЦБ РФ;

- Назначение платежа. Прописывается название перечисления, дата регистрации решения и законодательная статья, название органа принявшего решение, No;

- Отметки банка плательщика. Обязателен штамп, документ следует заверить ответственным исполнителем;

М.П. Ставится печать по образцу ЦБ РФ; - Подписи. Требуется заверить бумаги лицами, обладающими требуемыми полномочиями;

- Отметки банка получателя. Необходимо проставить дату и заверить бумагу исполнителем, кроме этого потребуется штамп;

- Поступило в банк плательщика. Необходимо проставить дату оформления бумаги;

- Дата помещения в картотеку. Прописывается дата переноса в картотеку бумаг еще не проведенных;

- No частичного платежа. Ставится No неполного расчета;

- No платежного ордера. Заполняют, если предварительно был неполный расчет;

- Дата платежного ордера. Необходимо проставить если предварительно осуществлялась неполный платеж;

- Сумма частичного платежа. Прописывается сумма неполного перечисления в числовом формате;

- Сумма остатка платежа. Заполняется остаток в числовом формате

- Подпись. Требуется заверить бумаги исполнителем производящего отметку о неполном перечислении;

- Списано со счета плательщика. Необходимо указать дату снятия финансов у плательщика;

- ИНН. ИНН получателя.

Указание всех перечисленных данных в бланке позволит сторонам договора оформить инкассовое поручение по действующему законодательству.

Расчеты по инкассо являются действиями по получению и взысканию финансов. Инкассо применяют для перечисления денег, основываясь на действующее законодательство, включая расчеты органами контроля, по исполнительным листам и по договору.

Оформляется инкассовое поручение на специальном бланке 0401071. В бланке должна быть указана полная информация о сторонах договора, при отсутствии данных в совершении инкассового поручения может быть отказано.