Налоговый агент по ндфл

Содержание:

- За что могут наказать

- Комментарий к Ст. 24 НК РФ

- Налоговая карточка

- Налоговый агент излишне удержал НДФЛ

- Порядок и сроки уплаты НДФЛ в 2021 году

- Возникающие вопросы ↑

- Какую необходимо сдать отчетность

- Можно ли заключить с ИП трудовой договор

- Кто есть кто

- Специальные ставки

- Юридические возможности

- Практика

- Если была ошибка

- Учет и отчётность работодателей по НДФЛ

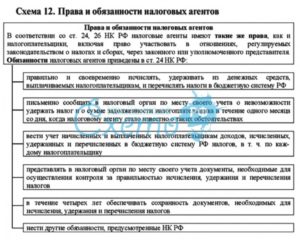

- 2.3 Налоговые агенты, их права и обязанности

- 1.2 Таможенные органы как агенты валютного контроля

- 1. Налогоплательщики, их права и обязанности. Налоговые акты

- 2.1 Экономические агенты

- 3.2 Работодатель как субъект трудового права. Основные права и обязанности работника

- f1. Работник как субъект трудового права. Основные права и обязанности работника

- 2.1 Права и обязанности

- f1. Агенты валютного контроля в системе органов, осуществляющих функции валютного контроля

- fГлава I. Налогоплательщики и налоговые агенты как субъекты налоговых отношений

- 1.2 Права и обязанности работодателя как субъекта трудового права

- 2.2 Страховщики, страховые агенты и страховые брокеры

- 2.3 Страховые агенты как субъекты страхового дела

- Какую ответственность несет налоговый агент по НДФЛ (штрафы, пени)

За что могут наказать

За нарушение действующих норм фискального законодательства предусмотрена не только налоговая ответственность, также законодателями определена административная и уголовная ответственность за налоговые проступки и преступления.

Неисполнение обязанностей налогового агента повлечет за собой наложение штрафных санкций:

- За неудержание или неполное удержание налога НА оштрафуют на 20 % от суммы, подлежащей уплате в бюджет. Однако выписать штраф могут только в том случае, если у агента была возможность удержать налог, но он этого не сделал.

- За несвоевременное предоставление отчетности предусмотрена ответственность налоговых агентов в виде 5 % штрафа от суммы, указанной в несданной декларации. Отметим, что начисляют штраф по 5 % за каждый месяц просрочки, но не более 30 %. Также штраф не может быть меньше 1000 рублей.

- Несвоевременная подача отчетности по НДФЛ (расчет 6-НДФЛ, справки 2-НДФЛ) тоже накажет материально. Так, за каждый месяц просрочки по 6-НДФЛ предусмотрен штраф в 1000 рублей. Причем 1000 рублей начислят как за полный месяц просрочки, так и за не полный. За срыв срока сдачи справок 2-НДФЛ накажут по 200 рублей за каждую справку.

- За предоставление недостоверных сведений и(или) фиктивных документов налоговики накажут по 500 рублей за каждую такую недействительную бумагу.

Комментарий к Ст. 24 НК РФ

Правовой статус налогового агента и его обязанности закреплены в ст. 24 НК РФ.

В пп. 1 п. 3 ст. 24 НК РФ предусмотрена обязанность налогового агента перечислять налоги в бюджетную систему РФ на соответствующие счета Федерального казначейства. Что это значит?

Тезис о том, что обязанность налогового агента нельзя считать исполненной в случае неверного указания кода бюджетной классификации в платежном поручении, обсуждается давно.

Естественно, что в случае неисполнения обязанности налогового агента для него наступают правовые последствия в виде штрафов и пеней.

Теперь о правомерности применения штрафных санкций и начисления пеней, в случае если неверное указание кода бюджетной классификации в платежном поручении не привело к «недопоступлению» налога в соответствующий бюджет. Например, когда деньги поступили в тот же бюджет, но по другому коду бюджетной классификации.

В соответствии с п. 3 ст. 45 НК РФ обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на перечисление в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа, а также со дня вынесения налоговым органом в соответствии с Кодексом решения о зачете сумм излишне уплаченных или сумм излишне взысканных налогов, пеней, штрафов в счет исполнения обязанности по уплате соответствующего налога.

Пунктом 7 ст. 45 НК РФ установлено, что при обнаружении налогоплательщиком ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, налогоплательщик вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату им указанного налога и его перечисление в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. На основании заявления налогоплательщика и акта совместной сверки уплаченных налогоплательщиком налогов, если такая совместная сверка проводилась, налоговый орган принимает решение об уточнении платежа на день фактической уплаты налогоплательщиком налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства. При этом налоговый орган осуществляет пересчет пеней, начисленных на сумму налога, за период со дня его фактической уплаты в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства до дня принятия налоговым органом решения об уточнении платежа.

Таким образом, при соблюдении условий, предусмотренных п. 7 ст. 45 НК РФ, налоговый орган принимает решение об уточнении платежа и осуществляет пересчет пеней. Если сумма налога была зачислена в надлежащий бюджет при отсутствии потерь государственной казны, возможно учесть осуществленный платеж в установленном порядке без начисления пеней (Письмо Минфина России от 14 августа 2007 г. N 03-02-07/1-377).

Добавим, что Налоговый кодекс РФ не устанавливает ограничений на перерасчет пеней в зависимости от того, поступил изначально платеж в соответствующий бюджет или нет. Это лишь требование чиновников. Арбитражная практика в данном случае на стороне налогоплательщиков.

Также ст. 24 НК РФ закреплена обязанность налогового агента (пп. 5 п. 3 ст. 24 НК РФ) в течение 4 лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов.

Налоговая карточка

Помимо обязанности по исчислению, удержанию и оплате НДФЛ на налогового агента – индивидуального предпринимателя закон возлагает обязанность по ведению учета доходов, выплаченных физическим лицам. При этом предприниматель может воспользоваться налоговой карточкой 1- НДФЛ, в которую заносятся сведения по каждому налогоплательщику — физическому лицу, или разработать свою форму учета.

Кроме того, закон разрешает вести налоговые карточки на бумажных и магнитных носителях, при условии, что зафиксированную на них электронную информацию можно вывести на печать. В НК РФ нет прямого указания на наличие ответственности за отсутствие такого учета, однако, при проведении налоговых проверок документы, содержащие сведения о налогоплательщиках могут затребовать инспектора. А вот уже непредставление карточек учета в установленный срок является основанием для наложения штрафных санкций в размере пятидесяти рублей за каждый непредставленный документ.

Налоговый агент излишне удержал НДФЛ

Если налоговый агент излишне удержал НДФЛ, то он обязан такие суммы вернуть. При этом:

- налоговый агент письменно сообщает физическому лицу о факте и размере излишне удержанного налога в течение 10 дней с момента обнаружения факта (абз.2 п.1 ст. 231 НК РФ);

- физическое лицо пишет заявление налоговому агенту (п.1 ст. 231 НК РФ);

- налоговый агент возвращает излишне удержанный налог в 3-х месячный срок (абз.1 п.1 ст.231 НК РФ). Это можно сделать за счет НДФЛ этого работника или налога, удержанного с доходов других физических лиц. Если такое невозможно, то налоговый агент в 10-дневный срок с момента получения заявления от физического лица обращается с заявлением в налоговый орган о возврате переплаты и представляет выписку из реестра налогового учета за период излишнего удержания (абз. 6,8 п.1 ст. 231 НК РФ).

Налоговый агент вправе вернуть НДФЛ за счет собственных средств, не дожидаясь возврата из бюджета (абз.9 п.1 ст.231 НК РФ).

Существует возможность зачесть переплату по НДФЛ в счет предстоящих платежей. Для этого необходимо получить заявление налогоплательщика. В свою очередь, налоговый агент представляет заявление в налоговую инспекцию и налоговая инспекция в течение 5 дней после принятия решения сообщает о возможности зачета налоговому агенту (п.9 ст. 78 НК РФ).

В случае, если налогоплательщик в течение налогового периода поменял налоговый статус с налогового нерезидента на статус налогового резидента, перерасчет НДФЛ возможен только по итогам года, при представлении налогоплательщиком налоговой декларации и документов, подтверждающих налоговый статус резидента РФ (п. 1.1 ст. 231 НК РФ).

В Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Если доходы облагаются по ставке 13 процентов, налоговую базу рассчитывайте нарастающим итогом ежемесячно

:

Если сумма налоговых вычетов за год больше суммы доходов, полученных за этот период, налоговая база равна нулю. На следующий год разницу между суммой дохода и суммой налоговых вычетов не переносите. Исключение —

вычет на строительство или приобретение жилья

.

Такой порядок определения налоговой базы для НДФЛ по ставке 13 процентов предусмотрен пунктом 3 статьи 210 Налогового кодекса РФ.

Ситуация: можно ли перенести на следующий месяц разницу между суммой налоговых вычетов и суммой доходов, облагаемых НДФЛ

?

Да, можно.

Если сумма налоговых вычетов превышает размер налогооблагаемых доходов, база по НДФЛ считается равной нулю. Образовавшуюся разницу нельзя переносить на следующий налоговый период. Об этом сказано в пункте 3 статьи 210 Налогового кодекса РФ. Однако данная норма не запрещает переносить разницу между суммой вычетов и суммой доходов с одного месяца на другой в пределах одного налогового периода. Налоговым периодом по НДФЛ признается год (ст. 216 НК РФ). Таким образом, никаких ограничений на применение (перенос, суммирование) налоговых вычетов в пределах одного года Налоговый кодекс РФ не содержит.

Если в отдельные месяцы года у сотрудника вообще не было доходов, вычеты в этом налоговом периоде накапливайте (суммируйте нарастающим итогом с начала года). В такой ситуации право на вычет может быть реализовано в том месяце, когда у сотрудника появится доход. Условием для переноса вычета является заключенный между сотрудником и организацией трудовой или гражданско-правовой договор (письма Минфина России от 7 апреля 2011 г. № 03-04-06/10-81 и от 19 августа 2008 г. № 03-04-06-01/254, письмо ФНС России от 11 февраля 2005 г. № 04-2-02/35).

Аналогичные разъяснения содержатся в письме Минфина России от 22 октября 2009 г. № 03-04-06-01/269.

Ежемесячно НДФЛ, удерживаемый по ставке 13 процентов, рассчитывайте по формуле:

|

НДФЛ, удерживаемый по ставке 13%

|

= |

Порядок и сроки уплаты НДФЛ в 2021 году

Работодатели обязаны удерживать и перечислять НДФЛ один раз

по итогам каждого месяца. Делать это необходимо не позднееследующего дня после выплаты зарплаты (при окончательном расчёте дохода работника за месяц).

НДФЛ с аванса

Согласно трудовому законодательству зарплата должна выплачиваться не реже чем один раз в полмесяца, то есть как минимум два раза в месяц (аванс + зарплата). С октября 2021 года изменились сроки выплаты заработной платы. Если ранее работодатель мог выдавать ее в любой промежуток времени, но не реже 2 раз в месяц, то теперь заработная плата должна быть перечислена сотруднику не позднее 15 числа следующего месяца. Несмотря на то, что аванс является частью зарплаты, непосредственно в день выплаты аванса НДФЛ удерживать не нужно

НДФЛ с отпускных выплат

С 2021 года НДФЛ с отпускных, пособий и больничных стало возможным перечислять не позднее последнего числа

того месяца, в котором они были перечислены сотруднику (до этого подоходный налог нужно было перечислять в день их фактической выплаты).

НДФЛ в случае увольнения сотрудника

В случае увольнения сотрудника НДФЛ необходимо удерживать и перечислять в тот же день, когда ему был выплачен расчёт в связи с его увольнением.

Если трудовые отношения были прекращены до истечения календарного месяца, датой фактического получения дохода считается последний день работы, за который работнику начислен доход.

НДФЛ за выплаты по договорам ГПХ

Выплаты по договорам гражданско-правового характера не относятся к оплате труда и регламентируются не ТК РФ, а Гражданским кодексом.

В соответствии с этим, датой фактического получения дохода считается день выплаты дохода по договору ГПХ (в том числе и для выплаченных авансов).

Поэтому НДФЛ с авансов и выплат по договорам ГПХ необходимо удерживать и перечислять в день их фактической выплаты.

Бесплатная консультация по налогам

Возникающие вопросы ↑

Есть ряд вопросов, о которых стоит поговорить. Знания некоторых моментов позволят в будущем избежать неприятностей.

В какой срок нужно перечислить?

Налоговый агент платит НДФЛ за физическое лицо в такие сроки:

| Когда поступают средства на счет в один из банков на уплату подоходного налога | Не позже того дня, когда средства было снято со счета (абзац 1 п. 6 ст. 226 Налогового кодекса) |

| Когда перечисляются суммы заработка с расчетных счетов на банковскую карту работника | В день, когда средства поступают на счет физического лица |

| Когда деньги перечислены со счета работодателя на карточку третьего лица по поручению работника | В день, когда сумма получена |

| Когда лицо получает прибыль в виде материальной выгоды или в натуральном выражении | Не позже следующего дня после того, как налог удержан (абзац 2 п. 6 ст. 226 НК) |

| Если лицо получает доход от продажи ценных бумаг, срок уплаты будет таким |

|

| В иных случаях | Не позже следующего дня после получения суммы физическим лицом |

При аренде у физического лица

Если компания арендует недвижимость у физических лиц, то выступает в роли налогового агента. А значит, возникает обязательство по удержанию и уплате НДФЛ с перечисленных сумм оплаты аренды.

Пункт 1 ст. 226 содержит также данные о том, что фирма, которая заключает сделки, при которых физические лица получают прибыль, должны рассчитать, удержать и перечислить подоходный вид налога в государственные органы.

Из этого следует, что при перечислении арендной платы за предоставляемые помещения, компания является налоговым агентом.

Как быть обособленному подразделению?

Если российская организация (налоговый агент) имеет обособленные подразделения, то налог исчисляется и уплачивается:

- по месту, где находится сама организация;

- по месту, где располагается обособленное подразделение такой фирмы (ст. 226 п. 7 абзац 2 НК России).

Сумму налога, которая должна быть уплачена в госструктуры по месторасположению обособленного подразделения, определяется на основании налогооблагаемой прибыли, что начисляется и выплачивается сотрудникам таких филиалов.

Уплата подоходного налога с прибыли сотрудников не будет зависеть от того, есть ли отдельный баланс или расчетные счета. В том случае, если таковых не имеется, обязанность налогового агента возникает у головной фирмы.

Видео: НДФЛ, ошибка ИП в платеже статусе платежа налоговый агент

https://youtube.com/watch?v=WNsTLLbNIio

Когда есть несколько обособленных подразделений, фирма, которая стала на учет в Налоговой инспекции по месторасположению каждой дочерней компании, будет перечислять налог в государственный бюджет по месту, где она состоит на учете.

Оформляются платежки по каждому объекту, где отражается присвоенный КПП и ОКАТО муниципальных образований, в которые направляются средства.

Данные о работниках могут представляться предприятием, что имеет обособленное подразделение – по своему месторасположению. Обособленное предприятие – по месту, где оно регистрировалось.

Если документ составляется головной фирмой на сотрудников подразделения, после ИНН отражается КПП обособленного подразделения (используют разделительный знак «/»).

При условии, что сотрудник работал в нескольких подразделениях, нужно подготовить несколько справок о доходах физического лица.

За тот период, когда физическое лицо работало в головной фирме, стоит отразить КПП и ОКАТО этой фирмы, за период работы в подразделении – КПП и ОКАТО данного подразделения.

Какую необходимо сдать отчетность

Организация, исчисляющая НДС в качестве налогового агента, обязана подать по окончании расчетного периода по налогу (квартала) декларацию. Она составляется по форме, утвержденной Приказом ФНС от 29.10.2014 № ММВ-7-3/558@. Сумму агентского налога на добавленную стоимость, подлежащую уплате в бюджет, отражают в разделе 2.

Если в течение квартала у организации были иные операции, облагаемые НДС, то в свою декларацию она дополнительно включает раздел 2. В этом случае отчет можно сдать только в электронном виде.

Если же никаких операций, кроме агентских по налогу на добавленную стоимость, у компании не было, то отчет можно сдать и в электронной форме и на бумаге. В его состав необходимо включить:

- титульный лист;

- раздел 1 (в нем поставить прочерки);

- раздел 2 — необходимо отразить исчисленную к уплате сумму НДС по агентским операциям;

- раздел 9 — содержит сведения обо всех выставленных счетах-фактурах, в том числе и об агентских.

Подробно о заполнении декларации мы писали в статье «Как налоговому агенту заполнить декларацию по НДС».

Можно ли заключить с ИП трудовой договор

- работодателя, которым может быть и организация, и предприниматель, и физлицо;

- работника, которым может являться только физлицо.

Т. е. работник не может участвовать в трудовых отношениях как предприниматель, он может выступать только в качестве физлица. Поэтому если организация заключила с физлицом, имеющим статус предпринимателя, трудовой договор, то в отношении доходов, выплачиваемых по такому договору, организация будет налоговым агентом. И она должна сама произвести удержания, перечисления, а также отчитаться в бюджет по НДФЛ с доходов, полученных предпринимателем-физлицом в рамках трудового договора (письмо Минфина России от 03.10.2008 № 03-04-06-01/288, постановление ФАС Центрального округа от 06.05.2005 № А14-10155/2003/340/24).

Чтобы не допустить ошибок при оформлении трудовых отношений между работодателем и работником, советуем ознакомиться с нашей статьей «Порядок заключения трудового договора (нюансы)».

Кто есть кто

Бухгалтеры и экономисты со стажем помнят, что существует в термина: налоговые агенты и сборщики налогов. Посмотрим, в чем сходства и различия.

Понятие «налоговый агент» раскрыто в НК РФ — этому посвящена . Это лицо, которое, в соответствии с требованиями законодательства, обязано исчислить и удержать фискальный платеж у налогоплательщика, а также в оговоренное в законе время перечислить удержанные суммы в бюджет РФ.

До 2007 года в практике налогообложения существовало понятие «сборщик налогов». Ими признавались лица, уполномоченные на сбор средств в уплату фискальных платежей от налогоплательщиков. Их права и обязанности регулировались . С 01.01.2007 указанная статья прекратила свое действие. В настоящее время понятие «сборщик налогов» в законодательстве РФ не применяется.

Специальные ставки

Если НДФЛ исчисляется, удерживается и вносится в бюджет из доходов, налогообложение которых производится по специальным ставкам, то налоговый агент – индивидуальный предприниматель делает это по каждой сумме указанного дохода, начисленного налогоплательщику отдельно. При этом сумма исчисленного и удерживаемого налога не должна превышать пятьдесят процентов от суммы выплаты.

Перечисление исчисленной суммы налога должно быть осуществлено не позднее дня фактического получения в банке наличных денежных средств на выплату заработной платы или вознаграждения, либо не позднее дня, когда со счета налогового агента в банке были перечислены денежные средства на счета налогоплательщика. Однако налоговое законодательство предусматривает и иные случаи, при которых перечисление суммы налога производится ИП не позднее дня, следующего за днем фактического получения дохода налогоплательщиком в отношении доходов, выплачиваемых в денежной форме.

Юридические возможности

Законодательство устанавливает следующие права налоговых агентов:

- Получать официальное письменное разъяснение от уполномоченного контрольного органа.

- Управлять обязательными отчислениями в бюджет.

- Получать необходимую информацию для исполнения своих обязанностей.

- Возвращать излишне выплаченные суммы в рамках налогового правоотношения.

- Пояснять характер своих действий в сфере исчисления, удержания и выплаты установленных сборов.

- Участвовать в налоговых отношениях лично либо через представителя.

- Не соблюдать законные требования и предписания.

- Обжаловать решения контрольных органов.

- Требовать корректного отношения со стороны других участников правоотношений.

- Осуществлять защиту собственных интересов и прав.

- Требовать возмещения неправомерно понесенных убытков.

Практика

Налоговыми агентами на практике являются, как правило, лица, которые выплачивают денежные средства налогоплательщикам или другим лицам, которые в качестве налогоплательщиков не состоят на учёте, но проводят операции, которые подлежат налогообложению каким-нибудь налогом. Так, в частности, налоговый агент — работодатель в отношении к заработной плате, которая выплачивается сотрудникам. Налоговыми агентами в России уплачиваются и исчисляются НДС, НДФЛ, налог на прибыль организаций.

Налоговый агент по НДС

Главными случаями, когда налог на добавленную стоимость оплачивается налоговыми агентами, являются такие:

- при реализации товаров (услуг, работ) на территории России налогоплательщиками-иностранными лицами, которые не состоят на учёте в качестве налогоплательщиков в налоговых органах. В данном случае налоговыми агентами являются предприниматели и организации, которые состоят на учёте в налоговых органах и приобретают указанные товары (услуги, работы);

- при предоставлении органами местного самоуправления и власти на территории России в аренду муниципального и государственного имущества. В таком случае налоговыми агентами являются арендаторы данного имущества.

Налоговый агент по НДФЛ

Уплачивается и исчисляется организациями и предпринимателями, от которых доходы получило физическое лицо. Удерживается прямо из доходов налогоплательщика при их оплате. Удерживаемая сумма налога не может быть больше 50 процентов от суммы выплаты. Самым распространённым случаем уплаты НДФЛ налоговыми агентами является удержание данного налога из заработной платы работника работодателем с последующим перечислением в бюджет налога.

Налог на прибыль организаций

Главными случаями, когда этот налог уплачивают налоговые агенты, являются следующие:

- при получении на территории России доходов налогоплательщиками-иностранными лицами, которые не состоят на учёте в качестве налогоплательщиков в налоговых органах. В таком случае налоговыми агентами являются организации, которые состоят на учёте в налоговых органах и выплачивают данные доходы;

- при оплате организациями дивидендов (доходов от участия в данной организации) другим организациям.

Мы надеемся, что дали наиболее полное определение и понятие термина агент налоговый, раскрыли его обязанности и права. Оставляйте свои комментарии или дополнения к материалу

Если была ошибка

Если основанием для несвоевременного перечисления НДФЛ в бюджет была допущенная при оформлении платежного поручения ошибка, что встречается довольно часто,производится сверка с налоговыми органами. Кроме того, можно подать в налоговую инспекцию заявление о допущенной ошибке с приложением документов, которые удостоверяют перечисление налога, попросить уточнить соответствующие показатели и провести сверку платежей. После проведения сверки сотрудниками налоговой инспекции принимается решение об уточнении платежа и производится перерасчет пеней, начисленных на сумму налога.

Учет и отчётность работодателей по НДФЛ

В слайдерах ниже перечислены виды отчетности, которую необходимо сдавать за работников по НДФЛ.

Обратите внимание!

Если компания или ИП выплачивает денежные средстваболее 10 физлицам , то с 1 января 2021 формы 6-НДФЛ и 2-НДФЛ нужно сдавать строгов электронном виде . Ранее такая обязанность возлагалась на тех, у кого работает 25 и более человек.

Регистр налогового учёта

Работодатели обязаны вести внутренний учёт выплаченных доходов, предоставленных налоговых вычетов, а также исчисленных и удержанных сумм НДФЛ по каждому сотруднику. Делать это необходимо в регистрах налогового учета.

Законом форма налогового регистра не утверждена, поэтому организации и ИП должны самостоятельно разработать свою форму этого документа ().

Справка по форме 2-НДФЛ

Ежегодно, до 1 марта

, работодатели обязаны (на основании данных заполняемых в налоговых регистрах) по каждому своему сотруднику составить и передать в ИФНС справки по форме 2-НДФЛ. Справку за 2021 год необходимо подать до 1 марта 2021 года.

Обратите внимание!

Срок сдачи формы 2-НДФЛ изменился с 2021 года. Ранее до 1 марта нужно было подать только справку с признаком «2» (означает, что налог не удержан агентом), а 2-НДФЛ с признаками «1» и «3» подавались до 1 апреля.

2.3 Налоговые агенты, их права и обязанности

Административно-правовой статус общественных объединений

Административно-правовой статус общественных объединений

административно-правового статуса, составляют их права и обязанности которые в своей совокупности выражают наиболее важные и существенные связи общественного объединения с органами исполнительной власти. В связи с этим…

1.2 Таможенные органы как агенты валютного контроля

Таможенные органы составляют единую федеральную централизованную систему, которая в соответствии со ст. 402 Таможенного кодекса Российской Федерации от 28 мая 2003 г. N 61-ФЗ (далее – ТК России) включает: 1) федеральную службу…

Исследование административно-правового статуса субъектов административно-правовых отношений

…

Налоги и налогообложение в Российской Федерации

1. Налогоплательщики, их права и обязанности. Налоговые акты

Налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы. В порядке…

Особенности связи между экономикой и правом

2.1 Экономические агенты

Главным и исходным субъектом любой экономической деятельности является человек. Однако он не занимается хозяйствованием в одиночку, экономическая деятельность предполагает совместное участие и взаимодействие в ней множества людей…

Понятие, предмет и метод трудового права

3.2 Работодатель как субъект трудового права. Основные права и обязанности работника

Работодателями признают предприятия, учреждения, организации любой формы собственности (государственные, муниципальные, коллективные и индивидуально предпринимательские), обладающие правовой правосубъектностью…

Права и обязанности работника законодательстве о занятости населения

f1. Работник как субъект трудового права. Основные права и обязанности работника

Правовой статус работника является составной частью правового статуса человека и гражданина. Однако для признания человека и гражданина субъектом трудового права значение имеет его способность стать участником отношений…

Право собственности и иные вещные права на жилые помещения

…

Право собственности на жилое помещение

2.1 Права и обязанности

В статьях раздела II ЖК РФ определяются права и обязанности собственника жилого помещения и иных граждан, проживающих в таком помещении, правовой режим общего имущества собственников помещений в многоквартирном доме…

Правовое обеспечение профессиональной деятельности

Трудовое правоотношение – это основанное на соглашении между работником и работодателем правовое отношение, по которому одна сторона (работник) обязуется лично выполнять определенную трудовую функцию (работу по определенной специальности…

Правовой статус агентов валютного контроля

f1. Агенты валютного контроля в системе органов, осуществляющих функции валютного контроля

Валютные отношения в их современном понимании стали складываться относительно недавно, что существенно сказывается на их правовом регулировании…

Правовой статус налогоплательщиков и налоговых агентов

fГлава I. Налогоплательщики и налоговые агенты как субъекты налоговых отношений

налогоплательщик право обязанность Субъект налогового права – это внешне обособленное, способное самостоятельно вырабатывать, выражать и осуществлять единую волю лицо, которое налоговое законодательство наделяет налогово-правовым статусом…

Работодатель как субъект трудового права

1.2 Права и обязанности работодателя как субъекта трудового права

Работодатель — это физическое или юридическое лицо, выступающее как субъект трудового права при вступлении в трудовые отношения с работником с целью использования его труда в своих законных интересах…

Страховщики и страхователи в РБ

2.2 Страховщики, страховые агенты и страховые брокеры

Страховщики (страховые организации) – это коммерческие организации, созданные для осуществления страховой деятельности и имеющие специальные разрешения (лицензии) на осуществление страховой деятельности…

Физические и юридические лица в системе страхования

2.3 Страховые агенты как субъекты страхового дела

В отличие от страхового брокера, который является независимым агентом рынка страховых услуг, страховой агент обычно выступает как представитель страховщика, который наделяет его полномочиями по заключению договоров страхования…

Какую ответственность несет налоговый агент по НДФЛ (штрафы, пени)

Сложности возникают у налоговых агентов в случаях, когда трудящиеся получили доход не в привычной денежной форме, а в виде материальной выгоды или в натуральной форме. Если НДФЛ будет исчислен и уплачен неправильно, налогового агента ожидают штрафы и пени. Чтобы ошибки не произошло, следует придерживаться 2 правил:

- Требуется удержать НДФЛ с выплат, которые будут произведены в адрес самого физического лица или 3-его лица (по поручению физлица, которому принадлежит доход).

- Сумма налога к уплате должна складываться из вновь начисленного НДФЛ и из суммы долга по НДФЛ.

Случается и так, что удержать и уплатить НДФЛ за сотрудника просто не представляется возможным по одной из следующих причин:

- величины дохода сотрудника попросту недостаточно, чтобы удержать необходимую сумму налога к уплате в счет ранее неуплаченного НДФЛ;

- физлицу, задолжавшему НДФЛ в бюджет, не будут более производиться выплаты данным налоговым агентом.

В обоих случаях обязанность по уплате НДФЛ будет снята с налогового агента и переложена на самого налогоплательщика. Но чтобы ФНС принял такое решение без последствий для работодателя, тот обязан поставить налоговые органы в известность о том, что удержать НДФЛ невозможно. Уведомление направляется по форме 2-НДФЛ с признаком 2 не позднее 1 марта после окончания налогового периода.

Если этого не сделать, недоимка будет обнаружена сотрудниками ФНС, после чего организовывается выездная налоговая проверка, по итогам которой работодателю будет назначен штраф и пеня на сумму недоимки по НДФЛ. Чтобы штрафа избежать, налоговый агент может предпринять следующие действия:

- уплатить НДФЛ и пени самостоятельно – до того, как недоимка обнаружится налоговыми органами;

- сдать форму 6-НДФЛ без опоздания;

- указать правильную сумму налога в отчете (не меньшую).