Рентабельность активов (roa): формула и пример расчёта

Содержание:

- Что такое «рентабельность внеоборотных активов»

- Что такое ROA простыми словами

- Коэффициент RONA

- Рентабельность продаж — формула расчета

- Формула расчета рентабельности

- Оптимизация НДС по приобретенным ценностям

- Оборотные активы

- Коэффициент рентабельности — основной показатель доходности активов

- Рентабельность собственного капитала — определение

- Рентабельность собственного капитала — что показывает

- Рентабельность собственного капитала — формула

- Рентабельность собственного капитала — значение

- Средние статистические значения по годам для предприятий РФ

- Как рассчитать порог рентабельности

- Рентабельность чистых активов (RONA)

- Сокращение запасов готовой продукции

Что такое «рентабельность внеоборотных активов»

В широком значении слова рентабельностью называют показатели доходности любой компании или предпринимателя. Рентабельным называют такое предприятие, которое:

- окупает вложенные в него средства и деньги, затрачиваемые на содержание оборудования и т.д.;

- приносит владельцу прибыль.

Соответственно, нерентабельным называется такой бизнес, который приносит владельцу убытки.

Из изложенного выше следует, что путём расчёта рентабельности можно судить об успехе работы всего предприятия

Ввиду важного значения этого показателя и его ключевой роли в экономическом анализе, выделяется несколько видов коэффициентов рентабельности:

- производства;

- производственных ресурсов;

- продукции;

- продаж;

- собственного и задействованного (с учётом займов) капитала;

- основных средств;

- персонала;

- и наконец, коэффициент рентабельности внеоборотных активов, чистых активов и активов бизнеса.

Путём расчёта рентабельности можно судить об успехе работы всего предприятия

Что такое ROA простыми словами

ROA (Return on Assets) – коэффициент рентабельности активов, показывающий процентное соотношение чистой прибыли предприятия к его общим активам (данные по балансу).

Коэффициент ROA простыми словами – это финансовый показатель эффективности ведения бизнеса, который, фактически, говорит о результативности использования компанией своего имущества, включая кредитные заимствования.

Примеры расчета ROA

Формула расчета показателя рентабельности активов:

Коэффициент рентабельности = чистая прибыль/совокупные активы * 100

Под чистой прибылью подразумевается разность между годовой выручкой и затратами предприятия, а в совокупных активах учитываются принадлежащие ей материальные ресурсы. Расчет активов проводится по среднегодовой величине (активы на начало и конец года/2).

Например, если чистая годовая прибыль $1 млн., а совокупная стоимость активов $5 млн., то рентабельность активов предприятия составит: 1/5*100% = 20%

Если возникает необходимость рассчитать рентабельность активов за период, отличный от календарного года, то:

ROA= чистая прибыль * (365/n)/ среднегодовая величина активов*100

Где n- количество дней для искомого временного интервала.

Обоснованные выводы, по результатам расчета коэффициента ROA, требуют учитывать следующие аспекты:

- Временной интервал. Коэффициент не дает прогнозируемый результат по потенциалу прибыли на долгосрочных инвестициях (например, изменения производственного цикла с внедрением новых технологий может на время снизить ROA), поэтому необходимо следить за динамикой роста/падения.

- Неравноценные значения числителя и знаменателя. Прибыль показывает текущий результат, а активы накапливались несколько лет, поэтому необходимо добавить в аналитику инструменты оценки рыночной стоимости предприятия.

- Риски. Высокий показатель рентабельности активов может быть достигнут за счет ведения агрессивной стратегии на «грани фола», поэтому следует проанализировать структуру затрат и используемый финансовый рычаг.

Преимущества и недостатки

Коэффициент ROA позволяет охарактеризовать уровень профессионализма менеджмента компании (насколько грамотно используются активы), что прямо влияет на размер потенциальной прибыли от инвестирования.

По его значениям оценивается надежность, платежеспособность и конкурентоспособность предприятия. Показатель важен не только для инвесторов и аналитиков, но и для руководства компании, которое может вовремя внести коррективы, если ROA низкий, в сравнении с конкурентами, или имеет тенденцию к снижению.

Основной недостаток ROA и других коэффициентов рентабельности заключается в их зависимости от правил бухгалтерской отчетности (например, разные стандарты – GAAP и IFRS могут применяться даже на предприятиях одной страны).

Даже высокий коэффициент рентабельности активов не отражает уровень ликвидности компании (средства для дивидендов могут быть только на бумаге).

Следует также знать, что выводы по рентабельности компании не могут базироваться исключительно на значениях ROA – это относительный показатель, который требует подтверждения тенденции сравнительным анализом аналогичными инструментами.

Расчет (формула)

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации):

Рентабельность активов = Чистая прибыль / Активы

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Часто, чтобы получить более наглядное, процентное соотношение в формуле используют умножение на 100. В этом случае показатель также можно интерпретировать как «сколько копеек приносит каждый рубль, вложенный в активы организации».

Для более точных расчетов в качестве показателя «Активы» берется не значение на конкретную дату, а среднее арифметическое значение – активы на начало года плюс активы на конец года делят на 2.

Чистая прибыль организации берется по данным «Отчета о прибылях и убытках», активы – по данным Баланса.

Если расчет производят не за год, а за другой период, то для получения результата в сопоставимом с годовым виде используется формула (в частности, в программе «Ваш финансовый аналитик»):

Рентабельность активов = Выручка*(365/Кол-во дней в периоде)/((Активы на начало + Активы на конец)/2)

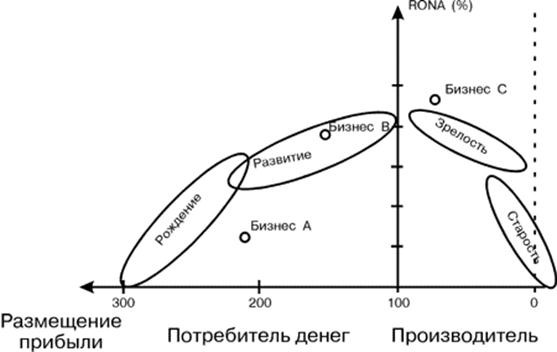

Коэффициент RONA

RONA – это показатель коэффициента рентабельности чистых активов. Путем исчисления, можно установить правильность использования вложенного капитала и получения большого дохода из вложенных средств его собственниками.

Чистые активы – это суммарная единица себестоимости (стоимость имущества), без включения сумм по выплате каких-либо долгов. Или, другими словами, это коэффициент рентабельности оборотных и внеоборотных финансовых средств.

Все собственники компании заинтересованы повысить это значение. Чистая прибыль напрямую указывает на целесообразность вложения капитала в данную организацию, а также показывает значение выплат дивидендов и отражается на общей стоимости.

Расчет RONA аналогичен исчислению ROA. Есть небольшое отличие – в расчет не следует брать капитальные расходы учреждения. Данный коэффициент – это показатель степени результативности на финансовом рынке.

RONA показывает менеджерам финансовой группы, что существуют вложения в приобретение и содержание имущества. За основу для расчета принимается годовая прибыль, после выплаты всех налогов.

Рентабельность продаж — формула расчета

Рентабельность продаж указывается, как аббревиатура ROS (от англ. «return on sales»). Общая формула для вычисления показателя:

ROS=П/В * 100%, где:

- П — прибыль;

- В — общая выручка.

Рентабельность — относительный показатель, который представлен в процентах. Например, полученный результат 20% означает, что 20 копеек каждого рубля выручки — фактический заработок фирмы. Эта величина покрывает расходы и может быть потрачена на развитие, инвестиции и так далее.

Расчет рентабельности производится по данным финансовой отчетности — сведений из формы №2 бухгалтерского баланса.

Показатель вычисляется несколькими способами на основании базовых параметров — видов прибыли:

- Валовой — дохода, получаемого за вычетом себестоимости продукции. В последнюю входят стоимость материалов и иные производственные расходы без учета налогов и взносов.

- До налогообложения — валовой прибыли с дополнительным вычетом непроизводственных затрат (по сбыту, административно-управленческих). Налоги также не учитываются.

- Чистой — прибыли за вычетом всех расходов и налоговых удержаний.

Преимущественно расчет производится по третьему варианту.

Цели расчета

Вычисление рентабельности продаж применяется для оценки финансово-хозяйственной деятельности предприятия.

Анализ показателя позволяет:

- определить прибыльность бизнеса;

- сравнить параметры эффективности работы организации за определенные периоды;

- разработать меры по повышению прибыльности предприятия;

- выбрать стратегию ценообразования на отдельные виды товаров и услуг;

- определить сезонность бизнеса и учесть этот фактор при планировании бюджета;

- изучить спрос на продукцию;

- оценить производительность отдельных подразделений фирмы, категорий товаров и услуг;

- анализировать эффективность выбранной рыночной стратегии;

- оценить инвесторам и кредиторам выгодность вложения средств в конкретное предприятие (в том числе молодое), продукт, сервис, ценную бумагу;

- выбрать наиболее прибыльную организацию среди конкурирующих фирм с целью инвестирования.

Однако рентабельность продаж выступает не единственным показателем эффективной деятельности организации. Оценку целесообразно проводить в совокупности с другими финансовыми параметрами.

Например, для предприятий розничной торговли и транспортных услуг характерен низкий показатель рентабельности. Но это зачастую компенсируется высоким оборотом продукции. Если организация смогла наладить продажи в достаточном объеме, заниженная рентабельность не указывает на неэффективность деятельности фирмы.

Формула расчета по чистой прибыли

Преимущественно вычисление рентабельности продаж производится, исходя из отношения чистой прибыли организации к полученному совокупному доходу:

ROS (чп) = ЧП/В*100%, где:

- ROS (чп) — рентабельность продаж по чистой прибыли;

- ЧП — чистая прибыль;

- В — совокупная выручка (то есть все средства, получаемые предприятием без учета каких-либо расходов).

Для расчета чистой прибыли применяют формулу:

ЧП=В-СБ-З-Н, где:

- В — выручка;

- СБ — себестоимость;

- З — затраты (коммерческие, управленческие, прочие);

- Н — налоги.

Чистая прибыль может быть как положительной, так и отрицательной величиной (если расходы превышают доходы).

Выручка определяется по формуле:

В = Ц*ОП, где:

- Ц — цена за единицу товара или услуги;

- ОП — совокупный объем продаж.

При определении рентабельности по финансовой отчетности (форме №2 бухгалтерского баланса), расчет ведется по формуле:

Такой алгоритм вычисления подходит для предприятий любой сферы деятельности.

Формула расчета по валовой прибыли

Для вычисления рентабельности по валовой прибыли (ROS вп) применяется формула:

ROS вп= ВП/В*100, где:

- ВП — валовая прибыль;

- В — совокупные поступления.

Показатель отображает долю каждого рубля с продажи, которая направляется на покрытие производственных расходов. То есть ВП будет включать такие затраты и себестоимость продукции (без налогов).

При расчете по бухгалтерскому балансу формула следующая:

Расчет показателя часто применяется для анализа эффективности предприятий торговли.

Формула расчета по прибыли до налогообложения

Чтобы рассчитать рентабельность продаж по прибыли до удержания налоговых сборов (ROS дн), применяется формула:

ROS дн = Пдн/В*100, где:

- Пдн — прибыль до взимания налоговых взносов;

- В — совокупная выручка.

Пдн определяется как доход, из которого вычитаются себестоимость продукции и все расходы (производственные и непроизводственные). Налоги при этом не учитываются.

Формула для расчета по бухгалтерскому балансу:

То есть на показатель оказывают влияние результаты всей финансово-хозяйственной деятельности организации.

Формула расчета рентабельности

Рентабельность активов (ROA) рассчитывается методом деления чистой прибыли на активы. Формула расчета:

ROA = NI / TA * 100%, где

- NI – чистый доход;

- TA – совокупность всех активов.

Данная формула показывает отношение чистого дохода к сумме всех средств компании. Также ROA можно определить другим методом:

ROA = EBI / TA * 100%, где

- NI – чистая прибыль, получаемая держателями акций компании;

- TA – совокупность всех активов.

Другими словами, ROA показывает количество дохода, который приходится на каждый рубль вложенных инвестиций. Это своеобразный индикатор доходности, который показывает эффективность работы компании.

Вышеуказанные формулы помогают рассчитать степень результативности и профессионализма, правильности решений управленческого персонала.

Оптимизация НДС по приобретенным ценностям

Здесь отражается сумма налога, которую предприятие в будущем сможет предъявить к вычету. Остаток по строке может возникнуть, если у предприятия длительный цикл производства и НДС по приобретенным материалам можно зачесть только при отгрузке изготовленной продукции. Также НДС останется, если не предоставлены документы, необходимые для зачета. Сколько-либо значимых рычагов по оптимизации данной статьи нет, однако и тут можно снизить сумму. Например, требовать с поставщика не предоставленную им счет-фактуру, каким-либо образом снизить длительность цикла производства. Ну и не стоит забывать, что данная статья снижается автоматически с уменьшением размера закупаемых запасов.

Оборотные активы

ОбА — оборотные активы в показателе рентабельности активов являют собой имущество предприятия, которое отражено в первом разделе бухгалтерского баланса у средних и малых предприятий в строках 1210, 1230 и 1250.

Оборотные активы также подразделяют на три группы:

- финансовые активы, включающие оборотные средства в запасах и незавершенном производстве, НДС (налог на добавленную стоимость) по приобретенным товарам и краткосрочные финансовые вливания (исключением являются денежные эквиваленты);

- материальные запасы предприятия;

- к нематериальным оборотным активам относятся: денежные средства и денежные эквиваленты, а также дебиторская задолженность.

Коэффициент рентабельности — основной показатель доходности активов

Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине:

- К активам — рентабельность активов (ROA).

- К выручке — рентабельность продаж (ROS).

- К основным средствам — рентабельность основных средств (ROFA).

- К вложенным деньгам — рентабельность инвестиций (ROI).

- К собственному капиталу — рентабельность собственного капитала (ROE).

Доходность активов с использованием рассматриваемого коэффициента отражается наглядно — в формате, близком к отражению годовых процентов по вкладу в банке (или инвестпроекту.) Зная соответствующий коэффициент, инвестор сразу может сопоставить его с аналогичным показателем по другим бизнесам и выберет среди предприятий наиболее привлекательное с точки зрения собственного участия в финансировании деятельности.

Рентабельность собственного капитала — определение

Рентабельность собственного капитала — коэффициент равный отношению чистой прибыли от реализации к среднегодовой стоимости собственного капитала. Данные для расчета — бухгалтерский баланс.

Рентабельность собственного капитала рассчитывается в программе ФинЭкАнализ в блоке Анализ рентабельности как Рентабельность собственного капитала.

Скачать программу ФинЭкАнализ

Рентабельность собственного капитала — что показывает

Рентабельность собственного капитала показывает величину прибыли, которую получит предприятие на единицу стоимости собственного капитала.

Рентабельность собственного капитала — формула

Общая формула расчета коэффициента:

Формула расчета по данным старого бухгалтерского баланса

где стр.190 — значение из Бухгалтерского баланса на конец отчетного периода, стр. 490нач, стр. 490кон — значения на начало и на конец отчетного периода из Отчета о прибылях и убытках (форма №2).

Формула расчета по данным нового бухгалтерской отчетности

где параметрами формулы являются соответствующие строки Бухгалтерского баланса и Отчета о финансовых результатах.

Рентабельность собственного капитала — значение

Рентабельность собственного капитала (Kрск) — по сути главный показатель для стратегических инвесторов (в российском понимании — вкладчиков средств на период более года). Показатель определяет эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли.

С позиции собственников рентабельность наиболее достоверно отображается в виде рентабельности на собственный капитал. Показатель важен для акционеров компании, так как характеризует прибыль, которую собственник получит с рубля инвестиций в предприятие.

У применения этого коэффициента есть ограничения. Доход появляется не от активов, а от продаж. На основе Kрск нельзя оценить эффективность бизнеса компании. Кроме того, большинство компаний используют весомую долю заемного капитала. Как бухгалтерский показатель Рентабельность собственного капитала дает представление о доходах, которые компания зарабатывает для акционеров.

Рентабельность собственного капитала сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д.

Минимальный (нормативный) уровень доходности предпринимательского бизнеса — уровень банковского депозитного процента. Минимальное нормативное значение показателя Рентабельности собственного капитала (Kрск) определяется по следующей формуле:

где:

- Крнк – нормативная величина рентабельности собственного капитала, отн.ед.;

- Сд – средняя ставка по банковским депозитам за отчетный период;

- Снп – ставка налога на прибыль.

Если показатель Kрск за период анализа оказался ниже минимального Крнк или вовсе отрицательным, то собственникам не выгодно вкладывать средства в компанию. Инвестору стоит проанализировать вложение средств в другие компании.

Для окончательного приема решение о выходе из капитала компании лучше проанализировать Kрск за последние годы и сравнить с минимальным уровнем доходности за этот период.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Как рассчитать порог рентабельности

Порог рентабельности — это нижний уровень прибыли, который равен нулю. Он означает, что товары не продаются, а компания работает исключительно на самоокупаемости затрат. У порога рентабельности есть еще одно название — точка безубыточности.

Расчет порога рентабельности необходим для определения минимального уровня производства и продаж. Он помогает оценить размер финансовых запасов, которые нужны для того, чтобы предприятие нормально функционировало. Расчетом порога рентабельности могут заниматься как владельцы компании, которые решили планировать производственные объемы, так и инвесторы, которым это нужно, чтобы быть в курсе финансового состояния компании.

Расчет порога рентабельности выполняется на базе:

- постоянных издержек — затраты, не меняющиеся под воздействием снижения или увеличения уровня производства или продаж: зарплаты сотрудникам, аренда помещения, налоги, рекламные кампании и т.д.;

- переменных издержек — затраты, зависящие от количества выпущенных и реализованных товаров: расходы на материалы, топливо, премии и т.д.

Переменные и постоянные затраты формируются на основании совокупности постоянных затрат.

Расчет порога рентабельности выполняется по двум формулам:

где:

где:

Рентабельность чистых активов (RONA)

Рентабельность чистых активов (Return on net assets, RONA) – это коэффициент, показывающий рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждой вложенной собственниками денежной единицы. Собственники компании заинтересованы в увеличении показателя рентабельности чистых активов, так как чистая прибыль, приходящаяся на единицу вкладов собственников, показывает общую прибыльность бизнеса, как объекта инвестирования, а также уровень выплаты дивидендов и влияет на рост котировок акций на бирже.Рентабельность чистых активов рассчитывается как отношение чистой операционной прибыли после выплаты налогов к среднегодовой величине внеоборотных активов и чистого оборотного капитала плюс основные фонды.RONA = (Чистая прибыль / Средний за период собственный и заемный капитал)*100%Расчет показателя RONA аналогичен расчету ROA, но в отличие от второго коэффициента, RONA не учитывает связанных с ними обязательств компании (капитальные расходы). Зато данный показатель рассматривает активы, которые компания использует для достижения своих результатов, также RONA напоминает менеджерам, что существуют затраты на приобретение и содержание активов.В расчет берется чистая операционная прибыль после налогообложения (NOPAT). Благодаря включению в показатель прибыли выплаты процентов кредиторам компании после налогообложения устраняется недостаток, который допускает непоследовательное сравнение прибыли после уплаты процентов с базой совокупных активов. Тем не менее, даже этот вариант RONA несколько противоречив, что ставит под сомнение его использование в качестве инструмента для оценки стратегий и эффективности компании в целом.Первый недостаток: показатель отражает бухгалтерскую прибыль, а не денежный поток. Поскольку стоимость стратегии или предприятия зависит от суммы, временного фактора и рисков будущих денежных потоков, применение RONA может предоставить ошибочную информацию, которая будет использована при принятии деловых решений. Следовательно, возможно искажение процесса принятия решений, основанных на данном показателе. Второй недостаток: использование RONA в качестве основы для оценки результатов деятельности и бонусного вознаграждения менеджмента может привести к принятию решений, несовместимых с интересами акционеров. В частности, если руководители подразделений пытаются максимизировать доходность чистых активов своих подразделений, это может привести к тому, что высокорентабельные подразделения откажутся от проектов, перспективных с точки зрения компании в целом.

Что такое чистые активы?

Чистые активы – это величина, определяемая как разница между суммой активов компании, принимаемых к расчету, и суммой ее пассивов, принимаемых к расчету. Другими словами, чистые активы – это стоимость оборотных и внеоборотных активов, обеспеченных собственными средствами организации. Чистые активы – это стоимость имущества организации, которое свободно от долговых обязательств.Показатель чистых активов указывает на финансовую устойчивость предприятия, на обеспеченность собственными средствами. Стоит учитывать, что стоимость чистых активов может искусственно раздуваться, чтобы привлечь инвесторов и возвращаться к реальным объемам тогда, когда придет время выплаты дивидендов вкладчикам.Факторы, изменяющие динамику RONAЕсли показатель рентабельности чистых активов увеличился, что является положительной тенденцией, значит, на это повлияли следующие факторы: 1) рентабельность продаж увеличилась, 2) оборачиваемость чистых активов увеличилась.

Сокращение запасов готовой продукции

Для сокращения запасов готовой продукции можно перейти на систему заказов, то есть производить продукцию под конкретный заказ покупателя, а не работать «на склад» в надежде, что кто-нибудь когда-нибудь это приобретет. Можно проанализировать спрос на продукцию или товар ретроспективно в динамике и составлять производственную программу, исходя из выявленных тенденций. Если продукция подвержена ярко выраженной сезонности и пользуется спросом только в определенный период года, а в остальное время все-таки приходится работать «на склад» в ожидании сезона, то можно воспользоваться опытом, например, производителей строительных материалов. Можно зимой заполнять свои склады готовой продукцией, но заключать договоры купли-продажи уже сейчас, не дожидаясь теплого времени года. А товар хранить у себя на складах. И так как сделка уже осуществлена, этот товар уже не принадлежит производителю, следовательно, не учитывается в составе готовой продукции и не учитывается в балансе.

Конечно, данные меры неприменимы ко всем поголовно в силу специфики каждого предприятия, требуют дополнительной работы со стороны отделов сбыта, снабжения, производственных цехов и вызовут их сопротивление. Но ведь для этого эти подразделения и созданы!