Учетная политика организации: образцы на 2021 год, как составить, примеры

Содержание:

- Учетная политика организации: что это такое и как формируется?

- Формирование учетной политики организации

- Структура учетной политики

- Примерная структура учетной политики для целей управленческого учета

- Применение различных способов управления прибылью и финансовый результат

- Для чего оформлять учетную политику

- Если с начала года переходите на другой налоговый режим — учетную политику нужно составить новую

- Ведение бухучёта и составление бухотчётности в упрощённой форме

- Бухгалтерская отчетность организации

- Что такое УП?

Учетная политика организации: что это такое и как формируется?

Учетная политика организации – это комплекс методик, позволяющих систематизировать бухгалтерскую информацию о функционировании предприятия и о его имуществе.

На практике учетная политика представлена в виде документа, который должен четко регламентировать хозяйственную жизнь предприятия: когда платить по обязательствам, как документировать хозяйственные операции, что относить к оборотным, или основным средствам, как оценивать стоимость активов и многое другое.

Для чего нужен бизнес-план и как его составить самостоятельно, вы можете узнать здесь.

Существует довольно большое количество приемов ведения бухгалтерского и налогового учета. Из их многообразия главный бухгалтер выбирает те, которые оптимальным образом удовлетворяют требования конкретной фирмы.

Учетная политика организации формируется при соблюдении следующих предпосылок:

- Материальная обособленность. Это означает, что после основания организации в ее собственности появляется имущество, которое является отдельной экономической категорией по отношению к имуществу и обязательствам других организаций и ее собственников.

- Непрерывность функционирования. Суть этой предпосылки заключается в том, что учет хозяйственной жизни предприятия имеет смысл тогда, когда оно существует в неизменном виде (касательно объемов производства и правового статуса) определенное количество времени.

- Методичность использования учетной политики. Это означает, что подобранные методики учета будут эксплуатироваться на протяжение относительно длительного временного отрезка, другими словами, по порядку, от прошедшего отчетного периода к следующему.

- Временная однозначность эпизодов хозяйствования. Факты хозяйственной жизни подлежат признанию в тот отчетный период, в коем они имели место быть, безотносительно к тому, когда зафиксировано поступление денежных средств.

К примеру, оплата рабочей силы (зарплата) должна быть отражена тогда, когда была начислена, безотносительно к тому, когда она была выплачена.

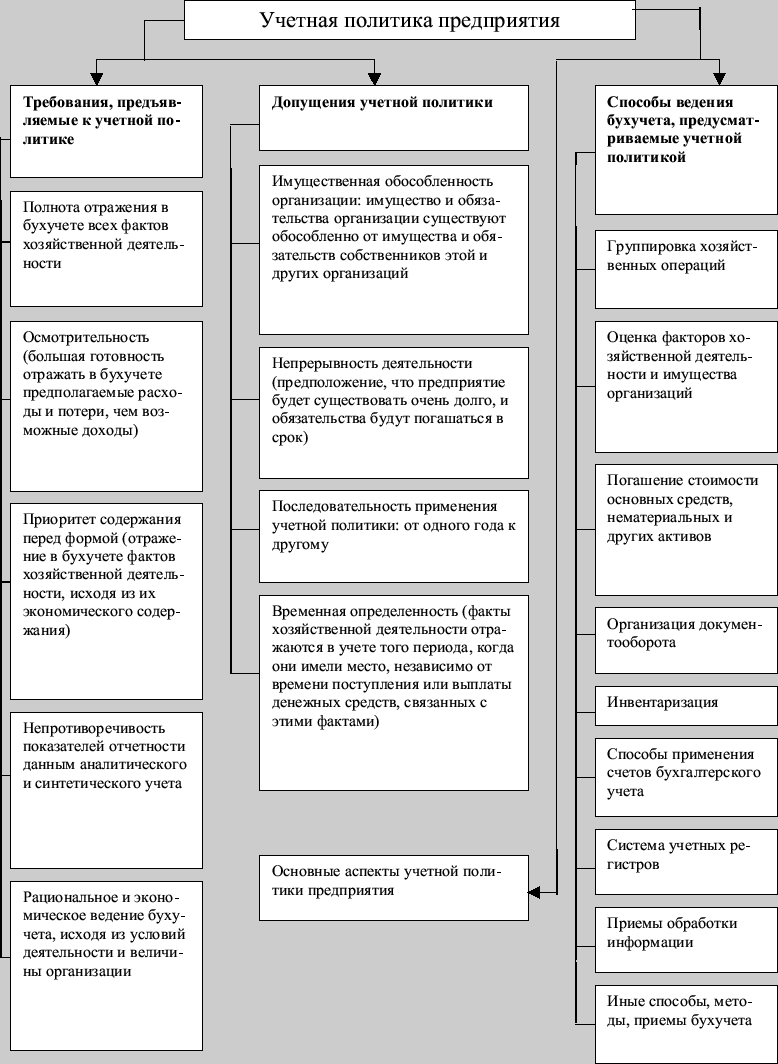

Схема: Основные элементы учетной политики организации.

Схема: Основные элементы учетной политики организации.

Основные требования к учету

Учет активов предприятия должен полностью и комплексно отражать его состояние. В этой связи имеются определенные требования к учетной политике:

- Она должна отражать все факты хозяйствования

- Факты хозяйствования должны быть учтены или одновременно с их осуществлением, или сразу после него.

- Приоритет должен отдаваться отражению издержек и пассивов, а не доходных потоков и активов.

Данное требование обусловлено тем, что уровень прибыли зависит от издержек и доходов, и предприниматель склонен к тщательному отображению сначала расходов и только потом доходов с целью избавления от неточностей при калькуляции налогооблагаемой базы. Этот феномен получил название бухгалтерского консерватизма.

- Превалирование экономического смысла над видом. Это значит, что для целей учета более важна не правовая форма эпизода хозяйствования, а его экономическая суть и обстоятельства его происшествия.

- Тождественные учетные данные не должны различаться, если они представлены в разных регистрах бухучета.

- При учете актов хозяйствования необходимо придерживаться принципа рациональности (должны учитываться экономические обстоятельства эпизода, размер предприятия, объем данных, необходимых для того, что принять обособленное управленческое решение).

Таким образом, если учесть предпосылки и требования к учетной политике, можно сформировать учетную политику, которая подлежит одобрению руководителем предприятия и состоит из: способов разделения на виды и анализа эпизодов хозяйствования, способов оплаты дебиторской задолженности, методов координации оборота учетных документов, способов координации описи имущества, методов использования счетов бухучета, комплекса счетов бухучета, способов анализа данных, другой необходимой методологии.

Схема: Аспекты учетной политики.

Схема: Аспекты учетной политики.

Формирование учетной политики организации

Формирование учетной политики компании проводится непосредственно главным бухгалтером или другим лицом, которое по законодательству Российской Федерации отвечает за управление бухгалтерским учетом предприятия, основываясь на текущем ПБУ 1/2008, которое утверждается руководителем предприятия. В данном случае также проводится:

- Утверждение рабочего плана счетов бухучета, которые содержат как аналитические, так и синтетические счета, которые нужны для проведения бухгалтерского учета в организации, которые также соответствует требованиям соответствия срокам подачи и полноты данных в учете и отчетности.

- Утверждение форм первичных учетных документов, а также регистров бухгалтерского учета и документов для проведения внутренней бухгалтерской отчетности.

- Утверждение порядка того, как проводится инвентаризация активов и основных обязательств организации.

- Утверждение способов оценивания активов и различных обязательств организации.

- Утверждение регламента документооборота и технологий, по которым будет обрабатываться учетная информация.

- Утверждение правил контроля за хозяйственными операциями.

- Утверждение других решений, которые также играют роль в организации бухгалтерского учета.

Учетную политику нуждается в формировании, так как каждое конкретное направление руководства бухгалтерским учетом нуждается в выборе одного из предоставленных способов ведения бухгалтерского учета, которые также утверждены законодательством РФ и нормативными актами, и обосновать его. В случае, если в нормативных актах не содержится регламентация отражения в бухгалтерском учете каких либо проведенных операций, то организации потребуется разработать свой способ ведения бухгалтерского учета.

Знание. понимание и способность умело формировать учетную политику организации ложится на плечи руководителя предприятия (так как на нем находится ответственность организации бухучета и соответствие нормам законодательства во время исполнения какой-либо хозяйственной деятельности, подписание приказов про утверждение учетной политики предприятия и также изменений, которые могут в нее вносится), главного бухгалтера (ответственного за формирование учетной политики предприятия, а также ведение бухучета и предоставление в срок полной информации об отчетности), и аудитора (который проверяет организацию в последовательности знакомства с ее учетной политикой), и налоговый инспектор (исследует заложенные в учетной политике организации принципа учета объектов, подвергаемых налогообложению).

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Структура учетной политики

Учетная политика организации может быть общей — для бухгалтерского и для налогового учета. Можно также разработать отдельную учетную политику для каждого вида учета. Учетная политика ИП формируется только для целей налогового учета.

Учетная политика организации будет единой, включая ее обособленные подразделения, даже если они имеют отдельный баланс.

Общая учетная политика организации состоит из трех основных разделов:

- организационно-технический;

- методологический для целей ведения бухгалтерского учета;

- методологический для целей налогообложения.

Важные пункты учетной политики приведены в таблице:

|

Организационно-технический раздел |

|

|

Способ ведения учета |

Указать, кто ведет учет – руководитель; бухгалтер или отдел бухгалтерии; аутсорсинговая компания или сторонний бухгалтер. |

|

Форма учета |

Журнально-ордерная; мемориально-ордерная; автоматизированная. |

|

Рабочий план счетов |

Утверждается отдельным приложением к учетной политике. |

|

Если применяются унифицированные формы, то их надо перечислить и указать реквизиты нормативного акта, которыми они утверждены. Если применяются самостоятельно разработанные формы, то их образцы надо привести в приложении. |

|

|

Право подписи первичных учетных документов |

Привести перечень лиц в приложении или указать, что право подписи определяется в должностных инструкциях. |

|

Формы бухгалтерских регистров |

Перечень и форму регистров укажите в приложении. |

|

Утверждается отдельным приложением к учетной политике. |

|

|

Инвентаризация |

Указать сроки проведения инвентаризации, перечень имущества и обязательств, подлежащих инвентаризации, количество инвентаризаций. |

|

Методологический раздел для целей ведения бухгалтерского учета |

|

|

Указать, что вы формируете промежуточную отчетность, согласно требованиям закона или учредительных документов. Привести перечень форм бухгалтерской отчетности. |

|

|

Учет МПЗ, тары, готовой продукции и товаров |

Надо выбрать единицу учета МПЗ (номенклатурный номер, партия, однородная группа). Определите, как происходит оценка поступающих МПЗ: по фактической себестоимости либо по учетным ценам. Укажите метод оценки материалов, списываемых в производство (по себестоимости каждой единицы; по средней себестоимости; ФИФО). |

|

Доходы и расходы организации |

Пропишите, как организация признает коммерческие и управленческие расходы. Укажите порядок признания выручки от продажи продукции, выполнения работ, оказания услуг с длительным циклом (более 12 месяцев). Предусмотрите порядок оценки незавершенного производства. |

|

Учет расчетов по налогу на прибыль |

Малые предприятия должны прописать, применяют они ПБУ 18/02 или нет. |

|

Создание фондов и резервов |

Пропишите порядок создания резерва по сомнительным долгам. Зафиксируйте учет оценочных обязательств, малые предприятия могут не их формировать. Укажите, будет ли ООО создавать резервный фонд. |

|

Учет основных средств |

Пропишите, как определяется срок полезного использования. Укажите способ начисления амортизации и способ списания ОС стоимостью не более 40 тыс. рублей за единицу. Определите, проводит ли организация компания переоценку ОС, если да, то зафиксируйте метод переоценки. |

|

Методологический раздел для целей налогообложения |

|

|

Источники данных для налогового учета |

Определите, на основе чего ведется налоговый учет — бухгалтерских регистров или в самостоятельно разработанных регистрах (такие формы надо привести в приложении к учетной политике). |

|

Метод амортизации ОС |

Укажите, применяет ли организация амортизационную премию или повышающие коэффициенты амортизации. |

|

Метод определения стоимости сырья и материалов, используемых в производстве |

Выберите один из четырех способов (по средней себестоимости; по стоимости единицы запасов, ФИФО, ЛИФО). |

|

Периодичность сдачи деклараций по налогу на прибыль |

Определите отчетные периоды по налогу на прибыль (ежеквартально или ежемесячно). |

|

Метод признания доходов и расходов |

Выберите – метод начисления или кассовый метод (на применение кассового метода есть ограничения). |

|

Распределение доходов и расходов, относящихся к нескольким отчетным (налоговым) периодам |

Если налог на прибыль организация платит ежемесячно, то такие доходы и расходы распределяют тоже раз в месяц. Если организация отчитывается ежеквартально, то доходы и расходы можно распределять ежемесячно или ежеквартально. |

|

Определение перечня прямых расходов |

Укажите, какие расходы являются прямыми (в качестве пример можно взять перечень из статьи 318 НК РФ) |

Примерная структура учетной политики для целей управленческого учета

Описанная выше специфика учетной политики для целей управленческого учета обуславливает содержание конкретных положений такой политики.

В общем виде структуру управленческой учетной политики можно представить следующим образом:

- Организационный раздел.

- Технический раздел.

- Методический раздел.

Рассмотрим вкратце каждый из указанных разделов.

1-й раздел — организационный. В нем фирме целесообразно зафиксировать 3 базовых момента:

- привести сведения об учетных принципах, на которых будет выстраиваться управленческий учет, показать используемую терминологию, а также, если необходимо, сослаться на какие-либо нормативные документы, которыми регулируется управленческий учет;

- расписать организационную структуру фирмы: кто за что ответственный, какая в компании система подчинения, какое подразделение ответственно за составление рассматриваемой учетной политики и ведения управленческого учета в целом;

- прописать, какова система финансового обеспечения деятельности фирмы.

2-й раздел является техническим, поскольку в нем компании следует урегулировать аспекты технического плана. В частности, следует предусмотреть порядок управленческого документооборота (и взаимодействия подразделений бизнеса), прописать рабочий план счетов, а также определить основные элементы управленческой отчетности (состав отчетов, формат представления, сроки формирования и т. д.).

3-й раздел является наиболее содержательным. В нем организации раскрывают методическую составляющую ведения управленческого учета на предприятии и составления необходимой отчетности. А именно отражают следующие аспекты:

- методы оценки активов и обязательств (включая амортизацию, списание материалов и т. д.);

- систему группировки расходов на предприятии (прямые и косвенные, накладные и основные и т. д.);

- порядок распределения косвенных расходов (определение базы для такого распределения, способы распределения), а также списания расходов будущих периодов;

- механизмы исчисления себестоимости продукции фирмы, определение видов себестоимости в зависимости от цели формирования конкретного отчета (к примеру, плановая, фактическая, прогнозная и т. д.);

- способы формирования, правила и ситуации, когда фирме следует применять трансфертные цены;

- применяемые способы формирования цены на товары, а также процент прибыли, закладываемый в цену;

- систему управленческого анализа, т. е. какие показатели являются контрольными, как выстраиваются прогнозные планы на основе таких показателей, и т. д.

Все выбранные выше составляющие методологии управленческого учета могут быть использованы фирмой с 1 января года, следующего за годом, когда учетная политика для целей управленческого учета будет утверждена. Утверждение происходит посредством издания специального приказа, распоряжения и т. д.

Важные особенности имеет и учетная политика для целей налогообложения. И о них подробно рассказывают эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры. В этом же материале можно скачать образцы учетной политики для разных систем налогообложения.

Применение различных способов управления прибылью и финансовый результат

Поскольку прибыль это разница между доходами и расходами, то выбор метода признания доходов и расходов увеличивает или уменьшает конечный финансовый результат.

В отношении доходов влияние оказывает факт признания дохода в результате реализации.

В некоторых случаях, доход может не признаваться как реализация, если не подписан акт выполненных работ, хотя работа принята и ее результатами пользуется заказчик. Товары или продукция могут не признаваться реализованными, если не выполнены все условия договора (например, товары не оплачены).

В отношении расходов влияние учетной политики на величину прибыли существенно выше.

Это связано с тем, что расходы могут учитываться различными методами.

Оценка стоимости затрат также может существенно варьироваться в зависимости от выбранной учетной политики.

Это касается стоимости товаров, материальных запасов, оценки амортизируемого имущества, методов исчисления амортизации, оценки ценных бумаг, прочих расходов.

Например, амортизация внеоборотных активов может начисляться несколькими способами. Одни из них равномерно переносят стоимость амортизируемого имущества (линейный метод), другие – позволяют существенно увеличить размер амортизационных отчислений в первые годы эксплуатации активов, что приведет к уменьшению прибыли.

Выбор метода оценки стоимости материально-производственных запасов (ФИФО, ЛИФО, средней стоимости) позволяет увеличивать или уменьшать прибыль отчетного года.

Грамотное, взвешенное применение различных способов управления прибылью с помощью учетной политики позволяет планировать такие показатели как рентабельность, ликвидность, доходность и, в конечном счете, влиять на финансовый результат.

Приведем в Таблице фрагмент вариантов учетной политики, которые влияют на расходы организации, а, следовательно, на финансовый результат.

Таблица. Варианты учетной политики, влияющие на расходы организации

|

Элемент учетной политики |

Нормативный акт |

|

Учет основных средств |

|

|

Выбор способа начисления амортизации основных средств |

Пункт 18 ПБУ 6/01 |

|

Использование коэффициента при начислении амортизации способом уменьшаемого остатка |

Пункт 19 ПБУ 6/01 |

|

Установление стоимостного лимита отнесения основных средств к МПЗ |

Пункт 5 ПБУ 6/01 |

|

Пункт 14 Методических указаний по учету основных средств |

|

|

Порядок учета спецоснастки и спецодежды |

Методические указания по учету спецоснастки и спецодежды (п. 9). Письмо Минфина России от 12.05.2003 N 16-00-14/159 |

|

Порядок учета спецодежды |

Методические указания по учету спецоснастки и спецодежды (п. 9). Письмо Минфина России от 12.05.2003 N 16-00-14/159 |

|

Порядок учета спецодежды, имеющей срок эксплуатации менее 12 мес. |

Методические указания по учету спецоснастки и спецодежды (п. 21 и 26) |

|

Порядок учета спецоснастки, предназначенной для индивидуальных заказов или используемой в массовом производстве |

Методические указания по учету спецоснастки и спецодежды (п. 24, 25) |

|

Организация оперативного (количественного) учета выдачи спецоснастки в производство и ее возврата на склад |

Методические указания по учету спецоснастки и спецодежды (п. 50) |

|

Учет нематериальных активов |

|

|

Порядок выбора способа начисления амортизации НМА |

ПБУ 14/2007 (п. 28) |

|

Использование коэффициента при начислении амортизации способом уменьшаемого остатка |

ПБУ 14/2007 (подп. «б» п. 29) |

|

Учет НИОКР с положительным результатом |

|

|

Способ списания расходов на выполнение НИОКР с положительным результатом |

ПБУ 17/02 (п. 11) |

|

Учет материалов |

|

|

Порядок учета материалов на счете |

Инструкция по применению счетов , , Плана счетов |

|

Порядок определения учетной цены (если учет материалов на счете ведется по учетным ценам) |

Методические указания по учету МПЗ (п. 80) |

|

Способ оценки материалов при их выбытии |

ПБУ 5/01 (п. 16) |

|

Расчет средней себестоимости при выборе способа оценки по средней себестоимости |

Методические указания по учету МПЗ (п. 78) |

|

Исчисление себестоимости единицы при выборе способа оценки материалов по себестоимости каждой единицы |

Методические указания по учету МПЗ (п. 74) |

|

Учет затрат по содержанию заготовительно-складского аппарата |

Методические указания по учету МПЗ (п. 70) |

|

Порядок учета ТЗР |

Методические указания по учету МПЗ (п. 83) |

|

Порядок списания отклонений или ТЗР |

Методические указания по учету МПЗ (п. 87 и 88) |

Для чего оформлять учетную политику

Это основной документ, который устанавливает:

- порядок ведения бухгалтерского учета учреждения;

- круг ответственных лиц;

- формы, регистры и бланки первичной документации;

- документооборот;

- порядок и систему налогообложения производства или реализации товаров, работ, услуг.

В нем подробно раскройте все особенности ведения бухучета и налогообложения.

Документ утверждают на год или на несколько лет. Но в 2021 году всем учреждениям без исключения придется закрепить в нем большое количество изменений, установленных обновившимся законодательством.

При формировании следует опираться на действующее законодательство:

- Федеральный закон от 06.12.2011 № 402-ФЗ в части определения метода ведения бухучета на предприятии, определения круга ответственных лиц за организацию и ведение.

- Новый федеральный стандарт бухгалтерского учета — Приказ Минфина № 274н от 30.12.2017, который определил исключительные положения для учреждений госсектора.

- Учетная политика учредителя — это новшество, введенное в действие ФСБУ. Теперь составлять основополагающий документ компании следует с учетом требований и положений учредителя.

- Налоговый кодекс РФ в части системы налогообложения, налоговых периодов, ставок, льгот и вычетов. Определяется по всем действующим налоговым обязательствам на текущий и последующие годы.

- Приложение № 1 к Приказу Минфина РФ от 06.10.2008 № 106н (ПБУ 1/2008). В положении закреплены особенности составления учетной политики и обязательные требования к содержанию рабочего документа.

- Приказ Минфина России от 30.03.2015 № 52н. Регламентирует особенности составления, хранения и учета первичной документации.

- Инструкции от 01.12.2010 № 157н, от 16.12.2010 № 174н, от 25.03.2011 № 33н. Устанавливают Единый план счетов, состав и порядок формирования бухгалтерской отчетности.

Упрощенная учетная политика краткая и по смыслу подойдет для малого предприятия, которое ведет бухучет в упрощенном порядке. Исключениями являются: адвокатские конторы, кредитные и микрофинансовые фирмы, жилищные и кредитные кооперативы и те компании, чья отчетность подлежит обязательному аудиту. Ведение упрощенной бухгалтерии пропишите в положениях учетной политики, иначе наказание контролирующих органов неизбежно.

Если с начала года переходите на другой налоговый режим — учетную политику нужно составить новую

При смене объекта налогообложения по «упрощенке» — с «Доходы» на «Доходы минус расходы» и наоборот — изменение нужно внести в учетную политику на 2021 год.

В случае перехода с ЕНВД на «упрощенку» в учетной политике надо прописать принятые методы и учетные процедуры для нового порядка налогообложения — упрощенной системы налогообложения.

Новация с 2021 года:

С 1 января 2021 года теряют право применения ЕНВД и ПСН продавцы трех групп товаров, подлежащих обязательной маркировке: лекарственных препаратов, обуви, предметов одежды и прочих изделий из натурального меха.

Взамен ЕНВД небольшие компании и ИП будут просчитывать вариант перехода на УСН.

Для перехода на УСН действующую учетную политику придется переработать

И важно: в срок не позднее 31 декабря 2021 года не забыть уведомить налоговый орган, направив заявление о переходе на УСН по форме № 26-1. Иначе в 2021 году придется платить налоги по общей системе налогообложения

Если часть бизнеса переводится на ЕНВД или открывается возможность получать средства целевого финансирования — в учетной политике нужно подробно расписать порядок ведения раздельного учета.

Есть еще немало нововведений налогообложения, вступающих в действие с 1 января 2021 года. К примеру:

- обязанность восстановления НДС при реорганизации в случае, если правопреемник применяет спецрежим или начинает использовать полученное имущество, товары, работы, услуги в необлагаемой НДС деятельности;

- обязанность применять электронные формы зарплатной отчетности 6-НДФЛ, 2-НДФЛ, расчет страховых взносов для компаний со штатом от 10 человек;

- новые сроки и форматы представления налоговой отчетности;

- установленные на федеральном уровне сроки уплаты авансовых платежей по транспортному и земельному налогам, и другие.

Все эти нововведения — однозначные для исполнения нормы, не допускающие выбора действий или альтернативных суждений. Поэтому учесть в работе их необходимо, но вносить в учетную политику не обязательно.

Обратите внимание на другие положения существующей учетной политики. Возможно, одни из элементов потеряли актуальность, другие — не учитывают произошедших изменений структуры компании или особенностей ведения бизнеса

Одни методы учета требуют упрощения, а другие — замены для достижения оптимального результата.

Это может касаться:

- рабочего плана счетов;

- порядка проведения инвентаризации;

- способов оценки активов и обязательств;

- перечня прямых расходов;

- методики ведения раздельного учета, если такая обязанность предусмотрена;

- льгот, на которые имеется право применения и других решений для организации учета.

Если вы создаете в бухучете и налоговом учете резервы — по состоянию на 31 декабря 2021 года не забудьте их проинвентаризировать. С 1 января 2021 года вы можете отказаться от формирования резервов для целей налогообложения, отразив принятое решение в учетной политике.

Ведение бухучёта и составление бухотчётности в упрощённой форме

Если организация планирует вести упрощённый бухучёт и пользоваться специальными формами бухотчётности, нужно прописать это в учётной политике. При выборе методов учёта руководствуются требованием рациональности (п. 6 ПБУ 1/2008 «Учётная политика организации»). Это значит, что нужно проанализировать и выбрать методы, благодаря которым можно сформировать полную и достоверную финансовую отчётность с минимальными затратами.

Сокращённый план счетов

При упрощённом бухучёте можно сократить обычный план счетов, объединив некоторые счета друг с другом. Например, применять:

- для производственных запасов — счёт 10 «Материалы» вместо отдельных счетов 10, 11, 15 и 16;

- для затрат, связанных с производством и продажей продукции (работ, услуг) — счёт 20 «Основное производство» вместо счетов 20, 21, 23, 25, 26, 28, 29, 44;

- для готовой продукции и товаров — счёт 41 «Товары» вместо счетов 41, 43, 45;

- для дебиторской и кредиторской задолженностей — счёт 76 «Расчёты с разными дебиторами и кредиторами» вместо счетов 71, 73, 75, 76, 79;

- для денежных средств в банках — счёт 51 «Расчётные счета» вместо счетов 51, 52, 55, 57;

- для капитала — счёт 80 «Уставный капитал» вместо счетов 80, 82 и 83;

- для финансовых результатов — счёт 99 «Прибыли и убытки» вместо счетов 90, 91 и 99.

Рабочий план счетов нужно приложить к учётной политике.

Первичные документы и бухгалтерские регистры

Для ведения бухучёта упрощёнными способами можно самостоятельно разработать подходящие первичные документы (акты, накладные и др.). За основу обычно берут бланки из альбомов унифицированных форм первичных документов и просто удаляют лишние поля или добавляют новые. Главное — сохранить все обязательные реквизиты первичных документов из п. 2 ст. 9 закона 402-ФЗ: наименование и дату документа, название организации, содержание факта хозяйственной жизни, его измерители и их величину, наименование должностей составителей документа, их фамилии и личные подписи.

При сокращённом и простом видах упрощённого учёта можно не вести бухгалтерские регистры имущества. В этом случае все хозоперации заносят в книгу (журнал) учёта фактов хозяйственной жизни.

При полном виде упрощённого бухучёта для регистрации фактов хозяйственной жизни можно разработать свои бланки регистров.

Формы самостоятельно разработанных первичных документов и бухгалтерских регистров закрепляют в учётной политике.

Учёт доходов и расходов

При упрощённом бухучёте организации могут учитывать доходы и расходы кассовым методом, то есть признавать:

- доходы — сразу при поступлении оплаты от покупателей и заказчиков;

- расходы — в момент погашения задолженности перед продавцом или исполнителем, при этом товар должен быть поставлен, а услуга оказана (работа выполнена).

Обычно этим упрощением пользуются организации, которые применяют кассовый метод и в налоговом учёте, например, при УСН.

Упрощённая отчётность

При упрощённом бухучёте не обязательно заполнять полный комплект бухгалтерской отчётности. Можно обойтись только бухгалтерским балансом и отчётом о финансовых результатах по специальным формам из приложения № 5 Приказа Минфина № 66н от 02.07.2010. Некоммерческие организации заполняют ещё и третью форму — отчёт о целевом использовании средств.

Сдают упрощённую бухгалтерскую отчётность в свою налоговую инспекцию. Срок сдачи такой же, как и по обычным формам — до 31 марта года, следующего после отчётного.

Начиная с отчётности за 2021 год отчёты принимают только в электронном виде через операторов электронного документооборота.

Благодаря упрощённым способам ведения бухучёта можно значительно снизить нагрузку на бухгалтерию. Ещё больше облегчить работу поможет сервис «Моё дело Профбухгалтер». В нём план счетов и бухотчётность для малого бизнеса упрощённые, а нетиповые факты хозяйственной жизни оформляются бухгалтерскими справками. Бухгалтерская и налоговая отчётность сдаётся в электронном виде прямо из сервиса без использования отдельных ТКС.

Бухгалтерская отчетность организации

Бухгалтерская отчетность — единая система упорядоченных данных о финансовом состоянии компании, которая составляется на основании учетных сведений бухгалтерского учета.

Абсолютно все организации обязаны представлять внутренним и внешним заинтересованным пользователям бухгалтерскую отчетность. Рассмотрим основные бухгалтерские нормативные акты, устанавливающие порядок ее составления коммерческими организациями.

Основные правила составления и сдачи бухгалтерской отчетности закреплены в Положении по ведению бухгалтерского учета и отчетности в РФ, утвержденном приказом Минфина России от 29.07.1998 № 34н.

Данный документ разработан на основе закона «О бухгалтерском учете» от 06.12.2011 №402-ФЗ и состоит из 6 разделов.

|

№ п/п |

Название раздела |

Тезисы |

|

1 |

Общие положения |

|

|

2 |

Основные правила ведения бухучета |

|

|

3 |

Основные правила составления и сдачи бухотчетности |

|

|

4 |

Порядок представления бухотчетности |

|

|

5 |

Основные правила сводной бухотчетности |

|

|

6 |

Хранение документов бухучета |

|

Согласно п. 5 разд. 3 ПБУ 4/99 бухотчетность включает в себя:

- Баланс (форма 1).

- Отчет о прибылях и убытках компании (форма 2).

- Приложения к формам 1 и 2.

- Пояснительную записку.

- Аудиторское заключение, если компания в установленных законом случаях подлежит обязательному аудиту.

Узнайте также, может ли налоговая оштрафовать, если не сдано аудиторское заключение.

П. 6 разд. 3 ПБУ 4/99 требует от бухотчетности достоверности и полноты сведений о финансовом положении компании. Чтобы корректно отражать хозяйственные операции на счетах бухучета, на основании которых формируется бухгалтерская отчетность, необходимо придерживаться определенных норм и правил, которые самостоятельно утверждаются каждой организацией в главном документе, регулирующем порядок ведения бухгалтерского и налогового учета, — учетной политике компании. Рассмотрим порядок ее составления.

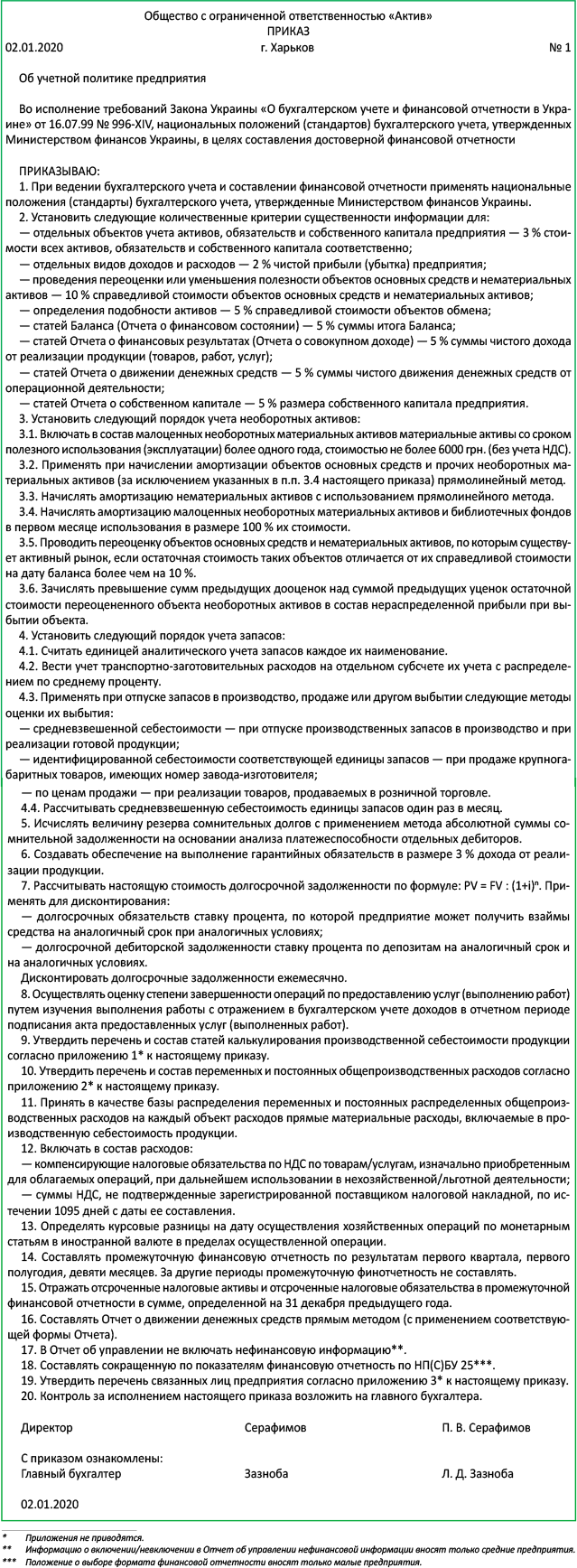

Что такое УП?

Значение термина«учетная политика»растолковываетст. 1 Закона о бухучете*. Вторит ейп. 3 разд. I НП(С)БУ 1 «Общие требования к финансовой отчетности». Так, под УП понимаютсовокупность принципов, методов и процедур, которые используются предприятием для:

*Закон Украины «О бухучете и финотчетности в Украине» от 16.07.99 г. № 996-XIV.

— ведения бухгалтерского учета;

— составления и подачи финансовой отчетности.

Свою УП предприятие определяет самостоятельно по согласованию с собственником (собственниками) или уполномоченным им органом (должностным лицом) в соответствии с учредительными документами (ч. 5 ст. 8 Закона о бухучете).

В УП фиксируют только те принципы оценки и методы учета, которые предусматривают несколько вариантов на выбор предприятия или в отношении которых есть неопределенность (п. 1.3 Методрекомендаций № 635**).

**Методрекомендации по учетной политике…, утвержденные приказом Минфина от 27.06.2013 г. № 635.

А вот дублировать в УПодновариантныетребования и нормы П(С)БУ (когда нет выбора из нескольких вариантов)не нужно. Ведь игнорировать обязательные нормы, предписанные П(С)БУ, предприятие не вправе (см.письмо Минфина от 20.03.2006 г. № 31-34000-20-16/5626). Такие нормы действуют по умолчанию как подлежащие безусловному выполнению. Они являются императивными (т. е. обязательными) для применения.

Освещают избранную УП путем описания (п. 6 разд. IV НП(С)БУ 1):

—принципов оценкистатей отчетности;

—методов учетаотносительно отдельных статей отчетности.

Ориентировочный перечень элементов, которые могут быть прописаны в УП, приведен вп. 2.1 разд. II Методрекомендаций № 635(см.«Налоги и бухгалтерский учет», 2018, № 102, с. 24).

Разработанную предприятием УП оформляют соответствующим организационно-распорядительным документом. Как правило, этоприказ(распоряжение)руководителяпредприятия. Образец приказа об УП.

Устанавливают УП не на какой-то определенный срок, а на длительный период деятельности предприятия, так как согласно бухпринципу последовательности избранная предприятием УП должна применяться постоянно, из года в год. Поэтому

переиздавать приказ об учетной политике каждый год не нужно

Впрочем, нет никаких запретов для того, чтобы каждый год издавать приказ об учетной политике (в подтверждение ее неизменности), дополнив его нововведенными нормами.

Отклониться от «намеченного курса» можно только в исключительных случаях, прямо оговоренных (ст. 4 Закона о бухучете):

— НП(С)БУ;

— МСФО;

— НП(С)БУ в госсекторе.

То есть в зависимости от того, какие бухстандарты применяет предприятие для составления финотчетности. Причем изменение УП должно быть обосновано и раскрыто в финотчетности.

Какие именно случаи пересмотра УП предусмотрены для нацП(С)БУшников?