Образец заявления о возврате излишне уплаченного налога

Содержание:

- Правила заполнения заявления

- Как покупателю составить заявление в магазин?

- Законодательная база

- Что говорит законодатель?

- Что можно, а что нельзя возвращать

- Алгоритм получения вычета

- Право потребителя на возврат денег

- Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога

- Нововведения в 2019 году

- Что если налоговая отказалась вернуть переплату

- Когда подается заявление на зачет или возврат налога

- Как получается переплата по налогам

- Можно ли вернуть товар, купленный в интернет-магазине

- Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

- Как правильно записать нужные сведения в бланк заявления

- Причины составления возвратной накладной

Правила заполнения заявления

НК РФ не предлагает четкой инструкции по заполнению формы на возмещение. Чтобы сдать заявление с первого раза, предлагаем небольшую шпаргалку.

Прежде всего, следует обратить внимание на общие правила внесения информации:

- Данные вписываются печатными буквами от руки либо в Word или Excel.

- Заявление распечатывается в 2-х экземплярах.

- Обязательные атрибуты — подпись заявителя и печать при необходимости.

- Пустые клетки можно оставлять незаполненными, либо ставить прочерки.

Последний пункт может вызывать разночтения у сотрудников различных налоговых инспекций, поэтому желательно предварительно уточнить как корректно «обращаться» с незаполненными строками.

Заявление состоит из 3 страниц. Наибольшая смысловая нагрузка приходится на первый лист. Именно он и вызывает максимальное количество вопросов по внесению данных.

Уточнения по заполнению 1-ой страницы:

- В правой верхней части листа, следует указать сведения о заявителе:

- для физлиц или ИП — ФИО, ИНН и адрес прописки;

- для юрлиц — название компании, ИНН, КПП и юридический адрес.

- Номер заявления проставляет налогоплательщик: если бланк на возврат подается впервые, ставится цифра «1» и так далее по возрастающей.

- О коде налоговой службы ИП и организации осведомлены в силу регулярного предоставления отчетности. Физлица могут узнать код на сайте налоговой инспекции.

- Название налогоплательщика: наименование компании либо ФИО для физлиц или ИП.

- № статьи НК — 78.

- Основание для возмещения налога:

- излишне уплаченный;

- излишне взысканный;

- подлежащий к возмещению.

- Сумма переплаты пишется цифрами исходя из расчетов налогоплательщика.

- Налоговый период (вместе с аббревиатурой ставится номер месяца, квартала или полугодия и текущий год):

- ГД — год;

- МС — месяц;

- КВ — квартал;

- ПЛ — полгода.

- Информация о коде по ОКТМО находится на сайте Федеральной налоговой службы.

- Наименование кода КБК желательно уточнить в налоговой.

- Количество страниц — 2 или 3 в зависимости от необходимости заполнения третьего листа.

- Подтверждающие документы — перечислить документы, сопровождающие заявление.

- Достоверность предоставленных сведений может подтвердить:

- руководитель организации;

- ИП;

- физическое лицо;

- представитель по доверенности.

Заполнение второй страницы:

- Если нет необходимости указывать ФИО, следует поставить прочерк либо оставить пустую клетку.

- В реквизитах банка прописью указать наименование счета — текущий, карточный и т.д.

- В качестве получателя указать полное наименование организации или ФИО физлица.

- Подтверждающие документы: как правило, пишется код паспорта — 21.

Лист №3 заполняют физлица, не являющиеся ИП.

Если на первой странице заявитель внес данные по ИНН, он освобождается от заполнения этого листа. В случае актуальности 3 страницы нужно внести паспортные данные и сведения о месте жительства.

Под заявлением ставится дата и подпись. Если оно предоставляется в электронном виде, необходима соответствующая электронная подпись.

В качестве удостоверяющих факт переплаты бумаг может быть прикреплен любой документ, свидетельствующий об ошибочном перечислении средств.

Для придания заявлению на возврат «увесистости», следует приложить подтверждающие документы

Как покупателю составить заявление в магазин?

Рассмотрим, как правильно составить заявление в магазин на замену приобретенного некачественного изделия или написать бумагу на возврат денег за него. Обнаружение недостатков, в период установленных по закону сроков, влечет за собой законодательно возможность обращения к продавцу или производителю с просьбой о возврате или замене некачественного изделия. В большинстве случаев речь идет об обращении в магазин, где изделие было приобретено.

Потребитель должен помнить несколько правил, которых следует придерживать для отстаивания своих законных прав:

- Претензия пишется письменно.

- Должно быть составлено в двух экземплярах. Один из них передается продавцу, другой подписывается представителем торговой сети и остается у покупателя.

Есть ли специальная форма?

Претензия на возврат некачественных изделий составляется в произвольной форме, но с соблюдением ряда законодательных требований. В крупных торговых сетях всегда есть распечатанные бланки таких заявлений. При необходимости бланки можно скачать на просторах интернета или написать текст заявления на возвращение некачественного изделия самостоятельно от руки. В заявлении следует поэтапно указать следующие сведения:

- О продавце – ФИО директора или другого ответственного лица, название магазина, адрес расположения.

- О потребителе – ФИО, адрес, номер телефона для связи.

- О товаре – название изделия, дата покупки, стоимость приобретения.

- Об обнаруженных недостатках. В этом пункте стоит тщательно и досконально описать, когда и при каких обстоятельствах был обнаружен дефект.

- О предъявляемых требованиях.

- О приложенных документах.

Бумага заверяется подписью покупателя и датой приема претензии.

Мы не рекомендуем самостоятельно оформлять документы. Экономьте время – обращайтесь к нашим юристам по телефонам:

8 (800) 350-14-90

Что пишется в документе?

Одним из важнейших пунктов претензии является предъявление требований. Статья 18 ЗоЗПП указывает, что покупатель может выбрать один из следующих вариантов:

- Заявить о возврате средств в полном объеме.

- Произвести замену изделия на идентичное.

- Заменить товар на другой, подходящий покупателю по своим характеристикам.

- Снизить стоимость продукции, вернув пострадавшей стороне разницу.

- Произвести бесплатный ремонт или компенсировать расходы на проведение ремонтных работ.

При возврате технически сложных товаров рассчитывать на первые три пункта можно лишь в пределах первых 15 дней с момента покупки. По окончании этого периода для возврата средств или замены продукции потребуются более веские основания, перечисленные в пункте 1 статьи 18 ЗоЗПП.

Потребитель обязан четко указать в претензии, на какой вариант развития событий он согласен.

Что приложить к требованию?

Претензия – это официальный бланк, который требует документального сопровождения. Покупатель обязан приложить ряд документов:

- Товарный чек о покупке. Это самый важный документ, так как именно он доказывает факт приобретения товара в этом магазине. При его отсутствии заявителю потребуется доказать, что он покупал изделие здесь. Для этого могут использоваться иные бланки, например, гарантийный талон, накладную, техпаспорт с отметками продавца и т.д.

- Гарантийный талон, если речь идет о товарах на гарантии.

- Заключение эксперта об осмотре изделия и выявленных недостатках. Этот бланк не является обязательным, но серьезно упрощает рассмотрение заявки в спорной ситуации.

Принимающая сторона зачастую требует от заявителя копию его паспорта. Хотя по закону это и не является обязательным, но избежать данного требования довольно сложно.

Законодательная база

Произведение отчислений в ФНС осуществляется со всех граждан РФ, по факту получения дохода. Налогообложение касается не только физических лиц, но и индивидуальных предпринимателей, осуществляющих юридическую деятельность.

Основными законодательные документы, где можно найти разъяснения касаемо возврата НДФЛ:

- Постановления Конституционного Суда России, с прикрепляющимися объяснениями тех, или других решений;

- НК РФ, устанавливающий список выплачиваемых налогов, а также других взносов обязательного характера;

- Письма с пояснениями от Минфинансов, а также от ФНС, имеющие функцию разъяснения с обязательными действиями, которые выполняет Налоговая.

В случае если ФНС применяет к налоговым вычетам письма и приказы, то такие действия незаконные и могут быть обжалованы в судебном процессе.

Что говорит законодатель?

Порядок возврата НДФЛ, удержанного излишне из доходов, содержится в НК РФ ст. 231-1. Возврат сумм работодателю, которые он излишне перечислил за сотрудника в ФНС, регулируется НК РФ, ст. 78. Статья 231 не исключает возможность выплаты гражданину сумм НДФЛ из средств работодателя до момента, когда ИФНС произведет возврат этих денег на счет фирмы-работодателя.

В этой же статье говорится о необходимости возврата налога в случае, если его плательщик писал заявление на имя работодателя с просьбой предоставить ему имущественный вычет, но при расчете право на вычет не было учтено.

Имущественный вычет в связи с покупкой (строительством) жилья имеет свои нюансы, когда дело касается возврата налога на доходы.

Согласно законодательству получить вычет физическое лицо имеет возможность (по НК РФ ст. 220 п. 7-8):

- в налоговой по окончании года;

- в месте, где он работает, в середине года.

Обращаясь по месту работы за вычетом, налогоплательщик должен иметь в виду, что уменьшать НДФЛ при расчетах бухгалтерия начнет с того месяца, в котором он написал заявление с просьбой предоставить вычет. При этом возникает вопрос, должен ли работодатель пересчитать налог в сторону уменьшения с начала года, а затем его вернуть.

О том, что возвращать НДФЛ, удержанный до получения заявления налогоплательщика (с подтверждением из налоговой, что он такое имеет право), работодатель не должен, говорит Минфин (документ №03-04-06/6-46 от 21/03/11 г. и ряд других).

Что можно, а что нельзя возвращать

- продуктов питания;

- лекарств;

- предметов личной гигиены;

- прочих изделий, упомянутых в постановлении Правительства РФ № 55 от 19.01.1998;

- сложной по техническим параметрам продукции (за исключением неисправной), обозначенной в постановлении Правительства РФ № 924 от 10.11.2011.

Оба документа находятся в свободном доступе, так что при возникновении каких-либо сомнений с ними легко можно ознакомиться в интернете.

При этом следует отметить, что, прежде всего, в законе речь идет не о возврате товара, а о возможности его обмена.

Возврат же предусмотрен в тех случаях, когда аналогичный купленному товар не имеется в продаже или почему-то не подходит клиенту. Тем не менее, практика, сложившаяся в торговых компаниях такова, что в большинстве подобных ситуаций они идут навстречу потребителям и, если те не хотят обменивать покупку, а просят возвратить деньги – без проблем это делают.

Алгоритм получения вычета

Возврат НДФЛ доступно оформить 2 путями: напрямую через ИФНС или через работодателя. В первом случае сумма льготы начисляется единовременно, во втором — частями, то есть у человека из зарплаты ежемесячно не изымают подоходный налог. При этом алгоритм назначения льготы у перечисленных способов отличается. Бланк заявления также разный. При оформлении через работодателя процедура упрощена.

Таблица 1. Алгоритм получения вычета

| Через ИФНС | Через работодателя |

|---|---|

| Обращение в налоговый орган с установленным перечнем документации: подтверждающей основания назначения льготы (о приобретении жилья, о лечении и т.д.), обязательно предоставление 3-НДФЛ и 2-НДФЛ. Заявление направляют сразу с пакетом бумаг или после подтверждения льготы (согласно порядкам отдельного ИФНС) | Работник сам (лично, по почте и через интернет) направляет документы, которые служат основанием для льготы, и заявление на ее подтверждение в ИФНС. При этом декларацию и справку о доходах предоставлять не нужно |

| Проверка органом всей документации. Занимает 3-4 месяца | Проверка органом документации. Продолжительность — 1 месяц |

| Уведомление гражданина о результатах проверки. При положительном решении и предварительной отправке заявления деньги сразу поступят на счет | Уведомление гражданина о решении. При положительном вердикте это подтверждение предоставляют работодателю совместно с заявлением на получение вычета |

| Если заявление не отправлялось одновременно с иной документацией, его направляют в ИФНС при утвердительном вердикте. После этого вычет поступит на счет | С этого момента из дохода сотрудника не изымают подоходный налог до полного погашения величины вычета |

Право потребителя на возврат денег

Потребитель не всегда вправе предъявлять требование по возврату денег, переданных продавцу за товар.

Товар качественный, но не понравился

Бывает, что приобретенная вещь не пришлась по нраву домочадцам или не подошла по габаритам, комплектации, хотя товар на 100% качественный.

Подобные ситуации регламентируются ст. 25 ЗОЗПП РФ, которая гласит, что принять обратно в торговую точку можно далеко не все покупки.

Чтобы приобретенная вещь надлежащего качества могла быть возвращена в торговую точку, а уплаченные деньги вернули покупателю, потребуется выполнение таких условий:

- предмет не был в пользовании и сохранил как первозданный вид, так и свойства;

- все бирки, ярлыки на месте (не срезаны и не оторваны);

- имеется чек или квитанция);

- вещь не включена в Перечень товаров надлежащего качества, не подлежащих возврату (утв. ПП РФ №55);

- с дня покупки не истекло 14 дней (день купли-продажи не считается);

- в день обращения в магазине нет аналогичного товара, который могли бы предложить на обмен.

Единственное условие, которое не является обязательным – наличие чека, достаточно свидетельских показаний, удостоверяющих факт покупки именно в этой торговой точке.

Товар некачественный

Если о ненадлежащем качестве товара потребитель не был поставлен в известность при покупке, тогда товар ненадлежащего качества можно отдать обратно и потребовать назад истраченные средства (ст. 18 ЗОЗПП РФ).

Вещи обязаны забрать и вернуть деньги в течение 15 дней с дня покупки.

Получить обратно деньги за товар с недостатками есть законная возможность и после истечения 15 дней, если вещь является технически сложным товаром при наличии таких условий:

- недостатки относятся к существенным (т.е. не царапина и не вмятина, а поломка кроется внутри предмета);

- вещь уже ремонтировалась не один раз, при этом не выдерживала очередного гарантийного периода, проявляя проблемы иного рода.

Вполне законным является требование возврата потраченных на дефектную вещь в период всего гарантийного срока (если срок гарантии оговорен ни продавцом, ни изготовителем, то на протяжении 2-х лет).

Единственная оговорка – необходимость проведения технической экспертизы, заключение которой и послужит основанием для продавца или производителя отдать уплаченные за товар с недостатками деньги.

Важно, чтобы эксперты не обнаружили в возникновении неисправностей вины самого потребителя, тогда в выплате средств последует законный отказ с удержанием стоимости экспертизы (п.5 ЗОЗПП РФ). Даже после окончания гарантийного срока (но до истечения срока годности) истребовать свои деньги покупатель вправе, если эксперты установят наличие заводского брака

Даже после окончания гарантийного срока (но до истечения срока годности) истребовать свои деньги покупатель вправе, если эксперты установят наличие заводского брака.

Когда необходимо подавать заявление на возврат суммы излишне уплаченного налога

Ситуации возникновения переплаты по налогу бывают разные. Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем получилось налога к начислению за налоговый период.

Больше о возврате налогов узнайте из этой статьи.

Не забудьте, что налоговая инспекция обязана самостоятельно начислить и выплатить проценты за несвоевременный возврат переплаты. Подавать заявление для этого не нужно. О том, как должны быть рассчитаны проценты и что делать, если налоговики отказали в возврате, вы можете узнать из Готового решения от КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно онлайн.

Нововведения в 2019 году

Принципы, порядок назначения и получения возврата НДФЛ отражены в Налоговом кодексе. В РФ применяется несколько видов вычетов, исходя из условий предоставления:

- имущественные — после приобретения собственности;

- социальные — на образование, лечение;

- стандартные — возврат на детей, инвалидам и участникам войн и так далее;

- профессиональные — для ИП, адвокатов, нотариусов и прочих практикующих и самозанятых лиц.

Для получения льготы важно правильное оформление документации. Заполнение заявления для всех видов вычетов схоже и осуществляется по идентичной схеме. С 09.01.2019 года изменилась форма документов для назначения льготы, в соответствии с приказом ФНС № ММВ-7-6/670@ от 30.11.2018 г

В 2019 году уведомление от ФНС о принятом решении по поводу возврата НДФЛ дополнено полем о причине отказа. В заявление введены новые пункты о статусе плательщика, виде счета (коде). Для облегчения заполнения удалено поле «Адрес места жительства в РФ». Бланк заявления утвержден приказом ФНС России № ММВ-7-8/182@ от 14.02.2017 г.

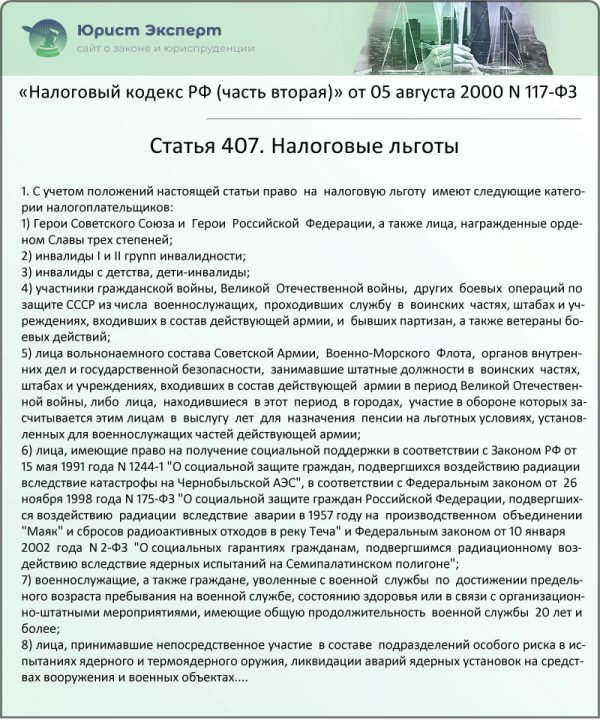

Статья 407. Налоговые льготы (ФЗ № 117)

Что если налоговая отказалась вернуть переплату

После оформления заявления можно столкнуться с ситуацией, при которой ФНС не производит возврат суммы излишне уплаченного налога, а на запросы по телефону предлагают подождать, либо ссылаются на какие-либо нормативные акты. В такой ситуации не нужно сидеть и ждать, когда деньги поступят на счет, а начинать активные действия.

Для начала необходимо самостоятельно проверить поданные документы (у налогоплательщика должна была остаться копия с отметкой), и убедиться, что оно было заполнено правильно, с корректными банковскими реквизитами для возврата.

Если при разговоре с инспектором последний ссылается на необходимость проведения проверки, только по итогам которой будет приниматься решение о возврате, нужно помнить — НК определяет, что вернуть денежные средства необходимо в срок одного месяца с получения заявления. О необходимости ожидания проверки там никакой речи не идет!

Если время ожидания прошло, а возврат переплаты по налогам до сих пор не выполнен, необходимо начинать писать жалобы в вышестоящую инспекцию. Делать это необходимо только в письменном виде и отправлять при помощи почты письмом с уведомлением о получении. Закон обязывает ФНС на письменный запрос также ответить в письменном виде.

Внимание! Не стоит пытаться «достучаться» до налоговиков по телефону — устно можно наобещать все что угодно, кроме этого при судебном разбирательстве это нельзя будет использовать как доказательство.

Если даже на жалобы никакой реакции не последовало, нужно собирать документы для обращения в суд. В иске нужно требовать не только возврата излишней суммы, но также и процентов за все время задержки платежа.

Как правило, такие дела всегда решаются в пользу налогоплательщика. Суд может занять сторону налогового органа только в случаях, когда имеются ошибки в оформлении ключевых документов.

Когда подается заявление на зачет или возврат налога

Возникновение переплаты в бюджете — ситуация распространенная. Выделяют три основных причины:

- Ошибка в сумме платежа. Гражданин перечислил бОльшую сумму, чем это было необходимо. Например, вместо 1500 рублей по имущественному сбору россиянин перечислил 1800 рублей. 300 из них хочется вернуть.

- Ошибка в реквизитах. Не исключены ошибки в заполнении платежных документов, когда плательщик неверно указал вид платежа: вместо имущественного — транспортный сбор и т. п.

- Право на вычеты. Это отдельный вид льготы, который позволяет вернуть часть удержанного ранее НДФЛ (подоходного налога). При покупке жилья допускается вернуть до 650 000 рублей, а за лечение или обучение — до 15 600 рублей в год.

Плательщики распоряжаются переплатой на свое усмотрение: деньги разрешено вернуть в семью или зачесть в счет уплаты других налоговых обязательств. Но чтобы инспекция исполнила поручение о возврате или зачете, требуется подать специальное уведомление — подать в ИФНС форму заявления о зачете излишне уплаченного налога, чтобы сумму переплаты зачли в счет будущих платежей по этому же налогу. Или чтобы перекинули излишек в счет погашения долгов по другому налогу.

Как получается переплата по налогам

Наемные работники стоят особняком. Ошибиться в расчете они не могут. За персонал организации в Налоговой службе по-прежнему отвечает работодатель.

Помимо заработной платы, граждане:

- получают доход от иной (неофициальной) деятельности;

- продают землю, машины, недвижимость;

- занимаются бизнесом, реализуя товары и оказывая населению различные услуги.

В результате в ФНС поступают платежи по НДС, НДФЛ, по налогу на имущество и прибыль.

Переплата возникает при наступлении следующих условий:

- после банальной ошибки;

- при оформлении положенных человеку вычетов;

- после присвоения налогоплательщику статуса резидента Российской Федерации, так как меняется процентная ставка.

Когда обнаруживают излишек оплаченных средств, справедливость восстанавливают двумя путями: отдают его людям наличностью или засчитывают в уплату будущих налоговых перечислений.

Возврат переплаченных средств протекает по следующим правилам:

- После пребывания в Российской Федерации 183 дня или более человек законно считается ее резидентом. Теперь для него применяется 13% ставка налога. Бухгалтерия предприятия, на котором человек трудится, обязана сделать перерасчет перечисляемых за него налогов. Если по окончании налогового периода переплату не компенсируют целиком, обращаются в ближайшее к месту проживания отделение ФНС России. Здесь нужно написать заявления на возврат остатка по предложенному образцу. К нему прикладывают составленную заранее декларацию и справку формы 2-НДФЛ.

- При увольнении работника с предприятия повторно анализирую его начисления. Когда обнаруживают переплату налогов, также пишут заявление в ФНС. Однако денег оттуда не ждут. Финансовые потери человеку возмещает работодатель.

Можно ли вернуть товар, купленный в интернет-магазине

Если не подошел размер, цвет, фасон и другие параметры, можно написать отказ за 7 дней. А если товар не соответствует требованиям качества – в продолжение гарантийного срока или 2-х лет после приобретения онлайн.

Как установить терминал в точках розничной торговли

В первую очередь стоит отметить, что заключить договор эквайринга могут только индивидуальные предприниматели и юридические лица

Второе важное условие – открытие расчетного счета, здесь, кстати, нет жесткого требования по открытию счета, вы может это сделать в любом другом банке. Здесь будут различаться лишь сроки, если расчетный счет открыт в Сбербанки, то сроки зачисления средств будут значительно короче

Как установить в магазине платежный терминал Сбербанка? Здесь все довольно просто, нужно лично обратиться в банк или оставить заявку на официальном сайте, затем дождаться звонка от сотрудника банка. Представитель банка должен лично встретиться с заявителем, осмотреть торговую точку и уточнить детали обслуживания, а именно тип терминала, платежные системы и другие. После этого нужно собрать пакет документов и обратиться лично в отделение для подписания договора эквайринга.

Обратите внимание, что сроки установки POS-терминала зависят от индивидуальных условий соглашения, обычно они не превышают 10 дней. Кстати, клиент, в зависимости от своего рода деятельности может выбрать два типа устройств:

Кстати, клиент, в зависимости от своего рода деятельности может выбрать два типа устройств:

- интегрированный, они работают совместно с кассовым программным обеспечением;

- автономный, это самостоятельное устройство, не привязанное к кассовому аппарату.

В свою очередь, автономные терминалы могут быть мобильные и стационарные. Последние устанавливаются непосредственно в помещение, где осуществляется расчетно-кассовое обслуживание и работают исключительно от сети. Мобильные устройства работают от батареи и Dial-Up, Ethernet, GPRS, что довольно удобно для предпринимателей осуществляющие свою деятельность по выездной схеме или на дому.

Расчетные операции по карте с помощью автономного терминала

Вопрос о подобных операциях встает в первую очередь перед кассиром. Это связано с тем, что на большинстве предприятий устройства автономные, а значит устанавливать задачи должен ответственный за расчетно-кассовое обслуживание.

Как произвести оплату и возврат: пошаговая инструкция

Нажмите клавишу F4 и из списка выберите команду «Оплата» с помощью стрелок вверх/вниз. Далее, нужно выбрать валюту, например, рубли, доллары, евро и ввести сумму. После этого вам нужно считать карту покупателя доступным способом. После этих операций остается ввести ПИН-код и подтвердить операцию.

Как пользоваться функциями платежного терминала: инструкция

Теперь рассмотрим, как сделать как сделать возврат по терминалу Сбербанка. Инструкция:

- с помощью клавиши F4 в меню выберите функцию «Возврат»;

- считайте информацию по карте клиента;

- затем введите карту администратора;

- укажите сумму;

- подтвердите операцию.

Обратите внимание, что после каждой расчетной операции по карте клиент обязательно должен получить чек. Это лишь основные функции терминала, но на самом деле их гораздо больше, в том числе отмена оплаты, сверка итогов по окончании смены и многое другое

По данным вопросам Вас всегда может проконсультировать менеджер Сбербанка. Но из вышеперечисленного видно, что практически любая операция по карте проводится довольно быстро. Хотя здесь все во многом зависит от качества связи с банком

Это лишь основные функции терминала, но на самом деле их гораздо больше, в том числе отмена оплаты, сверка итогов по окончании смены и многое другое. По данным вопросам Вас всегда может проконсультировать менеджер Сбербанка. Но из вышеперечисленного видно, что практически любая операция по карте проводится довольно быстро. Хотя здесь все во многом зависит от качества связи с банком.

Когда можно вернуть товар в магазин?

Товар, который по причине того, что он перестал нравиться покупателю, возвращается организации в течение 14 дней. Отсчёт ведётся со дня осуществления покупки.

При возврате товара плохого качества (ненадлежащего), покупатель может требовать:

- Оформить возврат. При этом покупателю возмещаются денежные средства.

- Замену товара.

- Чтоб организация несла материальную ответственность за ремонт товара.

Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

Пунктом 1 статьи 231 Налогового кодекса РФ определены порядок и условия возврата излишне удержанного НДФЛ согласно которым:

-

обязан сообщить физическому лицу о факте излишнего удержания НДФЛ в течение 10 дней с момента обнаружения факта излишнего удержания НДФЛ;

-

налоговый агент обязан вернуть излишне удержанный НДФЛ в течение 3 месяцев со дня получения заявления налогоплательщика;

-

возврат излишне удержанной суммы налога производится на банковский счет налогоплательщика. Вернуть НДФЛ наличными нельзя;

-

за нарушение срока перечисления налоговый агент уплачивает налогоплательщику проценты, которые рассчитываются за каждый календарный день нарушения срока возврата от суммы несвоевременно перечисленного налога. Процентная ставка принимается равной , действовавшей в дни нарушения срока возврата;

-

возврат НДФЛ производится налоговым агентом из сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей. При этом они могут быть удержаны как из доходов данного налогоплательщика, так и других лиц, получающих доходы от данного налогового агента.

Форма заявления на возврат излишне удержанного НДФЛ не установлена, она может быть такой:

Заявление на возврат НДФЛ, излишне удержанный налоговым агентом

Директору ООО «Ромашка»

от Иванова Ивана Ивановича

ИНН 770102030405

проживающего(-ей) по адресу: 127381, г. Москва, ул. Открытая, д. 18, кв. 90

ЗАЯВЛЕНИЕ

На основании пункта 1 статьи 231 Налогового кодекса Российской Федерации прошу вернуть мне излишне удержанный из моей заработной платы за январь — июнь 2014 года налог на доходы физических лиц в размере _______ рублей.

Дата ____________ Подпись ________________ /Иванов И.И./

(подпись заявителя, расшифровка подписи)

Когда налоговый агент не может вернуть излишне удержанный НДФЛ

Действия налогового агента по возврату налогоплательщику сумм излишне удержанного НДФЛ ограниченны следующими причинами и обстоятельствами:

не сможет вернуть НДФЛ, если закончился , в котором допущено излишнее удержание НДФЛ, и все расчеты по НДФЛ по истекшему году между налоговым агентом и налогоплательщиком завершены. В этом случае возврат НДФЛ будет осуществлять налоговая инспекция по месту регистрации налогоплательщика. Для этого налогоплательщику придется подать в налоговую инспекцию:

-

(меняем название налогового агента на название налоговой инспекции);

-

налоговую декларацию по форме 3-НДФЛ;

-

справку о доходах (форма 2-НДФЛ), которую выдает работодатель — налоговый агент;

Примечание: с 02.11.2017 справку можно взять в

-

копии документов, подтверждающих статус налогового резидента РФ (если излишне удержанный НДФЛ связан со сменой статуса налогового нерезидента на налогового резидента).

Сумма подлежащего возврату НДФЛ слишком велика.

Налоговый агент не вправе вернуть налогоплательщику излишне удержанный НДФЛ в сумме, превышающей размер налога, подлежащего удержанию в течение текущего налогового периода. Ни зачет, ни возврат налоговым агентом суммы превышения невозможны. За возвратом суммы налогоплательщик должен будет обратиться в налоговый орган по месту регистрации.

Налогоплательщик перестал получать доходы от налогового агента.

Это обстоятельство ограничивает выбор способов возмещения излишне удержанного НДФЛ. Так, например, зачет переплаты НДФЛ предполагает наличие договорных взаимоотношений, выплату дохода и удержание НДФЛ. В отсутствие таких отношений у налогового агента остается только одна возможность вернуть излишне удержанный НДФЛ — осуществить возврат на счет налогоплательщика в банке.

У налогового агента временно нет денег.

Временное отсутствие денег на расчетном счете, в кассе налогового агента не является достаточным основанием для отказа в возмещении излишне удержанного НДФЛ. Налоговым кодексом предусмотрен механизм и для этого случая — обращение в налоговый орган.

Операции по расчетному счету налогового агента приостановлены.

В данном случае налоговый агент не имеет возможности вернуть излишне удержанный НДФЛ на банковский счет налогоплательщика. Ему доступен только зачет в счет предстоящих удержаний.

Информация размещена 21 февраля 2013 года. Дополнена — 16.10.2014

Как правильно записать нужные сведения в бланк заявления

Итак, заполнять типовой бланк следует обычным порядком, но с учетом предписаний и пояснений, указанных в ссылках к нему. Сведения можно заносить вручную либо печатью, на компьютере

При этом следует принять во внимание ряд стандартных общих правил написания:

- каждому показателю (числовому, текстовому, цифровому) соответствует одно знакоместо;

- текстовая часть пишется заглавными буквами;

- в пустующих знакоместах (и при отсутствии информации) проставляются прочерки;

- отчество заявителя на всех страницах бланка записывается только при его наличии;

- коды вписываются согласно данным, указанным внизу бланка (см. пояснения в ссылках);

- если в бланке заявления указан ИНН, то сведения о физлице (не предпринимателе) записывать не нужно;

- внесенные данные должны быть достоверными, а ошибки, особенно в банковских реквизитах, ИНН и КПП, не допускаются.

Следует понимать, что если заявитель неверно запишет, например, банковские реквизиты, то денежные средства могут не отправиться либо будет перечислены не тому адресату, т. е. не заявителю. Подобные ошибки, безусловно, подлежат исправлению. Но на это требуется время, да и обнаружить их могут не сразу.

Таким образом, заявитель должен точно указать в бланке свои персональные данные, сведения о счете, отобразить сумму, которую он просит вернуть. Часть информации кодируется и указывается в цифрах. Расшифровка основных цифровых показателей представлена далее в таблице.

| Основные часто используемые коды | ||

| Способов подачи заявления | Вида счета | Вида удостоверяющего документа |

|

«01»: на бумаге (почтой); «02»: на бумаге (лично); «03»: на бумаге + дубликат на съемном носителе (лично); «04»: посредством ТКС и с применением ЭП; «05»: иное и др. |

«01»: расчетный; «02»: текущий; «07»: по вкладам либо депозитам; «08»: лицевой; «09»: корреспондентский |

«21»: гражданский паспорт РФ;

«03»: свидетельство о рождении; «24»: удостоверение российского военнослужащего; «10»: паспорт иностранца; «13»: удостоверение беженца; «12»: ВНЖ; «15»: РВП; «91»: прочие документы |

Помимо этого, в бланке требуется правильно записать соответствующие коды ОКТМО и КБК. Код бюджетной классификации (сокращенно в бланке – КБК) по возврату НДФЛ на 2021 г. будет следующим: 182 1 01 02010 01 1000 110.

ОКТМО – общероссийский классификатор муниципальных образований, он же ОК 033-2013, утв. Приказом Росстандарта № 159-ст от 14.06.2013. По нему определяют и записывают в бланк заявления коды муниципальных образований (сокращенно далее – м. о.). Например, населенным пунктам, которые входят в состав м. о. Московской обл., соответствует код 46 000 000 000. Далее, г. Волоколамску присвоен код 46 605 101 001, д. Муромцево – 46 605 101 121, а р. п. Сычево – 46 605 158 051 и т. д.

Причины составления возвратной накладной

Получатель имеет право возвратить товар поставщику в следующих случаях, предусмотренных Гражданским кодексом РФ:

- Поставщик не передал вовремя принадлежности и документы, которые относятся к товару (ст. 464 ГК РФ);

- В поставке меньше товара, чем заявлено в договоре (п. 1 ст. 466 ГК РФ);

- Ассортимент не соответствует договору полностью или частично (п. 1 и п. 2 ст. 468 ГК РФ);

- Нарушены требования к качеству товара или части товаров, входящих в комплект (п. 2 и п. 4 ст. 475, п. 2 ст. 520 ГК РФ);

- Поставщик не выполнил требования покупателя о доукомплектовании товара (п. 2 ст. 480 ГК РФ);

- Нет тары или упаковки или они ненадлежащего качества (ст. 482 ГК РФ).