Бухгалтерский баланс: раздел ii оборотные активы

Содержание:

- Что показывает увеличение оборотных активов?

- Структура активов банка

- Структура оборотных средств

- Пример. Заполнение бухгалтерского баланса

- Оборачиваемость – это главный показатель эффективности оборотных средств

- Совет 1: Разница между оборотными и необоротными активами

- Что можно отнести к низколиквидным оборотным активам

- Структура бухгалтерского баланса предприятия

- Виды внеоборотных активов и их отражение в бухгалтерском балансе

- О чем свидетельствует уменьшение оборотных активов?

- Финансовый анализ оборотных активов

- Строка 1260 «Прочие оборотные активы»

- Виды активов предприятия

Что показывает увеличение оборотных активов?

Из чего складываются оборотные активы и какая доля приходится на каждый его вид, можно посмотреть в разделе II бухгалтерского баланса предприятия. Проводить анализ структуры оборотных средств необходимо по их группам и в динамике, сравнивая данные с показаниями предыдущих отчетных периодов и учитывая специфику коммерческой деятельности предприятия.

Рассмотрим наиболее вероятные изменения в сумме каждого элемента оборотных средств.

- 1. Прирост материалов и сырья, предназначенных для производства, может говорить:

- либо о наращивании производства, что является положительным фактором;

- либо о накоплении сверхнормативных запасов, что ведет к снижению оборачиваемости активов и должно рассматриваться как негативное явление.

2. Постоянное увеличение объема готовой продукции может указывать на неудовлетворительную работу отдела сбыта, снижение спроса на продукцию, неправильную политику по ценообразованию. «Запертые» средства в непродаваемых запасах продукции — верный путь к снижению платежеспособности предприятия и его зависимости от привлечения денег извне. Этот показатель — тревожный сигнал для руководства и требует принятия своевременных решений.

3. Увеличение дебиторской задолженности в целом может свидетельствовать и о положительной динамике — например, предприятие разработало эффективную схему по продаже своих товаров в кредит. Для анализа дебиторку следует разграничивать:

на «нормальную» — текущую, которая обусловлена характером работы предприятия; ее рост может быть связан с ростом объемов продаж, что является положительной тенденцией;

сомнительную — просроченную, которая говорит об увеличении неоплаченных долгов покупателей

При наличии растущего объема сомнительных долгов необходимо пересматривать сбытовую и кредитную политику для покупателей и уделять внимание работе с плохими долгами. Результат большого числа задолженностей, по которым нет оплаты, такой же, как и при затоваривании складов

Предприятие недополучает собственных денежных средств для финансирования своей дальнейшей деятельности.

4. Увеличение объемов финансовых вложений, которые делает предприятие, тоже можно толковать двояко:

- с одной стороны, данный факт может говорить о наличии у предприятия большого объема свободных денежных средств, которые можно разместить в рост;

- с другой стороны, чрезмерное увлечение финансовыми вложениями может вести к отвлечению средств из основной деятельности и недостаточной активности предприятия в этой деятельности.

Увеличение оборотных активов и их доли в имуществе предприятия является, в общем, позитивным явлением, однако оно не должно становиться причиной уменьшения оборачиваемости средств и платежеспособности организации, а также фактором снижения деловой активности.

Может ли безвозмездный вклад увеличить оборотные активы предприятия? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Подробнее об оборотных активах читайте в статье: «Оборотные активы предприятия и их показатели (анализ)».

Структура активов банка

Формирование активов банка происходит в результате размещения средств с целью извлечения прибыли. Такие операции называются активными.

Состав активов банковских организаций:

- деньги на корсчетах;

- наличные в банковской кассе;

- обязательные резервы;

- валюта;

- выданные займы;

- ЦБ;

- доли в УК других организаций;

- драгметаллы и камни;

- недвижимое имущество;

- прочее.

В целях анализа структуры, этот список можно ранжировать по нескольким критериям:

- По ликвидности (скорости превращения в деньги) – высоколиквидные (наличные в кассе, остатки на корсчетах); среднеликвидные (корпоративные ЦБ, доли в УК); низколиквидные (недвижимость, земля).

- По доходности (возможности приносить прибыль) – дающие доход (инвестиции, выданные займы); не дающие доход (материальные активы).

- По надежности (степени наличия риска потерять актив) – безрисковые (средства на корсчетах в ЦБ РФ); низкорисковые (ссуды под залог драгметаллов, ценных бумаг государства); среднерисковые; высокорисковые (займы клиентам, включая просроченные).

Надежность и степень доходности, как правило, находятся в обратной зависимости: чем выше ожидаемый доход, тем более рисковым является вложение. Поэтому главная задача менеджмента банка – соблюдение баланса доходности, ликвидности и риска. С одной стороны, необходимо стремиться к получению максимальной прибыли, а с другой – не подвергать средства вкладчиков и инвесторов чрезмерному риску. Кроме того, банк в любой момент должен быть способен рассчитаться по своим обязательствам.

Структура оборотных средств

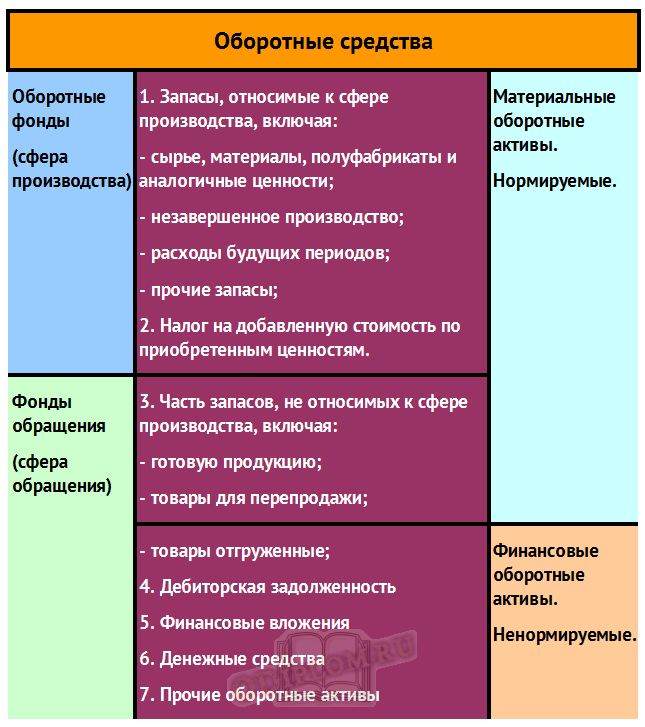

Структура оборотных средств подразумевает наличие нормируемых и ненормируемых оборотных активов: к нормируемым относятся материальные оборотные активы, а к ненормируемым – финансовые оборотные активы.

Структура оборотных средств предприятия

В соответствии с данной структурой оборотные фонды, равно как и фонды обращения подразделяются на составные элементы, определяющие финансово-материальную сущность оборотных активов в целом. Поскольку оборотные средства обеспечивают непрерывность процесса производства, следовательно, наличие у хозяйствующего субъекта оборотных средств предполагает их внутреннее соотношение между отдельными составными элементами в определенных пропорциях, которые различаются у предприятий из различных отраслей.

В зависимости от отрасли, сферы деятельности и своей специфики предприятия формируют структуру оборотных средств таким образом, чтобы обеспечить необходимое соотношение между отдельными элементами оборотных средств, при этом пропорции должны соответствовать потребностям непрерывного производственного процесса. Конкретное предприятие может поддерживать такую структуру оборотных средств, которая позволяет распределить имеющиеся ресурсы между отдельными элементами оборотных средств. Непосредственно, структура оборотных средств выражается во втором разделе бухгалтерского баланса.

Пример. Заполнение бухгалтерского баланса

ООО, зарегистрированное в 2015 г., применяет упрощенную систему налогообложения. Показатели регистров бухгалтерского учета на 31 декабря 2015 г. приведены в таблице:

Таблица

Остатки (Кт — кредитовые, Дт — дебетовые) на счетах

бухгалтерского учета на 31 декабря 2015 года

ООО

|

Сальдо |

Сумма, руб. |

Сальдо |

Сумма, руб. |

|

Дт |

600 000 |

Дт |

150 000 |

|

Кт |

20 040 |

Кт |

150 000 |

|

Дт |

100 000 |

Кт (субсчет «Авансы») |

505 620 |

|

Кт |

3340 |

||

|

Дт |

17 000 |

Кт |

89 000 |

|

Дт |

6000 |

Кт |

250 000 |

|

Дт |

90 000 |

Кт |

50 000 |

|

Дт |

15 000 |

Кт |

10 000 |

|

Дт |

250 000 |

Кт |

150 000 |

На основании имеющихся данных бухгалтер составил бухгалтерский баланс за 2015 г. по общей форме:

Графа 4 — единственная, которая требует заполнения вновь созданной организацией. В указанной графе отражают данные на 31 декабря отчетного года, то есть 2015 г.

Также добавляется графа 3 — для указания кодов строк.

Показатель строки 1110 «Нематериальные активы» бухгалтер определил следующим образом: из дебетового сальдо счета вычитается кредитовое сальдо счета .

Итого получаем 96 660 руб. (100 000 руб. — 3340 руб.). Все значения в бухгалтерском балансе указаны в целых тысячах, поэтому в строке 1110 записано 97.

Показатель строки 1150 «Основные средства» определен так: дебетовое сальдо счета — кредитовое сальдо счета . Результат — 579 960 руб. (600 000 руб. — 20 040 руб.). В баланс записано 580.

В строку 1170 «Финансовые вложения» вписано дебетовое сальдо счета — 150 тыс. руб. (то есть считается, что все вложения долгосрочные).

Итог по сводной строке 1100: 827 тыс. руб. (97 тыс. руб. (строка 1110) + 580 тыс. руб. (строка 1150) + 150 тыс. руб. (строка 1170)).

Теперь очередь оборотных активов. Значение строки 1210 «Запасы» определено так: дебетовое сальдо счета + дебетовое сальдо счета . Итог — 107 тыс. руб. (17 тыс. руб. + 90 тыс. руб.).

Показатель строки 1220 «Налог на добавленную стоимость по приобретенным ценностям» равен дебетовому сальдо счета , поэтому в баланс бухгалтер внес 6 тыс. руб.

Показатель строки 1250 «Денежные средства и денежные эквиваленты» найден путем сложения дебетового сальдо счета и дебетового сальдо счета . Результат — 265 тыс. руб. (15 тыс. руб. + 250 тыс. руб.). В строке записано 265.

Итог по сводной строке 1200: 378 тыс. руб. (107 тыс. руб. (строка 1210) + 6 тыс. руб. (строка 1220) + 265 тыс. руб. (строка 1250)).

По итоговой строке 1600 показана сумма показателей строк 1100 и 1200. То есть 1205 тыс. руб. (827 тыс. руб. + 378 тыс. руб.).

В остальных строках графы 4 проставлены прочерки.

Переходим к пассиву баланса. Показатель по строке 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)» равен кредитовому сальдо счета , то есть в балансе стоит 50 тыс. руб.

Строка 1360 «Резервный капитал» — кредитовое сальдо счета . В нашем случае это 10 тыс. руб.

В строке 1370 «Нераспределенная прибыль (непокрытый убыток)» показано сальдо счета . Оно кредитовое. Значит, организация на конец года имеет прибыль. Ее значение — 150 тыс. руб. Брать показатель в скобки не нужно.

Показатель сводной строки 1300 равен 210 тыс. руб. (50 тыс. руб. (строка 1310) + 10 тыс. руб. (строка 1360) + 150 тыс. руб. (строка 1370)).

Показатель для строки 1520 «Кредиторская задолженность» (бухгалтер посчитал, что вся задолженность краткосрочная) определен следующим образом: кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета + кредитовое сальдо счета . Результат — 995 тыс. руб. (150 тыс. руб. + 506 тыс. руб. + 89 тыс. руб. + 250 тыс. руб.).

В строку 1500 бухгалтер перенес значение из строки 1520, так как другие строки разд. V баланса не заполнялись.

Показатель итоговой строки 1700 равен сумме строк 1300 и 1500. Полученное значение составляет 1205 тыс. руб. (210 тыс. руб. + 995 тыс. руб.).

Остальные строки пассива по причине отсутствия соответствующих данных прочеркнуты.

Показатели итоговых строк 1600 и 1700 равны. И в той, и в другой строке значение — 1205 тыс. руб. Баланс сошелся — значит, форму можно считать составленной верно.

Оборачиваемость – это главный показатель эффективности оборотных средств

Оценка оборотных активов проводится в стоимостном выражении. Это логично, ведь деньги – универсальный инструмент анализа эффективности хозяйственной деятельности любого коммерческого предприятия (компании, фирмы и т.д.).

Суть процесса производства (или торговли): деньги → товар → деньги. Скорость этого процесса и есть оборачиваемость оборотных средств.

Чем быстрей предприятие получит вложенные в производство продукции денежные средства (выручку, в том числе – прибыль), тем оперативней сумеет вложить вырученные средства в новый цикл производства. Это напрямую отражается на рентабельности предприятия.

Как правило, анализ оборачиваемости проводится в динамике (т.е. в сравнении с аналогичными показателями за предшествующие периоды), либо в сравнении с предприятиями-конкурентами.

Чем выше оборачиваемость ОС, тем рентабельней производство.

Формула расчета коэффициента оборачиваемости ОС (как правило, коэффициент рассчитывается за годовой период):

КО = В / ОС

где:

- — КО – коэффициент оборачиваемости основных средств за год;

- — В – выручка за год;

- — ОС – оборотные средства в денежном выражении. Для расчета берется среднегодовой показатель ОС, т.е. (ОС на начало года + ОС на конец года) / 2.

Если же необходимо рассчитать коэффициент оборачиваемости за более короткий период (например, для анализа рентабельности производства новой продукции), то все численные значения берутся за определенный единый период (например, за месяц).

Чтобы узнать, за сколько дней предприятие получит выручку, равную средней величине оборотных средств, используют формулу расчета оборачиваемости ОС в днях (длительность оборота ОС):

О в днях = 365 / КО

Подставим формулу расчета КО (коэффициента оборачиваемости) → О в днях = 365 / (В / ОС) = (365 х ОС) / В, где:

- — ОС – среднегодовой объем основных средств;

- — 365 – дней в году;

- — В – выручка за год.

Совет 1: Разница между оборотными и необоротными активами

Если на предприятии внедряются топливосберегающая техника и технология, безотходное производство, то это сразу влияет на снижение доли производственных запасов в структуре оборотных средств.

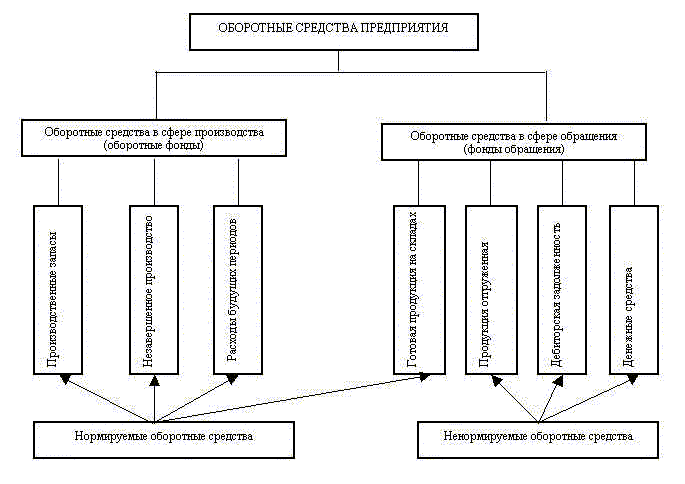

Важным показателем структуры оборотных средств является соотношение между средствами, вложенными в сферу производства и в сферу обращения. От правильного распределения совокупной суммы оборотных средств между сферой производства и сферой обращения во многом зависят их нормальное функционирование, скорость оборачиваемости и полнота выполнения присущих им функций: производственной и платежно-расчетной (Рисунок 1).

Рисунок 1 – Структура оборотных активов предприятия

Таким образом, по экономическому содержанию оборотные активы можно классифицировать на:

— оборотные производственные фонды;

— фонды обращения.

Деление оборотных средств на оборотные производственные фонды и фонды обращения обусловлено наличием двух сфер индивидуального кругооборота средств: сферы производства и сферы обращения. Отражая особенности своей сферы приложения, оборотные фонды и фонды обращения взаимосвязаны и взаимообусловлены.

Поэтому рост эффективности использования оборотных средств достигается лучшим применением как оборотных фондов, так и фондов обращения. Под составом оборотных средств понимается совокупность элементов, образующих оборотные производственные фонды и фонды обращения.

Элементами оборотных средств являются: сырье, основные материалы и покупные полуфабрикаты; вспомогательные материалы; топливо и горючее; тара и тарные материалы; запчасти для ремонта; инструменты, хозинвентарь и другие быстроизнашивающиеся предметы; незавершенное производство и полуфабрикаты собственного производства; расходы будущих периодов; готовая продукция; товары отгруженные; денежные средства; дебиторы; прочие.

По месту и роли в процессе воспроизводства оборотные средства подразделяются на следующие четыре группы:

— средства, вложенные в производственные запасы;

— средства, вложенные в незавершенное производство и расходы будущих периодов;

— средства, вложенные в готовую продукцию;

— денежные средства и средства в расчетах.

По степени планирования оборотные средства подразделяются на нормируемые и ненормируемые. К ненормируемым относятся, товары, отгруженные, денежные средства и средства в расчетах. Все остальные элементы оборотных средств подлежат нормированию

По источникам формирования оборотные средства подразделяются на собственные (и приравненные к ним) и на заемные.

Наличие собственных и заемных средств в обороте предприятия объясняется особенностями организации производственного процесса. Постоянная минимальная сумма средств для финансирования потребностей производства обеспечивается собственными средствами. Временная потребность в средствах, возникшая под влиянием зависящих и независящих от предприятия причин, покрывается кредитом и другими заемными источниками.

Что можно отнести к низколиквидным оборотным активам

Ликвидность — показатель скорости преобразования актива в деньги. Очень важным аспектом в получении прибыли компании является грамотное управление и контроль ОА. Для осуществления контрольных функций ОА и определения рисков необходимо разработать такую градацию, которая позволит определить возможную ликвидность актива в случае наступления кризисной ситуации. В экономической литературе предложен вариант градации рисков по степени.

| Степень риска | Вид актива | Ликвидность |

| Минимальная | Денежные средства, краткосрочные финвложения | Высокая |

| Малая | МПЗ и готовая продукция (при условии быстрой реализации) | Высокая |

| Средняя | Незавершенное производство | Средняя |

| Высокая | Неиспользуемые товары, просроченная дебиторка, высокие объемы незавершенки | Низкая |

Низколиквидными ОА принято считать те активы, скорость обращения которых в деньги больше года. Например, дебиторка с ожидаемым сроком возврата более 12 месяцев или залежавшиеся на складах товары. То есть все ОА, которые относятся к высокой степени риска, считаются наименее ликвидными.

Подробности см. в материале «Какие из оборотных активов являются наименее ликвидными?».

Структура бухгалтерского баланса предприятия

Используемая для официальной отчетности в РФ форма бухгалтерского баланса представляет собой таблицу, разделенную на две части: актив и пассив баланса. Итоговые суммы актива и пассива баланса должны быть равны.

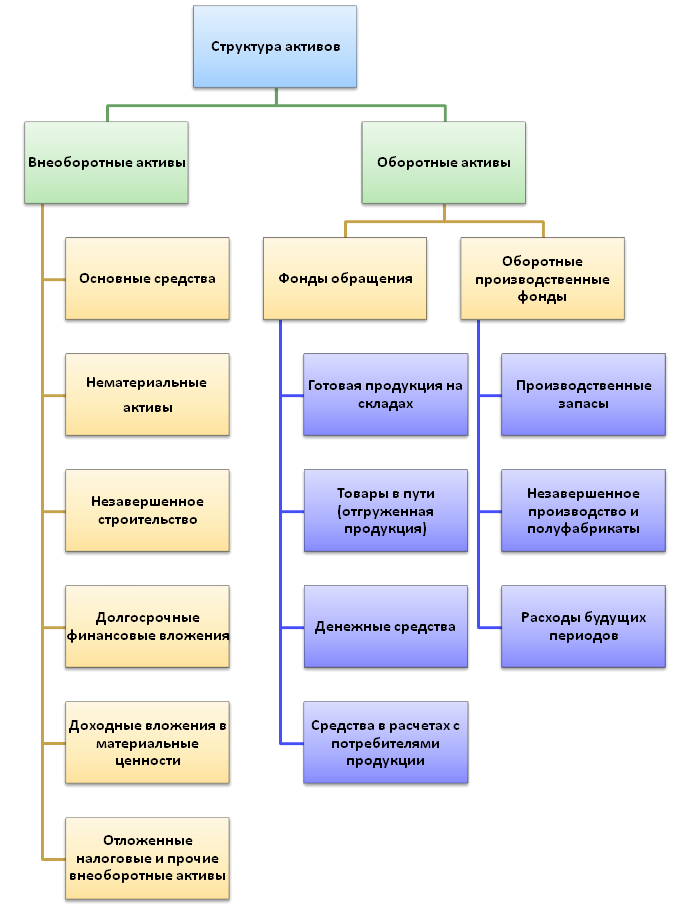

Актив баланса — это отражение того имущества и обязательств, которые находятся под контролем предприятия, используются в его финансово-хозяйственной деятельности и могут принести ему выгоду в будущем. Актив делят на 2 раздела:

- внеоборотные активы (в данном разделе отражено имущество, используемое организацией в течение длительного времени, стоимость которого, как правило, учитывают в финансовом результате по частям);

- оборотные активы, данные по наличию которых находятся в постоянной динамике, учет их стоимости в финансовом результате, как правило, осуществляется разово.

Подробнее о них читайте в материале «Оборотные активы в балансе — это…».

Пассив баланса характеризует источники тех средств, за счет которых сформирован актив баланса. Он состоит из трех разделов:

- капитал и резервы, где отражаются собственные средства организации (ее чистые активы);

- долгосрочные обязательства, которые характеризуют задолженность предприятия, существующую в течение длительного времени;

- краткосрочные обязательства, показывающие активно меняющуюся часть задолженности организации.

О том, какие проводки используют, отражая в бухучете собственный капитал, читайте в статье «Порядок учета собственного капитала организации (нюансы)».

Виды внеоборотных активов и их отражение в бухгалтерском балансе

Деление активов организации на оборотные и внеоборотные отражено в Бухгалтерском балансе. Так, левая сторона баланса, именуемая Актив, отражает все активы, принадлежащие организации. Актив состоит из двух разделов «Внеоборотные активы» и «Оборотные активы».

| Наименование показателя | Код |

|

АКТИВ I. Внеоборотные активы |

|

|

Нематериальные активы |

1110 |

|

Результаты исследований и разработок |

1120 |

|

Нематериальные поисковые активы |

1130 |

|

Материальные поисковые активы |

1140 |

|

Основные средства |

1150 |

|

Доходные вложения в материальные ценности |

1160 |

|

Финансовые вложения |

1170 |

|

Отложенные налоговые активы |

1180 |

|

Прочие внеоборотные активы |

1190 |

|

Итого по разделу I |

1100 |

|

II. Оборотные активы |

|

|

Запасы |

1210 |

|

Налог на добавленную стоимость по приобретенным ценностям |

1220 |

|

Дебиторская задолженность |

1230 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

|

Денежные средства и денежные эквиваленты |

1250 |

|

Прочие оборотные активы |

1260 |

|

Итого по разделу II |

1200 |

|

Баланс |

1600 |

К внеоборотным активам относятся:

1) Нематериальные активы

Нематериальные активы — учитываемые в бухгалтерском учете исключительные права на Объекты интеллектуальной собственности (программы для ЭВМ, базы данных, товарные знаки и т.д.).

2) Результаты исследований и разработок

Результаты исследований и разработок — затраты организации на научно-исследовательские, опытно-конструкторские и технологические работы, давшие положительный результат, но не относящиеся к нематериальным активам.

3) Нематериальные поисковые активы

Нематериальные поисковые активы — используемые в процессе поиска, оценки месторождений полезных ископаемых и разведки полезных ископаемых поисковые затраты, не имеющие материально-вещественную форму.

4) Материальные поисковые активы

Материальные поисковые активы — используемые в процессе поиска, оценки месторождений полезных ископаемых и разведки полезных ископаемых поисковые затраты, имеющие материально-вещественную форму:

а) сооружения (система трубопроводов и т.д.);

б) оборудование (специализированные буровые установки, насосные агрегаты, резервуары и т.д.);

в) транспортные средства.

5) Основные средства

Основное средство — средство труда длительного пользования (свыше 12 месяцев). К основным средствам относятся здания, машины и оборудование, сооружения и передаточные устройства, транспортные средства.

6) Доходные вложения в материальные ценности

Доходные вложения в материальные ценности — основные средства, предназначенные исключительно для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода.

7) Финансовые вложения

Финансовые вложения — государственные и муниципальные ценные бумаги, ценные бумаги других организаций и т.д., срок обращения (погашения) которых превышает 12 месяцев.

8) Отложенные налоговые активы

Отложенный налоговый актив — та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

9) Прочие внеоборотные активы

Подробнее: Внеоборотные активы

К Оборотным активам относятся:

1) Запасы

Запасы — активы в виде сырья и материалов, товаров для продажи и т.п.

2) Налог на добавленную стоимость по приобретенным ценностям

Налог на добавленную стоимость по приобретенным ценностям — налог на добавленную стоимость, принятый к учету по приобретенным ценностям, который подлежит вычету при наступлении дополнительных условий.

3) Дебиторская задолженность

Дебиторская задолженность — задолженость должников (дебиторов) перед организацией (кредитором).

4) Финансовые вложения

Финансовые вложения (за исключением денежных эквивалентов) — государственные и муниципальные ценные бумаги, ценные бумаги других организаций и т.д., срок обращения (погашения) которых не превышает 12 месяцев.

5) Денежные средства и денежные эквиваленты

Денежные средства — денежные средства в кассе и депозиты до востребования.

Денежные эквиваленты — высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости.

6) Прочие оборотные активы

К таким оборотным активам могут относиться, к примеру, недостающие или испорченные материальные ценности, в отношении которых не принято решение об их списании в состав затрат на производство (расходов на продажу) или на виновных лиц (отражаются по дебету счета 94 «Недостачи и потери от порчи ценностей»).

О чем свидетельствует уменьшение оборотных активов?

Уменьшение оборотных активов говорит тоже о неоднозначных изменениях, происходящих в финансовом состоянии фирмы. Рассмотрим наиболее вероятные случаи снижения каждого элемента структуры средств в обороте и их влияние на результат деятельности предприятия.

1. Уменьшение запасов и сырья, а также товаров и готовой продукции может указывать на сворачивание производства, нехватку оборотных средств или неудовлетворительную работу отдела снабжения.2. Снижение дебиторской задолженности рассматривается в общем как положительное явление. Но правильно будет оценивать его в связи с объемом выручки:

- если дебиторка снижается вместе с падением продаж, то это процесс естественный, но факт не положительный — такое совместное снижение почти всегда говорит о том, что бизнес «сбавляет обороты»;

- если при уменьшении дебиторки выручка сохраняется на одном уровне или растет, то можно сделать вывод, что улучшилась политика расчетов предприятия с клиентами. Это положительный аспект.

3. Уменьшение объемов денежных средств может поставить предприятие в состояние неплатежеспособности и невозможности вовремя рассчитаться по обязательствам. Сам по себе данный факт, конечно, негативный. Однако он чаще всего является следствием обстоятельств, которые мы рассмотрели выше:

- снижения оборачиваемости запасов (т. е. роста их показателей в отчетности);

- ухудшения качества дебиторских долгов (т. е. роста дебиторки);

- неправильной инвестиционной политики (которую можно проследить по росту объемов финансовых вложений).

Финансовый анализ оборотных активов

Собственные оборотные средства

Для финансового анализа используют показатель Собственные оборотные средства.

Собственные оборотные средства (Рабочий капитал) — разница между оборотными активами организации и ее краткосрочными обязательствами.

Показатель СОС используется для оценки возможности предприятия рассчитаться по краткосрочным обязательствам, реализовав все свои оборотные активы. Чем больше собственные оборотные средства организации, тем она более финансово устойчива. Отрицательный показатель СОС говорит о потенциальных финансовых рисках для организации.

СОС рассчитывается по формуле:

СОС = Оборотные активы – Краткосрочные обязательства

где,

СОС — Собственные оборотные средства (Рабочий капитал)

Оборотные активы — активы, которые предназначены к использованию в течение короткого срока (до 12 месяцев). Оборотные активы называют еще «оборотные средства».

Краткосрочные обязательства — обязательства, которые подлежат погашению в течение двенадцати месяцев после окончания отчетного периода.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности — процентное отношение краткосрочных активов организации к ее краткосрочным обязательствам.

Коэффициент текущей ликвидности характеризует, в какой степени оборотные активы покрывают краткосрочные обязательства. Рекомендуемое значение этого коэффициента 200%. В этом случае, компания может покрыть все свои краткосрочные обязательства и у нее останутся ликвидные средства для осуществления своей деятельности.

Коэффициент текущей ликвидности рассчитывается по формуле («Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций» (утв. Госкомстатом России 28.11.2002)):

КТЛ = КА : КО

где,

КТЛ — Коэффициент текущей ликвидности

КА — Краткосрочные (оборотные) активы (указываются в строке 1200 раздела II Бухгалтерского баланса).

КО — Краткосрочные обязательства (определяется как сумма строк 1510 «Краткосрочные заемные средства», 1520 «Краткосрочная кредиторская задолженность», 1550 «Прочие обязательства» раздела V Бухгалтерского баланса).

Строка 1260 «Прочие оборотные активы»

⇐ ПредыдущаяСтр 4 из 6 По строке 1260 отражают остатки оборотных активов, не нашедших своего отражения по другим статьям разд. II «Оборотные активы». При заполнении этой строки баланса используются, в частности, данные о дебетовых сальдо на отчетную дату по счетам:

— 76 «Расчеты с разными дебиторами и кредиторами» — в отношении сумм НДС, начисленных при отгрузке ценностей, выручку от продажи которых определенное время нельзя признать в бухучете;

— 46 «Выполненные этапы по незавершенным работам» — в отношении выполненных этапов по незавершенным работам, имеющих самостоятельное значение (по договорной стоимости);

— 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами» — в отношении сумм НДС, исчисленных с полученных организацией авансов и предоплат (частичной оплаты), которые отражаются обособленно по дебету этих счетов;

— 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет «Акцизы», — в части сумм акцизов, подлежащих вычетам;

— 81 «Собственные акции, выкупленные у акционеров» — в части акций (долей), выкупленных с целью перепродажи;

— 94 «Недостачи и потери от порчи ценностей» — в части стоимости недостающих или испорченных материальных ценностей, по которым не принято решение о порядке списания (на затраты производства либо на расходы на продажу, на прочие расходы либо на виновных лиц).

Экономическое содержание статей пассива баланса

Раздел III. Капитал и резервы

Строка 1310 «Уставный капитал (складочный капитал,

Уставный фонд, вклады товарищей)»

По этой строке отражается сальдо по счету 80, которое должно соответствовать размеру уставного капитала (складочного капитала, уставного фонда), зафиксированному в учредительных документах организации. При этом не имеет значения, полностью участники на отчетную дату внесли свои вклады или нет.

Строка 1320 «Собственные акции, выкупленные у акционеров»

По этой строке отражается стоимость собственных акций, выкупленных у акционеров, которая вычитается из уставного капитала. Эти затраты отражают по дебету счета 81 «Собственные акции (доли)».

Собственные акции могут выкупаться обществом как для перепродажи, так и для аннулирования и последующего уменьшения в результате этой операции величины уставного капитала.

В разд. III пассива по строке «Собственные акции, выкупленные у акционеров» показываются акции, выкупленные для аннулирования. Их стоимость показывается в круглых скобках.

Акции, выкупленные для последующей перепродажи, здесь не отражаются. Их стоимость показывается в разд. II актива баланса по статье «Прочие оборотные активы».

Строка 1340 «Переоценка внеоборотных активов»

По строке 1340 необходимо указать сумму увеличения стоимости основных средств и нематериальных активов от их переоценки.

Организации имеют право один раз в год (по состоянию на конец года) переоценивать основные средства и нематериальные активы. Это нужно для того, чтобы в учете и отчетности они отражались по рыночной стоимости.

При заполнении строки 1340 баланса указывают остаток по кредиту счета 83 «Добавочный капитал», связанный с дооценкой внеоборотных активов.

Строка 1350 «Добавочный капитал (без переоценки)»

По строке 1350 указывают кредитовый остаток по счету 83 «Добавочный капитал» на отчетную дату. В данный показатель не включают суммы дооценки от переоценки основных средств и нематериальных активов (которые учитываются по строке 1340 баланса).

Добавочный капитал может формироваться за счет:

— эмиссионного дохода;

— курсовой разницы, связанной с расчетами с учредителями по вкладам, в том числе вкладам в уставный (складочный) капитал организации, выраженным в иностранной валюте (п. 14 ПБУ 3/2006);

— суммы НДС, восстановленного учредителем при передаче имущества в качестве вклада в уставный капитал и переданного учреждаемой организации.

Строка 1360 «Резервный капитал»

По строке 1360 баланса указывают сумму, учтенную по кредиту счета 82 «Резервный капитал». Это данные о величине резервного капитала (фонда), который образован как в соответствии с учредительными документами организации, так и в соответствии с законодательством.

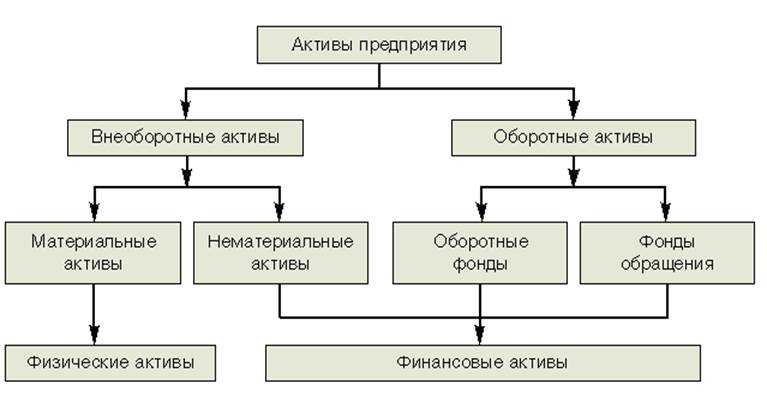

Виды активов предприятия

Имущество компании классифицируется по различным признакам. По степени использования активы делятся на:

По форме активы делятся на три группы:

Альтернативой является деление на физические и финансовые активы. Имущество предприятия делится на:

Рассмотрим все видны активов подробнее. Оборотные активы, их еще называют оборотные средства — это имущество предприятия, которое непосредственно участвует в хозяйственной деятельности. Подробная статья о них здесь.

В состав оборотных средств в бухгалтерском балансе входят:

- сырье и материалы

- готовая продукция

- задолженность покупателей за приобретенную продукцию

- банковские вклады

- наличные и безналичные деньги

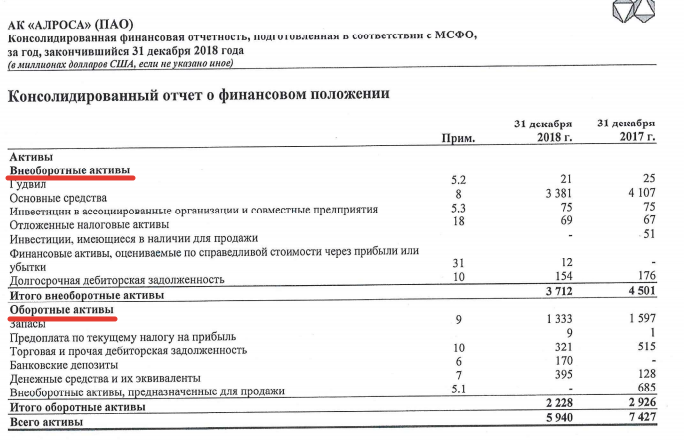

Пример отчетности компании «Алроса»

Примером оборотных активов является сырье, из которого изготавливают какой-либо продукт. В процессе производства оно полностью теряет свои первоначальные свойства и является одной из составных частей себестоимости созданного товара.

Чем выше доля оборотных средств в активах компании, тем предприятие более ликвидное. Это связано с тем, что оборотные активы легко перевести в деньги, а часть из них уже являются деньгами.

Внеоборотные активы – это средства труда, с помощью которых создается продукция компании. Они неоднократно используются в процессе изготовления или реализации продукции, и служат предприятию в течение длительного времени, т.е. более 12 месяцев. Подробнее смотрите здесь.

Примером является оборудование, на котором изготавливают продукцию. Стоимость такого оборудования включается в себестоимость созданного продукта частями, посредством начисления амортизации. Внеоборотными могут быть и нематериальные активы в виде патентов и лицензий, которые незримо либо как логотип присутствуют в готовом товаре. Кроме того, к этому типу активов причисляют долгосрочные финансовые вложения.

Внеоборотные активы – это производственный потенциал предприятия. Для различных отраслей промышленности состав внеоборотных активов будет не одинаков. Например, для добывающей компании большую часть имущества будет составлять добывающее оборудование. А для IT-компании – компьютерная техника и узлы связи.

К группе материальных активов относится физическое имущество предприятия. То есть это любой вещественный предмет, например:

- земельный участок

- здание

- автотранспорт

- сырье для изготовления продукции

- готовая продукция

Материальные активы могут относиться как к категории оборотных, так и внеоборотных.

К данной группе относятся активы, не имеющие физической формы, но способные приносить доход компании. Отличительной чертой такого имущества является длительное использование, свыше 1 года. Нематериальные активы относятся к категории внеоборотных. Читайте здесь.

Объекты классифицируются, как нематериальные, если они одновременно удовлетворяют следующим критериям:

- не имеют вещественной формы

- способны приносить выгоду компании

- их можно отделить от других объектов

- у предприятия имеются документы, подтверждающие право на владение и использование данного актива

Примерами являются патенты, научно-технические разработки, товарные знаки, деловая репутация фирмы (гудвилл).

Данный вид, как и материальные активы, может относиться как к оборотному, так и к внеоборотному имуществу. К этой группе принадлежат деньги в иностранной или национальной валюте на счетах или в кассе, а также их эквиваленты, например, дебиторская задолженность, банковские депозиты, ценные бумаги и прочее.

Собственные и привлеченные активы

К собственным относятся те, которые были приобретены компанией для эксплуатации. К привлеченному имуществу – арендованные на длительный срок или полученные по договору аренды с последующим выкупом по остаточной цене (лизингу). По истечению договора лизинга и выкупа актива, он переходит из разряда привлеченного в категорию собственного имущества.

Чем больше собственного имущества у компании, тем выше его финансовая устойчивость, так как собственные активы можно реализовать, в то время как привлеченные накладывают дополнительную финансовую нагрузку.

Производственные и непроизводственные активы

Производственными признаются средства, которые принимают непосредственное участие в создании конечного продукта компании. К непроизводственным относится имущество, которое используется для нужд предприятия, но напрямую не участвует в производственном процессе. Например, офисная мебель, компьютер у бухгалтера, служебный автомобиль директора.

Причем идентичные активы можно отнести к разным группам по данному признаку. Например, здание цеха будет относиться к производственному имуществу, а административное здание – к непроизводственному.