Резервы по сомнительным долгам: формирование в бухгалтерском учете

Содержание:

- Для чего нужен резерв?

- Резерв по сомнительным долгам

- Создание резерва в бухгалтерском учете

- Отражение резерва по сомнительным долгам в бухучете

- О чем в части резервов нужно сказать в учетной политике

- Отражение сомнительной дебиторской задолженности в балансе

- Различия между кредиторской и дебиторской задолженностью

- Нормативная база

- Процедура выявления сомнительного долга и порядок бухучета резерва

- Отличительные черты бухгалтерского и налогового учета

- Проводки по использованию резерва

- Сомнительные долги

- Корректировка на остаток резерва предыдущего периода

- Как обезопасить предприятие от убытков

- Правила формирования

- Определение

Для чего нужен резерв?

Для того чтобы понять, для чего нужен резерв, нужно разобраться, как может влиять сомнительная задолженность на достоверность финансовой и налоговой отчетности предприятия. Не стоит забывать, что самым ликвидным активом любого субъекта хозяйственной деятельности является именно дебиторская задолженность. Несвоевременное ее погашение не только вымывает оборотные средства предприятия, но и затрудняет выполнение финансовых и налоговых обязательств перед контрагентами.

Резерв по сомнительной дебиторской задолженности является тем финансовым инструментом, с помощью которого бухгалтер исправляет искажение бухгалтерской и налоговой отчетности, приближая их к реальным показателям.

Правила создания резерва для налогового и финансового учета отличаются по ряду позиций, а именно:

| Бухучет | Налоговый учет |

| обязанность предприятия | право предприятия |

| создается независимо от вида долга | создается на долг, возникший от продажи материальных ценностей, услуг или работ |

| размер определяется на основании учетной политики предприятия | размер, оговорен нормами НК РФ |

| величина резерва не лимитирована | предельная сумма оговаривается условиями НК РФ |

Таким образом, размер резерва в двух видах учета будет отличаться из-за разных подходов в определении сроков просрочки и по расхождению алгоритмов расчета. Но если речь идет о безнадежной задолженности, у которой истек срок исковой давности, то различий по созданию компенсационной величины в разных видах учета уже не будет.

Резерв на безнадежную дебиторскую задолженность учитывают в составе прочих расходов предприятия. А это значит, что в финансовом учете его используют для покрытия убытков от невозвратных долгов, а в налоговом он снижает обязательства по налогу на прибыль.

Резерв по сомнительным долгам

На этой странице:

В практике предпринимательства приходится бывать и в роли кредитора, и в роли заёмщика. В первом случае случаются ситуации, когда партнеры по той или иной причине не погашают задолженность вовремя либо вообще не выполняют свои финансовые обязательства. Однако, такие ситуации с финансами все равно должны достоверно отражаться в бухгалтерском и финансовом учете организации. Для этой цели и создается специальный резерв.

Рассмотрим принципы формирования такого типа резерва, способы его учета, бухгалтерские проводки, сопровождающие этот процесс, а также нюансы списания.

Создание резерва в бухгалтерском учете

В силу п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее — Положение N 34н) организация обязана создавать резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации.

Сомнительной считается дебиторская задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам.

За счет резерва списываются дебиторская задолженность, по которой истек срок исковой давности, другие долги, нереальные для взыскания (п. 77 Положение N 34н).

Согласно п. 3 ПБУ 21/2008 «Изменения оценочных значений» величина резерва по сомнительным долгам является оценочным значением.

Величина дебиторской задолженности показывается в бухгалтерском балансе за вычетом суммы резервов по сомнительным долгам, что позволяет отражать реальное финансовое состояние организации.

В письме Минфина России от 27.01.2012 N 07-02-18/01 разъяснено, что в соответствии с Положением N 34н организация создает резервы сомнительных долгов в случае признания дебиторской задолженности сомнительной с отнесением сумм резервов на финансовые результаты организации. Согласно п. 6 ПБУ 1/2008 «Учетная политика организации» учетная политика должна обеспечивать, наряду с другими требованиями, большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности). Резервы образуются в тех случаях, когда по оценке организации существует вероятность полной или частичной неоплаты сомнительной задолженности. Однако, если на отчетную дату у организации имеется уверенность в получении оплаты какой-то конкретной просроченной дебиторской задолженности, создание резерва по данному долгу может рассматриваться как создание скрытых резервов.

Порядок формирования резервов (в частности, периодичность их создания), а также критерии оценки сомнительности задолженности нормативно не урегулированы.

Вместе с тем п. 7 ПБУ 1/2008 «Учетная политика организации» позволяет организации самостоятельно разработать способ ведения бухгалтерского учета и закрепить его в учетной политике, если по конкретному вопросу в нормативных правовых актах не установлены такие способы, учитывая при этом нормы российского бухгалтерского законодательства.

По мнению И.Р. Сухарева, начальника отдела методологии бухгалтерского учета и отчетности Минфина России, в связи с тем, что резерв по дебиторской задолженности является элементом ее оценки, он должен контролироваться в рамках инвентаризации дебиторской задолженности (смотрите интервью чиновника журналу «Российский налоговый курьер», N 4, февраль 2011 г.).

Отметим, что на основании ч. 3 ст. 11 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» случаи, сроки и порядок проведения инвентаризации, а также перечень объектов, подлежащих инвентаризации, определяются экономическим субъектом, за исключением обязательного проведения инвентаризации.

Таким образом, организация создает резерв при выявлении в ходе инвентаризации сомнительной дебиторской задолженности. При этом периодичность проведения инвентаризации (создания резервов) определяется организацией самостоятельно (например, ежеквартально).

Ограничений по максимальному размеру создаваемого в бухгалтерском учете резерва по сомнительным долгам не предусмотрено.

Отчисления в резервы по сомнительным долгам являются прочими расходами (п. 11 ПБУ 10/99 «Расходы организации»).

Отражение резерва по сомнительным долгам в бухучете

Прежде чем списать сомнительную задолженность в резерв, необходимо провести ревизию дебиторской задолженности.

Порядок проведения инвентаризации ищите в статье «Инвентаризация дебиторской и кредиторской задолженности».

Так как организации отчитываются по прибыли 1 раз в месяц или квартал, то и мониторить дебиторку приходится с той же периодичностью. Обязательно проводится инвентаризация просроченных долгов по итогам года.

Однако между бухгалтерским (БУ) и налоговым (НУ) учетом существуют значительные различия.

Какой долг является сомнительным для целей налогообложения прибыли, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О том, как учесть такой резерв в НУ и какие имеются различия с БУ, читайте в статье «Резерв по сомнительным долгам: порядок создания и расчет отчислений».

В бухгалтерском учете резерв ведется в разрезе каждого сомнительного долга. При этом ограничений по величине и срокам законодательством не предусмотрено. Сумма дебиторки является оценочным значением (п. 3 ПБУ 21/2008), изменение которого фиксируется в бухгалтерских отчетах. Соответственно, и периодичность ее списания определяется исходя из сроков составления отчетности.

Учет резерва по задолженности, вызывающей сомнения, ведется с использованием счета 63 и корреспондирует со счетами финансовых результатов или расчетов с контрагентами.

То есть в бухучете создаются записи:

- создание резерва Дт 91 Кт 63;

- списание резерва Дт 63 Кт 62 (76);

- восстановление резерва в случае поступления оплаты Дт 63 Кт 91.

Аналитика по задолженности после списания должна вестись в течение 5 лет на забалансе с использованием счета 007.

Признается ли несвоевременное списание дебиторской задолженности грубым нарушением требований к бухгалтерскому учету? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Пример:

03.04.2021 ООО «Альфа» заключило договор на поставку ТМЦ ООО «Омега» на сумму 358 433 руб. (в т. ч. НДС 54 676,22 руб.). Договором предусмотрены следующие сроки оплаты: 06.04.2021 — предоплата в размере 10% — 35 843,30 руб.; 20.04.2015 — окончательный расчет. Товар ООО «Альфа» был доставлен 08.04.2021. По факту ООО «Омега» выполнило лишь первую часть договора в части оплаты, то есть 06.04.2021 оплатила 10-процентный аванс. Остаток перечислен не был.

Проводки:

- 06.04.2021 — Дт 51 Кт 62 — 35 843,30 руб. – поступила предоплата;

- 08.04.2021 — Дт 62 Кт 90 — 358 433 руб. — реализация ТМЦ;

- Дт 90 Кт 68 — 54 676,22 — начислен НДС.

Чтобы не исчислять налоговые обязательства ввиду разницы между БУ и НУ, в БУ решено списывать задолженность в установленные НК сроки;

- 30.06.2021 — Дт 91 Кт 63 — 161 294,85 руб. — 50% остатка долга отнесены в резерв;

- Дт 007 — 161 294,85 руб.;

- 30.09.2021 — Дт 91 Кт 63 — 161 294,85 руб. — оставшиеся 50% отнесены в резерв;

- Дт 007 — 161 294,85 руб.;

- 30.12.2021 — Дт 63 Кт 62 — 322 589,70 — списание просроченной задолженности за счет резерва.

ООО «Омега» перечислило оставшуюся сумму долга 15.03.2022:

- 15.03.2022 — Дт 51 Кт 63 — 322 589,70 руб. — поступил остаток долга;

- Дт 63 Кт 91 — 322 589,70 руб. — резерв восстановлен;

- Кт 007 — 322 589,70 руб.

О чем в части резервов нужно сказать в учетной политике

Наличие вопросов, которые по каждому из резервов юрлицо должно решить самостоятельно, приводит к обязательности отражения этих решений в учетной политике.

Для бухучета необязательно указание решения об образовании (необразовании) резерва, т. к. его придется создать, если возникли условия, к этому обязывающие. Но необходимо внести в учетную политику решение об установлении периодичности проведения инвентаризации долгов, а также разработать и отразить в тексте политики следующие критерии:

- оценки долга как сомнительного;

- признания контрагента неплатежеспособным;

- определения вероятности погашения долга;

- установления размера образуемого резерва.

Для налоговой учетной политики, напротив, обязательным к отражению в ней моментом станет решение о создании (несоздании) резерва. И если такое решение будет положительным, то достаточно включить в текст приказа указание на периодичность проведения инвентаризации долгов. Описывать в этом документе все остальные принципы формирования резерва не нужно: процесс будет проходить в строгом соответствии с правилами, изложенными в ст. 266 НК РФ.

Подробнее о требованиях, предъявляемых к учетной политике, читайте в статье «Составляем положение об учетной политике в организации».

Отражение сомнительной дебиторской задолженности в балансе

Каждый собственник предприятия должен знать, чем он владеет и в каком количестве. Все эти сведения он получает из бухгалтерского баланса Ф1, который является составной частью годовой финансовой отчетности. Здесь в разделе II (оборотные активы), в строке 1230 указывается общая сумма дебиторской задолженности, которая образовалась у предприятия на дату составления баланса.

Числовые значения для годового отчета бухгалтер обычно берет из оборотно-сальдовой ведомости, где все реализованные, но не оплаченные товары и услуги отражаются на дебетовом остатке счета 62 (расчеты с покупателями и заказчиками).

Если предприятие имеет только текущую задолженность, дата оплаты которой еще не наступила, то строка 1230 баланса будет полностью совпадать с дебетовым сальдо счета 62. Но такие ситуации в хозяйственной деятельности встречаются крайне редко.

Предпринимателям чаще приходится иметь дело с сомнительной и даже безнадежной задолженностью, сроки погашения которой уже давно истекли. В этом случае, согласно Положению о бухгалтерском учете, предприятие за счет своей прибыли формирует резерв.

Эту корректирующую величину отражают в оборотно-сальдовой ведомости по кредиту счета 63. А вот в пассиве баланса специальной позиции для нее не предусмотрено. Однако, именно на эту сумму уменьшается дебиторская задолженность, отраженная в строке 1230.

Различия между кредиторской и дебиторской задолженностью

Начинающие предприниматели иногда могут считать, что хорошо, когда есть дебиторская задолженность и плохо, когда есть кредиторская. В обывательском понимании дебиторка — всё что должны вам, кредиторка — всё что должны вы.

Отсутствие долгов в пользу ИП со стороны контрагентов говорит об осторожной стратегии. Из-за боязни рискнуть предприниматель работает только по предоплате либо расчетами в день поставки

Но такой подход в длительной перспективе невозможен. Тем более, что он лишает бизнес части прибыли, которую могут приносить добросовестные плательщики.

Кредиторская задолженность более показательный параметр. Многие компании могут обходиться почти полностью без нее. Но с расширением клиентских связей, все равно возникают договорные отношения с частичными предоплатами, либо клиент берет взаймы у других кредиторов.

Даже сформированный фонд заработной платы, сумма для выплаты дивидендов акционерам или объем начисленных налогов относятся к кредиторской задолженности

Поэтому правильнее оценивать не наличие дебиторки и кредиторки как таковых в балансе предприятия, а обращать внимание на их соотношение

Если не использовать бухгалтерские формулы, то вкратце можно сформулировать такие тезисы:

- Когда кредиторка выше дебиторки у компании недостаточно собственных финансов. Просматриваются определенные проблемы с устойчивостью. Но при этом в расчет принимаются и другие ресурсы компании.

- Если дебиторка в разы выше кредиторки, то компания экономически здорова, надежна и платежеспособна.

Важно помнить, что существенный перекос ни в одну, ни у другую сторону невыгоден для стабильного бизнеса

Нормативная база

На счете 96 бухгалтерского учета отражаются оценочные обязательства. Определение этому понятию дано в ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы». Из п. 4 этого документа следует, что оценочное обязательство — это обязательство организации с неопределенной величиной и сроком исполнения, возникающее вследствие законодательных актов, судебных решений, договоров, а также исходя из обычаев делового оборота или в результате действий организации, которые указывают другим лицам на то, что она взяла на себя определенные обязательства, которые впоследствии выполнит.

В п. 8 ПБУ 8/2010 сказано о том, что оценочные обязательства отражаются на счете 96 «Резервы предстоящих расходов».

Следует отметить, что в п. 3 ПБУ 8/2010 указано, что данное положение можно не использовать организациям, имеющим право на применение упрощенного способа ведения бухгалтерского учета. Это является правом, а не обязанностью организации. Таким образом, упрощенцы, самостоятельно определяют, создавать ли резервы предстоящих расходов, и если да, то под какие именно расходы, и обязательно отражают свое решение в учетной политике.

Процедура выявления сомнительного долга и порядок бухучета резерва

Выявление СД происходит по результатам инвентаризации, проводимой с установленной в организации периодичностью. Сомнительным признается каждый долг, соответствующий содержащимся в учетной политике критериям. По правилам, разработанным организацией, определяется величина создаваемого по конкретному долгу резерва. Создать его нужно в том периоде, к которому относится проведенная инвентаризация.

Начисление резерва делается проводкой:

Дт 91 Кт 63.

Изменение его суммы при пересмотре факторов, влияющих на размер резерва, может происходить как в сторону уменьшения, так и в сторону увеличения, т. е. будет выражаться проводками:

Дт 63 Кт 91 или Дт 91 Кт 63.

При оплате долга или его части резерв уменьшится:

Дт 63 Кт 91.

Неиспользованный резерв списывают такой же проводкой:

Дт 63 Кт 91.

Списание задолженности, признанной безнадежной, при наличии резерва по СД делают за счет этого резерва (п. 77 ПБУ о бухучете и бухотчетности) и отражают проводкой:

Дт 63 Кт 62, 76, 73, 71.

Сумму списания, превышающую величину сформированного резерва, относят на финрезультат:

Дт 91 Кт 62, 76, 73, 71.

Списанную из учета безнадежную задолженность нужно на 5 лет учесть за балансом на случай ее оплаты:

Дт 007.

Списанию безнадежного долга должны предшествовать инвентаризация, обоснование безнадежности и приказ руководителя о списании (п. 77 ПБУ о бухучете и бухотчетности).

Подробнее об оформлении процедуры списания читайте в материале «Порядок списания дебиторской задолженности».

Отличительные черты бухгалтерского и налогового учета

Для удобства отчисления налогов на прибыль, по желанию также дополнительно создаются резервы по долгам, которые сомневаются получить.

В отличие от бухучета формируется такой резерв, руководствуясь нормативными требованиями налогового законодательством.

Обязательно учитывают сроки задержки платежа.

Кроме того, при наличии перед контрагентом встречных невыполненных денежных обязательств, они взаимно перекрываются. Сомнительным долгом может быть признана лишь та его часть, что превышает кредиторскую задолженность.

Если с даты, установленной для расчета, прошло меньше, чем полтора месяца, создание резерва считают необоснованным.

Сумма, какую можно отнести к сомнительным долгам, также зависит от периода просрочки платежа:

- в размере 50% от общей невыплаченной суммы, если с последнего дня, установленного для выплат, прошло 45- 90 дней;

- полностью размер долга по дебету, если прошло более 90 дней с оговоренного срока расчета.

Еще одна отличительная черта – ограничение общей суммы. Размер не может превысить 10% от вырученных за этот период средств.

Используют только для покрытия понесенных от безнадежных долгов убытков.

Остаток недополученных средств, исчисленный как разница между изначально зарезервированным долгом и суммой, оставшейся непогашенной по окончанию налогового периода, включают в:

- расходы налогоплательщика;

- или внереализационные доходы.

Для наглядности посмотрите таблицу:

| Налоговый учет | Бухгалтерский учет | ||

|---|---|---|---|

| 1 | Можно ли не формировать резерв | является правом, создается по собственной инициативе | обязательно, если есть вероятность неполучения долга |

| 2 | Порядок учета | включают в состав внереализационных расходов | определяют как прочие расходы |

| 3 | Основания | итоги проведенной инвентаризации на последний день налогового периода | определение степени вероятности возвращения долга сомнительна по критериям, оговоренным положениями внутреннего действия |

| 4 | Сумма отчислений | в процентном отношении для каждого сомнительного долга, учитывая сроки его возникновения | можно разработать другую методику |

| 5 | Предельные размеры | не более 10% доходов от реализации за этот период без учета НДС | нет ограничений |

| 6 | Списание резервных сумм | только в случае признания долга безнадежным | корректируется сумма дебиторской задолженности |

Проводки по использованию резерва

По состоянию на 01.04.2016 в учете АО “Артемида” числится сумма неиспользованного резерва в размере 43.120 руб. Ведомость сомнительных и безнадежных долгов АО “Артемида” на 01.04.2016 выглядит так:

| Наименование контрагента | Описание операции | Сумма долга | Срок погашения | Период просрочки | Классификация задолженности |

| АО “Геркулес” | в пользу контрагента отгружена партия сельскохозяйственного инвентаря по договору поставки | 168.410 руб. | 09.04.2016 | 83 дня | сомнительная |

| АО “Минотавр” | контрагенту оказаны услуги наладки сельскохозяйственного оборудования и техники по договору | 41.960 руб. | 08.02.2016 | 371 день | безнадежная (АО “Минотавр” ликвидировано) |

Под сумму сомнительной задолженности “Геркулеса” сформирован резерв.

В связи с ликвидацией “Минотавра” и отнесения задолженности к категории безнадежной, сумма долга списана за счет ранее сформированного резерва.

По факту проведенных операций сумма резерва на 01.04.2016 составила 169.570 руб. (43.120 руб. + 168.410 руб. – 41.960 руб.).

Рассмотрим проводки, сделанные бухгалтером “Артемиды”:

| Дебет | Кредит | Описание операции | Сумма | Документ-основание |

| 91.2 | 63 | Сумма резерва, сформированного по состоянию на 01.04.2016, отражена в составе прочих расходов | 169.570 руб. | Бухгалтерская справка-расчет, ведомость дебиторской задолженности |

| 63 | 62 | Задолженности “Минотавра”, признанная безнадежная в связи с его ликвидацией, списана за счет резервных сумм | 41.960 руб. | Бухгалтерская справка-расчет, ведомость дебиторской задолженности |

| 63 | 91.1 | Отражено восстановление суммы резерва, неиспользованного по итогам 2021 года | 169.570 руб. | Бухгалтерская справка-расчет, ведомость дебиторской задолженности |

Сомнительные долги

Сомнительная дебиторская задолженность – это сумма, возвращения которой компания может так и не дождаться. Для того чтобы она была признана сомнительной, ей необходимо соответствовать следующим условиям:

- Задолженность возникла в процессе операционной деятельности, то есть той, что является непосредственной целью существования компании.

- Задолженность не возвращена в срок, который прописан в договоре. Если в нем срок отсутствует, то для его определения необходимо обратиться к законам, нормативным правовым актам и прочим официальным источникам права.

- В отношении задолженности не должно существовать залога или поручительства, так как в ином случае ее можно истребовать у другого лица, являющегося гарантом, либо получить, продав предмет залога.

Вам будет интересно:Оплата ГСМ: оформление договора, порядок расчета, правила и особенности оформления, начисления и выплаты

Важно помнить, что ДЗ является сомнительной, если она соответствует всем трем указанным условиям. Учет сомнительной дебиторской задолженности характеризуется наличием некоторых особенностей, отличающих ее от учета простой

Наличие подобной проблемы вовсе не означает, что средства потеряны безвозвратно. Сомнительная дебиторская задолженность – это сумма, взыскание которой все же реально. Правда это случается крайне редко, но, если действовать быстро и в рамках закона, то все может обернуться весьма благополучным образом. Списание дебиторской задолженности по сомнительным долгам происходит в случае ее полного погашения.

Корректировка на остаток резерва предыдущего периода

Согласно пункту 5 статьи НК РФ резерв, созданный по итогам текущего периода, нужно корректировать на сумму, оставшуюся от резерва предыдущего периода. С января этого года правила корректировки изложены несколько иначе, нежели в 2016 году (поправки внесены Федеральным законом от 30.11.16 № 405-ФЗ).

В частности, в «старой» редакции говорилось, что неиспользованная часть предыдущего резерва может быть перенесена на следующий период. Сейчас словосочетание «может быть» отсутствует.

Кроме того, в новой редакции появился четкий алгоритм для вычисления остатка резерва предшествующего периода. Так, чтобы найти остаток, нужно взять резерв, сформированный на предыдущую отчетную дату, и отнять безнадежные долги, возникшие в текущем периоде.

Однако указанные поправки лишь уточнили формулировки, а вот само правило осталось прежним. В соответствии с данным правилом резерв, созданный на последнюю дату текущего периода, необходимо сравнить с остатком резерва предыдущего периода. Далее нужно действовать следующим образом:

- если «текущий» резерв меньше остатка, то разницу следует отнести ко внереализационным доходам;

- если «текущий» резерв больше остатка, то разницу следует отнести ко внереализационным расходам.

Материал предоставлен порталом «Бухгалтерия Онлайн»

Как обезопасить предприятие от убытков

В случае возникновения сомнительной задолженности дебитор имеет право взыскать долги с кредитора в судебном порядке. В свою очередь, оппонент может подать встречный иск на опротестование задолженности.

Чтобы обезопасить себя от будущих убытков, при осуществлении сделки необходимо:

1. Грамотно составить договор поставки, так как, согласно статьи 454 ГК РФ «на основании договора поставки продавец обязуется передать товар в собственность покупателю».

В договоре обязательном порядке необходимо указывать:

- a) период кредитования;

- b) порядок акцепта заказа покупателя на товар;

- c) порядок приемки товаров покупателем:

- d) последовательность отгрузки и передачи;

- e) сроки на осмотр и прием.

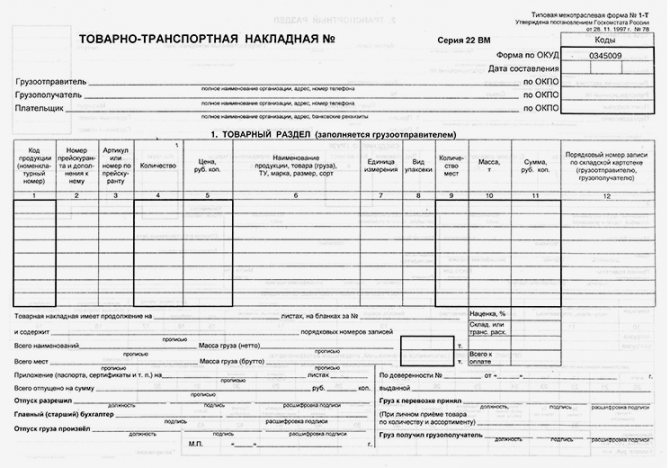

2. Корректно оформить первичную товарно-сопроводительную документацию, так как она является доказательством исполнения поставщиком обязательств по отгрузке товара.

a) В случае перевозки грузов транспортным средством предусмотреть наличие:

I) товарно-транспортной накладной (ТТН).

Накладная составляется в 4-х экземплярах и предусматривает заполнение таких реквизитов:

- Наименование получателя

- Наименование груза

- Количество груза

- Вес груза

- Способ определения весовой категории

- Вид упаковочного материала

- Способ погрузки/разгрузки

- Время (начало/конец) погрузки

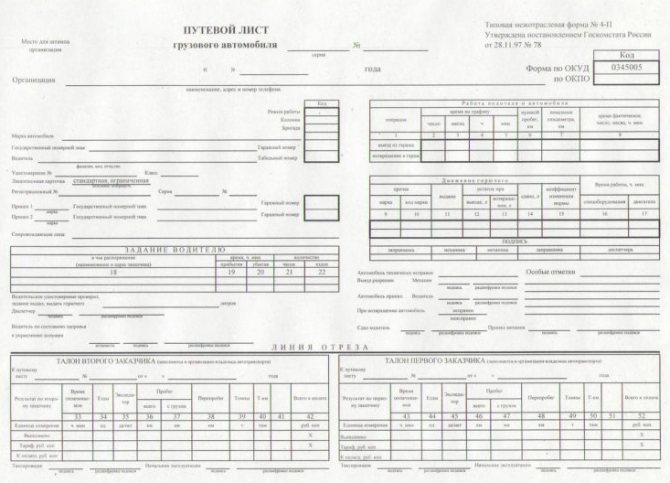

II) путевого листа или типовой межотраслевой формы 4-П. Основная форма заполняется перевозчиком, а отрывной талон – заказчиком на перевозку.

b) В случае отгрузки товара со склада необходимо наличие таких документов:

I) товарная накладная (ТОРГ 12)

Накладную заполняют в 2-х экземплярах. Первый экземпляр – организации, отгружающей товар, а второй – получателя;

II) доверенность уполномоченному лицу на право получения груза.

Способы обеспечения

С целью обезопасить себя от незапланированных убытков, связанных с неоплатой за поставку товара, организации применяют такие способы обеспечения, как:

- банковская гарантия – это односторонняя сделка, которая не требует письменный акцепт гарантии бенефициаром. Это самое надежное обеспечение, но достаточно дорогое, так как является одним из видов кредита;

- залог – составляется договор залога на движимое или недвижимое имущество. Договор на движимое имущество можно не заверять нотариально, достаточно составить в свободной форме. Договор залога недвижимой собственности обязательно регистрируется у нотариуса;

- поручительство – составляется в письменном виде между бенефициаром и поручителем в двухстороннем порядке;

- выдача векселей – это самая непрактичная форма, так как в первую очередь вексель необходимо опротестовать у нотариуса, затем через суд взыскать долг в публичном порядке.

Правила формирования

По каждому долгу начисление резерва можно вести несколькими методами. Приводим один из примеров:

- при просрочке задолженности более 3-х месяцев вся сумма долга, 100%, включается в резерв;

- при просрочке более 1,5 месяцев, но менее 3 — 45%;

- до 45 дней — по задолженности не проводятся бухгалтерские проводки.

На следующем этапе суммы резерва по каждому дебитору суммируются. Здесь нужно помнить, что существует установленный законодательными актами предел — величина резерва не должна превышать 10% от валовой выручки. Если больше — придется снизить до норматива.

Предельный размер отчислений можно рассчитать по формуле:

СПО = Вд х 10 / 100, где:

- СПО — сумма предельных отчислений, руб.;

- Вд — сумма выручки от реализации товаров, работ, услуг за отчетный период (без НДС), руб.

- 10 — процент максимальных отчислений (4 ст. 266 НК РФ).

По результатам расчетов составляется акт по форме ИНВ-17 или разработанной непосредственно в организации (утверждается приказом вместе с методическими указаниями по формированию резерва).

Определение

Как правило, деньги за реализованный товар или услуги, в силу объективных причин, поступают на расчетный счет намного позже. Юридически урегулировать такую не состыковку помогает письменное соглашение, в котором обязательно прописывается порядок расчетов, и указывается окончательная дата оплаты.

Все же риск просрочки платежа со стороны покупателя или заказчика по ряду как зависящих, так и независящих от них причин, всегда присутствует. В такой ситуации дебиторская задолженность из статуса нормальной переходит в разряд сомнительной, что в значительной степени искажает как финансовые, так и налоговые показатели предприятия.

Сомнительная дебиторская задолженность — это долг, возникший в результате нарушения покупателем сроков оплаты, оговоренных договором купли-продажи. С каждым новым днем такой просрочки у продавца снижается уверенность в его возврате. Но для того чтобы задолженность, возникшая у предприятия по вине дебитора, юридически считалась сомнительной, одного чувства и желания продавца недостаточно.

Необходимо одновременное выполнение трех условий, которые законодательно закреплены в Налоговом кодексе РФ:

- долг образовался в связи с продажей материальных ценностей, услуг или работ;

- дата внесения платежа в счет погашения задолженности истекла;

- у образовавшегося долга нет поручителей, банковских гарантий, он не обеспечен денежным или имущественным залогом.

Важно учесть, что в бухгалтерском учете механизм признания сомнительной задолженности регулируется Положением о бухучете, и в отличие от требований Налогового кодекса более демократичен. Так, согласно этому нормативному документу сомнительным считается любой долг, независимо от природы его возникновения и даже срока погашения (п.70 ПБУ)

Но при этом такая задолженность не должна иметь никаких гарантий и поручительств.