Отчет о финансовых результатах по форме №2: пример заполнения бланка

Содержание:

- Структура и содержание кратко

- Образец заявления на получение ИНН по форме 2-2 Учёт

- Раздел 1. Прибыли и убытки

- Куда предоставляется

- Пошаговая инструкция к заполнению

- Общая информация по предоставленным коммунальным услугам

- Общие положения о бухотчетности

- Тонкости заполнения для иностранцев

- Внутренние отчеты о прибылях и убытках

- Баланс: коротко о главном

- Как правильно заполнить по строкам – инструкция по заполнению

- Как заполнить отчет о прибылях и убытках форма 2: полная версия

- Правила и порядок заполнения

Структура и содержание кратко

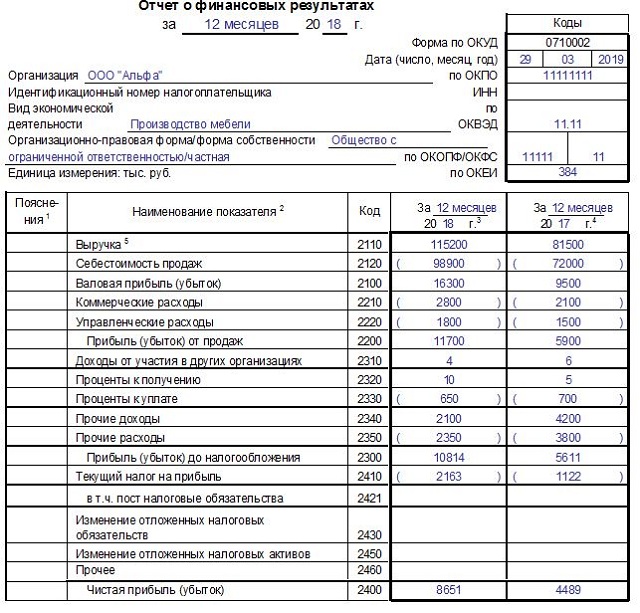

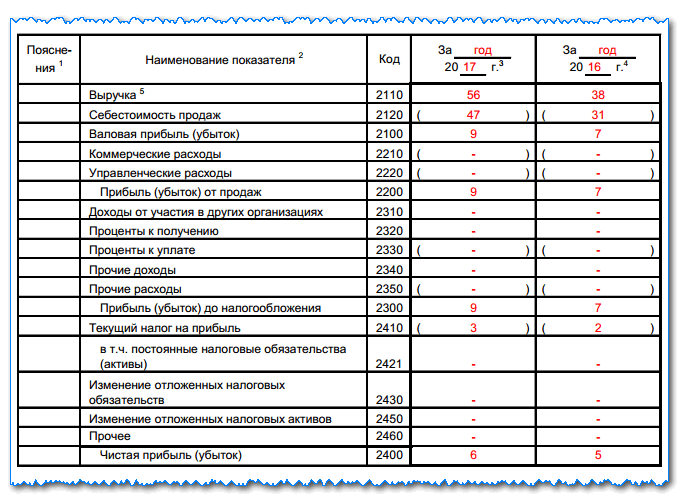

Форма 2 бухгалтерской отчетности, составляемая за минувший 2018 год и подаваемая в нынешнем 2019 году, имеет следующую структуру:

- Титульная часть, в которой отражаются отчетный период (год), дата заполнения, наименование и ИНН организации, её базовые статистические коды (их указание сопровождается надлежащей текстовой расшифровкой). Здесь же показывают единицу измерения (её порядок) для стоимостных показателей составляемого отчета.

- Главная таблица, в которой содержатся сведения о результатах вычисления всех промежуточных показателей отчета и приводятся данные окончательного итога. Каждая строка отчетности, направляемой статистическому ведомству, подлежит кодированию в соответствии с четвертым приложением к приказу 66н. Чтобы кодировать табличные строки, между второй и третьей графами предусматривается дополнительная графа, в которой указываются нужные числовые коды.

- Первая графа – обоснования для отклонений и цифр, предусматривающих более детальное раскрытие.

- Вторая графа – стандартные названия отображаемых/вычисляемых показателей отчета.

- Третья графа – числовые значения всех индикаторов отчетного периода.

- Четвертая графа – числовые значения всех показателей для аналогичного интервала предыдущего года.

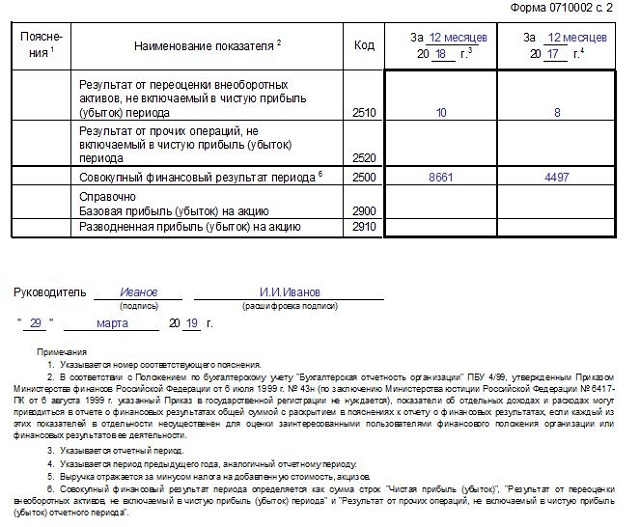

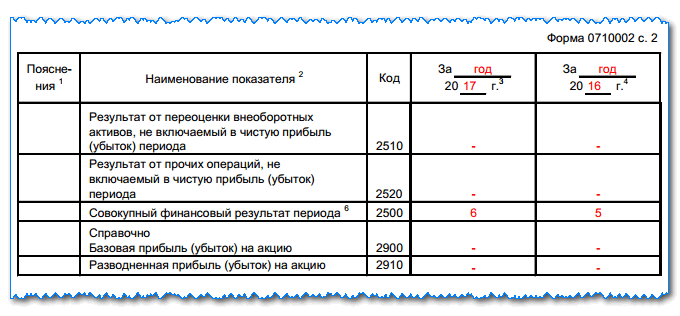

- Уточняющая таблица, содержащая справочные сведения о доходах, обуславливающих увеличение полученной прибыли за счет их прямого переноса на капитал. В этой же таблице обязательно указывается итоговая прибыль соответствующего периода, надлежащим образом скорректированная на величину таких доходов. Кроме того, здесь же следует отражать величину прибыли иубытка, рассчитанную на 1 (одну) акцию предприятия, что является важным индикатором для акционерной компании. Форма уточняющей таблицы аналогична вышеприведенному шаблону главной таблицы (её строки также подлежат кодированию).

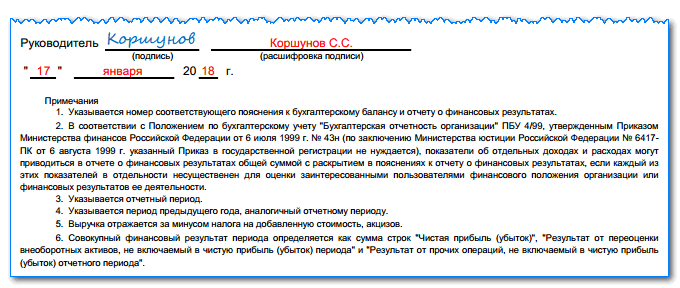

- Подпись директора (высшего руководителя) организации с обязательным проставлением даты подписания.

Вышеприведенная структура формы 2 впервые была применена для отчетности предприятия за 2011 год. С тех пор она сохраняет свою актуальность.

Бланк ОФР, заполняемый по рекомендованной форме Минфина РФ (приказ 66н), содержит текстовые примечания, поясняющие порядок внесения сведений в те или иные строки.

Аналогичное требование касается и той ситуации, когда бланк разрабатывается организацией самостоятельно.

К отчету может быть составлена пояснительная записка — как ее составить и когда это необходимо, читайте здесь.

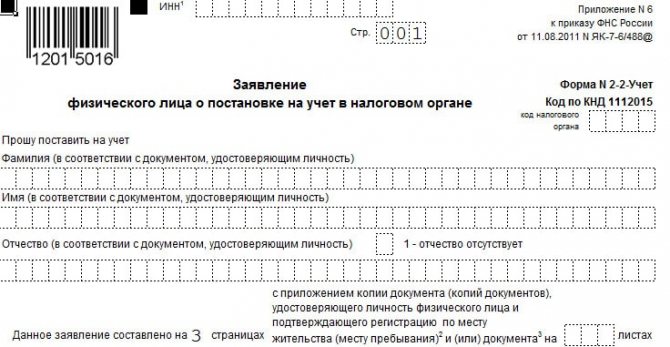

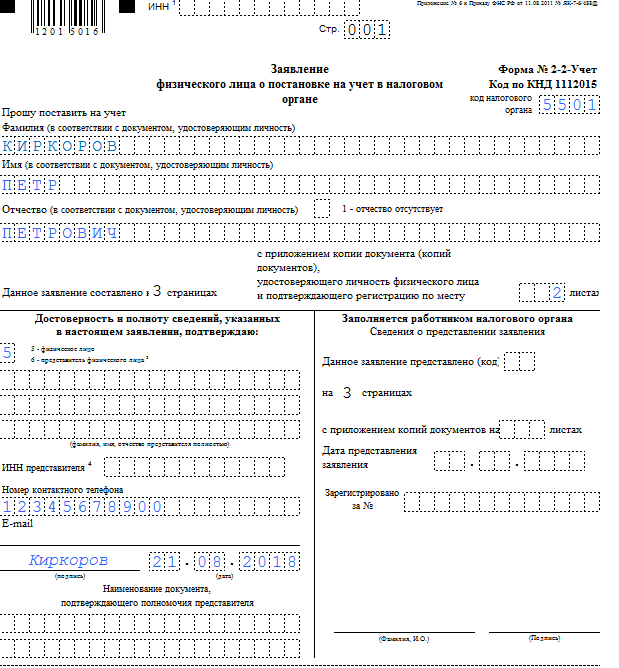

Образец заявления на получение ИНН по форме 2-2 Учёт

В случае обращения в конкретное отделение ФНС бланк заявления предоставляется на месте. Если будет выбран другой способ обращения по поводу получения ИНН, например, посредством почтовых услуг, то потребуется найти бланк заявления в интернете. Для решения этого вопроса можно воспользоваться функциональностью официального ресурса ФНС, который дает возможность не только скачать требуемый бланк, но и заполнить его электронный вариант. Правда, последний упомянутый способ доступен лишь для тех, кто является обладателем электронной подписи.

Официальный бланк ИФНС (Форма 2-2 Учет)

Это ссылка для скачивания с официального сайта Федеральной Налоговой Инспекции (nalog.ru)

Раздел 1. Прибыли и убытки

| Номер строки | Наименование статьи | Номер пояснения | Данные за отчетный период, тыс. руб | Данные за соответствующий период прошлого года, тыс. руб |

|---|---|---|---|---|

| 1 | Процентные доходы, всего, в том числе: | 5.1 | 2 245 115 531 | 2 093 457 717 |

| 1.1 | от размещения средств в кредитных организациях | 126 383 467 | 107 840 803 | |

| 1.2 | от ссуд, предоставленных клиентам, не являющимся кредитными организациями | 1 904 353 380 | 1 800 141 892 | |

| 1.3 | от оказания услуг по финансовой аренде (лизингу) | |||

| 1.4 | от вложений в ценные бумаги | 214 378 684 | 185 475 022 | |

| 2 | Процентные расходы, всего, в том числе: | 5.2 | 899 637 220 | 727 320 975 |

| 2.1 | по привлеченным средствам кредитных организаций | 70 089 925 | 64 414 590 | |

| 2.2 | по привлеченным средствам клиентов, не являющихся кредитными организациями | 792 135 920 | 626 811 855 | |

| 2.3 | по выпущенным ценным бумагам | 37 411 375 | 36 094 530 | |

| 3 | Чистые процентные доходы (отрицательная процентная маржа) | 1 345 478 311 | 1 366 136 742 | |

| 4 | Изменение резерва на возможные потери и оценочного резерва под ожидаемые кредитные убытки по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам, всего, в том числе: | 9.2 | -177 720 915 | -189 388 369 |

| 4.1 | изменение резерва на возможные потери и оценочного резерва под ожидаемые кредитные убытки по начисленным процентным доходам | -11 962 421 | -4 867 260 | |

| 5 | Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери | 1 167 757 396 | 1 176 748 373 | |

| 6 | Чистые доходы от операций с финансовыми активами, оцениваемыми по справедливой стоимости через прибыль или убыток | -903 839 | 68 790 128 | |

| 7 | Чистые доходы от операций с финансовыми обязательствами, оцениваемыми по справедливой стоимости через прибыль или убыток | |||

| 8 | Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прочий совокупный доход | 10 394 819 | ||

| 8а | Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи | 4 940 658 | ||

| 9 | Чистые доходы от операций с ценными бумагами, оцениваемым по амортизированной стоимости | -103 833 | ||

| 9а | Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения | 218 545 | ||

| 10 | Чистые доходы от операций с иностранной валютой | 50 341 088 | 20 854 480 | |

| 11 | Чистые доходы от переоценки иностранной валюты | 5.3 | -20 359 099 | 6 163 022 |

| 12 | Чистые доходы от операций с драгоценными металлами | 6 384 871 | -2 104 360 | |

| 13 | Доходы от участия в капитале других юридических лиц | 72 417 775 | 31 515 087 | |

| 14 | Комиссионные доходы | 5.4 | 639 408 087 | 514 912 348 |

| 15 | Комиссионные расходы | 5.4 | 133 087 388 | 81 830 128 |

| 16 | Изменение резерва на возможные потери и оценочного резерва под ожидаемые кредитные убытки по ценным бумагам, оцениваемым по справедливой стоимости через прочий совокупный доход | 9.2 | 3 612 978 | |

| 16а | Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи | |||

| 17 | Изменение резерва на возможные потери и оценочного резерва под ожидаемые кредитные убытки по ценным бумагам, оцениваемым по амортизированной стоимости | 9.2 | 1 700 927 | |

| 17а | Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения | 1 498 123 | ||

| 18 | Изменение резерва по прочим потерям | -22 000 437 | -44 298 264 | |

| 19 | Прочие операционные доходы | 110 488 421 | 65 103 351 | |

| 20 | Чистые доходы (расходы) | 1 886 051 766 | 1 762 511 363 | |

| 21 | Операционные расходы | 5.5 | 788 410 966 | 760 240 210 |

| 22 | Прибыль (убыток) до налогообложения | 1 097 640 800 | 1 002 271 153 | |

| 23 | Возмещение (расход) по налогам | 5.6 | 241 395 672 | 220 089 137 |

| 24 | Прибыль (убыток) от продолжающейся деятельности | 856 879 191 | 782 651 154 | |

| 25 | Прибыль (убыток) от прекращенной деятельности | -634 063 | -469 138 | |

| 26 | Прибыль (убыток) за отчетный период | 3.2 | 856 245 128 | 782 182 016 |

Куда предоставляется

Законами устанавливается, что бухгалтерская отчетность и входящий в ее состав бланк окуд 0710002 отчет о прибылях и убытках, сдаются:

- В соответствующие налоговые органы — подавать ее нужно по месту регистрации. В связи с этим, если у субъекта существуют обособленные подразделения, он не должен направлять свои отчеты в ИФНС. Их сведения включаются в консолидированные отчет головной компании, которая сдает его по своему юридическому адресу.

- В территориальные органы Росстата — направлять отчетность необходимо в обязательном порядке, если компания не хочет, чтобы применили к ней штрафы в достаточно крупных размерах.

- Владельцам и учредителям фирмы — отчет за год должен ими утверждаться.

- Иным государственным органам, если это напрямую указано в федеральных законах.

При заключении крупных контрактов партнеры могут в подтверждение благонадежности и финансовой состоятельности запросить у контрагентов бухгалтерскую отчетность.

Руководство может принять решение предоставить ее или отказать. Однако, оно должно понимать, что эти данные можно получить, воспользовавшись специальными программами или сервисами проверки партнеров.

Внимание! Также довольно часто формы отчетности запрашиваются банками и иными кредитными организациями при получении компанией различных кредитов. Например, если необходимо получить кредит на развитие или открытие бизнеса.

Пошаговая инструкция к заполнению

Шаг № 1. Начните заполнять заявление с первой страницы.

В самом верху страницы, в поле «ИНН», укажите идентификационный код, при его наличии. Затем пропишите код налогового органа, в который будет отправлена учетная форма. Узнать код налогового органа можно, обратившись в ФНС, например, по телефону, либо уточнив информацию на официальном сайте Налоговой службы.

Теперь пропишите фамилию, имя, и отчество, при его наличии, в соответствующие поля документа.

ВАЖНО!

Информацию вносите, руководствуясь паспортом либо иным документом, удостоверяющим личность. Например, свидетельством о рождении ребенка.

Далее структура документа предусматривает разделение первой страницы на две части. Левую заполняет заявитель, а правую — налоговый инспектор. Если документацию готовит доверенный представитель, то здесь указывается информация о поверенном лице.

В нижней части первого листа информацию вносит исключительно работник налоговой службы. Здесь будет указана информация о присвоенном ИНН, дате постановки на учет, а также реквизиты самого свидетельства (дата и номер).

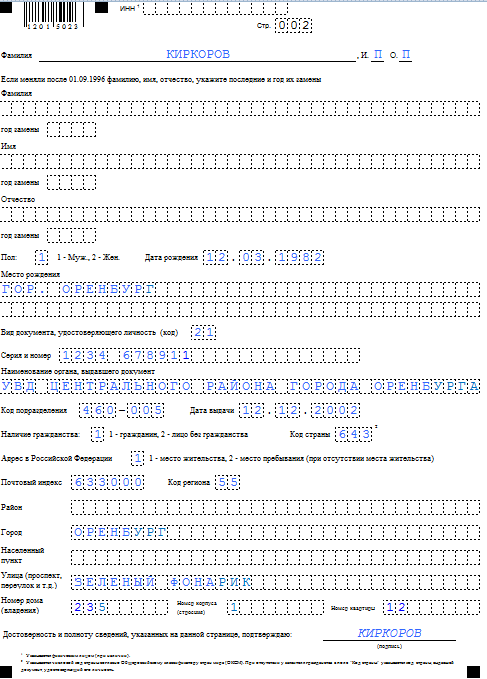

Шаг № 2. Переходим к заполнению второй страницы.

Здесь указываем сведения, если в период после 01.09.1996 гражданин поменял свою фамилию, имя или отчество. Например, женщина вступила в официальный брак и взяла фамилию своего супруга. Укажите в таком случае информацию об измененном реквизите и год замены. Теперь запишите пол заявителя (1 — муж., 2 — жен.), дату его рождения. Сведения о месте рождения заполните по аналогии с документом, удостоверяющем личность. Например, точно, как указано в паспорте.

Затем зарегистрируйте информацию о документе, который является основанием для подтверждения личности обратившегося. К примеру, паспорт гражданина РФ (код — 10 для паспорта гр. РФ). Пропишите данные о гражданстве и месте регистрации (адрес проживания).

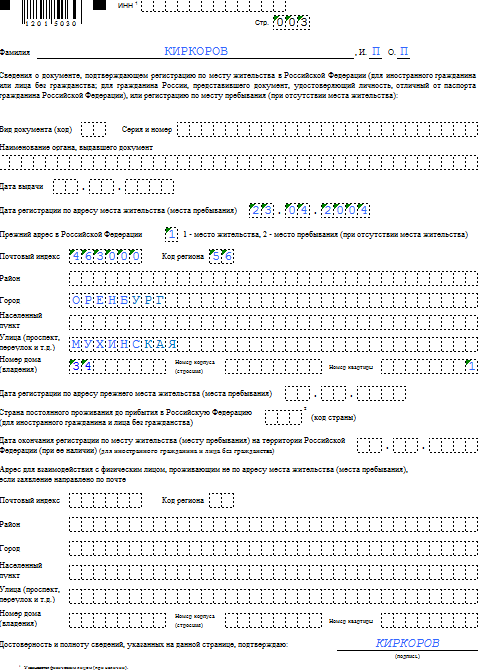

Шаг № 3. Заполняем последний лист.

На третьей странице заявления указываем информацию о документе, который подтверждает регистрацию по месту пребывания в России. Прописывается не только номер, дата и иные регистрационные данные официальной бумаги, но и вносится адрес места пребывания в РФ.

Общая информация по предоставленным коммунальным услугам

В пп. 31-36 раскрывается информация по предоставленным коммунальным эти сведения указываются в разделе «2.8 Отчет. Коммунальные услуги».

В п.31 необходимо указать общую сумму авансовых платежей потребителей на начало отчетного периода (то есть на 1 января отчетного года).

В п.32 указываются переходящие остатки, то есть сумма платежей, которая образовалась в результате переплат по коммунальным услугам в предыдущий отчетный период и перешла на текущий отчетный период (т.е. переходящие остатки на 1 января отчетного года).

В п.33 указывается сумма задолженности потребителей за предыдущий отчетный период. То есть должен быть указан размер задолженности потребителей на 1 января отчетного периода.

В п.34 раскрывается размер авансовых платежей потребителей на конец отчетного периода (т.е. на 31 декабря отчетного года).

В п.35 необходимо указать переходящие остатки на конец отчетного периода. То есть здесь указывается сумма неиспользованных средств, которая образовалась в результате переплат по коммунальным платежам на 31 декабря отчетного года.

В п.36 указывается задолженность потребителей на конец отчетного периода (т.е. на 31 декабря отчетного года).

Общие положения о бухотчетности

Стандартная финансовая отчетность обязательна для всех российских организаций. Даже субъекты малого предпринимательства — не исключение. Им тоже приходится отчитываться о финансовых показателях, хотя для представителей малого бизнеса предусмотрены упрощенный учет и отчетность.

Компании ежегодно направляют финансовые отчеты в Федеральную налоговую службу. Но для некоторых категорий субъектов предусмотрены обязательства по сдаче промежуточных отчетов. Например, бюджетники и некоторые страховщики обязаны сдавать финотчеты ежемесячно или ежеквартально. Для них утверждены специальные отчетные формуляры. Промежуточные финотчеты обязаны составлять бухгалтеры организаций, в которых руководство или учредители приняли решение получать их ежемесячно.

Тонкости заполнения для иностранцев

По законам РФ получить ИНН может и лицо, не являющееся гражданином РФ. В связи с тем, что бланк заявления на получение идентификационного номера един для всех, у представителей других стран могут возникнут определенные трудности при заполнении. Выше мы уже отмечали основные различия в занесении информации в анкету для граждан и не граждан РФ. Разберем их подробнее:

- Первые несоответствия начинаются со второй страницы. После того как в графе о гражданстве (пункт 6) была проставлена цифра «2», необходимо указать код страны, гражданством которой обладает заявитель. Если же отсутствует гражданство совсем, то указываются данные страны, выдавшей удостоверяющие личность документы.

- Затем необходимо указать адрес места жительства, имеющий документальное подтверждение. Если такового нет, то указывается место пребывания, которое должно быть подтверждено документом регистрации.

- На 3 странице (пункт 2 нашего списка) требуется указать тип документа, подтверждающего регистрацию. Здесь необходимо воспользоваться справочником о видах документов, чтобы указать правильный код.

- 5 пункт нашего списка на той же странице: указание страны проживания до приезда в Россию. Здесь необходимо указать код, который можно найти в ОКСМ.

Внутренние отчеты о прибылях и убытках

В отчетах о прибылях и убытках, подготовленных для внутрифирменного использования, можно встретить и такие термины, как:

- себестоимость реализованной продукции;

- валовая прибыль;

- резервы на покрытие безнадежных долгов.

Себестоимость реализованной продукции

Себестоимость реализованной продукции более точно характеризуется как себестоимость товаров и услуг, на которые были выставлены счета-фактуры покупателям. Она рассчитывается следующим образом:

| $ млн. | |

| Стоимость товарно-материальных запасов и незавершенного производства на начало финансового года | 430 |

| плюс | |

| Товары, закупленные и производственные издержки понесенные | 2248 |

| минус | |

| Стоимость товарно-материальных запасов и незавершенного производства на конец финансового года | -514 |

| равно | |

| Себестоимость реализованной продукции | 2164 |

Валовая прибыль

Валовая прибыль рассчитывается следующим образом.

| $ млн. | |

| Объем продаж | 3372 |

| минус | |

| Себестоимость реализованной продукции | 2164 |

| равно | |

| Валовая прибыль | 1208 |

Чтобы вычислить прибыль от операций (operating profit), из валовой прибыли вычитают оптовые и розничные торговые издержки, а также административные и прочие операционные расходы.

Резервы на покрытие безнадежных долгов

Если клиент попал под кризисное управление или ликвидацию и нет шансов получить просроченный долг даже частично, то этот долг должен быть списан и приплюсован к счету прибылей и убытков.В конце каждого финансового года должна делаться оценка вероятной суммы безнадежных долгов и подсчитываться сумма фактически списанных долгов. Бухгалтеры называют такие оценочные суммы резервами.Ежегодное начисление на счет прибылей и убытков рассчитывается следующим образом:

| $ тыс. | |

| Резервы на покрытие безнадежных долгов на конец года | 52 |

| плюс | |

| Списанные безнадежные долги | 17 |

| минус | 69 |

| Резервы на покрытие безнадежных долгов на начало года | 45 |

| Начислено на счет | — |

| прибылей и убытков | 24 |

Такая схема может показаться весьма запутанной, но это не так. В течение финансового года безнадежные долги составили 17 000 долл. Кроме того, резервирование по вероятным безнадежным долгам увеличилось на 7000 долл., с 45 000 до 52 000 долл. Таким образом, общее начисление на счет прибылей и убытков составляет 17 000 долл. плюс 7000 долл., что равно 24 000 долл.

Выплата дивидендов

Дивиденды на акции котируемых на бирже компаний обычно выплачиваются дважды в год. Промежуточный дивиденд выплачивается после объявления результатов первого полугодия. Что касается итогового дивиденда, то дирекция компании вносит предложение относительно его величины и после его одобрения на годовом общем собрании он выплачивается акционерам. Многие частные компании предпочитают вообще не платить дивиденды, либо выплачивать лишь итоговый дивиденд.Если дивиденд составляет, например, 1,0 цент на акцию, то подоходный налог вычитается по стандартной ставке. При ставке налога в 25% акционер получит;

чистую дивидендную выплату в размере 0,75 цента на акцию

и

налоговый кредит (см. ниже) в 0,25 цента на акцию.

В конце каждого квартала (31 марта и т. д.) и финансового года компании, вслед за выплатой любого чистого дивиденда акционерам компания обязана перевести в национальную налоговую службу сумму налоговых кредитов в качестве авансового платежа налога на корпорации. Эта сумма засчитывается компанией при последующих платежах налога на корпорации.

Налоговый кредит

В Великобритании при выплате акционеру дивидендов из них вычитается сумма налогового кредита, соответствующая стандартной ставке подоходного налога. Это означает, что стандартная ставка подоходного налога вычитается автоматически, точно так же как это делается в отношении доходов, выплачиваемых пайщикам «строительных обществ».В отношении тех акционеров, которые должны платить более высокую ставку подоходного налога, и тех, которые вообще не должны платить подоходный налог вследствие их низких доходов, налоговая служба производит ежегодный перерасчет окончательной суммы подоходного налога, уплачиваемого с полученных дивидендов. Это делается на основании представленной акционером декларации о доходах, в которой он обязан отразить полученные чистые дивиденды и налоговые кредиты.

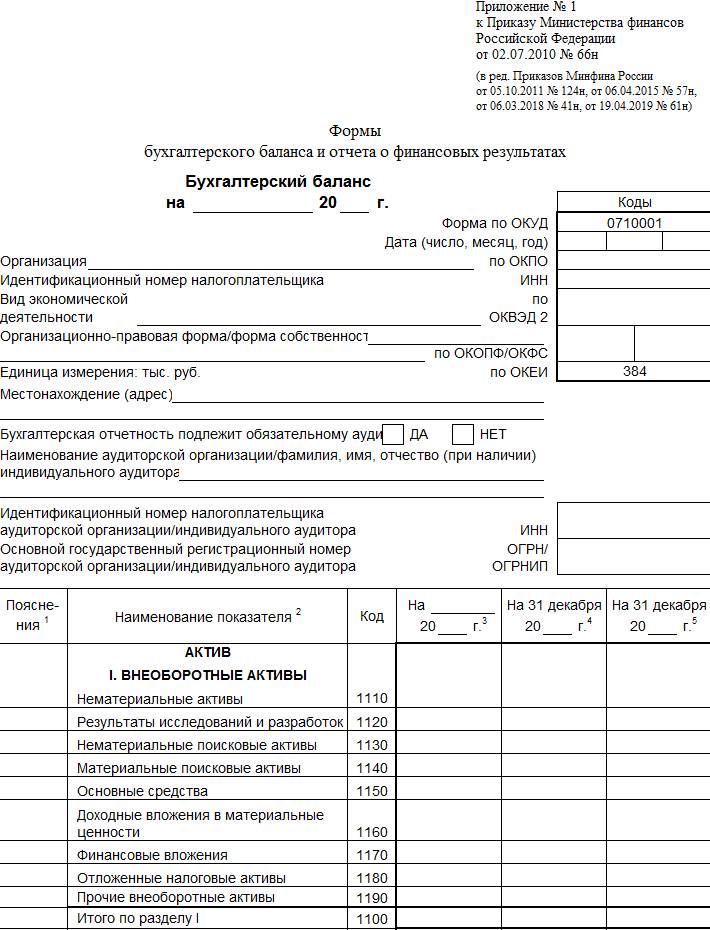

Баланс: коротко о главном

Бухгалтерский баланс (ф. 1) — это основной финотчет о текущем состоянии экономической деятельности компании. Бланк бухгалтерского баланса представляет собой две равноценные части: актив и пассив. Каждая часть структурирована и содержит обобщенные показатели об имуществе, ценностях, запасах, обязательствах, капиталах, резервах и прочие. Это пример бухгалтерской отчетности организации любой формы собственности — принцип для всех один:

- актив — где указывают собственное имущество, денежные средства, дебиторскую задолженность, товарные запасы;

- пассив — указывают обязательства, кредиты, заемные средства.

Бланк баланса утвержден приказом Минфина № 66н от 02.07.2010 (в редакции от 19.04.2019).

Нюансы заполнения

Данные бухгалтерского учета в балансе приводятся в динамике за последние 3 года. Отчет позволяет сравнить аналогичные показатели в ретроспективе нескольких лет.

Стандартизированная форма баланса раскрывает данные бухучета, сформированные на отчетную дату. Если в течение отчетного финансового года были выявлены ошибки прошлых лет, то необходимо скорректировать информацию. Сведения о расхождениях подробно раскройте в пояснительной записке к бухбалансу.

Рассмотрим образец бухгалтерской отчетности форма 1 — баланс за 2020 год.

ВАЖНО!

Показатели баланса — это основные критерии для проверки налоговиками. Если в собственности организации отсутствуют ОС для осуществления деятельности, но прибыль имеется, то такой субъект будет проверен сотрудниками ФНС лично. Такая ситуация говорит о фиктивности деятельности и(или) отмывании доходов.

Как правильно заполнить по строкам – инструкция по заполнению

Заполнение табличных форм и расшифровка соответствующих строк ОФР всегда выполняются по конкретным правилам. Как правильно составить отчет, внести данные и считать нужные значения, рассматривается в таблицах ниже.

Расшифровка статей с кодами

Главная таблица ОФР с заполнением по строкам

|

Показатель |

Код |

Заполнение строки (значение) |

| Выручка. |

2110 |

Вычисляются доходы, полученные организацией от обычных направлений деятельности (реализация товаров, предоставление услуг, исполнение работ), без НДС и акцизов. |

| Себестоимость продаж |

2120 |

Указываются суммы затрат, понесенных организацией в связи с осуществлением обычных направлений деятельности (закупка товаров, производство продукции, предоставление услуг, исполнение работ). |

| Валовой финансовый итог (прибыль/убыток) |

2100 |

Вычисляется как разница между полученной выручкой (2110) и реализационной себестоимостью (2120). Убыток – в закругленных скобках. |

| Коммерческие расходы |

2210 |

Коммерческие (сбытовые) затраты. Значение вычитается при расчете. |

| Управленческие расходы |

2220 |

Управленческие (административные) затраты, которые не включаются в реализационную себестоимость. Значение отнимается при расчете. |

| Прибыль (убыток) от продаж |

2200 |

Финансовый результат от реализации.

Из валового финансового итога (2100) вычитаются коммерческие (сбытовые) и управленческие (административные) затраты (соответственно 2210 и 2220). Убыток – в закругленных скобках. |

|

Доходы от участия в других организациях |

2310 |

Доходы, полученные организацией от участия в иных обществах. Здесь учитываются дивидендные доходы, стоимость активов, изъятых при выходе из участия или ликвидации общества. |

|

Проценты к получению |

2320 |

Здесь отражаются все процентные доходы преприятия (по предоставленным финансовым займам, купленным облигациям, выданным товарным кредитам, имеющимся банковским счетам). |

|

Проценты к уплате |

2330 |

Отражаются процентные выплаты, совершенные организацией по всем разновидностям актуальных финансовых обязательств (за исключением тех, которые присутствуют в цене инвестиционного актива). Здесь же указывается и дисконт к выплате по векселям/облигациям. |

|

Прочие доходы |

2340 |

Иные доходы (за исключением вышеуказанных доходов) |

|

Прочие расходы |

2350 |

Иные затраты (за исключением вышеуказанных расходов) |

|

Прибыль (убыток) до налогообложения |

2300 |

Финансовый результат (прибыль/убыток), определенный до уплаты налогов. Убыток – в закругленных скобках. |

|

Текущий налог на прибыль |

2410 |

Актуальная сумма налога, выплачиваемого хозяйствующим субъектом с полученной прибыли |

|

в т.ч. постоянные налоговые обязательства (активы) |

2421 |

Фиксированные налоговые обязательства/активы |

| Изменение отложенных налоговых обязательств |

2430 |

Динамика отсроченных налоговых обязательств (ОНО) |

|

Изменение отложенных налоговых активов |

2450 |

Динамика отсроченных налоговых активов (ОНА) |

| Прочее |

2460 |

Другие показатели, непосредственно влияющие на чистый (окончательный) финансовый итог. |

|

Чистая прибыль (убыток) |

2400 |

Чистый (окончательный) финансовый итог (прибыль/убыток) |

Уточняющая таблица со справочными сведениями

|

Показатель |

Код |

Заполнение строки |

|

Результат от переоценки |

2510 |

Финансовый итог от переоценки активов внеоборотного характера, который не включается в чистый (окончательный) финансовый итог за период |

|

Результат от прочих операций |

2520 |

Финансовый итог от иных операций, который не включается в чистый (окончательный) финансовый итог за период |

|

Совокупный финансовый результат периода |

2500 |

Суммарный итог за период |

| Справочно Базовая прибыль (убыток) на акцию |

2900 |

Базовый итог на 1 (одну) акцию |

|

Разводненная прибыль (убыток) на акцию |

2910 |

Разводненный итог на 1 (одну) акцию |

Ниже приведен пример составления ОФС для предприятия за 2018 год.

Как заполнить отчет о прибылях и убытках форма 2: полная версия

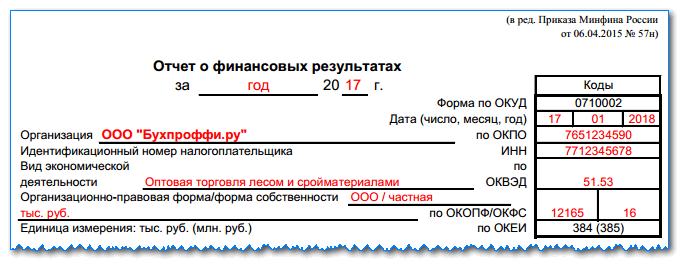

Заполняя отчет о финансовых результатах форма 2, следует придерживаться определенной последовательности.

Под названием отчета записывается рассматриваемый период. Далее в таблице, справа, отражается дата составления отчета. Ниже надо записать полное или сокращенное наименование фирмы, а табличной части – код постановки на учет в Росстате.

Потом отражается ИНН отчитывающейся фирмы. Далее словами записывается наименование основного вида деятельности, которую осуществляет компания, а цифрами указывается код ОКВЭД 2.

В следующей строке указывается организационная форма и форма собственности организации и рядом проставляются соответствующие коды. Далее фиксируется используемая единица измерения.

Сам отчет представляет собой таблицу, в сроках которой отражаются показатели деятельности компании, а в столбах – их значение в рассматриваемый период времени и аналогичный ему предыдущий. Таким образом происходит сравнение двух периодов деятельности.

В строке 2110 следует отразить полученный за отчетный период доход от всех видов деятельности. Это показатель равен кредитовому обороту по сч. 90.1. При этом из суммы выручки следует убрать НДС.

В следующих строках этого подраздела можно расшифровать суммы дохода по видам деятельности. Малые предприятия этого могут не делать.

В строке 2210 отражается сумма произведенных предприятием расходов на изготовление продукции или оказание услуг (работ). Отражается сумма по обороту сч. 90.2.

При этом в зависимости от используемого метода формирования себестоимости, в сумму расходов могут входить управленческие расходы или нет. Если они не входят в себестоимость, эти суммы отражаются в строке 2220.

При необходимости здесь также делается расшифровка расходов по направлениям деятельности.

Вам будет интересно:

Сроки сдачи отчетности в 2021 году в таблице, изменения, размер штрафа за непредоставление

В строке 2100 определяется валовая прибыль (убыток), которая считается как разность строки 2120 и строки 2210.

В строке 2210 следует записать произведенные предприятием расходы на продажу продукции, товара и т. д.

После этого в строке 2200 считается прибыль от продаж, которая равна разности строк 2100 и строк 2210, и строки 2220.

Далее в строке 2310 указываются доходы, поступившие в организацию в качестве дивидендов от других юрлиц, прочие поступления от участия компании как учредителя.

Строка 2320 используется для отражения в ней начисленных процентов по предоставленным заемным средствам.

В строке 2330 фиксируются проценты, которые компания должна уплатить за использование привлеченных заемных средств.

Строка 2340 включает в себя суммы выручки, полученной от неосновных видов деятельности, в том числе реализацию основных средств, материалов и т. д.

В строке 2350 отражаются суммы произведенных расходов по неосновным видам деятельности, в том числе остаточная стоимость реализованного имущества и затраты на проданные материалов.

В строке 2300 считается прибыль предприятия до налогообложения. Она равна сумме строк 2200, 2310, 2340, из которой вычитаются показатели строк 2330,2350.

В строке 2410 следует отразить рассчитанные на основании соответствующих деклараций налог на прибыль. Он определяется в декларациях на прибыль.

В строке 2421 следует записать сумму постоянного налогового обязательства или актива, которые повлияли на бухгалтерскую прибыль в текущем году.

Строки 2430 и 2450 отражают расхождения между показателями доходов и расходов по бухгалтерскому и налоговому учету, которые считаются временные, так как их принятие к учету может происходить в разные периоды. При этом в строке 2430 отражается сумма налога, которая увеличит его в будущем, а в строке 2450 — уменьшит.

В строке 2460 надо отражать суммы показателей, которые не были рассмотрены и учтены ранее, тем не менее влияют на прибыль компании. Например, это могут быть различные штрафы, торговый сбор, и т. д. Показатель может принимать положительное значение (оборот по ДТ 99 больше оборота по КТ 99), или отрицательное значение (наоборот).

Строка 2400 определяется как разность строки 2300 и строки 2410, к которой прибавляются (вычитаются) строки 2430, 2450, 2460.

В строке 2510 фиксируется изменение стоимости имущества по переоценке, а в строке 2520 — прочие результаты, которые не учитываются при определении прибыли.

В строке 2500 отражается скорректированный показатель прибыли, он равен сумме строки 2400 плюс строки 2510 и 2520.

Строки 2900 и 2910 заполняются справочно и включают в себя информацию о базовой и разводненной прибыли на акцию.

В конце документ подписывает руководитель и ставит дату утверждения документа.

Правила и порядок заполнения

Отчет заполняется по строгой схеме и содержит следующие компоненты:

- Валовая прибыль. Этот параметр позволяет выделить наиболее перспективные направления деятельности и рационализировать финансовые потоки. Является одним из основных показателей, характеризующих результаты работы компании.

- Доходы. Сюда входят дивиденды от инвестиций, проценты от любого рода вкладов и денег на счету, которые увеличивают бюджет. Но основной статьей является выручка, которая состоит не только из дохода от продаж, но и выплат за оказание услуг, платежей за аренду, дивидендов и прибыли другого рода.

- Расходы. В эту категорию относятся убытки от продаж или неверных экономических решений, проценты к уплате, а также расходы любого рода (аренда помещений, трата на материалы, заработные выплаты и т.д.).

Расчет чистой прибыли

Расчет чистой прибыли

Данные за прошедшие периоды нужно брать из прошлогодних отчетов. Если данные отсутствуют, то в соответствующих строках нужно поставить прочерки.

Обратите внимание! Форма отчета утверждена Минфином, поэтому изменять ее ни в коем случае нельзя. Можно только дополнять пояснениями, которые расшифровывают содержание отдельных пунктов