Документы для возврата налога

Содержание:

- Пример расчета НДФЛ с заработной платы

- Законодательная база

- Кто может получить возврат налога при покупке квартиры?

- Способы возмещения налога и процедура оформления вычета

- Необходимые документы

- Возврат подоходного налога — за что можно вернуть?

- Куда обращаться за возмещением затрат?

- Какие документы готовить

- Способы возврата подоходного налога (НДФЛ) в 2021 году

- Порядок получения

- Порядок расчета подоходного налога

- С каких доходов платится налог

- Чем регламентируется 13-я зарплата

Пример расчета НДФЛ с заработной платы

Рассмотрим варианты изъятия НДФЛ из месячной зарплаты.

Для гражданина РФ, который отработал месяц (22 дня) на дневной тарифной ставке (1560 руб. в день) и получил ежемесячную премию:

| Вид дохода | Сумма дохода (руб.) | Вид удержания | Сумма удержания (руб.) | Сумма зарплаты на руки (руб.) |

| Оклад | 34320 | НДФЛ 13% | 4851,6 | 32468,4 |

| Премия | 3000 | |||

| Общий доход | 37320 |

Для резидента (гражданина РФ), который отработал неполный месяц (15 рабочих дней) на дневной тарифной ставке (1560 руб. в день), а 5 дней находился на больничном листе (страхового стажа достаточно для оплаты больничного в размере 100% среднего заработка):

| Вид дохода | Сумма дохода (руб.) | Вид удержания | Сумма удержания (руб.) | Сумма зарплаты на руки (руб.) |

| Оклад | 23400 | НДФЛ 13% | 4056 | 27144 |

| Больничный | 7800 | |||

| Общий доход | 31200 |

Для нерезидента (иностранца), который отработал на дневной тарифной ставке (1300 руб.) 22 дня:

| Вид дохода | Сумма дохода (руб.) | Вид удержания | Сумма удержания (руб.) | Сумма зарплаты на руки (руб.) |

| Оклад | 28600 | НДФЛ 30% | 8580 | 20020 |

| Общий доход | 28600 |

Других общеобязательных удержаний из зарплат работников не предусмотрено. При этом работодатели дополнительно уплачивают за каждого сотрудника страховые взносы.

Законодательная база

На территории России основным источником налогового права является Налоговый Кодекс РФ (НК РФ).

Именно этим законодательным актом определяется порядок, суть и общие принципы всех процедур, связанных с налогообложением граждан и юридических лиц в России.

Так, НК РФ обязует каждого человека, официально работающего в России или получающего доход другим узаконенным способом (сдача жилья в аренду, продажа имущества и т.д.) уплачивать обязательный сбор, равный 13 % от суммы его прибыли. Приятного для граждан в этом, конечно, не много, но таков есть закон и его следует соблюдать.

По своей сути налоговый вычет может быть представлен двумя способами возврата средств:

- либо уменьшением размерности в уплате других налогов, эквивалентным сумме полагаемого вычета;

- либо получением средств обратно по безналичному расчету.

Виды налоговых вычетов

Стоит отметить, что возращение подоходного налога возможно только в том случае, если гражданин осуществляет какую-либо другую процедуру, связанную с тратой средств и налогообложением с его стороны.

Это значит, что вычет за НДФЛ можно получить, например, при платном обучении или при купле-продаже квартиры.

Учитывая данный факт, законодательством были сформированы различные виды налоговых вычетов, основные из которых следующие:

- имущественный вычет, связанный с приобретением или покупкой жилья/земельного участка;

- социальный вычет, связанный с тратами средств на услуги соцхарактера (обучение, лечение и т.п.);

- благотворительный вычет, связанный с расходами гражданина на добровольные пожертвования.

Более подробно обо всех видах вычетов поговорим ниже. Здесь же стоит отметить, что каждый налоговый вычет имеет максимальный предел. То есть фиксированную сумму средств, больше которой гражданин получить не сможет вне зависимости от того, сколько было потрачено с его стороны денег на уплату подоходного налога. Для каждого вида вычета подобный предел индивидуален и определен НК РФ.

Сколько раз можно произвести налоговый вычет?

Помимо этого, согласно действующему законодательству налоговый вычет является разовой процедурой, поэтому достигнув его максимального предела у гражданина РФ больше нет возможности вернуть средства подобным образом.

Вычет любого характера представляется собой полный аналог налогу, только он выплачивается государством обычным людям.

Его размерность также равна 13 % от суммы тех трат, которые понес гражданин на получение ранее упомянутых вещей.

Какие налоги можно вернуть физическому лицу?

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

Способы возмещения налога и процедура оформления вычета

Для назначения льготы целесообразно действовать 2 путями: через налоговую инспекцию или работодателя.

Через ИФНС

Этот способ подходит, если требуется единовременная выплата всей годовой суммы возврата. Оформлять льготу следует после завершения отчетного периода, например, на следующий год после приобретения жилплощади. Для назначения льготы подают документацию в ИФНС по месту регистрации: бумаги можно отправить почтой, через Интернет посредством личного кабинета налогоплательщика или передать лично. Далее несколько месяцев осуществляется проверка всех предоставленных данных. При одобрении возврат поступит на счет, предоставленный получателем.

Через работодателя

При использовании такого варианта возврат происходит по частям — ежемесячно из зарплаты сотрудника не удерживается НДФЛ.

Для назначения возмещения нужно направить в ИФНС пакет документов любым удобным способом: почтой, через Интернет или лично. В течение 30 дней инспекция сформирует уведомление о праве на льготу. Его нужно передать работодателю, дополнительно приложив заявление на возмещение НДФЛ.

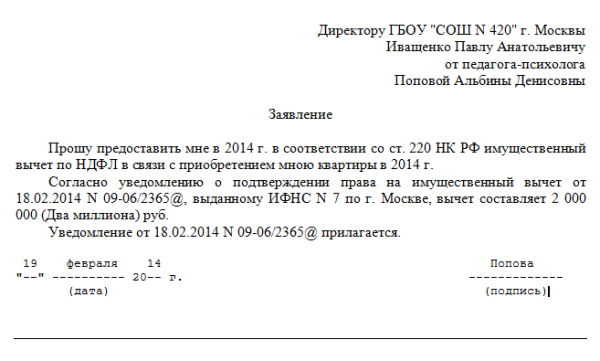

Образец заявления работодателю на вычет

Перечень документов

Список бумаг, необходимых для получения льготы, зависит от вида вычета. Общий перечень включает:

- паспорт (копию);

-

заявление;

- декларацию 3-НДФЛ (не требуется при оформлении через работодателя);

-

данные о доходах;

В список дополнительных документов входят:

- подтверждение родственных связей — при возврате на детей, братьев, сестер и так далее;

- договор с медпредприятием, копия его лицензии, квитанции об оплате услуг, рецепт по форме 107/у с пометкой для налоговой — при вычете на лечение;

- копия договора на образование, лицензия учреждения, подтверждения платежей — при льготе на обучение;

- бумаги на собственность, платежки или расписки, кредитный договор, справка из банка об оплаченных процентах — при имущественном вычете.

Оформление льготы через ИФНС обычно занимает около 4 месяцев, процедура через работодателя происходит быстрее, начисления возможно получать уже на следующий месяц после передачи на предприятие уведомления из инспекции.

Каждый налогоплательщик может воспользоваться правом на компенсацию собственных затрат в форме возвращенного НДФЛ. Однако следует учитывать сроки, особенности и ограничения на льготы, установленные законодательством

Перед ее оформлением важно быть в курсе нововведений в нормативно-правовую базу, регламентирующую порядок предоставления налоговых вычетов

Необходимые документы

Перечень документов, которые потребуются от сотрудника для возврата подоходного налога, зависит от вида вычета. Для получения права на стандартный вычет (например, за несовершеннолетних детей и ребенка-инвалида) сотруднику требуется написать заявление на имя работодателя с приложением к нему подтверждающих право на вычет документов (свидетельства о рождении детей, удостоверение чернобыльца, заключение об инвалидности от медицинской комиссии, справка от второго родителя о неполучении вычета и пр.).

Для получения имущественного или социального налогового вычета сотруднику требуется первоначально подать в ИФНС соответствующее заявление о предоставлении подтверждения его права на вычет, согласно пп. 3, 4 п. 1 ст. 220 Налогового кодекса.

Подавать документы в Налоговую инспекцию можно лично или путем их отправки по почте ценным письмом с описью вложения. При личной передаче документов заверять их не нужно – документы предоставляются в копиях с одновременным предъявлением оригиналов.

Для подтверждения права на вычет сотруднику следует предоставить в инспекцию документы, которые указывают на факт оплаты медицинских или образовательных услуг, приобретение недвижимости и пр. Это могут быть чеки, платежные поручения и пр.

Мнение эксперта

Алексеев Дмитрий Юрьевич

Юрист с 6-летним стажем. Специализация — гражданское право. Член ассоциации юристов.

Также потребуется официальный договор на оказание медицинских или образовательных услуг, на получение ипотечного кредита или покупку недвижимости.

При выполнении всех условий налоговая инспекция по результатам камеральной проверки выдает налогоплательщику подтверждающий право на вычет документ. Вместе с полученным уведомлением сотрудник обращается к работодателю и пишет здесь заявление о предоставлении права на вычет.

После подачи всех документов у налогоплательщика перестанут удерживать НДФЛ до момента исчерпания права на вычет.

В том случае, когда работодатель некорректно удержал часть заработной платы сотрудника и не учел его право на налоговый вычет, хотя сотрудник предварительно обратился к нему с заявлением на получение вычета, то для возврата налога работнику просто следует подать заявление на возврат излишне уплаченной зарплаты. Оно пишется в свободной форме и должно содержать:

- просьбу о возврате излишне удержанного налога со ссылкой на п. 1 ст. 231 Налогового кодекса;

- указание на период, за который необходимо вернуть подоходный налог;

- реквизиты счета, на который сотрудник хотел бы вернуть средства (это может быть его зарплатный счет, служащий для перечисления зарплаты).

При возврате подоходного налога работодатель возвращает сотруднику излишне удержанный НДФЛ из тех денег, которые предназначались для перечисления подоходного налога или для выплаты зарплаты. Но если возникла ситуация, когда у работодателя не оказалось достаточного объема средств для возврата НДФЛ сотруднику, то в 10-дневные сроки после поступления заявления от него работодателю следует обратиться в ИФНС с ходатайством на возврат излишне уплаченного налога в бюджет.

Ходатайство подается на бланке, который был утвержден письмом ФНС от 2015 года №ММВ-7-8/90@.

Таким образом, возврат НДФЛ, который излишне был удержан из заработной платы сотрудника, может произвести как налоговый агент в лице работодателя, так и налоговая инспекция. Для этого сотрудник подает соответствующее заявление и предоставляет комплект документов, подтверждающих право на вычет.

Возврат подоходного налога — за что можно вернуть?

Многие граждане РФ лишь поверхностно ознакомлены с налоговым законодательством нашей страны, и не знают, что возможен возврат подоходного налога, и за что его можно вернуть. Зачастую знания людей ограничиваются тем, что они осведомлены о необходимости уплаты некоторых сборов.

Придерживаться такой позиции, как минимум, не рационально, так как в Налоговом Кодексе РФ содержится информация о ряде привилегий, имеющихся у всех налогоплательщиков. И речь в данном случае идет не только о льготах, к привилегиям также относятся разные вычеты, позволяющие вернуть гражданам часть средств из уплаченного налога.

Законодательство о возврате подоходного налога

Вычетная база распространяется практически на все виды налогообложения, в том числе и на подоходное. В сегодняшнем материале более подробно рассмотрим вопрос именно о том, как вернуть часть подоходного налога согласно действующему законодательству РФ.

Куда обращаться за возмещением затрат?

Оформить денежный возврат можно двумя способами: через работодателя и через налоговую службу.

Особенность первого способа:

- обратиться за вычетом можно в год лечения;

- нельзя вернуть средства за предыдущие годы.

Это объясняется тем, что налогооблагаемая сумма уменьшается на размер лечения и работник просто не выплачивает лишний НДФЛ. Поэтому если вам необходимо вернуть средства за предыдущие годы – обращайтесь в налоговую инспекцию.

Специфика второго способа:

- Документы на возврат подаются в год, следующий за годом лечения.

- Можно вернуть часть средств потраченных в течение 3 лет. Это срок давности.

При обращении в фискальные органы механизм возврата регулируется ст. 219 НК РФ. Он осуществляется по факту: вам возвращают те деньги, которые были ранее вами уплачены в большем размере, чем положено.

Минусом этого способа является то, что все документы необходимо готовить самостоятельно.

Какие документы готовить

Здесь все зависит от того, на какую категорию вычетов вы претендуете, поскольку каждая из них требует разных подтверждений. Для получения компенсации за дорогостоящие медикаменты, следует подготовить:

- чеки и квитанции о покупке;

- заполненную декларацию;

- рецепты на лекарства, дополненные подписями и печатями лечащего врача.

Для получения стандартного/классического вычета, касающегося ребенка, необходимо предоставить:

- детское свидетельство о рождении;

- заполненное заявление (образец можно найти в интернете);

- документ, удостоверяющий личность родителя;

- справки о том, что ребенок учится на очном отделении (если форма договорная, прикрепите чеки об оплате);

- свидетельство о заключении брака (если имеется).

Весь пакет передается работодателю, а он уже направляет необходимые сведения в уполномоченные органы.

Если вычет оформляется в связи с инвалидностью или особым статусом, требуется предоставить справки это подтверждающие.

Способы возврата подоходного налога (НДФЛ) в 2021 году

Государство предлагает снизить налоговую нагрузку на физических лиц с помощью налоговых вычетов. Они уменьшают сумму НДФЛ, подлежащую уплате. При этом если деньги уже удержаны работодателем и перечислены в бюджет, их можно вернуть.

НК РФ предусматривает несколько вариантов, за что можно вернуть подоходный налог. Желательно знать их все.

Стандартный налоговый вычет (за детей)

Чаще всего стандартный вычет предоставляют родителям детей. Его размеры составляют:

- на 1 ребенка – 1400 рублей;

- на 2 детей — 2800 рублей (1400 р. за первого и столько же за второго);

- на 3 детей — 5800 р. (по 1400 р. на первых двух и 3000 на третьего).

За каждого последующего ребенка к вычету прибавляют 3000 р. Иногда он положен и на самого налогоплательщика. Применяют льготы, пока общая зарплата в календарном году не достигнет суммы 350 тысяч рублей. На следующий год право на вычет возобновляется.

Рассказать, как работнику вернуть уплаченные 13% с зарплаты могут в бухгалтерии. По общему правилу достаточно написать заявление и приложить свидетельства о рождении на всех детей, в т. ч. и уже совершеннолетних. Сумму вычета в этом случае работодатель не будет удерживать при выплате зарплаты. Если вычет не был получен таким способом, его можно оформить через ИФНС.

Подробнее об этом способе возврата читайте в нашей статье: Как получить стандартный налоговый вычет на детей в 2021: кому положен, пошаговая инструкция и необходимые документы

Имущественный налоговый вычет (за покупку недвижимости)

Покупка жилья — еще один вариант, за что можно вернуть подоходный налог. С расходов на недвижимость можно вернуть до 260 тысяч рублей. Размер вычета составит в этом случае 2 млн рублей. При ипотеке можно получить еще вычет на проценты по ней. Его размер ограничен 3 млн рублей или суммой в 390000 р. к возврату.

При оформлении вычета к заявлению прикладывают: договоры и платежные документы. Предоставляют вычет 1 раз в жизни, но можно получать по нескольким объектам, пока не выбрана вся сумма вычета.

Подробнее об этом мы уже писали — Налоговый вычет при покупке квартиры в 2021 году.

Социальный налоговый вычет (за лечение и обучение)

Сумма вычета за расходы на обучение, лечение, пенсионное, медицинское страхование и благотворительную деятельность ограничена суммой в 120 тысяч рублей в год. Дополнительно можно получать социальный вычет на обучение детей в сумме до 50 тысяч рублей в год за каждого из них и на дорогостоящее лечение без ограничений.

Вместе с заявлением потребуется представить документы, подтверждающие расходы: договор, платежные поручения, чеки и тд.

Инвестиционный налоговый вычет (за инвестиции)

Вкладывая деньги в ценные бумаги, можно получить право на вычет по НДФЛ. Для этого достаточно открыть индивидуальный инвестиционный счет (ИИС), положить на него деньги и не снимать их в течение 3 лет. Максимальная сумма вычета — 400 тысяч рублей в год, а возврата — 52 тысячи рублей в год. Существует и второй вариант вычета. Он предусматривает освобождение от налога по бумагам, купленным на ИИС.

Для получения вычета потребуется приложить к заявлению договор на обслуживание ИИС или заявление на присоединение к нему и документы о зачислении средств на счет, например, платежное поручение.

Где лучше открыть ИИС, чтобы вернуть НДФЛ уплаченный с зарплаты

Сегодня очень много брокерских компаний, где можно открыть ИИС. Но большинство из них не всегда подходят для новичков с точки зрения удобства и простоты

Мы рекомендуем обратить внимание сервис Тинькофф Инвестиции, где можно бесплатно и не выходя из дома открыть ИИС и тем самым возвращать НДФЛ с зарплаты.

Профессиональный налоговый вычет

Профессиональный налоговый вычет могут получить ИП, нотариусы, адвокаты, авторы различных произведений и граждане, получающие доход по договорам ГПХ. По общим правилам сумма вычета равна сумме документально подтвержденных расходов на ведение деятельности. Но иногда допускается получение вычета по нормативам, например, для ИП — в сумме 20% от доходов.

Для получения профессионального вычета к заявлению нужно приложить документы, подтверждающие расходы. Это могут быть накладные, акты выполненных работ, договора и т. д.

Порядок получения

Способов, как вернуть подоходный налог, существует два:

- Через налоговую.

- Через работодателя.

Получение вычета в ФНС

В случае, если вычет будет получаться в ФНС, то после того, как закончится календарный год, необходимо подготовить необходимые документы и составить заявление, а также отчётность по НДФЛ. Затем предоставить документы в налоговые органы, а через три-четыре месяца деньги будут переведены на счёт, который указывается в заявлении.

Если в вычете будет отказано, такое решение можно будет оспорить, предоставив жалобу в ФНС. В случае, если споры не разрешаются, то в суде.

Порядок расчета подоходного налога

Итак, налог на доходы физических лиц — это определенная часть дохода, подлежащая уплате в бюджет по правилам Налогового кодекса. Ставка НДФЛ в России обусловлена типом дохода и не зависит от его суммы. Информация о том, какие доходы участвуют в расчете налога и особенности некоторых типов доходов, а также о том какие ставки к ним применяются, содержится в статьях с 210 по 215 и 224 Налогового кодекса РФ.

Так, выигрыш в лотерею или приз облагаются по самой высокой ставке в 35 %. По такой же ставке налог взимается с процентов по вкладам и с суммы экономии на процентах по займам, с определенными оговорками. К доходам, полученным нерезидентами в России, в основном применяется ставка 30 %, кроме дивидендов, которые облагаются по ставке 15 %. Редкая в использовании ставка 9 % применяется при получении доходов по облигациям в определенных законодательством случаях. Все остальное, то есть подавляющая часть доходов, облагается по ставке 13%.

НДФЛ равен сумме показателей по каждой группе доходов, умноженных на соответствующую ставку. В интересах налогоплательщика учесть при расчете налога положенные по закону вычеты, которые уменьшают базу, облагаемую по основной ставке 13 %.

Пример 1. Ризен Александр Робертович является одним из учредителей АО «Капитон» и работает там же генеральным директором с 2005 года. У Александра Робертовича есть вклад в банке. В конце 2017 года Александр участвовал в розыгрыше, проводимом концерном BMW, и неожиданно для себя выиграл один из призов – дорогой навороченный горный велосипед.

Предыдущий 2016 год оказался очень удачным и прибыльным для АО «Капитон», и по итогам года учредителям были начислены дивиденды, которые Александр Робертович получил в 2017 году. У Александра Робертовича есть девятнадцатилетний сын, который учится на платном отделении по очной форме на филологическом факультете университета. За его обучение в 2017 году Александр Робертович заплатил значительную сумму.

Учитывая виды доходов, полученные Ризеном А.Р. в течение 2017 года, а также желание получить вычет по оплате обучения сына, Александр должен подать налоговую декларацию. Налог на его доходы складывается из показателей с разными ставками:

- зарплата по справке АО «Капитон» за год, умноженная на ставку 13%;

- сумма процентов по вкладу, умноженная на ставку 35 %;

- стоимость выигранного велосипеда, умноженная на ставку 35 %;

- сумма дивидендов, умноженная на 13 %.

Но при этом, вычет за оплату обучения сына можно применить только в пределах пятидесяти тысяч рублей. То есть, налог на доходы, удержанный по 13 – процентной ставке, можно уменьшить на 13 % от суммы оплаты за обучение сына в пределах 50 тысяч рублей. Сумма возвращенного налога составит всего 6 500 рублей (из расчета 50 000 * 13%).

С каких доходов платится налог

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия! Получить бесплатный доступ на 14 дней

Налог платится не только с зарплаты. В налогооблагаемую базу попадают все поощрения, премии и другие дополнительные выплаты, в том числе материальная выгода и доходы, которые работник получил в натуральной форме. Налог рассчитывается так:

- суммируем все доходы сотрудника;

- вычитаем из этой суммы официальные расходы;

- с полученного остатка взимаем налог 13, 15 или 30 %.

От НДФЛ освобождаются некоторые виды доходов, которые перечислены в ст. 217 НК РФ. Это государственные пособия (кроме пособия по безработице), пенсии, вознаграждения донорам, полученные алименты, суммы единовременной помощи и другие выплаты. С 2021 года этот список пополнился компенсациями, отдельно выделена компенсация проезда в отпуск и обратно для работников из районов Крайнего Севера и приравненных к ним местностей.

Чем регламентируется 13-я зарплата

Поскольку Трудовой Кодекс не содержит информации о подобной выплате для сотрудников, ограничиваясь общим определением премий, особая зарплата оговаривается в других документах. Предприниматель сам принимает решение, вводить или нет это поощрение, поэтому в случае такого решения регламентировать его он должен локальными нормативными актами.

Положение о 13-й зарплате может содержаться:

- в коллективном договоре;

- отдельно оформленном Положении о премиях;

- трудовом договоре каждого отдельного сотрудника.

ОБРАТИТЕ ВНИМАНИЕ! Руководитель вправе выбирать, будет ли он ежегодно выплачивать дополнительную зарплату всем сотрудникам либо порадует только особо отличившихся. В местных нормативных актах должен быть прописан не только порядок выплаты, но и основания для лишения премии – полного или частичного

Руководство может предусмотреть случаи, когда ее не получат сотрудники, виновные:

В местных нормативных актах должен быть прописан не только порядок выплаты, но и основания для лишения премии – полного или частичного. Руководство может предусмотреть случаи, когда ее не получат сотрудники, виновные:

- в систематических опозданиях;

- в прогуле;

- в любом другом нарушении, повлекшем дисциплинарное взыскание;

- в нарушении рабочей дисциплины;

- не достигшие требуемых показателей.

Вопрос: Как учитывается при расчете среднего заработка для выплаты отпускных премия по результатам работы за три года? Посмотреть ответ

Повод может быть любым, который сочтет нужным задекларировать работодатель.

ВАЖНО! Поскольку премирование – это добровольная инициатива руководства, опротестовать его в случае «незаконной невыплаты 13-й зарплаты» невозможно, разве что обиженный сотрудник сочтет целесообразным обратиться в суд