15 самых выгодных акций российских компаний в 2020 году

Содержание:

- Как предсказывать изменения курса акций

- Доходность и прибыльность российских акций

- Что такое рынок акций и зачем он нужен

- Контроль РЦБ

- Как выбирать акции для покупки

- Акции ММВБ в 2021 году. В чем преимущества покупки?

- Мультипликаторы

- Основы торговли акциями на бирже — что надо знать

- Что еще надо знать об акциях

- Что означает понятие

- Что такое акция. Коротко

- Торговля акциями: с чего начать

- Газпром (GAZP)

- Акции компаний, которые всегда приносят прибыли

Как предсказывать изменения курса акций

Чтобы зарабатывать на спекуляции акциями, надо понимать, какая акция подорожает, а какая подешевеет. Чтобы это понять, надо анализировать рынок. В анализе выделяется два больших направления.

Технический анализ

Это когда трейдер (человек, который пытается заработать на изменении курса финансового инструмента) смотрит историю цен и строит прогноз на ее основании. История цен отображается на графиках, поэтому специалисты по технической аналитике разными способами изучают эти самые графики.

В теханализе выделяются вот такие направления:

- Классический. Это собственно анализ графиков без каких-то вспомогательных средств. Трейдеры пытаются найти в истории цен уровни поддержки и сопротивления, строят равноудаленные каналы, ищут паттерны и так далее.

- Индикаторный. Он проводится с использованием специальных программ – индикаторов. Они бывают очень разные, но основных категорий две: трендовые (для восходящего и нисходящего тренда), осцилляторы (для ситуаций, когда цена идет как бы вбок, то есть не вверх и не вниз).

- Волновой. Основывается на так называемой теории волн Эллиотта.

- Свечной. Когда трейдеры анализируют японские свечи.

Есть и другие, более мелкие. Например, анализ на основании инструментов Ганна, линий Фибоначчи и пр.

Технический анализ можно вести на любом временном интервале. На его основании можно покупать и продавать акции даже в течение нескольких минут.

Фундаментальный анализ

Фундаменталистам история цен вообще не важна. Они анализируют отчетность компании, ее финансовые цели и бюджет. Затем сопоставляют эти данные с текущей экономической ситуацией, уровнем развития отрасли, конкуренцией и другими параметрами. И на основании этого решают, как будет меняться цена на акции.

Фундаментальная аналитика рассчитана на долгосрочную биржевую игру, на удерживание акций в течение нескольких месяцев или даже лет.

Какой напрашивается вывод? Нельзя спекулировать акциями и стабильно получать высокий доход. Да, в краткосрочной перспективе можно «угадать» и сорвать большой куш. Как в рулетке или в скачках. Но системного дохода от биржевой игры у вас никогда не будет.

Решение только одно – инвестируйте в акции, чтобы получать пассивный доход, а не спекулировать.

И будете счастливы.

Доходность и прибыльность российских акций

Сама по себе ликвидность не означает, что бумага будет расти в долгосрочной перспективе. Если цель – инвестирование, а не активный трейдинг, то нужен хотя бы беглый анализ основных финансовых показателей. Для этого подойдет МСФО отчетность компаний. Прямо в поисковой строке можете вводить запрос типа «МСФО отчет «Название компании».

На сайте компании достаточно сравнить показатели за прошлые годы и текущий

Важно также поквартальное изменение данных. Соотносите статистику с ситуацией в мире

Еапример, во время пандемии коронавируса обвалились и акции ведущих российских компаний, и бумаги эмитентов 2-го и 3-го эшелона.

Дивидендная политика

Дивидендная политика публикуется на сайте компаний. Значимость этого критерия зависит от стиля работы:

- Портфель роста – дивиденды не важны. Более того, компании, направляющие весь доход на развитие и не вознаграждающие акционеров, растут быстрее чем дивидендные аристократы.

- Дивидендный портфель – вознаграждение акционеров критически значимо.

- Активный трейдинг – график выплат нужно учитывать, чтобы не попасть на падение стоимости бумаги после выплаты дивидендов.

Учет глобальных факторов помогает подбирать акции для кратко- и среднесрочного инвестирования. Например, после объявления пандемии ожидаемым был кризис и полная неопределенность на финансовых рынках. В таких ситуациях растут защитные активы – то же золото недавно установило исторические максимумы. Логично было бы вложить фиатную валюту либо непосредственно в желтый металл, либо в акции компаний, добывающих золото.

Также во время пандемии неплохой вариант для вложений – бумаги фармацевтических компаний, задействованных в разработке вакцины. Можно было пойти другим путем и заработать за счет покупки реверсивных ETF на любые акции российских компаний. В начале пандемии на эмоциях рынок сильно падал.

ТОП 10 акций по прибыли

Для удобства возьмем временной отрезок с 2010 г. по 2020 г. График за 10 лет сглаживает импульсные взлеты и падения, давая представление о реальной доходности при инвестировании в акции компаний.

Все перечисленные ниже бумаги входят в состав индекса Мосбиржи:

- Сбербанк вырос на 201,33%, средний годовой рост (CAGR) 20,13%. Дивиденды принесли еще 45,27 руб. на каждую ценную бумагу.

- Бумаги Татнефти выросли на 455,16%, CAGR – 45,55%. Дивиденды дали еще 241,9 руб. за акцию.

- Акции Новатэк продемонстрировали рост на 647,84%, CAGR – 64,78%. На каждую бумагу компания выплатила 135,79 руб. в качестве вознаграждения акционеров.

- Черкизово Груп, рост – 230,69%, CAGR – 23,06%. Дивиденды – 453,98 руб.

- Рост ВСМПО-АВИСМА – 265,14%, CAGR – 26,51%. Акционеры получили по 9207,30 руб. на акцию в виде дивидендов.

- Нижнекамснефтехим показал рост на 607,55%, CAGR – 60,75%. Дивиденды – 33,19 руб. из которых более половины пришлось на 2019 г.

- Лукойл – 275,03%, CAGR – 27,50%. Акционеры получили за это десятилетие по 1569 руб. на 1 ценную бумагу.

- Норильский Никель – 364,04%, CAGR – 36,40%. Дивиденды – 8524,64 руб.

- Полюс – 360,43%, CAGR – 30,46%. Акционерам выплачено 985,99 руб. на акцию.

- Северсталь – 276,01%, CAGR – 27,60%. Дивиденды – 614,42 руб.

Реально выйти на среднюю годовую доходность портфеля в 20%, за счет ИИС можно повысить отдачу от инвестиций. Если ранее с ИИС не работали, полезной будет статья, что такое индивидуальный инвестиционный счет.

Как купить ликвидные акции на ММВБ

Инструкция выглядит так:

- Регистрируется счет у брокера (рекомендую БКС или Тинькофф).

- Вносятся деньги.

- Через Квик (БКС) или отдельное приложение (Тинькофф) покупаются ценные бумаги. На медвежьем рынке их можно продать, чтобы заработать на падении. Если цель – не трейдинг, а инвестиции, дождитесь окончания коррекции и входите в рынок. Точки входа можно искать с помощью стандартных приемов, тот же свечной анализ работает и на фондовом рынке, и на Форексе. Начинающим рекомендую статью японские свечи для новичков, в ней этот метод разбирается подробнее.

- При достижении целевых уровней закрывайте сделки встречными позициями.

Откройте счет в Тинькофф инвестициии

Выше – пример простейшей точки входа. Сигнал на продажу получен после ретеста уровня, он подтвержден медвежьим поглощением и дивергенцией на Стохастике.

Что такое рынок акций и зачем он нужен

Рынок акций или, если говорить шире, фондовый рынок – это система, работающая по конкретным правилам. Она имеет инструменты для совершения сделок по купле-продаже или обмену ценной бумаги.

Без существования фондового рынка ценных бумаг невозможно нормальное функционирование мировой экономики.

Способы получения прибыли на рынке

Как же заработать на рынке ценных бумаг?

Обратный способ – заработок на понижении. Можно взять ценные бумаги в долг у брокера в тот момент, когда они будут стоить дорого, продать их. Затем дождаться снижения цены и выкупить акции обратно, вернуть их брокеру, тем самым остаться в прибыли.

Форекс и фондовый рынок – это одно и то же или нет

Принципы работы Форекса и фондового рынка строятся на торгах. Цена определяется исходя из спроса и предложения. На этом сходства, пожалуй, закончились.

А теперь об отличиях. Сделки на Форексе строятся на спекуляциях валютными парами. Например, EUR/USD, USD/JPY, GBP/USD и т. д. Это международный валютный рынок, у которого не существует биржевой площадки, следовательно, транзакции не обрабатываются в одном месте.

Основные игроки здесь – центробанки и крупнейшие банки стран. Всем остальным доступ открыт только через цепочку посредников, которая не всегда прозрачна.

Деятельность форекс-брокеров до недавнего времени не контролировалась законом. Соответствующая статья появилась в Федеральном законе «О рынке ценных бумаг» только в 2014 году.

Она подразумевает то, что дилеры, предоставляющие услуги российским трейдерам, обязаны получать лицензию Центробанка. Однако по состоянию на 2019 год в России всего 4 форекс-дилера, получивших такой документ. А сколько их на рынке? Десятки и сотни.

Контроль РЦБ

Задача контроля РЦБ — это стандартизировать процедуры и дать финансовую безопасность участникам. А именно: обеспечить эффективную и бесперебойную работу рынков, защитить инвесторов, уменьшить влияние рыночной неблагоприятной конъюнктуры на экономику, удержать конкуренцию, не допустить недобросовестную практику. Зачастую контролирующие органы сосредотачивается на таких сферах, как инсайдерская торговля и раскрытие финансовой информации.

Мы коротко рассмотрели рынок акций: инфраструктура, история, развитие, классификация, показатели, модель, контроль. Оставляйте свои комментарии или дополнения к материалу

Как выбирать акции для покупки

На Московской бирже на данный момент торгуются акции 229 эмитентов (у некоторых эмитентов есть ещё привилегированные акции – 57 шт.):

Однако далеко не все акции являются ликвидными. В индекс ММВБ (недавно переименован в индекс МосБиржи), который отражает изменение суммарной стоимости цен акций крупнейших российских эмитентов с учетом дивидендных выплат, входят только 50 акций, наибольшая доля приходится на акции Сбербанка, «Газпрома» и «Лукойла» (вес той или иной акции в индексе указан в крайнем правом столбце):

Тем не менее, даже у этих 50 акций не хватает ликвидности. ETF-фонд FXRL, основной задачей которого является повторение динамики индекса Московской биржи (для повторения динамики индекса фонд физически покупает акции в пропорциях, указанных в индексе), при покупке вынужден ограничиться только 30-ю акциями наиболее ликвидных компаний из 50, немного увеличив долю крупных компаний, по сравнению со следуемым индексом. У остальных слишком маленькие объемы торгов и нет возможности купить или продать нужное количество акций, не влияя на цену.

Конечно же, это не значит, что нельзя покупать акции более маленьких или непопулярных компаний, просто это несет повышенный риск.

Если вы верите в рост российских компаний, то проще всего инвестировать в акции РФ с помощью ETF-фонда FXRL. Купив одну акцию этого фонда, вы получаете кусочек портфеля, состоящего из акций 30-ти наиболее крупных российских компаний (подробно про ETF можно почитать здесь: “Что нужно знать про ETF от FinEx на Московской Бирже”). Доходность акции будет почти такой же, как и динамика индекса ММВБ, что на самом деле совсем неплохо. Только 10-15% профессиональных трейдеров (кто-то говорит, что их даже меньше 10%) на горизонте 3-5 лет обыгрывают индекс.

Покупка/продажа FXRL технически ничем не отличается от покупки/продажи обычных акций или облигаций. Для покупки открываем папку «МБ ФР: T+ETF» и щёлкаем на «FXRL». Открывается график торгов FXRL, нажимаем на стакан котировок:

Текущая цена одной акции FXRL составляет 1932 руб., её и указываем, делаем активной кнопку «Покупка», потом нажимаем на кнопку «Новая заявка»:

В итоге за 1932 рубля мы получили максимально диверсифицированный портфель акций крупнейших российских компаний. Для самостоятельной покупки всех акций, входящих в индекс в требуемых пропорциях, потребовалась бы гораздо большая сумма, к тому же для этого надо было бы совершить очень много сделок.

Всем, конечно, хочется обогнать индекс и получить большую доходность. Для реализации этих планов были придуманы различные методики и показатели для отбора акций, которые должны выявлять потенциально самые высокодоходные бумаги.

Многие трейдеры для оценки рынка акций используют так называемый технический анализ. Смотря на графики, они видят всевозможные фигуры, которые предрекают рост или падение акций, рисуют линии поддержки, формируют каналы движения цены

Другими словами, им не важно, что фактически происходит с компанией, по их мнению, для принятия решения о покупке или продаже акции ничего, кроме графика, не нужно

Я отношусь к техническому анализу весьма скептически, хотя все-таки не будет лишним иногда посматривать на графики.

Мне ближе фундаментальный анализ компаний и поиск недооцененного рынком бизнеса с большим потенциалом роста (так называемый стоимостной анализ акций) или с возможностью получения хороших дивидендов. Фундаментальный метод подбора ценных бумаг основывается на анализе отчетности компании.

Для оценки инвестиционной привлекательности компании учитываются в различном сочетании такие показатели, как прибыль компании, капитал, долги, выручка, прибыль до вычета налогов и амортизации, капитализация и т.д. Данные критерии называются мультипликаторами.

Акции ММВБ в 2021 году. В чем преимущества покупки?

Вклады как инструмент сохранения и преумножения капитала не всегда устраивают инвестора. И тогда имеет смысл обратиться в поисках альтернатив к фондовой бирже. Новичков на бирже предсказуемо привлекает покупка акций – доходность по ним может быть выше в несколько раз выше, чем по вкладам. Так, цена акции Сбербанка, на радость держателям, росла с уровня около 55 рублей в 2015 году до показателей в 240 рублей в январе 2018 года.

Однако кроме доходности нужно иметь в виду и риски. Акции даже крупных компаний могут значительно падать в цене, особенно в периоды финансовых кризисов. Что демонстрировали те же представители «голубых фишек» в 2012 году.

Акция – ценная бумага, которую эмитирует (выпускает) предприятие и которая дает право владельцу получать прибыль от деятельности эмитента. Также владелец акции может претендовать на получение доли имущества предприятия в случае его ликвидации (однако только после того, как компания вернет другие долги).

Покупка акции – по сути приобретение доли в бизнесе. И чем успешнее идут дела у компании, тем лучше для инвестора как владельца её части.

Мультипликаторы

Самым популярным мультипликатором для оценки бизнеса компании является показатель P(Price)/E (Earnings), отношение капитализации компании к чистой прибыли за год. Рыночная капитализация – это количество всех акций, умноженное на стоимость одной акции.

P/E условно показывает, за какой срок окупятся наши затраты на покупку акций компании, чем он меньше, тем лучше. Обратный показатель Е/Р показывает доходность наших вложений в процентах годовых. Считается, что если Е/P выше, чем проценты по вкладам в банках, то акции такой компании имеет смысл покупать.

Как я уже написал выше, основные показатели бизнеса можно найти в отчётности компании (нужно смотреть отчётность по МФСО, а не по РСБУ) и считать самостоятельно. А можно воспользоваться сайтами, где уже всё посчитано. Удобно смотреть значения P/E и E/P, а также динамику основных показателей компаний на сайте tezis.io.

Например, потенциальная доходность наших акций «Газпрома» (показатель E/P) по состоянию на 17 ноября 2017 составляет 32,48% (что заметно выше средних ставок по депозитам, значит, акции этой компании вполне можно прикупить). Прибыль «Газпрома» за 2016 год составила 1 трл. руб. Общее число акций – 23,67 млрд, цена акции 17 ноября была 129,65.

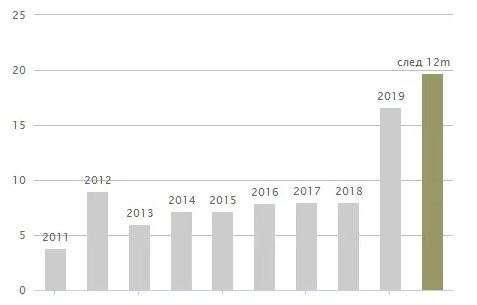

На сайте tezis.io можно посмотреть динамику прибыли, выручки, долгов, выплат дивидендов и т.д. для различных компаний. Вот графики интересующего нас «Газпрома»:

Естественно, мультипликатор P/E не может полностью отражать состояние бизнеса. Как минимум, он не учитывает долги компании. Поэтому придумали показатель EV/EBITDA, где EV (Enterprise Value) равняется сумме капитализации компании и долгов за вычетом свободных денежных средств. Т.е. EV показывает нам, сколько нужно заплатить за компанию по рыночной стоимости. EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) – это прибыль компании до вычета налогов, амортизации и выплаты процентов.

Чем меньше показатель EV/EBITDA, тем бизнес считается эффективнее.

Также довольно информативный мультипликатор Net Debt (чистый долг, совокупные обязательства компании)/EBITDA. Это показатель долговой нагрузки бизнеса, он показывает, за сколько лет компания сможет рассчитаться со своими долгами при текущем уровне прибыли. Чем меньше мультипликатор Net Debt/EBITDA, тем лучше.

Удобно смотреть различные мультипликаторы в динамике на сайте BlackTerminal. У нашего «Газпрома» показатель EV/EBITDA, кстати, вполне хороший:

На сайте bt.com.ru также можно найти основные показатели компании за различные периоды. Вот как выглядят основные характеристики «Газпрома» в динамике:

Есть ещё мультипликатор P/S (Prise to Sales) – отношение рыночной капитализации к выручке, чем он меньше, тем лучше.

Мультипликатор P/B (или P/BV, Price to Book Value) показывает недооцененность компании, рассчитывается как отношение рыночной капитализации к капиталу компании. Если он меньше 1, значит компания недооценена рынком, если больше, то переоценена (у «Газпрома» меньше единицы).

В общем, различных мультипликаторов много. Казалось бы, если все их учесть, то можно довольно точно оценить состояние той или иной компании. Однако нужно понимать простую вещь: мы анализируем прошлую деятельность компании на основании отчётов за прошлые периоды, и это не означает, что в будущем ничего не изменится.

Нет никакой гарантии, что прибыль компании будет такой же в следующем году. К тому же многие факторы вообще спрогнозировать затруднительно, например, влияние политики и новостей, цену на нефть и т.д.

Мультипликаторы – это только ориентиры, учитывая которые можно повысить вероятность получения высокого дохода, но как всё получится на самом деле, остается только гадать.

Основы торговли акциями на бирже — что надо знать

1 На бирже акции торгуются лотами, а не поштучно. В зависимости от эмитента в одном лоте может быть 1 акция, 10, 100, 1000 и даже 10000.

2 Брокер даёт возможность брать кредитные плечи, то есть покупать больше, чем хватает на собственные средства. Фактически плечо является инструментом для увеличения заработка. Новичкам не рекомендуется брать кредитные плечи для торговли акциями и другими инструментами. Это чрева-то большими потерями.

Внутри дня кредитное плечо бесплатно. Плата идёт только за перенос открытой позиции на следующий день. Это большой плюс для тех, кто торгует внутри дня (их называют дейтрейдерами).

3 Почти все акции можно «шортить», то есть играть на понижение. Для этого надо просто выставить на продажу акции, которых у вас нет.

Если рынок пойдёт вниз, то это будет заработок для трейдера. Если вверх, то убыток. Короткие позиции в основном используют уже опытные игроки.

4 На Московской бирже время основной торговой сессии с 10:00 до 18:40. Далее, по ликвидным ценным бумагам есть ещё одна сессия с 19:05 до 23:50. По выходным биржа не работает.

Также на бирже есть постмаркет и премаркет.

5 За прибыль, полученную от сделок купли продажи необходимо заплатить налог 13%. Брокер выступает в роли налогового агента, поэтому может самостоятельно отчитаться за трейдера в налоговой. Для этого достаточно оставить свободные денежные средства на брокерском счёте, чтобы он смог списать налог.

6 На рынке акций есть три типа заявок. Все их можно использовать в своей торговле:

- Рыночная (market). Покупка по ближайшему рыночной цене в стакане. Заявка исполнится моментально;

- Лимитная (limit). Точная установка цены, выше которой покупок не будет. Заявка может не исполнится, если не будет продавца, который продаст нужное число акций по выбранной цене. Аналогично с продажей;

- Стоп-лимит (stop limit). Сочетает в себе две предыдущих: покупка осуществляется по рынку при достижении какой-то цены сверху. Например, цена 99, если поставить стоп-лимит по 100, то как только котировки коснутся 100, то будет осуществлена покупка по рыночной цене 100 и выше. Это нужно, чтобы быстро заходить в начало движения цены;

Есть ещё два типа заявок: стоп-лосс и тейк-профит. Стоп-лосс для фиксации убытка, тейк-профит для фиксации прибыли.

7 Абсолютная цена акции ни о чём не говорит. Например, одна акция стоит 1 рубль, а другая 3000 рублей. По этим данным невозможно ничего сказать о том, насколько крупные эти компании.

На американском рынке абсолютной цене акции уделяют внимание. Так, считается, что оптимальная цена должна быть от $10 до $100 в среднем

Если цена сильно возрастаёт, то проводят сплит (дробление). Из 1 акции делают несколько.

8 Обратный выкуп акций не даёт гарантии, что биржевые котировки компании будут расти. Это связано с тем, что обычно ставят определённую цену, выше которой выкуп не проводится. Поэтому buyback лишь поддерживает котировки.

В США очень распространены байбэки. Причём у них нет правила ограничения цены. Поэтому их биржевые котировки ещё больше растут, поскольку сами компании их поддерживают. В нашей стране это скорее редкость.

Что еще надо знать об акциях

Отмечу несколько важных моментов.

Волатильность

Акции – высоковолатильный финансовый инструмент. То есть цены на них могут очень резко подскакивать вверх и также резко обрушиваться вниз.

С облигациями такого не происходит, потому что по облигациям их владельцы получают фиксированный доход, а доход с акций напрямую зависит от прибыли компании и может как расти, так и падать.

Ликвидность

Это высоколиквидный инструмент. Акции можно легко купить и (в большинстве случаев) легко продать. Вот недвижимость – не высоколиквидный инструмент, потому что квартиру вы можете продавать несколько месяцев и даже лет. И так и не продать.

Спрос на акции может упасть до нуля только в том случае, если в стране начинается война или какое-то аналогичное бедствие.

Хотя, даже в такой ситуации могут найтись инвесторы, которые будут скупать подешевевшие ценные бумаги в расчете на их рост в будущем. Так поступал, например, Джордж Сорос, который вкладывал в Россию в 90-е годы и в Украину, когда там начался государственный переворот.

Дивиденды

Дивиденды снижают рыночную стоимость акций. После выплат дивидендов акционерам, стоимость ценных бумаг практически всегда обваливается. Это вполне объяснимо – выплата была сделана, а будет ли она сделана в следующий отчетный период – никто не знает.

Голубые фишки

Это слово пришло на фондовый рынок из казино. В казино фишки голубого цвета – самые дорогие. Голубыми фишками называют акции самых популярных компаний, которые несколько лет показывают устойчивый рост, демонстрируют постоянное расширение производства.

На данный момент голубыми фишками в РФ являются акции вот этих пяти компаний:

- Газпром.

- Аэрофлот.

- Роснефть.

- Сбербанк.

- Яндекс.

Но это не значит, что нужно слепо скупать акции именно Газпрома или Яндекса. Есть отдельные тонкости работы с каждой из них, например, как я уже писал выше, Газпром – компания очень политизированная, ее доходность напрямую зависит от политической ситуации и в России, и на международном уровне.

Контрольный пакет акций

Это когда человек покупает 50 % акций компании и еще одну акцию. В итоге у него оказывается больше ценных бумаг, чем у всех остальных инвесторов.

Что это дает? Возможность управления компанией. Какое бы решение ни было принято на совете директоров, владелец наибольшего количества ценных бумаг может его оспорить или вообще «заблокировать».

Контрольные пакеты обычно принадлежат владельцу компании, его семье или топовым менеджерам. Серьезные компании не будут спешить расставаться с контрольным пакетом ценных бумаг, чтобы не доверять управление «собой» кому попало.

Есть, однако, несколько решений, которые не может принять даже держатель контрольного пакета. Поговорим о них в отдельной статье.

Дата экспирации

Это день, когда происходят финансовые расчеты. На фондовом рынке так сложилось, что расчеты происходят через два дня после сделки.

Не буду вдаваться в тонкости этого процесса, но отмечу вот что. Если вы хотите получить дивиденды по акции, вы должны ее купить не менее чем за два дня до даты выплаты дивидендов. Тогда вы будете числиться владельцем акции на «дату экспирации» и спокойно получите свои деньги.

Что означает понятие

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Процесс ее определения упрощенно выглядит так:

- Принимается решение о создании акционерного предприятия. Учредители определяют величину уставного капитала.

- Определяется количество ценных бумаг, которое будет выпущено предприятием.

- Рассчитывается номинальная стоимость одной бумаги.

- Часть выпущенных бумаг распределяется среди учредителей по номинальной цене, оставшееся количество направляется для реализации другим акционерам, в т. ч. путем свободной продажи на фондовом рынке через IPO.

Инвестиционный ликбез. Эмиссия ценных бумаг – это выпуск в обращение акций, облигаций, производных финансовых инструментов и пр.

Основным нормативным документом, который регулирует эмиссию, является Федеральный закон “Об акционерных обществах” от 26.12.1995. Согласно ему номинал всех обыкновенных акций должен быть одинаковым. Стоимость привилегированных ценных бумаг не должна быть меньше стоимости обыкновенных.

Когда акции существовали в бумажном виде, номинал обязательно записывался на лицевой стороне бумаги. Сегодня эта информация содержится в электронном реестре.

Инвестор также должен знать еще несколько видов стоимостей:

- Эмиссионная – стоимость, по которой ценная бумага выходит на биржу в процессе первичного размещения. Она может быть равна или больше номинальной, отсюда возникает или не возникает эмиссионный доход.

- Балансовая – определяется путем деления чистых активов компании на количество акций. Если она превышает рыночную, то стоит ожидать роста котировок ценных бумаг компании.

- Выкупная – цена, по которой эмитент готов выкупить с рынка свои ценные бумаги у акционеров.

- Рыночная – цена, которая складывается в процессе свободных торгов на бирже на основе спроса и предложения.

Инвестиционный ликбез. Чистые активы – денежное выражение активов компании (основные средства, запасы, долгосрочные и краткосрочные финансовые вложения, денежные средства и пр.) за вычетом всех обязательств.

Что такое акция. Коротко

Покупка облигаций означает, что вы дали в долг эмитенту облигации (государству, области, компании). Покупка акции означает, что вы купили долю бизнеса компании, т.е. долю в её капитале.

Очевидно, что чем лучше чувствует себя компания, тем лучше для вас, как для владельца её кусочка.

Акция – это эмиссионная ценная бумага, дающая право на получение части прибыли от деятельности предприятия в виде дивидендов. Акция также даёт право на часть имущества компании в случае её ликвидации (если, конечно, что-то останется после расчётов со всеми кредиторами).

Акции бывают обыкновенными и привилегированными (их ещё часто называют префы от англ. preference). Обыкновенные акции дают право на участие в управлении компанией (правда, это актуально только для владельцев крупных пакетов). Владельцы привилегированных акций принимают очень ограниченное участие в управлении компанией, зато, как правило, претендуют на большие дивиденды, по сравнению с держателями обыкновенных акций.

Выплата дивидендов – это не обязанность компании, а право. Собрание акционеров вполне может решить направить всю прибыль на развитие бизнеса. Компании, которые находятся в стадии роста, обычно так и поступают. В итоге бизнес увеличивается, цена акции растет, но акционеры при этом сидят без дивидендов.

Таким образом, при покупке акций развитых компаний, доход, в основном, получается за счёт дивидендов, при покупке акций развивающихся компаний основной доход будет от увеличения цены. Естественно, есть компании, которые часть прибыли направляют на дивиденды, а часть вкладывают в развитие бизнеса.

Зарабатывать можно и на падении стоимости акций, открывая так называемые короткие позиции. Суть заключается в том, что вы берете в долг ценные бумаги у брокера (под проценты, конечно), продаете их дорого, а потом покупаете дешевле после падения цены, после чего отдаете их обратно. Но начинающим инвесторам всё-таки лучше не шортить.

Торговля акциями: с чего начать

Новичкам может казаться, что инвестирование на рынке акций – очень сложная и мудреная наука. Но всему можно научиться.

Как получить базовые знания

Самый верный путь изучения рынка акций – чтение специализированной литературы. На своем опыте могу порекомендовать книгу Бодо Шефера «Путь к финансовой свободе». В ней вы найдете практические советы, как не только создать, сохранить, но также приумножить свой капитал. Об инвестировании рассказывает в своих книгах и Роберт Кийосаки.

Плохие и хорошие учебные курсы по трейдингу

Наверняка все начинающие инвесторы будут безмерно рады, если тот или иной семинар по основам торговли на бирже пообещает им 100 % успех, а также гарантии высокого заработка без приложения для этого особых усилий. Сразу скажу: это плохой курс.

Хорошие программы обучения никогда не пообещают вам золотых гор с торгов на бирже, они предложат информацию, объясняющую главные принципы работы на рынке акций, расскажут, как минимизировать убытки, на что обратить внимание и т. д

Выбор объекта для вложений

Есть 2 пути: технический и фундаментальный анализ.

Первый подразумевает изучение графиков изменения рыночной цены и закономерности. Второй – анализ деятельности предприятия, его стабильность, перспективы, место в отрасли на данный момент. На основании одного из двух проведенных способов трейдеры делают собственные выводы и выбирают подходящий под их рамки объект.

Как выбрать биржу

Рынок акций привязан к организованным биржам. Их насчитывается порядка 200, из них лишь десятки крупных. В России это Московская и Санкт-Петербургская биржи. На первой осуществляются сделки как с ценными бумагами, так и с зарубежной валютой, драгоценными металлами, фьючерсами, опционами и даже с сахаром, зерном.

На Санкт-Петербургской бирже происходят операции с российскими, иностранными акциями, еврооблигациями и сырьем. Вы можете торговать на той и на другой площадке, причем с одного брокерского счета.

Способы совершения сделок

Есть три варианта:

- онлайн через торговый терминал брокера. ПО устанавливается и настраивается на вашем персональном устройстве;

- по многоканальному телефону с помощью имеющихся голосовых паролей. Нюансы совершения такой сделки прописаны в договоре с брокером;

- с помощью веб-интерфейса. Он подобен первому варианту, только с более простым функционалом.

Как и где следить за курсом акций

Информация о котировке акций есть на официальном сайте Московской биржи. Выкладывается она с задержкой примерно в полчаса. Если у вас в день совершается по несколько операций, то в этом случае за котировками можно следить через торговый терминал.

Лучшие брокеры

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Только на рынке в России насчитывается около 1,5 тысяч брокеров. Как выбрать из них лучшего? Опираясь на важные для вас критерии. Это может быть надежность, опытность, стоимость обслуживания, присутствие брокера на определенной торговой площадке, выбор торговой системы и другие.

Газпром (GAZP)

Будущее зависит от тебя… Шучу). У тебя нет будущего в этой стране… пока ты не начнешь инвестировать и познавать финансовую грамотность. Поэтому, второй акцией в твоем портфеле обязательно должен быть Газпром.

Все нормальные страны уже давно отказываются от угля. Топить углем экологически вредно, затратно, да и борцы с экологией могут по тыкве настучать).

Природный газ намного экологичнее. Все развитые страны отказываются от угля в пользу газа. А где самые большие залежи газа? Ааааа??? Вот именно, в России. А сколько труб протянул Газпром и в какие страны? Сила Сибири, Северный поток, Турецкий поток, еще какие-то потоки… Короче говоря, все хотят газ и будут покупать его именно у Газпрома еще очень-очень долго, так как альтернативы у газа пока что нет и не будет еще долгое время.

Газпром не рос и оставался очень дешевым, но нынче он отблагодарил всех терпеливых инвесторов своей щедростью. Акции взлетели как ракета.

Дивиденды Газпром платил всегда и довольно неплохие

Акции компаний, которые всегда приносят прибыли

Конечно, так однозначно выразиться довольно трудно. Потому что даже опытные трейдеры знают, что любые акции могут неожиданно обвалиться. И даже самые надежные компании не могут гарантировать стабильности и постоянно растущей цены. Капризный рынок настолько изменчив, что любое вложение — это большой риск. И вы должны это учитывать. Мы подобрали для вас список наиболее стабильных компаний, чьи акции всегда в цене. И на которых можно действительно зарабатывать.

Как вы помните, собираясь купить акции компании, которой вы доверились, вы должны учитывать:

- ее положение на рынке;

- доверие покупателей и пользователей, о котором можно почитать или посмотреть ролики в интернете;

- отзывы других акционеров;

- процент дивидендов, которые выплачивает эта компания;

- перспективы ее развития, относительно сроков нахождения на рынке;

- аналитические прогнозы экспертов.

И это далеко не полный перечень тех условий, которые необходимо выполнить, чтобы получать стабильные прибыли. Но с опытом вы научитесь определять, каким компаниям можно доверять, а каким нет. Конечно, потери сопровождают почти всех. И вы должны быть готовы к тому, что часть денег, возможно, к вам уже не вернется. Но только опыт, технические знания и развитая интуиция помогут вам научиться обходиться без потерь.